インボイス制度が免税事業者に不利だと言われる2つの理由

更新日: 2025.6.18 公開日: 2021.11.20 jinjer Blog 編集部

2023年10月には、インボイス制度が導入されます。取引内容や消費税率など、必要な情報を記載した請求書を発行し、保存しておくことを義務付ける制度です。そもそもインボイス制度は、2019年より軽減税率が適用されるようになり、適切な納税をおこなうために導入されるものです。

今回は、インボイス制度が免税事業者に与える影響と、インボイス制度が不利だと言われる2つの理由を解説します。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1.インボイス制度による影響を受ける免税事業者

インボイス制度が導入されることで、大きな影響を受けるのは免税事業者です。免税事業者とは、消費税の課税期間に係る基準期間において、課税売上高が1,000万円に満たない事業者のことをさします。

主に個人事業主や小規模事業者が該当するでしょう。消費税の納税が免除されている免税事業者ですが、申請を出すことで課税事業者となることも可能です。

インボイス制度の導入以降、課税事業者は適格請求書発行事業者として必要な内容が記載された請求書の発行や保存をしなければならなくなります。

一方で、免税事業者は適格請求書発行事業者になれないため、適格請求書の発行ができません。

適格請求書を発行できなければ、仕入税額控除が受けられません。取引先が課税事業者の場合、仕入税額控除が受けられなくなるため、消費税に当たる分の金額を値引きするように要求される可能性があります。

経過措置として緩和機関が6年設けられていますが、今後の免税事業者は売上のうち1割に当たる金額がなくなるかもしれません。

2.インボイス制度が免税事業者に不利だとされる2つの理由

インボイス制度は、免税事業者にとって不利だといわれています。免税事業者のままでいること、そしてこれを期に課税事業者になること、それぞれの観点から不利だとされる理由について解説します。

2-1.免税事業者のままでいると仕事が減る可能性がある

前述のとおり、免税事業者はこれまで売上高が課税期間に係る基準期間が1,000万円に満たない限り、消費税の納税が免除されてきました。しかし、インボイス制度の導入以降は、適格請求書が発行できないためにこれまで得られたメリットはなくなってしまいます。

免税事業者との間で取引をおこなうと、消費税の納税を免除できないため、その代わりに仕入税額控除が受けられる課税事業者との取引をおこなう事業者が増加することが予測されます。

結果的に、免税事業者の仕事が減少する恐れがあるのです。

免税事業者側の1つの選択肢として、請求時に本体価格のなかに消費税を組み込むことで実質的な値引きを要求されることが考えられます。

売上先からしてみれば負担は変わりませんが、免税事業者にとっては上乗せしてきた消費税がなくなるので、やはり仕事が減少して売上が減ってしまうことには変わりありません。

免税事業者のままでいることで、取引が継続されるかどうかは判断が難しいところです。事業者間の取引では、互いの信頼性が極めて重要です。適格請求書発行事業者ではないために、信頼性に欠けるといったイメージがついてしまうと、取引継続に大きな影響が出てきてしまうかもしれません。

一概に言い切れませんが、課税事業者になるために必要な手続きや作業と現在の取引先との信頼関係を踏まえて慎重に検討することが大切です。

2-2.課税事業者になると消費税の納税義務が発生する

これを機に、免税事業者から課税事業者になることも考えられます。課税事業者になれば適格請求書の発行が可能になりますので、入ってくる仕事や事業継続に関わってくる影響は少ないでしょう。

しかし、課税事業者になれば当然消費税を納めなければならなくなりますので、これまでほどのメリットは得られなくなります。これまで免税事業者としては必要がなかった消費税の計算や申告、そして納税といった作業をおこなわなければいけません。

これまでは免除されていた消費税を、今後は納める必要がありますので、売上が少なかった事業者にとっては大きな負担となる可能性があります。

3.インボイス制度に対応するために免税事業者がとるべき対応

インボイス制度の導入にともない、免税事業者がとれる選択肢は限られます。このまま免税事業者でいることもできますが、それぞれのメリットとデメリット、そして取引先との関係などを踏まえて慎重に検討するべきでしょう。

3-1.免税事業者のままでいるメリット

インボイス制度が導入されても、免税事業者のままでいることは可能です。これまで通り、消費税を計算する必要はありません。よって消費税の納税も免除されます。

また、インボイス制度が導入されても6年間は経過措置期間があります。最初の3年間は8割、残りの3年は5割の仕入税額控除が認められるので、仕入税額控除が受けられないとしても、この6年間は免税事業者のままでいたほうがよい場合もあるかもしれません。

3-2.課税事業者に切り替えるメリット

免税事業者が課税事業者に切り替えれば、消費税の計算や申告、納税といった作業は必要になりますが、インボイス制度の導入による影響は最小限にできます。

また、2022年12月に閣議決定された税制大綱で、インボイス制度の優遇措置が盛り込まれました。これにより、対象者には、補助金の上乗せや納税額の減額をおこなうことが可能となります。[注1]

[注1]インボイス制度の改正案について|財務省

4.免税事業者が課税事業者になるために必要なこと

免税事業者が課税事業者になるためには、適格請求書発行業者登録をおこなう必要があります。

登録の申請は既に始まっていますが、実際にインボイス制度が導入されるのは2023年の10月からです。申請が認められるまでの時間を考慮するのであれば、余裕を持って手続きをおこなうことをおすすめします。

作成した登録申請書は、税務署に提出しましょう。

4-1.適格請求書に記載する内容

課税事業者になる場合、今後は適格請求書を発行する必要があります。適格請求書に記載しなければならない内容は、以下のとおりです。

- 適格請求書を発行する事業者の氏名あるいは名称と登録番号

- 取引年月日

- 取引内容

- 税率ごとに分けて算出された対価の額と適用税率

- 消費税額

- 書類を受け取る側の事業者の氏名あるいは名称

取引内容には、軽減税率の対象品目であることが分かるように記載してください。また、消費税額の端数処理は1つの請求書につき税率ごと1回ずつおこなうようにしましょう。

5.メリットとデメリットを踏まえ免税事業者でいるかどうかを検討しよう

多くの免税事業者にとって、インボイス制度の導入は不利に働いてしまうでしょう。免税事業者は、このままでいるか課税事業者になるのかを一度検討してみることをおすすめします。

免税事業者のままでいたために、仕事が減ってしまっては消費税の納税どころではないほどのデメリットが発生するかもしれません。ですが、固い信頼関係があり、免税事業者のままであったとしても大きな問題がないこともあるでしょう。

メリットとデメリット、双方を踏まえたうえで慎重に検討することが大切です。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

法改正関連記事の関連記事

-

勤怠・給与計算

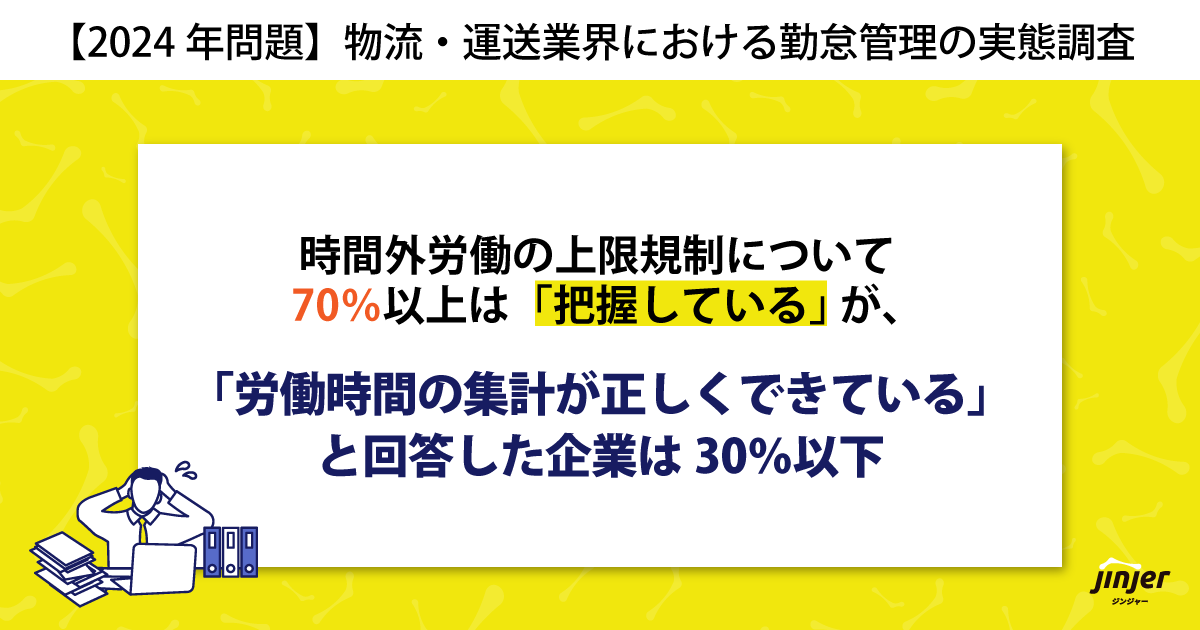

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2025.09.29

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2025.09.29

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

インボイス制度 の関連記事

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

-

電子インボイス制度とは?変更点やメリットについても解説

経費管理公開日:2022.02.03更新日:2025.06.18