【2024年6月】定額減税とは?対象者や減税額・給付金をわかりやすく解説

「定額減税とはどういうもの?」

「定額減税の対象者は?」

「定額減税について企業ではどのような対応が必要なの?」

このような悩みを抱えている経理・労務担当者の方も多いでしょう。

定額減税とは、所得税と住民税から一定額を減税し、国民の生活負担を軽減させる政策です。企業は従業員の毎月の給与支払いや年末調整の際に、定額減税に対応することが求められます。

2024年6月から適用される定額減税の仕組みを理解し、対応する準備を整えることが大切です。

本記事では、定額減税の概要や対象者、企業がすべき対応をわかりやすく解説します。最後まで読むことで、定額減税の実施方法や対応のポイントが理解でき、正しい経理処理ができるでしょう。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 定額減税とは

定額減税とは、所得税と住民税から一定額減税し、国民の生活負担を軽減させる政策です。

2024年の実施では2024年6月からスタートし、6月分で控除しきれない場合は2024年7月以降も減税される仕組みとなります。

過去には、1997年のアジア通貨危機が発生した際に橋本総理大臣が、今回と同じく国民の生活を支えるために実施しました。

定額減税は所得税・住民税が対象であるため、企業側では給与計算の際に追加で対応する必要があります。減税が適用されるタイミングや金額はそれぞれ異なるため、以下の章から確認していきましょう。

2. 定額減税が実施される背景

定額減税が実施される背景には、物価高に賃金上昇が追いついていない背景があります。

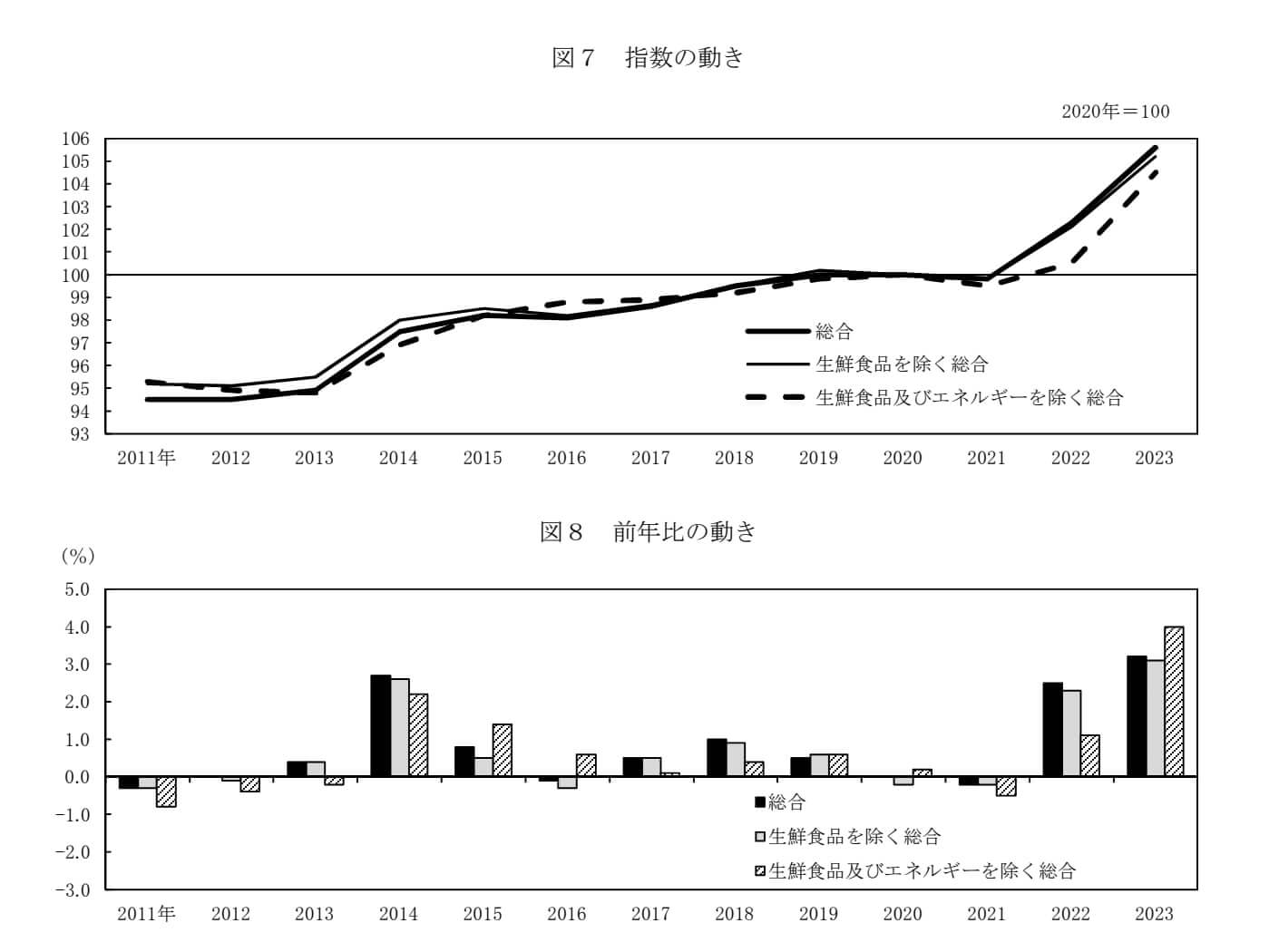

2024年1月19日に総務省から消費者物価指数に関する発表がありました。2020年の物価指数を100とした場合、2023年の生鮮食品及びエネルギーを除く総合指数は104.5と前年比から4%の上昇です。

引用:基礎資料|内閣官房

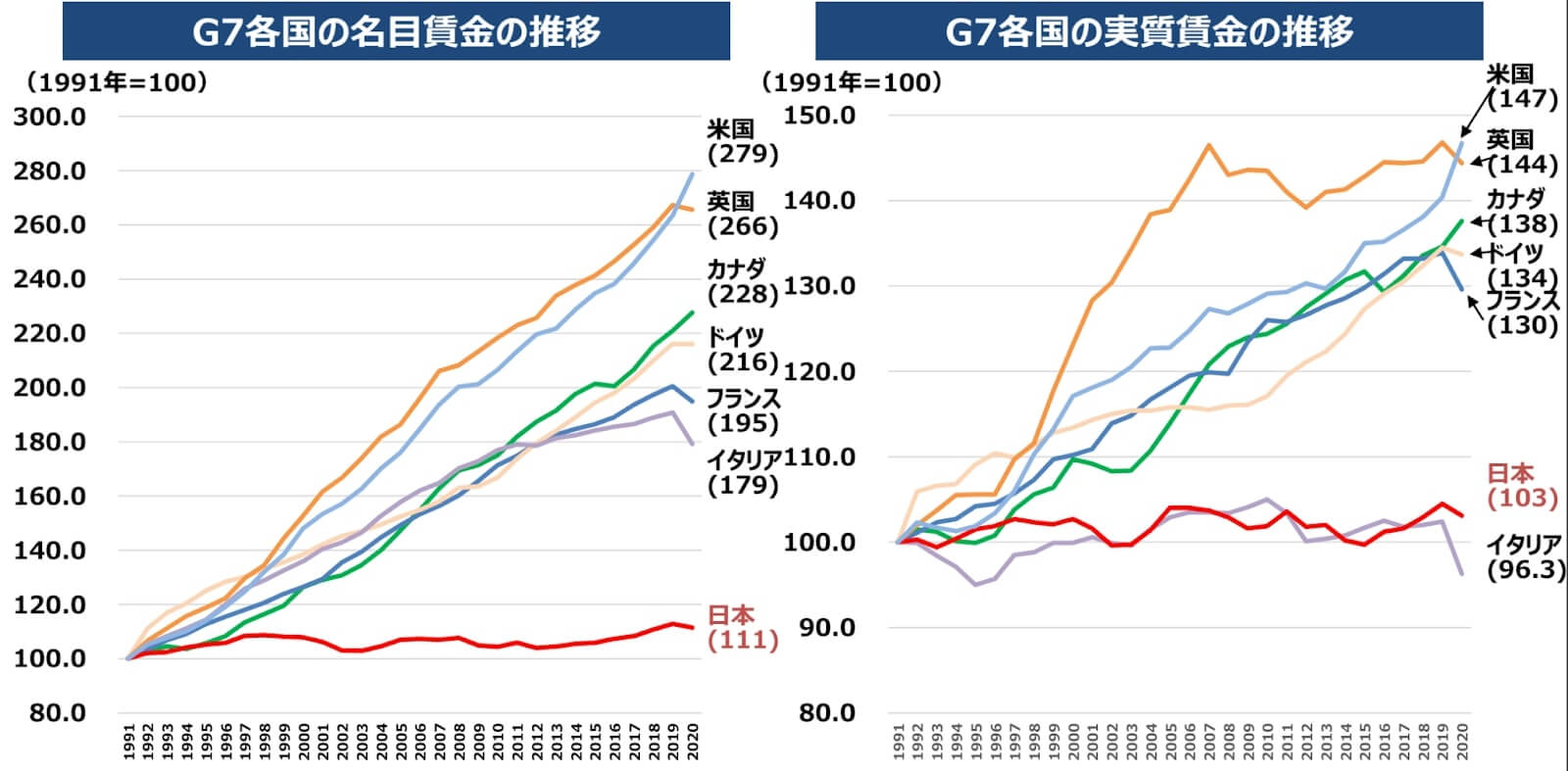

賃金面では日本は世界と比較して上昇していないことがわかります。日本における実質賃金の上昇率は1991年から2020年で1.03倍でした。約30年間において日本は賃金がほぼ上昇していません。

物価高と賃金が上昇しないことによる国民生活の負担軽減を背景に、定額減税が実施されます。

3. 定額減税の対象者

定額減税の対象者は以下のとおりです。

所得税の定額減税は2024年分の所得金額、住民税の定額減税は2023年分の所得金額を対象として条件づけられている点に注意しましょう。

3-1. 所得税における対象者

| 所得税 | 対象納税者 | ・2024年分の合計所得金額が1,805万円以下

・国内居住者 ※収入が給与のみの場合は2,000万円以下 ※所得金額調整控除の適用を受けている場合は2,015万円以下 |

| 同一生計配偶者 | ・納税者と生計が同一で、2024年分の合計所得金額が48万円以下の配偶者

・国内居住者 ※配偶者の収入が給与のみの場合は103万円以下 |

|

| 扶養親族 | ・納税者と生計が同一で、2024年分の合計所得金額が48万円以下の親族

・扶養控除申告書に記載された「控除対象扶養親族」「16歳未満の扶養親族」 ・国内居住者 ※扶養親族の収入が給与のみの場合は103万円以下 |

3-2. 住民税における対象者

| 住民税 | 対象納税者 | ・2023年分の合計所得金額が1,805万円以下

・国内居住者かつ2023年分の住民税の課税対象者 |

| 控除対象配偶者 | ・納税者と生計が同一で、2023年の合計所得金額が48万円以下の配偶者

・対象納税者の2023年の合計所得金額が1,000万円以下 ・国内居住者 ※配偶者の収入が給与のみの場合は103万円以下 |

|

| 扶養親族 | ・納税者と生計が同一で、2023年の合計所得金額が48万円以下の親族

・国内居住者(非居住者は対象外) ※扶養親族の収入が給与のみの場合は103万円以下 |

補足として、国内居住者とは、国内に住所を持っている個人もしくは、住所とは別で現在まで引き続き1年以上、生活の基盤として過ごす場所がある個人を指します。

また合計所得金額とは、給与所得、事業所得、利子所得、不動産所得などを合計した金額です。そのため、上記の所得合計が1,805万円以下の方が対象になります。

4. 定額減税の減税金額

定額減税の減税金額は以下のとおりです。

| 税目 | 対象者 | 減税金額 |

| 所得税 | 本人

同一生計配偶者 扶養親族 |

3万円

3万円 3万円(1人につき) |

| 住民税 | 本人

控除対象配偶者 扶養親族 控除対象配偶者を除く同一生計配偶者 |

1万円

1万円 1万円(1人につき) 1万円 |

1人につき所得税3万円+住民税1万円の合計4万円が控除される金額です。以下は5人家族を例に計算しています。従業員1人あたりの控除額がいくらになるのか計算してください。

例)夫婦と子供3人の家庭の場合

所得税

- 本人:3万円

- 同一生計配偶者:3万円

- 扶養親族(3人):9万円

計15万円

住民税

- 本人:1万円

- 同一生計配偶者:1万円

- 扶養親族:3万円

計5万円

合計15万円+5万円=20万円

計算の結果、所得税と住民税から合計20万円が控除されることになります。

5. 定額減税の実施方法

定額減税の実施方法を以下の流れで解説します。

- 所得税

- 住民税

それぞれ、給与所得・事業所得・公的年金などでも減税されるタイミングが異なるため、参考にしてください。

5-1. 所得税の実施方法

所得税の定額減税の実施方法は以下のとおりです。

| 納税者 | 減税時期 | 減税しきれない場合 |

| 給与所得者 | 2024年6月1日以降の給与または賞与 | 翌月の税額から減税 |

| 事業所得者 | 2024年分の確定申告または予定納税 | – |

| 公的年金受給者 | 2024年6月の源泉徴収時 | 翌々月以降の税額から減税 |

企業の経理担当者であれば、2024年6月以降から減税になるため、把握しておきましょう。

5-2. 住民税の実施方法

住民税は特別徴収か普通徴収かによってタイミングが異なります。

| 納税方法 | 納税者 | 減税時期 |

| 特別徴収 | 給与所得者 | 2024年7月〜2025年5月 |

| 公的年金受給者 | 2024年10月 | |

| 普通徴収 | 事業所得者 | 2024年6月 |

6. 定額減税への企業の対応

定額減税への企業の対応を以下の流れで解説します。

- 所得税

- 住民税

6-1. 所得税(月次減税事務と年調減税事務)

所得税は以下の2つの業務が必要です。

| 月次減税事務 | ・2024年6月1日以降最初の給与あるいは賞与が発生した際に、源泉徴収税額から定額減税分を控除する

・給与あるいは賞与明細を発行時に定額減税額を記載する(「定額減税△△円」あるいは「定額減税(所得税)△△円」) ・年末調整より前に従業員の退職・出国・死亡が発生した場合、源泉徴収票を発行して定額減税額後の源泉徴収税額を記載する ※退職時に年末調整をする場合は摘要欄に「源泉徴収時所得税減税控除済額△△円、控除外額△△円」と記載する ・納付する |

| 年調減税事務 | ・2024年分の年調所得税額を計算し、定額減税額を減税する。102.1%を乗じて復興特別所得税を含む年調年税額を算出し、過不足額を精算する |

定額減税に対して企業は2024年6月の給与計算から対応する必要があります。配偶者・扶養親族の人数により、従業員一人ひとり減税される金額が異なるため、あらかじめ計算の準備をしておきましょう。

2024年6月2日以降の中途入社した方や扶養親族に増減があった方は、月次減税はおこなわず年調減税のみで対応します。

6-2. 住民税

住民税は、2024年6月の給与にかかる住民税の特別徴収をおこなわず、定額減税後の税額を11分割した金額を2024年7月〜2025年5月分の給与から特別徴収します。

定額減税後の税額は、自治体から定額減税が反映された特別徴収税額決定通知書が送付されるため、確認のうえ対応しましょう。

7. 定額減税への企業の対応のポイント

定額減税への企業の対応のポイントは以下のとおりです。

- 従業員への周知

- 対象者の確認

7-1. 従業員への周知

まずは、定額減税が実施されることを従業員に周知しておきましょう。あらかじめ通知しておくことで、給与明細を見た際に「定額減税と記載があるのですが、なんですか?」といった質問を減らせます。

また、事前に周知しておくことで、従業員は企業に安心感を持つきっかけにもなります。もちろん従業員自身が把握しておくことも大切ですが、定額減税に対応するのは企業になるため、しっかり情報発信しましょう。

7-2. 対象者の確認

定額減税の対象者がだれになるのか確認しておきましょう。定額減税の対象者は従業員本人を含め、配偶者や扶養親族も含まれるためです。

とくに、2024年の6月付近で結婚し配偶者ができた方や出産で子供が増えた方、反対に扶養親族が減った方は注意が必要です。

また、2024年6月2日以降に入社した従業員に関しては、給与計算時に減額されるのではなく、年末調整時になるため注意しましょう。

アルバイトは対象になる?

定額減税において、アルバイトが対象になるかどうかは収入や扶養の有無によります。アルバイトの収入が103万円以下で親族に扶養されている場合、扶養する人が減税を受けるため、アルバイト本人には影響がありません。収入が103万円を超える場合は、確定申告を行うことで定額減税を受けられる可能性があります。ただし、年収が100万円を超える場合は住民税の所得割がかかるため、この場合は住民税に対する定額減税が適用されることがあります。

8. 定額減税に関わるよくある質問のQ&A

8-1. 複数所得がある場合の定額減税の対応はどうする?

複数所得がある場合の定額減税の対応は、主に確定申告を通じて行われます。例えば、会社員で副業をしている場合や、年金受給者で不動産所得がある場合、2024年6月1日以降の給与や公的年金から定額減税を受けた後、年度末に確定申告を行い、最終的な減税額を精算します。個人事業主の場合も同様に、年度末の確定申告で全所得を申告することで適用されます。

8-2. 住宅ローン控除への影響は?

住宅ローン控除への影響は、基本的にありません。定額減税は、住宅ローン控除の適用後に減税が反映されるため、控除額が減ることはありません。具体的には、所得税額から住宅ローン控除を差し引いた後に、さらに定額減税の控除が行われます。これにより、住宅ローン控除を受けている方でも、安心して定額減税の恩恵を受けることができます。

8-3. ふるさと納税への影響は?

ふるさと納税への影響も基本的にありません。定額減税は、ふるさと納税の控除上限額の算定には影響を与えないように設計されています。具体的には、ふるさと納税の控除上限額は定額減税の控除前の所得割で判定されます。したがって、定額減税が適用されても、ふるさと納税の控除上限額が減少することはありません。

8-4. 定額減税と定率減税の違いは?

定額減税と定率減税の違いは、減税の方法にあります。定額減税は、納税者に対して一定の金額を減税する制度で、所得金額にかかわらず一律の金額が減税されます。一方、定率減税は、納税者の課税所得に対して一定の割合を減税する制度で、所得に応じた減税額になります。このため、高所得者ほど大きな減税額になるのが特徴です。

9. 定額減税に関わる給付金

9-1. 住民税非課税世帯

住民税非課税世帯には、2023年に「電力・ガス・食料品等価格高騰重点支援地方交付金」として3万円の給付が行われました。2024年にはさらに7万円の追加給付が予定されており、合計で10万円が支給される見込みです。ただし、この内容は2024年3月時点のもので、最終的な決定事項は政府の公式発表を確認する必要があります。

9-2. 所得税非課税世帯で住民税の均等割りのみ支払う世帯

住民税の均等割りだけを支払っている世帯は、これまで低所得世帯に含まれず支援を受けづらい状況にありました。2024年度の定額減税実施により、これらの世帯にも新たに10万円が給付されます。さらに、18歳以下の子どもがいる場合には、子ども一人につき追加で5万円が給付されます。

10. 定額減税に対応して適切に給与計算をしよう

定額減税は、物価高に賃金上昇が追いついていないことによる負担を緩和する政策です。所得税・住民税を減税することで、経済的な負担の軽減を図ります。

企業は給与・賞与の支払い時に、所得税の定額減税に対応しなければなりません。経理・労務の担当者は、月次減税・年調減税の事務手続きを理解し、適切に対応しましょう。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

勤怠・給与計算のピックアップ

-

【図解付き】有給休暇の付与日数とその計算方法とは?金額の計算方法も紹介

勤怠・給与計算公開日:2020.04.17更新日:2024.10.21

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2024.09.12

-

社会保険料の計算方法とは?給与計算や社会保険料率についても解説

勤怠・給与計算公開日:2020.12.10更新日:2024.08.29

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2024.06.19

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2024.03.07

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2024.09.17

給与計算の関連記事

-

懲戒解雇した社員に退職金を支払う義務はある?不支給の条件や手続きを解説

勤怠・給与計算公開日:2024.07.31更新日:2024.07.31

-

退職金の前払い制度とは?導入のメリット・デメリットやポイントを解説

勤怠・給与計算公開日:2024.07.31更新日:2024.07.31

-

源泉徴収票は電子化OK!メリット・デメリットや方法を解説

勤怠・給与計算公開日:2024.07.31更新日:2024.07.31