インボイス制度の登録申請が必要な人や提出期限の手順を解説

更新日: 2025.6.18 公開日: 2022.1.27 jinjer Blog 編集部

2021年10月1日よりインボイス制度の登録申請の受付がスタートしました。制度開始までにまだ時間があるため、登録申請するかどうか考え中という方も多いでしょう。しかし、考えている間に登録期限を迎えてしまうことがないよう、今一度インボイス制度の導入スケジュールや申請の流れについて押さえておきましょう。本記事では、この他にも登録申請の注意点にも触れながら解説します。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1.インボイス制度の登録申請が必要な人とは

インボイス制度の登録申請が必要とされるのは、企業を対象として主に事業を行っている事業者です。

なぜ、取引相手に企業が多いと、インボイス制度の登録申請が必要となるのか、詳しく説明していきましょう。

インボイス制度とは、新しい仕入税額控除の方式です。インボイス制度の開始以降に仕入税額控除を受けるには、適格請求書(インボイス)が必要となり、現行の区分記載請求書では控除を受けることができなくなります。

もし、仕入税額控除を受けられなくなってしまうと、売上にかかる消費税から仕入にかかる消費税を引くことができませんので多く消費税を納税することになり、売上も減少してしまいます。

つまり、取引先企業が仕入税額控除を受けるためには、適格請求書の発行をせざるを得ない状況となるのです。

万が一、適格請求書の発行ができないとなると、今後の取引にも支障をきたす可能性もあるため、インボイス制度に登録申請は避けて通れなくなるでしょう。

逆を言うと、取引相手が企業ではなく一般消費者を対象としている場合は、仕入税額控除の影響は及びませんので、インボイス制度に登録申請しなくても大きな問題は無いといえます。

2.登録申請書の提出期限の手順

インボイス制度の登録申請は、2021年10月1日より受付がすでに始まっています。2023年10月1日の制度導入のタイミングに合わせて適格請求書発行事業者になるには、2023年3月31日が提出期限です。また、申請期限の直前に提出した場合、登録番号の通知が間に合わない可能性もあります。間に合わなかった場合は、登録日までさかのぼって適用させる必要があるので注意しましょう。申請書作成から登録までの流れは、以下の通りとなります。

※令和5年度税制改正大綱にて、困難な事情がなくとも「2023年9月30日までに申請されたものは、2023年10月1日を登録日とできるようになる」ことが発表されました。

2-1.紙による登録申請手続きの流れ

紙の申請用紙で手続きを行う場合は、以下の流れとなります。

①国税庁のホームページより「適格請求書発行事業者の登録申請用紙」をダウンロードします。国内事業者用と海外事業者用がありますので注意しましょう。

②申請用紙の必要事項に記入します。記入後は漏れがないかチェックしましょう。

③申請書作成後、郵送にて送付します。送付先は納税地を管轄するインボイス登録センターとなります。各地のインボイス登録センターの宛先は、国税庁のホームページで確認が可能です。

④インボイス登録センターに申請用紙を到着後、審査が行われます。審査が通れば、登録番号が記載された登録通知書が送付されます。登録通知書が届いたら内容に相違が無いか確認しましょう。

登録通知とあわせて、適格請求書発行事業者の情報は、国税庁ホームページ「適格請求書発行事業者公表サイト」で公表されます。

紙以外の方法では、国税庁のオンラインシステム「e-Tax」を使用して申請することも可能です。ただし、e-Taxを初めて使用する際は、事前に利用者識別番号と暗証番号、電子証明書を取得する必要がありますので、注意しましょう。

2023年1月12日に公表された、登録処理が完了するまでの平均期間は、紙による申請の場合は2か月、e-Taxによる申請の場合は3週間です。受付状況によって前後する可能性もあるため、目安として捉えてください。

2-2.登録申請書の記入項目

登録申請書の記入項目は以下の通りです。免税事業者の場合は、下記項目の他にも記入項目がありますので注意しましょう。

- 住所(法人の場合は本店地または主たる事務所の所在地を記載します)

- 納税地の住所

- 氏名又は名称

- 代表者氏名(法人の場合のみ)

- 法人番号

- 事業者区分(課税事業者又は免税事業者)

- 登録要件の確認(課税事業者であるかどうか、消費税法の違反歴がないかどうか)

【免税事業者である場合の、追加記入項目】

- 個人番号(個人事業者の場合)

- 設立年月日(個人事業者の場合は生年月日)

- 事業内容

- 設立年月日と資本金

- 2023年10月1日より課税事業者になる場合は、所定の箇所にチェックを入れる

- 消費税課税事業者(選択)届出書を提出して課税事業者になる場合は所定の箇所にチェックを入れ、課税期間の初日の日付を記入する。

3.インボイス制度の登録申請をおこなう際の注意点

インボイス制度の登録申請をスムーズにおこなうためにも、申請期限までに申請用紙を作成し送付することが大切です。ここでは、インボイス制度の登録申請する際の注意点を紹介します。

3-1.提出期限までに登録申請をおこなう

インボイス制度の開始日である2023年10月1日より適格請求書発行事業者になるには、2023年3月31日が申請用紙の提出期限となっています。

万が一、提出期限を過ぎた場合は、インボイス制度の開始日に適格請求書発行事業者となることができず、すぐに適格請求書を発行できない可能性があります。

適格請求書を発行できないと取引先が仕入税額控除を受けることができず、今後の取引にも支障がでる恐れがありますので注意しましょう。

紙による申請は郵送に時間がかかってしまいますが、国税庁のオンラインシステムである「e-Tax」であれば速やかに申請を行うことができます。

紙またはe-Taxのいずれかの方法で、申請期限に間に合うように忘れずに手続を進めましょう。

※令和5年度税制改正大綱にて、困難な事情がなくとも「2023年9月30日までに申請されたものは、2023年10月1日を登録日とできるようになる」ことが発表されました。

3-2.記入漏れや記載ミスが無いよう申請用紙を作成する

申請用紙に記入漏れや記載ミスがあると審査が通らず差し戻しとなってしまい、登録までに時間を要してしまいます。そうならないためにも、申請用紙は正しく作成するようにしましょう。

ありがちなミスとして、申請用紙の貼付漏れがあります。申請用紙は全部で2枚ありますので必要事項をそれぞれ記入の上、2枚とも忘れずに送付するようにしましょう。

他には、記入事項の欄で所在地のビル名や部屋番号を省略するケースもあります。所在地が正しく記載されていないと審査が通りませんので、省略せずに記載するようにして下さい。

また、チェックボックスにチェックを入れる欄がいくつかありますが、チェックの入れ忘れも注意したいポイントです。チェックボックスにも漏れなく記入するようにしましょう。最後に申請用紙ができあがったら、記入ミスや漏れが無いか確認をし、送付するようにした方が良いでしょう。

3-3.免税事業者は2枚目の記載に注意が必要

免税事業者は2枚目の用紙にも記載が必要となりますが、この際いくつか注意しておきたいポイントがあります。

2023年10月1日を含む課税期間中に適格請求書発行事業者として登録したい場合は、2枚目の1番上のチェックボックスにチェックを入れます。この時「消費税課税事業者届出書」の送付は不要です。

先述以外の課税期間に登録したい場合は、2枚目の上から2番目のチェックボックスにチェックを入れます。

この場合は、消費税課税事業者届出書も合わせて送付する必要がありますので注意しましょう。

なお、課税期間とは個人であれば1月1日~12月31日、法人であれば事業年度のことを指します。

3-4.インボイス制度の登録を取り消す際の注意

何らかの事情でインボイス制度の登録を取り消したい場合は、「適格請求書発行事業者の取消しを求める旨の届出書」を新たに作成して、提出しなくてはなりません。

なお、登録が取り消されるタイミングは、届出書を提出した日を含む課税期間の翌課税期間の初日に効力が失効します。

ただし、課税期間が終了する30日前より後に届出書を提出した場合は、翌課税期間ではなく翌々課税期間の初日に効力が失効します。

届出書を提出するタイミングによって効力が失効するタイミングも変わりますので注意が必要です。

3-5.免税事業者に戻る場合の注意

適格請求書発行事業者になった後で、適格請求書発行事業者である必要がなくなり、免税事業者に戻りたい場合は、前述で解説した「適格請求書発行事業者の取消しを求める旨の届出書」の提出が必要です。

ただし、この手続き方法で良いのは、初めの登録申請時に用紙2枚目の1番上のチェックボックスにチェックしていた場合です。

用紙2枚目の2番目のチェックボックスにチェックし、消費税課税事業者届出書も提出していた場合は、「適格請求書発行事業者の取消しを求める旨の届出書」の他に「消費税課税事業者選択不適用届出書」も必要となりますので注意しましょう。

4.インボイス制度の登録期限に間に合うよう申請準備を進めよう

インボイス制度の登録申請は、特にBtoBのような取引形態にある事業者には必要となってくるでしょう。

2023年10月1日の導入開始に間に合うよう登録するには、余裕をもって申請書を提出する必要があります。

申請方法には、申請用紙を記入の上郵送する方法と、国税庁のオンラインシステムe-Taxを利用する方法の2パターンがありますので、いずれかの方法で期限に間に合うよう申請を行いましょう。

登録申請にあたっては、注意すべき点がいくつかあります。特に、免税事業者が登録申請を行う際は、課税事業者よりも記入すべき項目が多いので、記載漏れやミスがないよう注意が必要です。

2023年10月1日から適格請求書発行事業者として適格請求書を発行できるよう、申請準備を進めましょう。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

法改正関連記事の関連記事

-

勤怠・給与計算

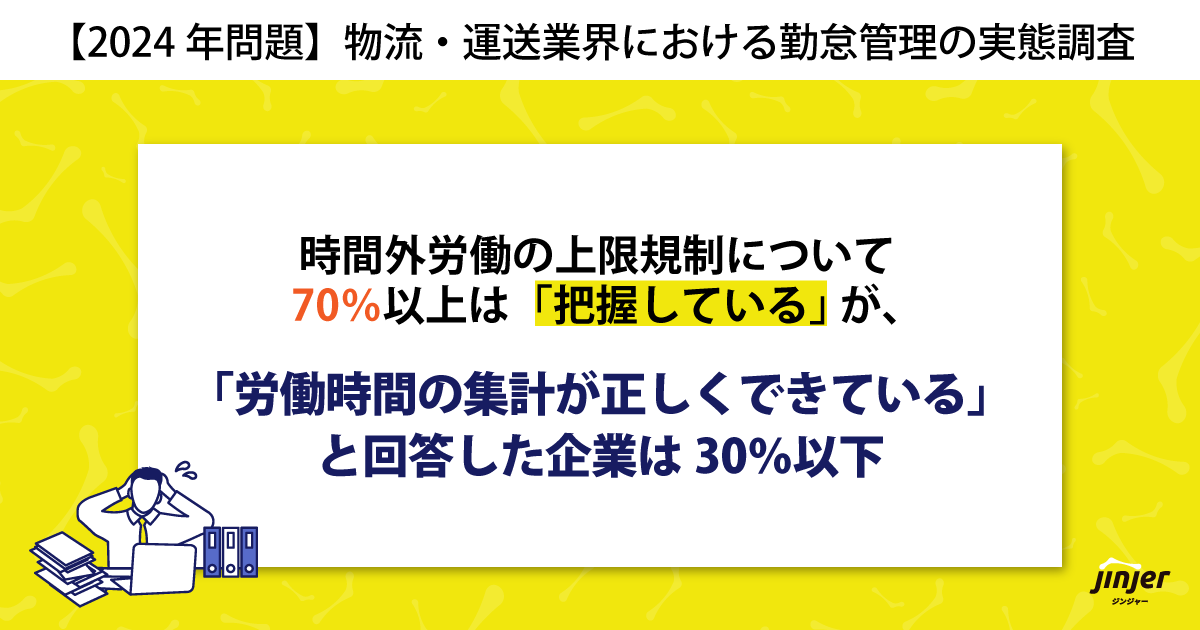

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2025.09.29

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2025.09.29

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

インボイス制度 の関連記事

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

-

電子インボイス制度とは?変更点やメリットについても解説

経費管理公開日:2022.02.03更新日:2025.06.18