インボイス制度の導入が免税事業者に与える影響や対応方法

更新日: 2024.1.17

公開日: 2021.11.25

jinjer Blog 編集部

2023年10月1日から導入されるインボイス制度は、労働者を雇わず、自分ひとりまたは家族だけで事業を行う「一人親方」にも大きな影響を及ぼす制度です。

インボイス制度が始まる前に、然るべき準備や決定を行っておかないと、仕事量や収入が減少してしまう可能性がありますので、制度の内容や対応の仕方をしっかりチェックしておきましょう。

今回は、インボイス制度導入にあたり、一人親方に与える影響、やっておくべきこと、注意しておきたいことについて詳しく解説します。

関連記事:インボイス制度に対応する一人親方が行うべき3つのこと

86個の勘定科目と仕訳例をまとめて解説!

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひこちらから資料をダウンロードしてご活用ください。

1.インボイス制度が一人親方に与える3つの影響

インボイス制度の導入が一人親方に与える影響は、大きく分けて3つあります。

1-1. 仕事量が減ってしまう可能性

日本では、取引先からの課税仕入れに対し、消費税額を控除して計算する「仕入税額控除」が適用される仕組みになっています。[注1]

しかし、インボイス制度が導入された後は、仕入税額控除の適用を受けるために、インボイス(適格請求書)の発行が必須条件となります。

インボイスは課税事業者で、かつ適格請求書発行事業者の承認を受けている事業者しか発行できないため、免税事業者(年収1,000万円以下)として活動している一人親方と取引した場合、仕入税額控除は適用されません。

仕入税額控除が適用されると、8%(軽減税率適用)または10%の消費税分が控除されますので、同じ取引をするならインボイスを発行してくれる事業者に依頼した方が節税になります。

そのため、現在免税事業者で、インボイス制度導入後もそのまま活動していく予定の一人親方は、仕事量が減少してしまう可能性があります。

[注1]国税庁|仕入税額控除

1-2. 消費税の負担が大きくなる

インボイス制度導入後の仕事減少リスクを予防したい場合は、課税事業者になり、適格請求書発行事業者として承認される必要があります。

しかし、課税事業者になると消費税の支払い義務が生じるため、免税事業者として活動していた時よりも納税の負担が大きくなります。

1-3. 発行する請求書の内容が変わる

現在の請求書には「区分記載請求書等保存方式」に基づいた項目の記載が義務づけられていますが、インボイスには「適格請求書等保存方式」に基づき、新たな記載事項が追加されます。

具体的に追加される項目は以下3つです。[注2]

- 適格請求書発行事業者の登録番号

- 税率ごとに区分して合計した対価の適用税率

- 消費税額等

インボイス導入後、課税事業者かつ適格請求書発行事業者となり、インボイスを発行する場合、新たな様式に則ってインボイスを作成する必要があるので注意が必要です。

[注2]国税庁|消費税の仕入税額控除の方式として適格請求書等保存方式が導入されます

2.インボイス制度に対応するために一人親方がやるべきこと

インボイス制度によって生じる影響に対応するために、一人親方がやっておくべきことを3つのポイントにわけてご説明します。

2-1. 課税事業者になるか、免税事業者のまま活動するか決めておく

現在免税事業者として活動している一人親方は、まずインボイス制度導入後も免税事業者として活動を続けるか、あるいは課税事業者となるか、決めておく必要があります。

前者の場合、消費税の支払いは引き続き免除されますが、仕入税額控除に必要なインボイスを発行できないため、取引の継続あるいは新規の取引が難しくなる可能性があります。

逆に課税事業者になる場合、取引の継続や新規取引に関する支障がなくなる一方、消費税の負担は大きくなります。

どちらの方法を選んでもそれなりのリスクがありますので、今後の働き方を考えた上で、慎重に検討しましょう。

なお、適格請求書発行事業者の登録申請はいつでも行えますが、2023年10月1日からインボイスを発行するためには、2023年3月31日までに登録申請を済ませておく必要があります。[注2]

また、免税事業者が課税事業者になるためには「消費税課税事業者選択届出書」の提出が必要ですが、2023年10月1日を含む課税期間中に登録を受ける場合、登録を受けた日から課税事業者になる経過措置が設けられています。

経過措置の適用を受ける場合は、2023年3月31日までに登録申請書を提出すれば、同年10月1日から課税事業者および適格請求書発行事業者になることが可能で、別途消費税課税事業者選択届出書を提出する必要はありません。

一方、2023年10月1日を含む課税期間の次年度以降に課税事業者および適格請求書発行事業者になる場合は、課税期間開始日の前日までに消費税課税事業者選択届出書を提出すると共に、課税事業者となる課税期間の初日の前日から起算した1ヶ月前までに適格請求書発行事業者の登録申請を行う必要があります。

2-2. インボイスに対応した請求書の書き方を覚えておく

インボイス導入後は、適格請求書等保存形式に基づいたインボイスを発行することになります。

これまでの区分記載請求書の記載項目に加え、新たに追加されている事項がありますので、現行の請求書フォーマットの見直しが必要です。

インボイス導入と同時にスムーズに移行できるよう、あらかじめインボイスに対応した請求書フォーマットを準備すると共に、正しい書き方を覚えておきましょう。

※2022年12月の税制大綱にて、2023年9月30日までの申請分は、困難な理由がなくとも2023年10月1日を登録日として受付することが発表されました。かわりに、10月2日以降を希望する場合は、開始希望日を記入する必要があります。また、2023年10月1日時点で登録番号の通知が届いていない場合は、すぐに適格請求書を発行することはできません。登録番号の通知が届いた後、さかのぼって適用させる必要があるため、注意しましょう。

[参考]申請手続|国税庁

2-3. 簡易課税制度の導入を検討する

インボイス発行のために課税事業者になった場合、確定申告のときに取引先から受け取った消費税と、自らが支払った消費税を差し引きして求めた金額を申告し、納税することになります。

たとえば取引先から10万円で材料を仕入れた一方、別の取引先の依頼で100万円の工事を行った場合、仕入れにかかった消費税(10万円×10%=10,000円)と、請負工事で受け取った報酬にかかる消費税(100万円×10%=10万円)の差し引き9万円を納税することになります。

ただ、この方法で消費税を計算すると、取引の一つひとつに対して消費税がどのくらいかかるのか、細かくチェックしなければなりません。

そのため、消費税の計算が必要ない免税事業者だった時に比べると、税額計算の負担が大幅に増えてしまいます。

そこで国では、売上が5,000万円以下の中小企業に限り、みなし仕入れ率を適用して税額を計算する「簡易課税制度」の導入を認めています。

簡易課税制度では、取引先から受け取った消費税に、一定の割合(みなし仕入れ率)を乗じることで納税額を計算する方法が採用されています。

みなし仕入れ率は6つの事業区分に応じて40~90%に設定されていますが、一人親方の多い建設業や電気業などはみなし仕入れ率70%の第3種事業に分類されます。[注3]

この方法では、仕入れにかかる消費税の計算にみなし仕入れ率が適用されるため、税抜の売上金額さえ把握していれば、売上にかかる消費税も仕入れにかかる消費税も簡単に算出することができます。

課税事業者になったことで経理事務の手間が増えることが懸念される場合は、簡易課税制度の導入を検討してみましょう。

なお、簡易課税制度を利用するには、あらかじめ「消費税簡易課税制度選択届出書」を提出する必要があります。

[注3]国税庁|簡易課税制度

3.インボイス制度で一人親方が注意すべきこと

インボイス制度で一人親方が注意すべき点は、課税事業者になった場合と、免税事業者になった場合で異なります。

まず課税事業者になった場合は、新たに消費税分の負担が増えますので、減収することを前提とした資金繰りを行う必要があります。

設備投資の額やタイミングはもちろん、収入減によって生活にどのくらいの影響が及ぶかも考慮し、今後の仕事の展開やライフスタイルに反映させることが大切です。

一方、免税事業者として活動を続ける場合は、インボイス制度導入後の取引について、事前に取引先と話し合っておくことも必要です。

これまで通り取引してくれれば問題ありませんが、そうでない場合は新たな取引先を見つけるか、あるいは既存の取引先に交渉を持ちかけ、取引の継続をお願いする必要があります。

たとえば、消費税分だけ単価を引き下げることを持ちかければ、交渉に応じてくれる可能性はあります。

ただ、取引先の方から消費税分の単価引き下げを持ちかけるのは違法になるので注意しましょう。

ただ、その場合は取引を継続できても減収になりますので、課税事業者および適格請求書発行事業者になり、取引先の選択肢を増やした方がトータル面でプラスになるかもしれません。

4.インボイス制度は一人親方にも影響あり!今のうちに必要な準備を始めよう

インボイス制度は課税事業者だけでなく、年収1,000万円以下の免税事業者にも大きな影響をもたらす制度です。

これまで免税事業者として活動してきた一人親方は、インボイス制度の導入にともない、課税事業者になるか、免税事業者として活動を続けるかの選択を迫られることになります。

どちらの場合も相応のリスクがありますので、仕事に与える影響や、取引先との関係を考慮しつつ、自分にとってどちらが最良の選択になるか、じっくり考えましょう。

86個の勘定科目と仕訳例をまとめて解説!

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひこちらから資料をダウンロードしてご活用ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2024.10.10

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2024.10.07

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2024.10.07

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2024.10.10

法改正関連記事の関連記事

-

勤怠・給与計算

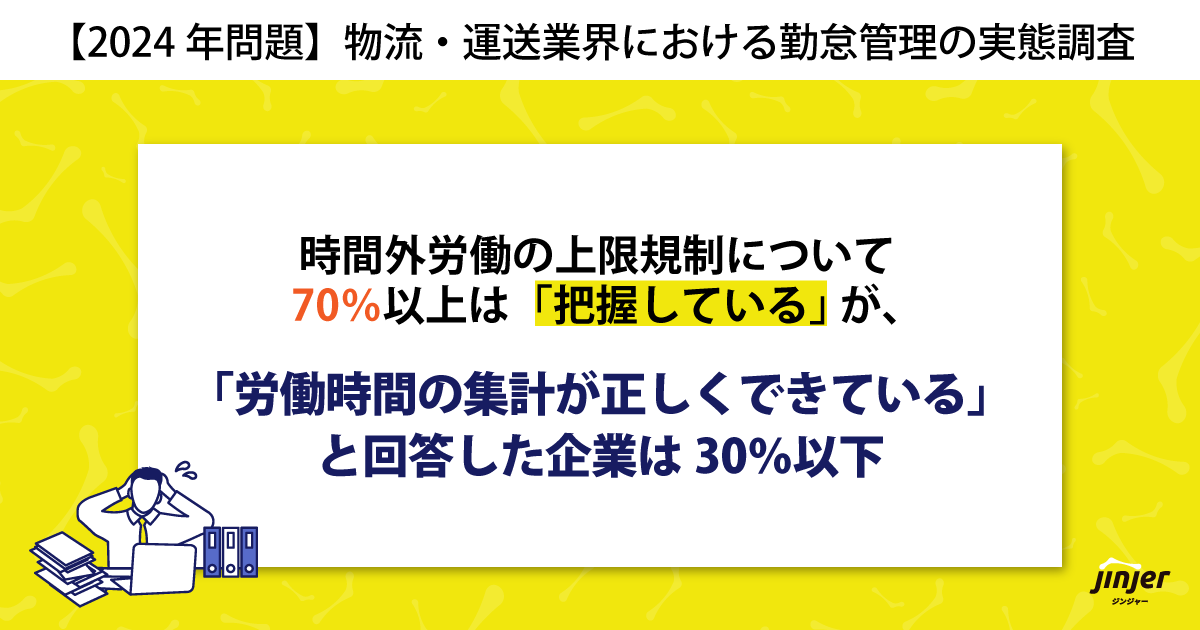

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2024.01.25

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2024.01.25

-

電子帳簿保存法に猶予が設けられた理由は?改正内容や対応策を解説

経費管理公開日:2022.04.10更新日:2024.10.10

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

インボイス制度 の関連記事

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2024.01.17

-

電子インボイス制度とは?変更点やメリットについても解説

経費管理公開日:2022.02.03更新日:2024.01.17