インボイス制度はいつから?個人事業主など消費税免税・課税事業者の対応も解説

更新日: 2024.1.17

公開日: 2021.11.22

jinjer Blog 編集部

2016年の税制改正により、適格請求書等保存方式=インボイス制度の導入が決定しました。

インボイス制度は課税事業者、免税事業者ともに影響のある制度ですので、本格開始の前に準備をしておく必要があります。

今回は、インボイス制度がいつから始まるのか、インボイス制度が始まることによってどんな影響があるのか、どのような準備を進めておくべきなのか、くわしく解説します。

86個の勘定科目と仕訳例をまとめて解説!

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひこちらから資料をダウンロードしてご活用ください。

1.インボイス制度(適格請求書等保存方式)とは

そもそもインボイス制度(適格請求書等保存方式)とは、「インボイス(適格請求書)」を用いて、仕入税額控除を受けるための制度です。2023年(令和5年)10月1日より導入予定で、インボイスを交付できるのは、税務署長の登録を得たインボイス発行事業者(適格請求書発行事業者)のみです。また課税事業者でなければ、インボイスの発行事業者への登録は出来ません。

1-1.適格請求書とは?

適格請求書とは、売手側が買手に対して、正しい税率や消費税の額を伝えるためのものです。

具体的には、現在利用されている区分記載請求書に「消費税額等」と「登録番号」、「適用税率」の記載が項目として追加された書類やデータのことをいいます。

そのためインボイス制度が施行されると、この適格請求書の記載項目に沿った形で運用していく必要があります。

また領収書やレシートなどは、インボイス制度上では「簡易インボイス(適格簡易請求書)」の扱いとなります。

2.インボイス制度はいつから始まる?

インボイス制度がスタートするのは2023年10月1日からです。[注1]

2019年10月1日~2023年9月30日までの間は、軽減税率にともなって新たに定められた、現行の区分記載請求書等保存方式が摘要されますが、インボイス制度がスタートした後は、適格請求書等保存方式が適用されることになります。

なお、適格請求書(インボイス)を発行するには「適格請求書発行事業者」になる必要がありますが、この登録申請はインボイス制度が開始される前の2021年10月1日から開始されます。

適格請求書発行事業者の登録にはある程度の日数がかかりますので、2023年10月1日よりインボイスの発行を検討している場合は、制度導入前の段階で登録申請を行っておくことをおすすめします。

適格請求書発行事業者の登録申請について、詳しくは後述します。

3.2023年からインボイス制度が始まることによる影響

インボイス制度が始まることによって起こり得る影響を、課税事業者と免税事業者に分けて説明します。

3-1.課税事業者への影響

インボイス制度導入による課税事業者への影響は、大きく分けて3つあります。

3-1-1.適格請求書の交付義務

適格請求書発行事業者は、インボイス制度導入後、現行の区分記載請求書に代わって適格請求書(インボイス)を交付する義務を負います。

区分記載請求書とインボイスでは、以下のように記載すべき事項が異なります。[注1]

|

区分記載請求書 |

適格請求書(インボイス) |

|

①請求書発行者の氏名または名称 |

①適格請求書発行事業者の氏名または名称および登録番号 |

|

②取引年月日 |

②取引年月日 |

|

③取引内容(軽減税率の対象品目である旨) |

③取引内容(軽減税率の対象品目である旨) |

|

④税率ごとに区分して合計した税込対価の額 |

④税率ごとに区分して合計した対価の額および適用税率 |

|

⑤請求書受領者の氏名または名称 |

⑤税率ごとに区分した消費税額等 |

|

– |

⑥書類の交付を受ける事業者の氏名または名称 |

上記の表を見ても分かる通り、適格請求書等保存方式になると、新たに①「登録番号」、④「適用税率」が追加されるほか、⑤「税率ごとに区分した消費税額等」が新設されます。

記載事項が増えるぶん、請求書(インボイス)を発行する際の負担が大きくなります。

3-1-2.税額計算が選択式になる

また、インボイス制度が導入された後は、売上税額と仕入税額それぞれの計算方法が選択式になります。

売上税額の場合、適用税率ごとの取引総額を割り戻して計算する現行の「割戻し計算」のほかに、インボイスに記載のある消費税等を積み上げて計算する「積上げ計算」を選択できるようになります。

一方の仕入税額の計算についても、現行の積上げ計算のほかに、割戻し計算を選択できるようになります。

どちらの場合も現行の計算方法が原則となりますが、インボイス発行事業者に限り、2種類の計算方法から任意で選択が可能になります。

従来の計算方法から変更しない場合は問題ありませんが、これまでと異なる計算方法を導入することになった場合、売上税額・仕入税額の計算において新しい計算方法に対応せざるを得なくなります。

3-1-3.免税事業者からの課税仕入れに係る経過措置への対応

インボイス制度導入後は、インボイスを発行できない免税事業者からの課税仕入れには、仕入税額控除が適用されなくなります。

ただ、制度開始から6年間(2029年10月1日まで)は、免税事業者からの課税仕入れについても、一定割合を仕入れ税額として控除できる経過措置が設けられています。[注1]

免税事業者からの課税仕入れに適用される仕入税額控除の割合は段階的に減少し、制度開始3年間は80%控除、その後3年間は50%控除となります。

免税事業者から課税仕入れを行っている場合、インボイス制度導入後は、年度に応じた仕入税額控除を適用する必要があります。

3-2.免税事業者への影響

消費税では、年間売上高が1,000万円以下の事業者は、納税義務が免除される決まりになっています。[注2]

そのため、年間売上高が1,000万円以下の事業者は課税事業者にならず、消費税の納税義務が免除される免税事業者を選択するのが一般的でした。

しかし、適格請求書発行事業者の登録を受けることができるのは課税事業者のみに限られているため、免税事業者のままだとインボイスを発行することができません。

経過措置が設けられているとはいえ、免税事業者からの課税仕入れには仕入税額控除が適用されなくなることから、インボイスを発行できない免税事業者は「節税できない」という理由で取引を敬遠される可能性があります。

[注2]国税庁|納税義務の免除

4.2023年10月のインボイス制度に備えて対応すべきこと

インボイス制度導入に備え、今からやっておくべきこと、対応すべきことを売り手側と買い手側、そして課税事業者、免税事業者ごとに説明します。

4-1.売り手側の対応

インボイス制度は、売手が買手に対して正確な適用税率や消費税額を伝えるための制度です。そのため、インボイス発行事業者は一定の義務が生じます。

1.インボイスの交付義務:課税事業者である取引の相手方の求めに応じてインボイスを交付する義務

2.返還インボイスの交付義務:値引きなど対価の変換を行った場合返還インボイスを交付する義務

3.修正インボイスの交付義務:交付したものに誤りがあった際、修正した修正インボイスを交付する義務

4.1~3の写しを交付する義務

4-2.買い手側の対応

インボイス制度が開始すると、買手が仕入税額控除の適用を受けるためにはインボイスの保存が必要になります。保存義務が生じるのは次の3つです。

1.売手が交付したインボイス又は簡易インボイス

2.買手が作成する仕入明細書(売手の確認を受けたもの)

3.電子インボイス

5.インボイス制度に備えて課税事業者が対応すべきこと

インボイス制度に備えて課税事業者が対応すべきことは大きく分けて3つあります。

5-1.適格請求書発行事業者登録の方法を確認して申請する

インボイスを発行する適格請求書事業者になるためには、事前に登録申請が必要です。

申請登録自体は2021年10月1日以降、いつでも行うことができますが、インボイスが導入される2023年10月1日からインボイスを発行するためには、原則として2023年3月31日までに申請登録手続きを済ませておかなければなりません。[注3]

※2022年12月の税制大綱にて、2023年9月30日までの申請分は、困難な理由がなくとも2023年10月1日を登録日として受付することが発表されました。かわりに、10月2日以降を希望する場合は、開始希望日を記入する必要があります。また、2023年10月1日時点で登録番号の通知が届いていない場合は、すぐに適格請求書を発行することはできません。登録番号の通知が届いた後、さかのぼって適用させる必要があるため、注意しましょう。

適格請求書等発行事業者の登録申請は、「適格請求書発行事業者の登録申請書」を作成し、管轄の税務署に提出する必要があります。

手続きは窓口への持参や郵送による送付のほか、e-Taxを利用したオンライン申請にも対応しています。

適格請求書発行事業者の登録申請書のフォーマットは下記のリンクからダウンロードすることができます。記載事項を入力し、税務署に提出しすることで登録が可能です。

なお、適格請求書発行事業者の登録申請は無料で行えます。

[注3][手続名]適格請求書発行事業者の登録申請手続|国税庁

[参考]申請手続|国税庁

5-2.業務システムの変更・見直し

インボイス制度が導入されると、請求書に記載する項目や、免税事業所からの課税仕入れに適用される仕入税額控除の割合などが変更されるため、現行の業務システムの設定を見直す必要があります。

また、売上税額・仕入税額の計算方法を従来のものから変更する場合には、税額計算方法の切り替えにも対応しなければなりません。

インボイス制度の導入と同時に、スムーズに新体制へ移行できるよう、システムにどのような変更を加えなければならないのか整理しておくことが大切です。

現行のシステムで対応しきれないと思った場合は、新しいシステムへの移行を検討するのもひとつの方法です。

5-3.免税事業者への対応

インボイス制度導入後は、免税事業者からの課税仕入れに適用される仕入税額控除は段階的に減少し、制度導入から6年後には完全に適用不可になります。

仕入税額控除が適用できなくなると、納税の負担が大きくなりますので、現時点で免税事業者から課税仕入れを行っている場合、インボイス制度導入後の取引をどうするか検討しておく必要があります。

なお、仕入税額控除が適用されないぶんを補うために、免税事業者に対して消費税分の支払を拒否したり、消費税分の単価の値下げを要求したりする行為は、独占禁止法や下請法に違反するおそれがあるので要注意です。[注4]

[注4]公正取引委員会|消費税転嫁対策特別措置法の失効後における消費税の転嫁拒否等の行為に係る独占禁止法及び下請法の考え方に関するQ&A

6.インボイス制度に備えて個人事業主など免税事業者が対応すべきこと

インボイス制度導入にあたって免税事業者が考えなければならないのは、課税事業者になるか否かです。

前述の通り、免税事業者のままでは適格請求書発行事業者の登録申請を行えないため、仕入税額控除の適用を受けたい課税事業者からは、取引を敬遠されるおそれがあります。

ただ、課税事業者になると、これまで免除されていた消費税の納税義務が発生します。

免税事業者にとっては、どちらを選んでも相応のリスクがありますので、慎重に検討することが大切です。

なお、課税事業者になることを選択した場合は、管轄の税務署に「消費税課税事業者選択届出書」を提出した上で、適格請求書発行事業者の登録申請を行う必要があります。

7.インボイス制度導入前に、必要な準備を整えておこう

2023年10月1日よりスタートするインボイス制度は、請求書の発行や控除制度などに大きな変化をもたらす制度です。

課税事業者は経理業務がより煩雑化しますので、業務システムの見直しや変更、免税事業者への対応などの準備を行っておく必要があります。

一方の免税事業者も、インボイスを発行するために課税事業者になるか、免税事業者のまま事業を続けるかの選択を迫られます。

インボイス制度の導入までにはまだ時間がありますので、今のうちに必要な準備、検討を行っておくことをおすすめします。

86個の勘定科目と仕訳例をまとめて解説!

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひこちらから資料をダウンロードしてご活用ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2024.10.10

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2024.10.07

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2024.10.07

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2024.10.10

法改正関連記事の関連記事

-

勤怠・給与計算

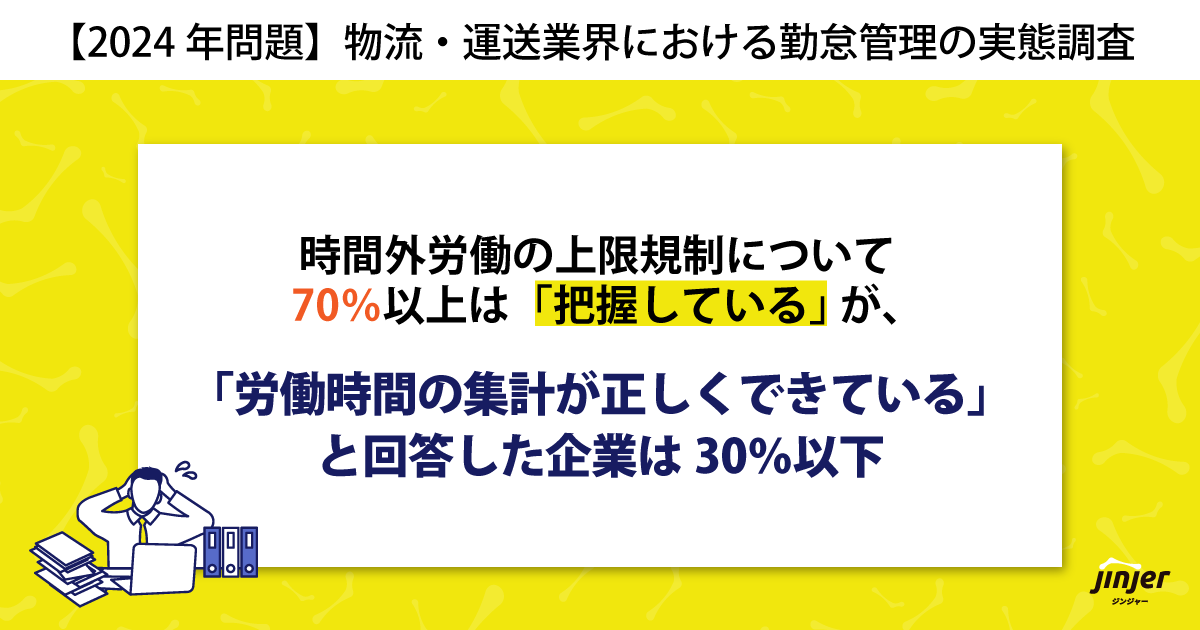

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2024.01.25

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2024.01.25

-

電子帳簿保存法に猶予が設けられた理由は?改正内容や対応策を解説

経費管理公開日:2022.04.10更新日:2024.10.10

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

インボイス制度 の関連記事

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2024.01.17

-

電子インボイス制度とは?変更点やメリットについても解説

経費管理公開日:2022.02.03更新日:2024.01.17