請求書の電子保存要件や保存期間について解説

国を挙げてのDX(デジタルトランスフォーメーション)が進む中、バックオフィス業務をペーパーレス化する動きも加速しています。現在請求書の発行・受領の電子化を進めている企業は、「電子帳簿保存法」に定められた保存要件や保存期間について理解しておきましょう。

また、電子帳簿保存法は2022年1月1日より新しい規定が適用されることが決まっています。従来の法律とどのような点が変わるのか、併せて確認してください。

請求書を正しく保存し、業務のペーパーレス化・効率アップにつなげましょう。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1.請求書の電子保存に関わる電子帳簿保存法とは

請求書は国税に関する書類の一つとして、電子データによる保存が認められています。この詳細を記した法律が「電子帳簿保存法」です。

今後請求書のやり取りを電子化したい企業は、電子帳簿保存法について理解しておきましょう。電子帳簿保存法の概要や要件を紹介します。

1-1. 定められた書類の電子保存を認める法律

電子帳簿保存法とは、国税関係の書類・帳簿や電子取引の書類について「電子データでの保存」を認めた法律です。正式名称は、「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」といいます。

同じく法廷文書を電子データで保存することを認める法律として、「e-文書法」もよく知られています。ただしこちらの適用範囲は、医療関係・建築関係・人事関係とより広いのが特徴です。

国税関係の帳簿・書類についてのみ定めた電子帳簿保存法は、「e-文書法の一部」と考えればよいでしょう。

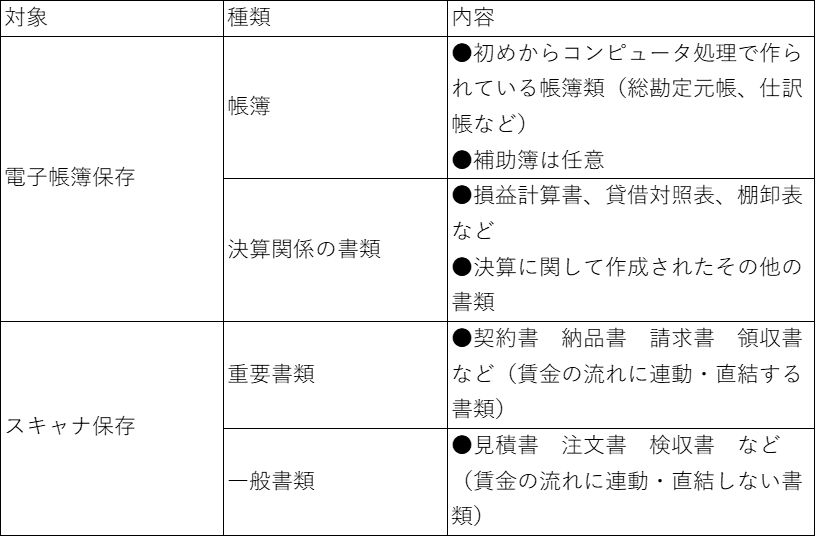

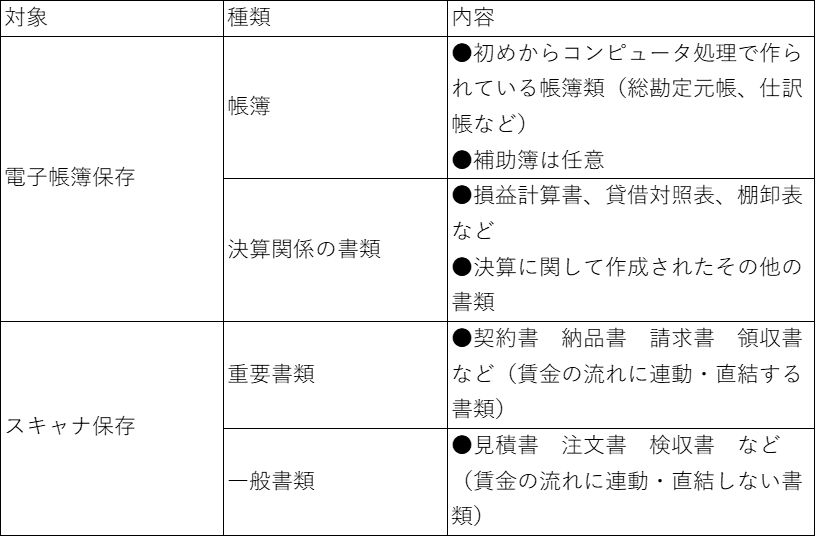

なお電子帳簿保存法の内容は、以下の三つに大別されるのが一般的です。

● 電子帳簿保存

● スキャナ保存

● 電子取引

1-2. 電子帳簿保存法が制定された背景

取引で発生する全ての文書を紙ベースで保管することは、手間・場所・コストが掛かります。社会のデジタル化に対応し企業の業務効率アップを図る上で、電子データによる保存を認めることは必然の流れだったといえるでしょう。

政府税制調査会の「平成10年度の税制改正に関する答申(平成9年12月16日)」では、電子保存について以下のように述べられています。[注1]

「新しい時代の流れに対応し、納税者の帳簿書類の保存の負担軽減を図るために、記録段階からコンピュータ処理によっている帳簿書類については、電子データ等により保存することを認めることが必要であると考えます」

[注1]制度創設等の背景|国税庁

すなわち電子帳簿保存法の制定も、国が推進する働き方改革やDXの一部と考えられます。

1-3. 電子帳簿保存法の対象となる書類

電子帳簿保存法の対象となるのは、国税に関する書類全般です。

どのような書類・帳簿が対象となるのかは、以下を確認してください。

1-4. 電子帳簿保存法の適用要件

請求書やそのたの書類・帳簿を電子データで保存する場合、さまざまな要件を満たす必要があります。電子帳簿・スキャナ保存・電子取引について、それぞれ紹介します。

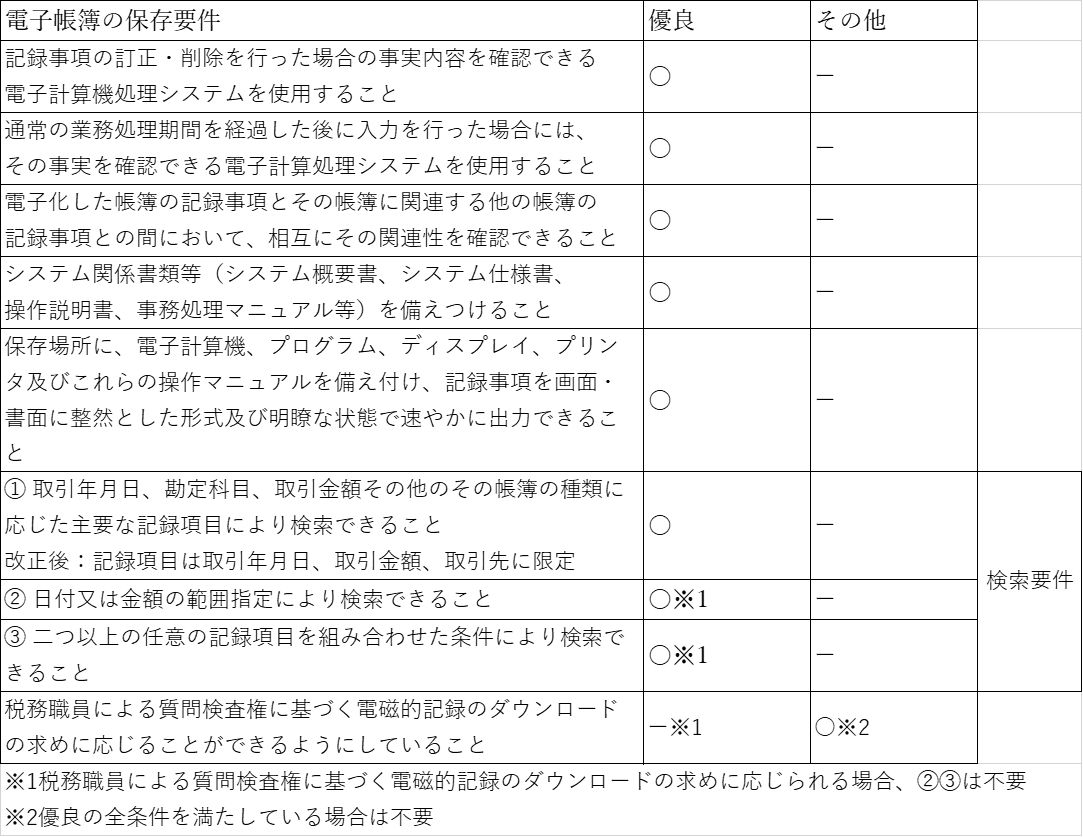

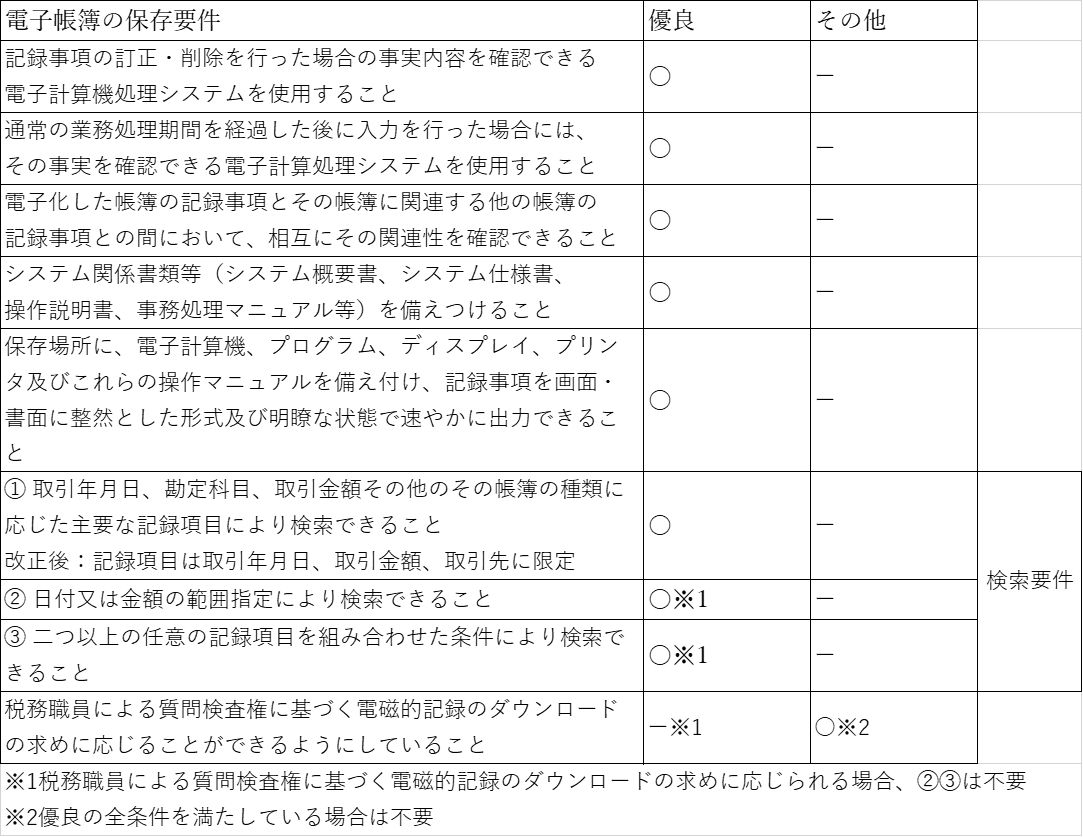

1-4-1.電子帳簿の保存要件

電子帳簿保存要件は、以下のとおりです。[注2]

優良の項目に○が付く帳簿は「優良な電子帳簿」とみなされ、税法上のメリットがあります。具体的には、青色申告控除の最大額が適用されるほか、過少申告加算税の軽減措置の適用を受けることが可能です。

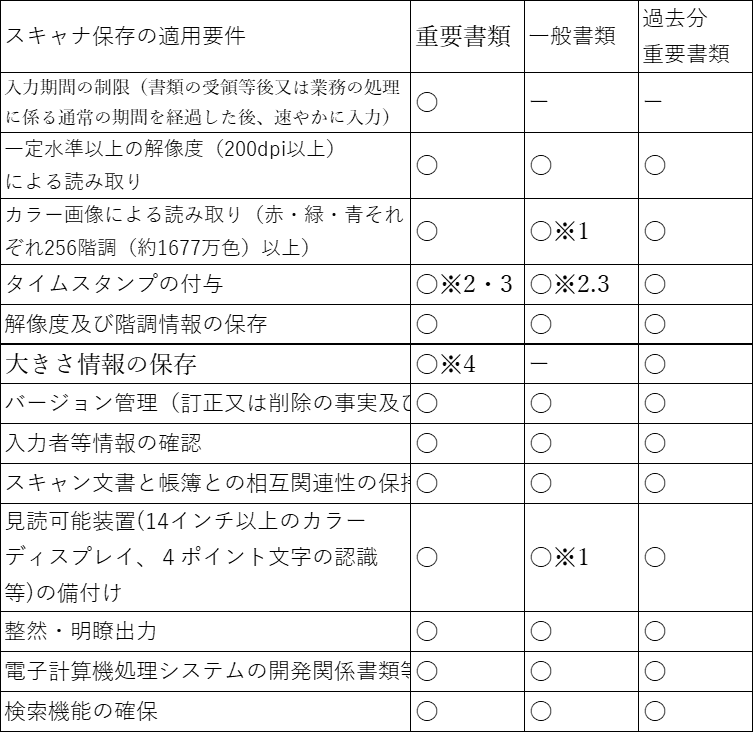

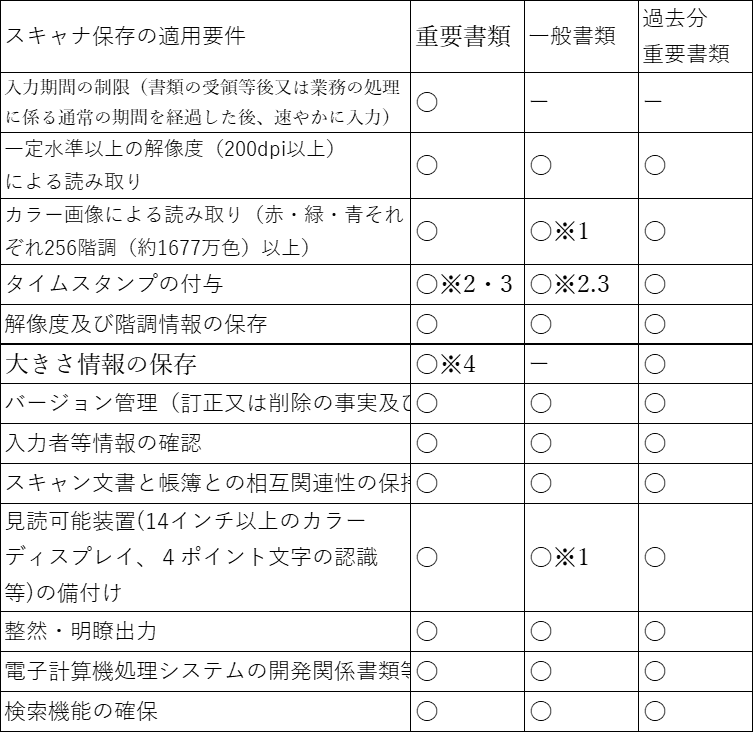

1-4-2. スキャナ保存の要件

スキャナ保存の適用要件は、以下の通りです。なお、書類の区分は以下のとおりとなります。[注3]

● 重要書類:決算関係書類以外の国税関係書類(一般書類を除く)

● 一般書類:資金や物の流れに直結・連動しない書類として規則第3条第6項に規定する国税庁長官が定めるもの

● 過去分重要書類:スキャナ保存の承認を受けている保存義務者であって、その承認を受けて保存を開始する日前に作成又は受領した重要書類

※1 一般書類の場合、カラー画像ではなくグレースケールでの保存可

※2 タイムスタンプの付与期間は、記録事項の入力期間と同様、最長約2カ月と概ね7営業日以内

※3 電磁的記録について訂正又は削除を行った場合に、これらの事実及び内容を確認することができるクラウド等において、入力期間内にその電磁的記録の保存を行ったことを確認することができるときは、タイムスタンプの付与に代えることができる

※4 受領者等が読み取る場合、A4以下の書類の大きさに関する情報は保存不要

なお上記は、2022年1月1日から適用される電子帳簿保存法改定後の適用要件です。すでに税務署⻑の承認手続を行っている場合は、「承認の取りやめの届出書」提出しない限り、改定前の方法でスキャナ保存を行わなければなりません。

新しい規定でスキャナ保存を行いたい場合は、手続を忘れないようにしましょう。

1-4-3. 電子取引の保存要件

電子取引の保存要件は、以下のとおりです。[注4]

| 【真実性の要件】 |

|

以下の措置のいずれかを行うこと。 1. タイムスタンプが付された後、取引情報の授受を行う |

| 【可視性の要件】 |

| ● 保存場所に電子計算機(パソコン等)、プログラム、ディスプレイ及びプリンタ並びにこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で、速やかに出力できるようにしておくこと ● 電子計算処理システムの概要書を備え付けること ● 検索機能を確保すること※1・※2 |

※1ダウンロードの求めに応じられるようにしている場合、2・3は不要

※2保存義務者が小規模な事業者でダウンロードの求めに応じられるようにしている場合、検索機能は不要

2.請求書を電子化する際の注意点

請求書を電子化する場合は、相手企業の理解を得ることや保存期間・方法を適切に守ることが必要です。それぞれについて、詳しく見ていきましょう。

2-1. 相手企業の理解を得る

請求書の発行や受領を全て電子化したいと思っても、取引相手が応じなければ困難です。自社の事情・希望を説明し、相手の理解を仰ぎましょう。

「デジタル化が当たり前の昨今、否という企業はないだろう」などと安易に考えるのは、おすすめできません。規模の小さい企業や業種によっては、「うちは紙ベースを続けます」というところも存在します。

いきなり100%の電子化は難しいと心得て、長い目で電子化を進めていきましょう。

2-2. 7年間の保管が必須

請求書等の「証憑(しょうひょう)書類」は、法律により7年間の保管が義務付けられています。これは電子データ・紙に関係なく、全ての請求書が対象です。

なお、請求書の起算日は請求書の日付ではありません。請求書の起算日は「事業年度の確定申告書の提出期限の翌日」となるので、注意しましょう。

2-3. 適切な保管方法を選択する

書類をスキャンして保存する場合、請求書等の重要書類はカラーでの保管が必須です。請求書が何枚にも渡るときは都度スキャンを行い、必ず原本そのままの形を残しましょう。

またスキャン後は、紙の請求書を残す必要はありません。しかし以下のケースに該当する場合は、紙ベースの請求書の保管が必要です。

● 入力期間が過ぎた請求書

● 読み取った請求書がプリンターの最大出力よりも大きい場合

3.2022年度改正(猶予2年)による電子データ保存法のポイント

電子帳簿保存法は2022年1月1日から新しい規定が適用されます。変更ポイントは、「事前承認手続」「タイムスタンプ」「電子取引」「検索要件」「適正事務処理要件」の五つです。それぞれについて、詳しく紹介します。

3-1. 事前承認手続きの廃止

2021年12月31日までは、電子データの保存には管轄区税務署長への承認手続が必要でした。これが2022年1月1日からは不要となります。

改正前:

● 原則 3カ月前までに所管税務署に申請が必要

改正後:

● 必要条件を満たせば、すぐに電子保存可能

ただし事前承認が不要となった分、規定を違反したときの罰則はさらに厳しくなりました。例えば電子データの保存で隠ぺいや偽装・改ざんがあった場合は、「重加算税」が10%課税されます。

3-2. タイムスタンプについての要件緩和

タイムスタンプは、電子データの作成日時を担保するものです。データの真正性を証明するために必要とされますが、タイムスタンプについても要件が緩和されました。

改正前:

● 受領者の署名が必要

● 付与期間は 3 営業日以内

改正後:

● 受領者の署名不要

● 付与期間が最長約2カ月

3-3. 電子取引の電子データ保存が義務化

現行の電子帳簿保存法では、電子取引の電子データを紙に出力して保存することが認められています。

しかし新しい規定ではこれは廃止され、電子取引の電子データは電子保存が必須となりました。

3-4. 検索要件の緩和

帳簿を電子保存する際は必要なデータをすぐに確認できるよう、一定の検索機能を備えておく必要がありました。しかし2022年1月1日からは検索要件が緩和され、保管が容易になっています。

改正前の検索要件:

● 取引年月日

● 勘定科目

● 取引金額

● その帳簿の種類に応じた主要な記録項目

● 日付や金額に係る記録項目

→範囲を指定して検索できるようにする必要あり

→二つ以上の記録項目を組み合わせた検索条件を設定する必要あり

改正後の検索要件:

● 取引年月日

● 金額

● 取引先

● 範囲指定・項目を組み合わせて設定する機能の確保は不要

※税務署が電子データのダウンロードを要請した際、すぐに対応できるようにしている場合

3-5. スキャナ保存での適正事務処理要件の廃止

これまでは電子データ保存での不正を防止するため、社内規定の強化やチェック体制の確立が要件とされていました。

しかし2022年1月1日からは、こうした規定は廃止となっています。企業は社内規定の変更等をせずに、電子データによる保存が可能となります。

改正前:

● 社内規定の整備・定期検査などを実施しなければならない

● 事務処理担当者は 2 名以上で対応しなければならない

改正後:

● 原本はスキャナで読み取った後すぐに破棄してよい

● 事務処理担当者は 1 名での対応が可能

3-6. 2024(令和6年)1月1日の施行を見据えた計画を

これまで述べた通り、2022年1月1日から新しい電子帳簿保存法が適用されます。ただし2021年12月10日に公表された「令和4年度税制改正大綱」によって、制度の完全移行までには2年の猶予が設けられることが決まりました。

これにより、2023年(令和5年)12月31日までは現行の規定で電子保存を行ってもよいこととなります。

以下の要件を満たしていることが必要です。[注5]

1. 所轄税務署長がやむを得ない事情があると認めた場合

2. 電子取引の取引情報のうちPDFなどの電子データで受領(作成)したものを印刷して提示できる・あるいは提出を求められたときに応じられる状態である

上記の「やむを得ない事情」については、具体例は示されていません。また、やむを得ない事情を証明するための特別な手続も不要です。

ただし、新しい電子帳簿保存法の適用に猶予ができたからといって、準備が不要になるわけではありません。2年後の完全移行を見据えて、電子化への準備を適切に行いましょう。

4.請求書を電子化して業務効率をアップしよう

請求書の発行や受領を電子化すれば、バックオフィス業務の手間が軽減されます。経理担当の負担が減り、自社のコア業務にマンパワーを集中させやすくなるでしょう。

また紙ベースの保管を減らせば、保管場所を確保する必要もなくなります。電子データをクラウド上に保管すればアクセスも容易となり、請求書を綴じたり出したりするために時間・手間を取られることもありません。

業務効率が大幅にアップして、企業全体の生産性向上が期待できます。請求書の管理については、「電子帳簿保存法」が深く関わっています。2022年1月1日から適用される新ルールをしっかり理解して、正しく請求書を保管してください。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

バックオフィスDX公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

バックオフィスDX公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

バックオフィスDX公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

バックオフィスDX公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

バックオフィスDX公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

バックオフィスDX公開日:2020.01.28更新日:2025.08.27