派遣社員は年末調整の対象になる?確認すべきポイント

更新日: 2024.1.16

公開日: 2021.11.4

OHSUGI

1年間の給与所得にかかる所得税額を確定するために従業員を雇用している企業がおこなう年末調整ですが、派遣社員の場合はどうなのでしょうか。

正社員と同様に年末調整の対象となるのか、それとも対象となるために条件が定められているのか気になるところです。

そこで、今回は派遣社員が年末調整の対象となるかどうか確認すべきポイントについて解説します。

目次

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。

給与支払報告書や法定調書など、年末調整後に人事が対応すべきことも解説しているため、年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。

1. 派遣社員が年末調整の対象となるためには事前に手続きが必要

年末調整は正社員・派遣社員など雇用形態に関係なく、給与を受けている全ての従業員が対象となります。

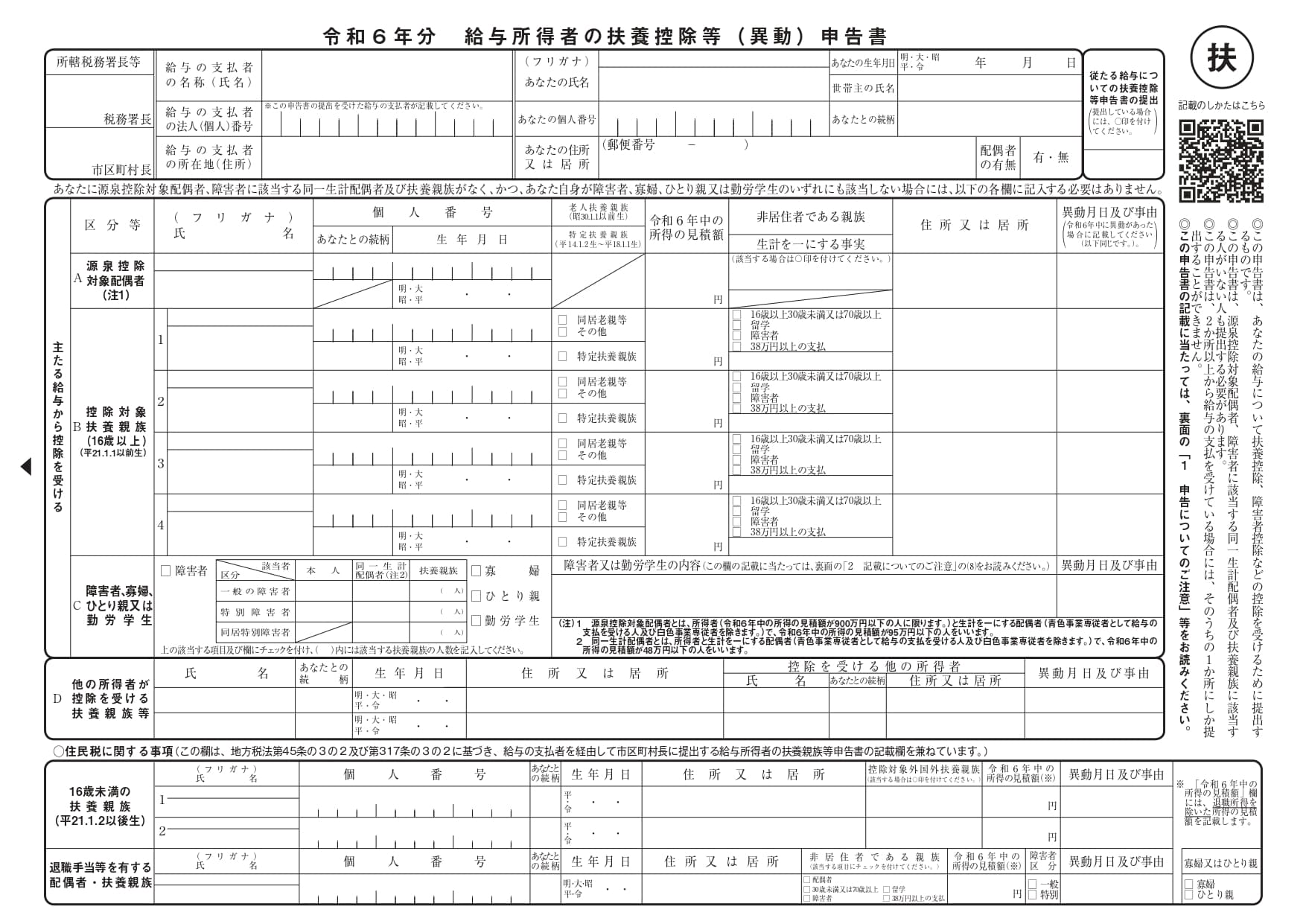

しかし、派遣社員が年末調整の対象となるためには「給与所得者の扶養控除等(異動)申告書」に必要事項を記載して提出する必要があります。

「給与所得者の扶養控除等(異動)申告書」とは家族に関する内容を記載する書類で、税額計算に必須な情報が記載されるものです。

担当者は、提出された申告書をもとに派遣社員の年末調整をおこなうことになります。

1-1. 書類を提出する先は派遣会社

派遣社員が「給与所得者の扶養控除等(異動)申告書」など年末調整に必要な書類を提出するのは、派遣先の企業ではなく派遣会社です。派遣社員の給与を支払っているのは派遣会社であるためです。

派遣会社は年末調整がおこなわれる12月に間に合うように必要書類を派遣社員へ送る必要があるため、11月初旬から順次郵送するのが一般的です。

書類を郵送するだけではなく、派遣社員に電話やメールなどで年末調整に関する連絡も入れておくと、互いに確認ミスを減らすことができるでしょう。

2. 派遣社員の年末調整の進め方

派遣社員に年末調整をさせる手順は以下の通りです。

1.年末調整に関する書類を送付する

2.必要書類を準備させる

3.必要書類を派遣会社へ郵送してもらう

4.還付金・徴収金を確認してもらう

以下、それぞれについて詳しく解説します。

2-1. 年末調整に関する書類を送付する

派遣社員の年末調整は派遣会社がおこないます。そのため、年末調整の時期がきたら、派遣会社から派遣社員へ手続きに関する連絡をしなくてはいけません。

11月初旬以降には、年末調整に必要な書類などが郵送するのが一般的です。

2-2. 必要書類を準備させる

派遣社員の年末調整に必要な書類の中には、「給与所得者の扶養控除等(異動)申告書」以外に、次のような書類も派遣社員自身で揃えてもらいます。

- 前職の源泉徴収票(その年に転職して派遣会社で働き始めた場合)

- 各種保険料控除証明書(個人で保険を契約している場合)

- 給与所得者の配偶者控除等申告書(扶養対象の配偶者がいる場合)

前職の源泉徴収票は、転職だけに限らず、その年に派遣会社を変えた場合でも必要です。

2-3. 必要書類を派遣会社へ郵送してもらう

派遣社員に必要書類を揃えてもらい、期日までに提出してもらいます。

万が一、書類に漏れや不備があるとやり直ししなければならず、余計な手間やコストもかかります。そのため、チェックリストを事前に渡しておき、漏れがないか確認してもらった上で、送付してもらいましょう。

2-4. 還付金・徴収金を確認してもらう

年末調整で所得税額が確定されると、その1年間に給与から天引きされていた源泉徴収額との差額が確定します。

天引き額が多い場合は還付し、不足していた場合は追加徴収しなければいけません。

還付金は、12月または1月支給の給与と一緒に支払われるのが一般的です。その時期に給与の支給がない場合でも、還付金は振り込まなくてはいけないでしょう。

徴収金が発生した場合も同様です。その時期の給与がない場合は、どのように処理するか派遣社員と相談の上、徴収方法を決める必要があります。

3. 派遣社員が年末調整の対象外となる4つのケース

派遣社員が年末調整の対象外となってしまうケースもあります。以下のケースに該当する場合は、派遣社員本人が確定申告しなければなりません。年末調整が対象外となるケースについても、しっかり押さえておきましょう。

3-1. 副業などで2社以上から給与をもらっている

派遣社員をしながら他の企業でも働き、主たる給与以外の給与所得が20万円以上の場合は派遣会社の年末調整ができません。

配当所得や不動産所得などの副業所得が20万円を超えている時も同様です。

3-2. 12月に働いていない

年末調整の手続きをおこなう時点で、派遣会社と雇用契約がない場合は、年末調整ができません。11月まで派遣会社で働いていても、12月にその派遣会社で働いていない(=雇用契約がない状態)場合は、11月までの分の年末調整はおこなわれません。

11月まで働いた分の源泉徴収票を発行して、新しい勤め先で年末調整してもらうか、自身で確定申告してもらう必要があります。

3-3. 年末から働き始めた

年末調整をおこなう年末から派遣会社で働き始めた場合も、対象外となるケースがあります。

例えば、給与が翌月払いの派遣会社の場合、12月に働いた分の給与は1月に支給されるため、年末調整時点でその会社の収入はないことになります。そのため、年末調整の対象外となるのです。

3-4. 医療費や住宅ローンなど控除の適用を受ける

生命保険料や地震保険料など年末調整で税額控除ができるものがありますが、医療費や住宅ローンの控除は年末調整ではできません。

医療費控除や住宅ローン控除を受けたい場合は、確定申告が必要です。ただし、住宅ローン控除で確定申告が必要なのは1年目だけで、2年目からは年末調整で対応できます。

4. 2社以上の派遣会社で働いていても年末調整できるのは1社のみ

複数の派遣会社で働いていても、年末調整ができるのは1社だけです。それ以外の会社で受け取った分は自分で確定申告する必要があります。

ただし、12月はメインで働いている1社からしか給与を受け取っていない場合は、その会社でまとめて年末調整ができるため確定申告する必要はありません。

また、その1年で複数の派遣会社で働いていても重複する期間がない場合、12月時点で所属している派遣会社にその前に働いていた会社の源泉徴収票を提出すれば、まとめて年末調整が可能です。

前職の源泉徴収票が間に合わなかった場合は、その分は確定申告する必要があります。

5. 派遣社員の年末調整は派遣会社でおこなうが複数社で働く場合は注意が必要

派遣社員の給与は派遣会社が支払っているため、年末調整は派遣会社がおこないます。

派遣会社は派遣社員に11月初旬~下旬までに年末調整について連絡をし、必要書類の提出が間にあうように手続きを進めていかなければいけません。

ただし、派遣社員が派遣会社以外から20万円以上の給与を受け取っている場合、または12月に派遣会社に在籍していない場合など、派遣会社での年末調整ができないケースもあります。

2社以上の派遣会社で働く場合、期間が重複していない場合は12月に契約している派遣会社でまとめて年末調整ができます。また、期間が重複している場合はメインの会社以外の給与所得は確定申告する必要があります。

このように、派遣社員の年末調整ではいくつか注意点があるため、しっかりと事前にポイントを押さえておくことが大切です。

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。

給与支払報告書や法定調書など、年末調整後に人事が対応すべきことも解説しているため、年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理

公開日:2020.12.09更新日:2024.03.08

-

人事総務担当が行う退職手続きの流れや注意すべきトラブルとは

人事・労務管理

公開日:2022.03.12更新日:2024.06.11

-

雇用契約を更新しない場合の正当な理由とは?通達方法も解説!

人事・労務管理

公開日:2020.11.18更新日:2024.07.10

-

法改正による社会保険適用拡大とは?対象や対応方法をわかりやすく解説

人事・労務管理

公開日:2022.04.14更新日:2024.06.12

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理

公開日:2022.01.17更新日:2024.07.02

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理

公開日:2022.01.22更新日:2024.05.08