前受金とは?仕訳例や請求書での消費税の記載などをわかりやすく解説

更新日: 2024.5.8

公開日: 2022.9.28

MEGURO

商品やサービスの提供よりも先に報酬を受け取った際に、前受金という勘定科目を使います。しかし、前受金のほかにも売掛金や仮受金など、似た科目が多く仕訳が複雑です。

どのようなお金の動きが前受金に該当するのか、正しく知っておきましょう。

本記事では前受金の基本から、仕訳方法、請求書での記載方法などをわかりやすく解説します。

目次

86個の勘定科目と仕訳例をまとめて解説

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひ資料をダウンロードしてご覧ください。

1. 前受金とは?

前受金とは、前払金の反対の概念であり、商品やサービスを提供する前に受け取った代金を仕訳する科目です。前受金の基本と取り扱い方法を知っておきましょう。

1-1. 商品の提供前に受け取った金銭の勘定科目

前受金に該当するのは、以下のような金銭の動きです。

・費用の一部を前払いで受け取った

・着手金が正式な契約前に支払われた

・商品代金を前払いしてもらった

・予約時や発注時に代金が振り込まれた

金銭の動きが発生した場合は、商品やサービスの提供が完了しておらず取引が完結していなかったとしても会計処理をおこなう必要があります。その際に一時的に使うのが前受金です。全額を受け取った場合、一部の代金を受け取った場合、いずれでも用いられます。

また、前受金は無形の商品やサービスでも用いる勘定科目です。弁護士や税理士コンサルタントに対して支払われた着手金や契約金が先払いされた場合にも用いられることがあります。

前受金に仕訳した金銭は、実際に商品やサービスを提供したら「売上高」の勘定科目に振り替えます。

稀に前受金と売掛金と混同される事がありますが、売掛金は商品やサービスを提供した際にはまだ料金を回収できていないものの、後に受け取る予定のある代金を計上する勘定科目であり、商品やサービスの提供時にはまだ支払いを受けていないものを仕分ける勘定科目であり、料金の受領のタイミングが異なりますので注意しましょう。

1-2. 前受金は賃借対照表では負債扱いになる

前受金は、契約上では「預り金」に近い意味を持つ勘定科目です。預り金と前受金の違いについては後ほど詳しく説明します。前受金は先に全額、あるいは一部の報酬を受け取っている状態ですが、、商品やサービスの提供が約束どおりできない場合は返還しなくてはいけません。

そのため、賃借対照表では負債の部にある「流動負債」に分類されます。

正常に商品やサービスの提供がされれば売上高に振りかえる処理をおこないますが、それまでは負債として取り扱うことを覚えておきましょう。

1-3. 「収益認識に関する会計基準」では前受金ではなく契約負債になる

2021年4月から強制適用になった「収益認識に関する会計基準(新収益認識基準)」では、いままで「前受金」や「前受収益」として計上していた受取代金を「契約負債」として計上することになりました。

事業内容が多様化・複雑化している背景から、実現主義の会計基準では収益の認識が企業によって異なり、企業間の比較が困難になるためです。

新収益認識基準は2022年現在、中小企業に対しては適用が除外されていますが、大企業は強制適用となっているため仕訳をおこなう際は注意が必要です。

2. 前受金の仕訳例

実際に前受金を仕訳する際の具体例をご紹介します。

(例)

・商品代金:100万円

・引き渡し時期:翌月

2-1. 商品代金全額を受け取っていた場合

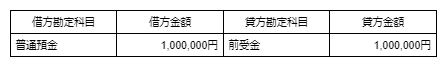

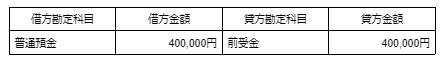

商品代金100万円全額を先に入金してもらった場合は、以下のように仕訳します。

前受金は負債として取り扱うため、普通預金口座に入金された100万円を借方金額に「普通預金」として記帳し、貸方勘定科目は「前受金」として、100万円をそのまま仕訳します。

この仕訳をおこなった後は、実際に商品を引き渡すまでの間、前受金として100万円を残しておきます。

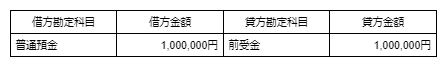

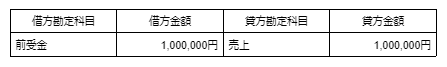

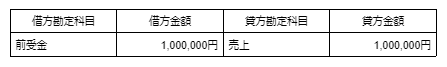

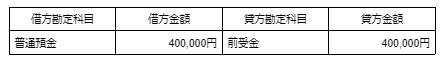

翌月に商品の引き渡しが完了したら、以下のように仕訳を再度おこなってください。

「前受金」を「売上」に振りかえる処理をおこないます。。借方勘定科目に「前受金」として100万円を記帳し、貸方勘定科目に「売上」として受け取っていた100万円を計上すれば、前受金の消込処理が完了します。

2-2. 商品代金の一部を受け取っていた場合

商品代金100万円のうち、40万円を先に入金してもらった場合は、以下のように仕訳します。

入金された際の仕訳は、全額が入金されたときと同じです。借方金額に「普通預金」として40万円を記帳し、貸方勘定科目に「前受金」として同額を計上します。

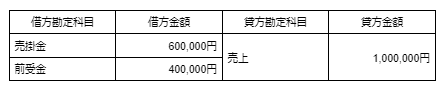

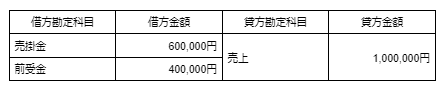

商品の引き渡しをおこない、残りの代金60万円を受け取った場合の仕訳は先程とは少し処理が変わってきます。以下のように処理しましょう。

引き渡し完了時に受け取った残金の60万円は「売掛金」として処理し、「前受金」の40万円と合わせて借方金額に計上します。

60万円を受け取ったことで合計100万円の売り上げになったため、貸方勘定科目に100万円を「売上」として記帳します。

3. 前受金がある場合の請求書の書き方と消費税の扱い

商品代金の一部、もしくは全額を商品やサービスの提供前に受け取っていた場合、発行する請求書の記載には注意が必要です。

前受金がある場合でも請求書の記載内容は基本的な内容と変わりません。下記の項目を記載しましょう。

①タイトル

②請求先情報

③請求書の発行年月日

④請求書の発行者の情報・押印

※⑤請求金額・税金についての記載

※⑥請求内容

※⑦支払い先の情報

※⑧支払い期日

※⑤~⑧については前受金が発生することで一般的な記載と異なる書き方をする項目です。

⑤について、消費税は商品やサービスが提供されたタイミングで課されます。消費税率の変更のタイミングでの取引が発生した場合は、前受金として受領していた料金に不足が発生する可能性があるため、納品段階での消費税率に注意しましょう。

⑥~⑧については未受領の請求残高があるかどうかで対応が変化します。

全額を前受金で受領している場合は請求内容を記載した上で、全額前受金で受領していることがわかるよう「△」や「-」で相殺がわかるように記載し概要欄に前受金で受領している旨を記載し、⑦と⑧は記載しなくとも問題ありません。

未受領の請求残高がある場合には、受領している分を請求金額から相殺する対応をおこなった上で、相殺した上での残高が分かるように記載し、通常の請求と同様に⑦、⑧についても記載します。

3-1. 前受金は非課税

消費税は課税資産の譲渡や課税仕入れに対して課される税金ですが、課税されるタイミングは原則として商品やサービスが引き渡される日時になります。

そのため、前受金自体には消費税は加算されず、前受金から売上に会計上の振替処理をおこなうことで消費税の課税対称となります。前受金から売上高に振りかえる際には消費税の対応も忘れずにおこないましょう。

4. 前受金と混同しやすい勘定科目

前受金と混同しやすい勘定科目はいくつかありますが、今回は「借受金」、「預り金」、「前受収益」について違いを細かく確認していきましょう。違いを知って、正しく仕訳をおこなえるようにしましょう。

4-1. 前受金と仮受金の違い

前受金と仮受金は、どちらも商品やサービスを提供する前に受け取った報酬を仕訳する勘定科目です。大きな違いは「金銭を受け取った目的が明確であるか」という点です。仮受金は目的が分からない場合に使います。

例えば、製品代金の前払いによって入金されたと分かる金銭は前受金です。しかし、契約書や領収書がなく、明確に製品代金であることが分からない場合は、一時的に仮受金にしておく必要があります。金銭を受け取った目的を調査し、判明したら前受金に処理しなおします。

また、仮受金は、勘定科目が決まっていない金銭を一時的に計上する際にも使います。仕訳をする場所がない入金を放置しないための処理です。あくまでも仕訳ができない金銭を臨時で処理するだけですので、勘定科目が決定したら忘れずに正しい科目に仕訳する必要があります。

税務署に脱税を疑われる可能性もあるため、基本的には期末まで仮受金で残すことがないようにしましょう。一方で前受金は、期末まで残っていたりて、期を跨いだりしても問題ありません。

4-2. 前受金と預り金の違い

預り金は社内の従業員や取引先が支払うべき金額を一時的に会社が預かった場合に用いられる勘定科目です。預り金は後に本人に返還されたり、第三者への支払いに充てられたりするお金ですが、前受金は商品やサービスの納品や提供が済めば会社の「売上」として計上される点が預り金とは異なります。

将来的に会社の「売上」として計上する場合は前受金、そうでない場合は「預り金」などの別の勘定科目で仕訳をおこないます。

4-3. 前受金と前受収益の違い

前受収益とは、継続的に商品やサービスを提供する契約において、仕訳段階でまだ未経過の期間に対する収益を計上するために用いる勘定科目です。

例えば、家賃や地代の未経過分についてを計上する場合や期間が定められている保険料の前受分も前受収益として計上します。

前受金は商品やサービスの提供と同時に売上に振りかえられるのに対して、前受収益は日々の時間の経過とともに収益化されていくものに対して用いる勘定科目です。

受け取った金額が収益化されるのに時間の経過という概念が発生するかどうかで仕訳の際の勘定科目を選定しましょう。

5. 前受金を処理する際の注意点

前受金をはじめとする負債の分類には1年基準(ワンイヤールール)と呼ばれる基準が存在します。

決算日から1年間のうちに振り替えられる予定がある負債を「流動負債」、1年を超える期間を要するものを「固定負債」として計上します。前受金として計上できるのは1年以内の短期間に処理がおこなわれる想定のものだけなので注意が必要です。

5-1. 長期前受金は流動負債ではなく固定負債として計上

長期前受金とは、商品やサービスの提供時期から1年以上早く受け取る前受金のことを指します。長期前受金はワンイヤールールに従って、貸借対照表上で流動負債ではなく、固定負債として計上します。

関連記事:長期前受金が発生したときの処理方法をわかりやすく解説

5-2. 建設業の工事費用には前受金は使わない

前受金は商品やサービスなど、有形・無形問わずに使える勘定科目です。

しかし、建設業の工事に関しては、前受金ではなく「未成工事受入金」として処理しなくてはいけません。これは建設業の工事は、工期が短くても数ヶ月、長いものでは数年かかることと、工事1件の単価が高いからです。

前受金として一般会計で処理するのではなく、建設業会計独自の勘定科目で処理します。工事費用の前払いや着手金が入金された場合は、前受金として処理する前に以前の処理がどのようにされていたか確認するとよいでしょう。

6. 前受金は目的が分かっている前払い金を処理する科目

前受金は仮受金や預り金、売掛金など、混同する科目が多いです。仕訳をする時は、目的の分かっている入金であることがポイントですので、何に対する報酬なのか調べると分かりやすくなります。

また、2021年以降収益認識基準の強制適用の対象となっている企業では前受金ではなく契約負債として計上する必要があるため注意が必要です。

前受金として処理した金額は、商品やサービスを提供した後は、売上として消込処理をしなくてはいけません。請求業務や会計業務をソフトで管理したり、自動化をおこなったりすると、処理の遅れや忘れを防ぎやすくなります。

前受金が多く発生する場合は、仕訳も煩雑になりやすいので、ぜひご検討ください。

86個の勘定科目と仕訳例をまとめて解説

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひ資料をダウンロードしてご覧ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理

公開日:2020.11.09更新日:2024.03.08

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理

公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理

公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理

公開日:2020.12.01更新日:2024.03.08

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理

公開日:2020.10.07更新日:2024.03.08

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理

公開日:2020.01.28更新日:2024.07.04