自己資本比率が20%以下は危険水域?計算式や業種別の目安を解説

更新日: 2025.6.25 公開日: 2022.10.21 jinjer Blog 編集部

自己資本比率とは、企業の財務バランスをチェックする上で有効な指標の一つです。

企業が安定的な経営を続けて行くためには、自己資本・他人資本が適切なバランスに保たれていなければなりません。自己資本比率を正しく計算し、今後の企業展開に役立てましょう。

本記事では、自己資本比率の概要や具体的な計算方法、さらには自己資本比率を分析する際のポイントを紹介します。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. 自己資本比率とは

自己資本比率が高い企業ほど、経営状態が健全・安定的であるといわれます。自己資本比率とはどのようなものなのか、詳細を見ていきましょう。

1-1. 総資本から負債を除いたもの

自己資本比率は、企業の総資産のうち、返済義務のない「純資産(自己資本)」の占める割合を数値化したものです。

企業が運用する総資本のなかには、借入金や買掛金のような「負債(他人資本)」も含まれています。企業の経営状態を適切に判断するためには、総資本から負債を除いた部分がどのくらいあるのかを見極めなければなりません。

企業経営の健全性を分析する手法はさまざまありますが、自己資本比率は、自己資本・他人資本のバランスをチェックするために行われる、「資本構造分析」の重要な指標の一つです。

1-2. 企業経営の健全性を測る指標の一つ

自己資本比率が高いということは、総資本のうち「返済義務のない資金が多い」ということです。借入金超過による倒産リスクが少なく、企業財務の健全性は保たれているといえます。

一方自己資本比率が少ない企業は、「負債が多い」、すなわち他人資本の資金に頼っているということです。経営状態が安定しているとは断言しにくく、好ましい状態とはいえません。

自己資本比率が高く「健全な経営を行っている」と見なされれば、以下のようなメリットがあります。

金融機関からの融資を受けやすい

高額で売却できる

企業としての信頼性が高まる

財務基盤が安定している企業は、金融機関や投資家・他企業からも高い評価を得られます。資金調達や売却など、さまざまな面でメリットが大きいといえるでしょう。

経理業務は、日々の経費精算や会計書類の作成だけでなく、作成した財務諸表から会社の経営状況の分析・提案することも重要です。そのためには、まず基本業務や現行法への理解が必要でしょう。

当サイトで無料配布している「経理1年目の教科書」では、経理の基本業務である経費精算や仕訳方法、経理担当者が押さえておくべき法律について解説しています。経理初任者の方が必ず持っておきたい1冊となっているので、ぜひこちらから無料でダウンロードしてご覧ください。

2. 自己資本比率の計算方法

自己資本比率を計算することで、自社の借入金への依存度や支払能力の高さなどを判断しやすくなります。貸借対照表の数値から、自己資本比率を計算してみましょう。

2-1. 自己資本比率の計算式

自己資本比率の計算式は以下のとおりです。

自己資本比率=自己資本÷総資本×100

貸借対照表では、自己資本と純資産がイコール、負債と純資産を合わせたものが総資産とイコールです。

より分かりやすく計算式を表わすと、以下のようになります。

自己資本比率=純資産÷総資本(負債+純資産)×100

純資産に含まれるのは、資本金、資本剰余金、利益剰余金、自己株式などがあります。

一方負債は、支払手形、買掛金、短期借入金、未払金、前受金、預り金、仮受金などなどです。

2-2. 自己資本に含めてはいけない科目に注意

自己資本比率の自己資本(純資産)には、「新株予約権」「非支配株主持分」は含まれません。実際に計算するときは、貸借対照表の純資産からこれらの金額を省いてください。安易に純資産=自己資本として計算するのは避けましょう。

新株予約権とは、「将来株主になる予定の人」が所有する権利です。一方「非支配株主持分」は、親会社以外の株主(非支配株主)の持分を指します。どちらも現時点では企業の株主の持分とはいえず、自己資本に含めるのは妥当ではありません。

自己資本比率は、あくまでも企業の現在の財務状況を判断するための指標です。これらを含めると、正しい数値を計算するのが難しくなります。

2-3. 自己資本比率の計算例

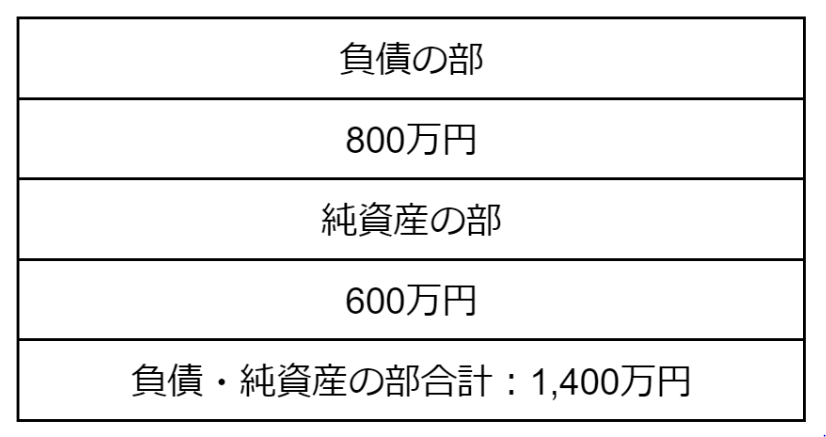

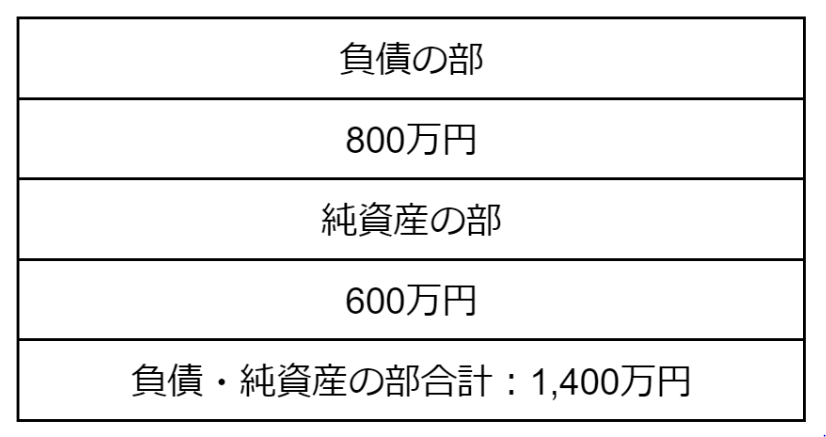

それでは実際に、以下のような資産・負債で構成される企業の自己資本比率を計算してみましょう。(新株予約権・非支配株主持分はないものとする)

600万円÷(800万円+600万円)×100≒42.9

すなわちこの企業の自己資本比率は、42.9%となります。

自己資本比率は、負債が大きいほど低くなります。一概にはいえませんが、50%を越えるとかなり良好と見てよいでしょう。一方30%を下回った場合は、企業経営に危険信号が灯っているとして危機感を持った方がよいでしょう。

3. 自己資本比率を分析するときのポイント

自己資本比率を計算すれば、自社の自己資本と他人資本のバランスが見えてきます。数値を適切に分析して、企業経営に生かしましょう。自己資本比率を分析する際、理解しておきたいポイントを紹介します。

3-1. 自己資本比率は企業規模・業種によって異なる

中・小規模企業には「株式発行」という資金調達手段がありません。大規模企業と比較して、自己資本比率が少なくなる傾向にあります。

例えば「2021年版 中小企業白書」によると、2019年度の大規模企業の自己資本比率は44.8%・中規模企業の自己資本比率は42.8%であるのに対し、小規模企業は17.1%となっています。

自社の企業規模がどのくらいかによって、目安となる自己資本比率は変わってくるでしょう。

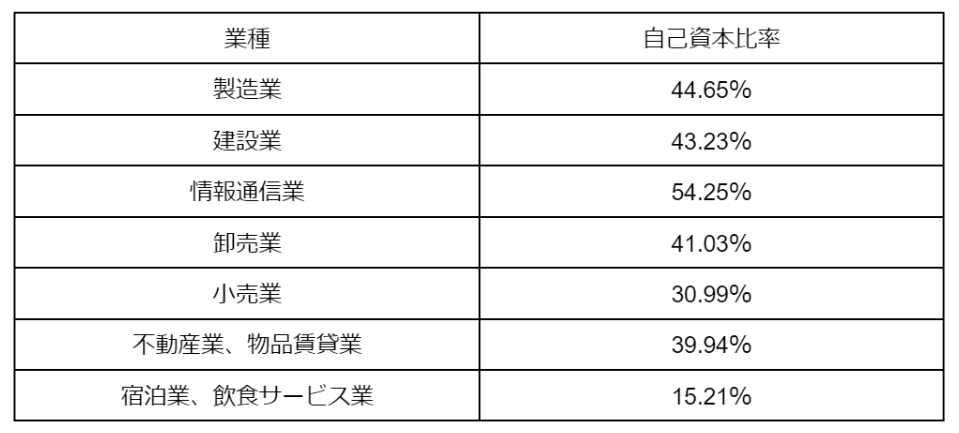

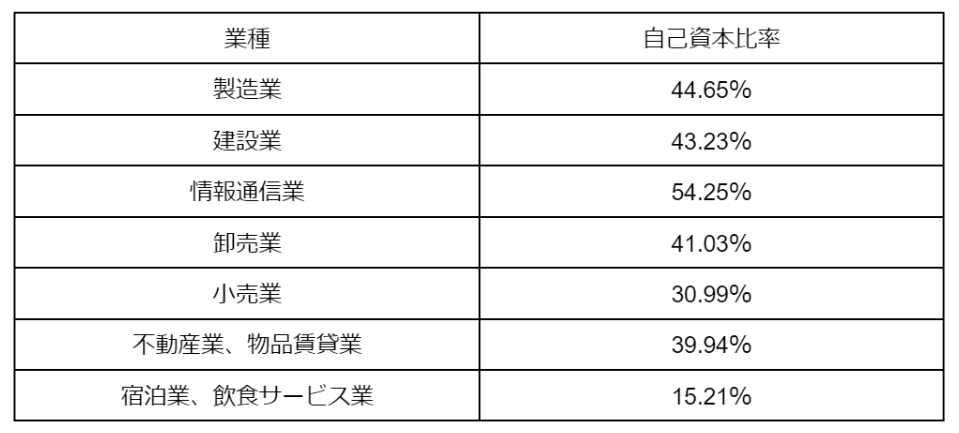

また、固定資産を多く所有する業種は、当然ながら自己資本比率が高くなりがちです。例えば、事業展開のための設備・機器をそろえる必要がある製造業などは、自己資本比率が高くなるでしょう。

一方、売掛金や在庫を抱える卸売業や小売業は、流動資産の割合が多くなります。自己資本比率を高いレベルで維持するのは難しいかもしれません。

以下に、中小企業庁「平成30年中小企業実態基本調査」から抜粋した業種ごとの黒字企業の平均をまとめました。自社の業種に該当する自己資本比率を確認し、目安としましょう。

参考:令和元年中小企業実態基本調査速報(要旨)(平成30年度決算実績)|中小企業庁

3-2. 自己資本比率が低い場合は改善が必要

自己資本比率が低いということは、「借入金が多い」「経営がうまく回っておらず、利益を生み出せていない」と考えられます。借入金への依存度を下げ、経営状態の改善を目指さなければなりません。

ただし、業種によっては、借入金などの負債が占める割合が大きくても健全な経営を保っているケースがあります。自己資本比率だけを見て、自社の財務状況を判断するのは避けましょう。

例えば、企業の資本構造分析の指標となるものとしては、負債総額と自己資本との比率を測る「負債比率」、借入金によって調達した資金がどれだけあるかを示す「借入金依存度」、有利子負債の滞留月数を示す「金利負担能力」などがあります。

自社の財務状況を見るときは、あらゆる数値を組み合わせて多角的に判断してください。

3-2-1. 自己資本比率が20%以下は危険水域か?

一般的に自己資本比率が20%を下回ると危険と言われています。ですが、本当に危険水域にあたるのかどうかは、一概にはいえません。宿泊業や飲食サービス業のように、業界平均が20%以下の場合もあります。また、会社が急成長していて利益を投資につぎ込んだ場合も、自己資本比率が低くなります。

とはいえ、自己資本比率が低いということは、思うように利益が得られなくなったときに経営が立ち行かなくなる場合があり、安全性が高いとは言えません。

20%という数字にとらわれず、会社の経営戦略や業界・時勢をみて判断しましょう。

3-3. 自己資本比率が高過ぎても安心できない

自己資本比率が高いほど、企業の財務状況は健全性が保たれているといえます。しかし「ただ数値が高いだけ」では安全な経営を行っているとはいえません。

例えば自己資本比率が高くても、現金が少なかったり、現金しにくかったりする資産ばかりだと危険です。すぐに現金が必要になったとき対応できず、倒産するリスクがあります。

また、自己資本比率は、中身も重要です。自己資本比率だけを見ると、「借入金はないけれど、収益も上げられていない」という企業なのか、「収益を上げて内部保留を増やし、借入金への依存度を下げている企業」なのか分かりません。

健全な財務状況の企業とは、安定的に収益を上げて利益をプールしている企業です。「自己資本比率が高いから安心」と考えず、「なぜ高いのか」を分析しましょう。

4. 自己資本比率を計算して自社の経営状態を正しく把握しよう

自己資本比率は、「自己資本比率=自己資本÷総資本×100」で計算可能です。貸借対照表から数値を拾って計算し、自社の財務状況分析に役立てましょう。

自己資本比率が低過ぎる場合は、負債を整理したり売上アップの戦略をとったりなどの対策が必要です。中小規模の企業が自己資本比率を上げるのは、実際のところ容易ではありません。地道に財務状況改善に取り組み、借入金への依存度を下げましょう。

一方自己資本比率が高過ぎる場合でも、健全な経営ができているとは限りません。資産と負債のバランス・内訳をチェックして、財務状況を測りましょう。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

会計 の関連記事

-

レンタカーの経費、ガソリン代、保険料の勘定科目と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

接待ゴルフの費用は経費になる?判断基準と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

立替精算とは?精算方法や仕訳を解説

経費管理公開日:2023.05.15更新日:2024.05.08