インボイス制度における領収書の役割と正しい書き方を解説

更新日: 2024.5.8

公開日: 2021.11.20

jinjer Blog 編集部

2023年よりインボイス制度が導入されます。今後、仕入税額の控除を適用するためには、適格請求書を適切な形で保存しなければいけません。インボイス制度の導入によって重要となるのが領収書の役割です。インボイス制度の導入にあたって、領収書の書き方も変わってきます。

今回は、インボイス制度における領収書の役割について、正しい書き方と合わせて詳しく解説します。

86個の勘定科目と仕訳例をまとめて解説!

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひこちらから資料をダウンロードしてご活用ください。

1.インボイス制度における領収書の役割

インボイス制度の導入によって、請求書や納品書の書き方を改める必要があります。このほかにも、領収書やレシートの存在もインボイス制度に深く関わってきます。

領収書やレシートは、インボイス制度における適格請求書を簡易的にした書類として扱うことが可能です。インボイス制度に基づけば、領収書やレシートは適格簡易請求書と呼ばれます。「簡易」とあるとおり、適格請求書よりも記載されている内容がいくつか省略されているのが特徴です。

適格簡易請求書として領収書やレシートが法的な効力を発揮するためには、以下5つの項目について正しく記載されている必要があります。

- その適格簡易請求書を発行した事業者の氏名あるいは名称と登録番号

- その取引が行われた日付

- その取引に関する資産や役務の内容

- その取引の税抜き価格あるいは税率ごとに区分けして算出した価格

- その取引でやり取りがあった金額のうち区分した消費税額あるいは適用税率

なお、5つめの項目に関しては、どちらか一方ではなく両方を記載しても構いません。すでに現在の段階で、適格請求書を発行しなければいけない事業者のうち、適格簡易請求書の交付が認められている事業がいくつかあります。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業

- 1〜6のほかに不特定で多数の者に対して資産の譲渡などを行う事業

たとえば、多くの人とやり取りを行うスーパーやコンビニは小売業に該当しますので、今後は適格簡易請求書として効力を発揮できるように領収書やレシートを発行する必要があります。

1-1.適格請求書と適格簡易請求書の違い

適格請求書と適格簡易請求書では、その書類を受け取る側の氏名や名称を記載する必要がない点で異なります。加えて、適格請求書の場合は5つめの項目における消費税額あるいは適用税率の両方を記載しなければいけませんが、適格簡易請求書の場合はどちらかが正しく記載されていれば問題はありません。

1-2.電子データの領収書やレシートの取り扱いについて

紙媒体のほかに電子データとして作成した領収書やレシートであっても、適格簡易請求書として効力が発揮されます。

適格簡易請求書のやり取りは紙媒体でのやり取りを想定しているものの、双方での合意があれば代わりに電子データでの交付であっても可能、というのが法務省の見解です。

1-3.取引価格が一定額未満であっても領収書やレシートの発行は必要

これまでの制度であれば、取引価格が3万円未満の場合、領収書やレシートを発行しなくても仕入税額控除が適用されていました。

しかし、インボイス制度の導入以降は、どのような取引価格であっても、適格簡易請求書として適用されるような領収書やレシートなどがなければ、仕入税額控除は適用されません。[注1]

[注1]財務省:消費税法施行令等の一部を改正する政令新旧対照表[pdf]

2.領収書とレシートの違いについて

商品やサービスなどを購入した際、領収書あるいはレシートを発行してもらいます。どちらもお金のやり取りがあったことを証明する重要な書類ではありますが、同じ取引のなかで両方を発行することは二重の発行になるのでできません。

領収書とレシートはどちらも必要な内容が正しく記載されていれば適格簡易請求書として扱うことが可能ですが、双方にはどのような違いがあるのでしょうか。

適格簡易請求書としての効力においては、領収書とレシートに大きな違いはありません。しかし、便利さでいうとレシートのほうが優れているとされています。

たとえば、レシートの場合は店舗などでレジを用いて機械的に発行されます。一方、手書きで発行される領収書は、書き間違いや不正といったリスクが懸念されます。

手書きの領収書はその内容が正しいのかどうか、疑われやすい傾向にあるのです。とくに高額の領収書だと筆跡調査を行う必要が出てくるかもしれません。機械的に発行されるレシートには、そのような疑いはないので高い信頼性があります。

3.インボイス制度に対応する領収書の書き方

インボイス制度の導入以降、適格簡易請求書として扱うことのできる領収書の書き方やレシートに記載すべき内容について見ていきましょう。

適格簡易請求書には、先ほど挙げた5つの項目について正しく記載する必要があります。ここでは、スーパーマーケットを利用した際に発行すべき適格簡易請求書を例に考えてみます。

3-1. その適格簡易請求書を発行した事業者の氏名あるいは名称と登録番号

まず、必要となるのがその請求書を発行する事業者の氏名または名称とろう録番号名が必要です。スーパーマーケットであれば、その正式な店舗名と登録番号を記載しましょう。

3-2. その取引が行われた日付

続いて、その取引が行われた日付を正確に記載します。これまで発行してきた領収書やレシートと同じように正しく記載してください。

3-3. その取引に関する資産や役務の内容

次に、その取引の内容について記載します。今回は、スーパーマーケットで飲食料品(税抜26,000円)と日用品(税抜20,000円)を購入した場合を例として考えましょう。

領収書であれば、但し書きでそれぞれを購入した旨を記載します。

3-4. その取引の税抜き価格あるいは税率ごとに区分けして算出した価格

その取引のうち、適用された税率ごとに区分けして算出された価格を正確に記載します。今回のケースの場合、飲料食品は軽減対象に入りますので、消費税の税率は8%です。一方で日用品は10%ですので、それぞれ分けてかかった金額を記載します。

- 税込価格(8%):28,080円

- 税込価格(10%):22,000円

3-5. その取引でやり取りがあった金額のうち区分した消費税額あるいは適用税率

5つめに必要となる適用された消費税額あるいは適用税率について、正しく記載しましょう。今回の例では、税込で飲食料品を2万8,080円分と日用品を2万2,000円分購入していますので、記載すると以下のとおりです。

- 消費税額(8%):2,080円

- 消費税額(10%):2,000円

4.インボイス制度の導入後は適した領収書やレシートの作成が必要

インボイス制度の導入以降は、仕入税額控除が適用されるために適格請求書を正確に発行する必要があります。領収書やレシートは、適格請求書の簡易的なものである適格簡易請求書として扱うことが可能です。しっかりと効力を発揮するためにはインボイス制度に基づいて正しく発行しなければならないため、書き方を正確に把握しておきましょう。

86個の勘定科目と仕訳例をまとめて解説!

「経理担当になってまだ日が浅く、会計知識をしっかりつけたい!」

「会計の基礎知識である勘定科目や仕訳がそもそもわからない」

「毎回ネットや本で調べていると時間がかかって困る」

などなど会計の理解を深める際に前提の基礎知識となる勘定科目や仕訳がよくわからない方もいらっしゃるでしょう。

そこで当サイトでは、勘定科目や仕訳に関する基本知識と各科目ごとの仕訳例を網羅的にまとめた資料を無料で配布しております。 会計の理解を深めたい方には必須の知識となりますので、ぜひこちらから資料をダウンロードしてご活用ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2024.10.10

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2024.10.07

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2024.10.07

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2024.10.10

書き方の関連記事

-

報告書の書き方とは?基本構成やわかりやすい例文を解説

人事・労務管理公開日:2024.05.10更新日:2024.05.24

-

顛末書とは?読み方・書き方・社内外向けテンプレートの作成例を紹介

人事・労務管理公開日:2024.05.09更新日:2024.05.24

-

回議書とは?様式・書き方や稟議書との違いをわかりやすく解説

人事・労務管理公開日:2024.05.01更新日:2024.09.26

法改正関連記事の関連記事

-

勤怠・給与計算

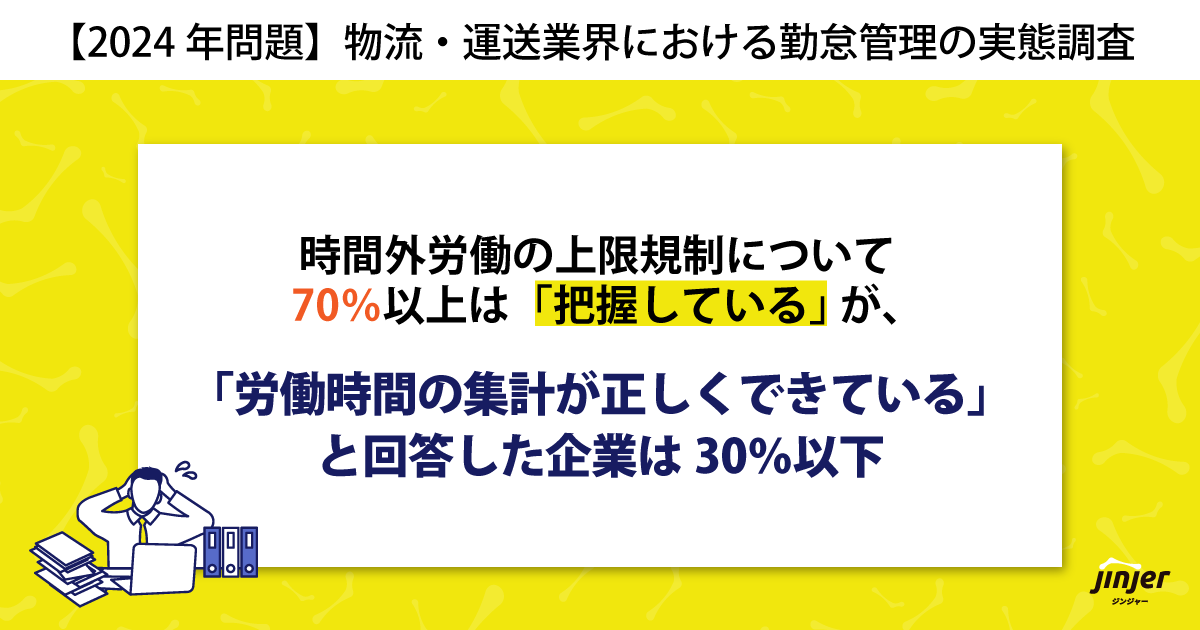

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2024.01.25

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2024.01.25

-

電子帳簿保存法に猶予が設けられた理由は?改正内容や対応策を解説

経費管理公開日:2022.04.10更新日:2024.10.10

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

インボイス制度 の関連記事

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2024.01.17

-

電子インボイス制度とは?変更点やメリットについても解説

経費管理公開日:2022.02.03更新日:2024.01.17