領収書の但し書きとは?正しい書き方と記入例・「品代」の注意点を解説

更新日: 2024.6.25

公開日: 2024.3.18

jinjer Blog 編集部

領収書の但し書きとは、取引の内容を記載する項目のことを指します。取引内容に合わせて適切な品目を記載してもらう必要があります。但し書きなしの領収書や但し書を受領者が自分で書いた領収書は無効になる可能性があるため注意が必要です。本記事では項目一覧を用いながら適切な領収書の書き方や受け取り方を解説します。

「宛名は上様でもいい?」

「宛名を書かなくてもいい取引はある?」

「領収書に宛名がない場合はどうする?」

「領収書の宛名を書き間違えたときはどうする?」

などなど領収書の宛名に関してお悩みの方もいらっしゃるのではないでしょうか。

当サイトで無料配布している「領収書の宛名ルールBOOK」では本記事の内容をわかりやすくまとめており、領収書の宛名に関して問題があった際に様々なケースに対応できるよう問題に応じた対処方法を紹介しております。領収書の宛名に関してトラブルがあった際にいつでも確認できる資料となっており、大変参考になるのでぜひ無料でダウンロードしてご覧ください。

目次

1. 領収書の但し書きとは

領収書の「但し書き」とは、領収金額の具体的な内容を記載する項目です。

但し書きは、経費の勘定科目を判断する際に必要なため、具体的に書かれていることが大切です。

一般的な様式の領収書では、発行者側が「宛名」「日付」「金額」「但し書き」「発行者住所氏名」などの項目を記載します。領収書の記載項目のなかでも、「但し書き」は取引の内容を表す重要な項目です。

1-1. 但し書きは正しく記載しないと罰せられる可能性がある

領収書に事実と異なる内容を記載すると、税務調査で不正と見なされ、罰金やペナルティが科される可能性があります。特に、刑法第159条では私文書の偽造に関する罪について定められており、事実証明に関する文書の偽造は罪に問われる可能性があります。そのため、領収書には虚偽の内容を記入してはならず、虚偽の領収書を利用することも同様に違法です。

また、但し書きが記入されていない領収書を受け取り、自分で任意の内容を記入する行為も改ざんとみなされます。このような行為は、領収書を発行した者と利用した者の両方に法的なリスクをもたらすため、絶対に行わないようにしましょう。業務上、未記入の領収書を求められる場合があっても、断って正確に記入されたものを使用するよう心がけることが重要です。

1-2. 但し書きと収入印紙の関係性

また領収書の金額が5万円以上になる場合は、収入印紙を貼付する必要があります。これは法的な要件であり、違反すると罰金が科されることがあります。さらに、領収書の但し書きには、金種や税額を記入する必要があります。これは内容に応じて収入印紙を貼るかどうかが異なるためです。

例えば、5万円以上100万円以下の商品を購入した場合、通常は200円の収入印紙を貼付します。しかし、現金や有価証券を受け取っていなければ、収入印紙を貼る必要はありません。クレジットカードで決済した場合は、但し書きにクレジットカード利用と記入することで収入印紙を貼付せずに済みます。

また、収入印紙を貼るかどうかの判断は、税額と本体価格を分けて記入した場合に本体価格に基づいて行われます。

たとえば、本体価格4万8000円、消費税4,800円の商品を購入した場合、支払金額は5万2,800円です。この場合、領収書には5万2,800円と記載し、但し書きに税抜金額4万8,000円、消費税(10%)4,800円と明記することで収入印紙は不要となります。

2. 領収書の但し書きの書き方・記入例

但し書きは、「○○代として」と記載するのが一般的です。勘定科目を判定する際に正しく判断できるように、何に対して支払ったものかを具体的に記載することが重要といえます。

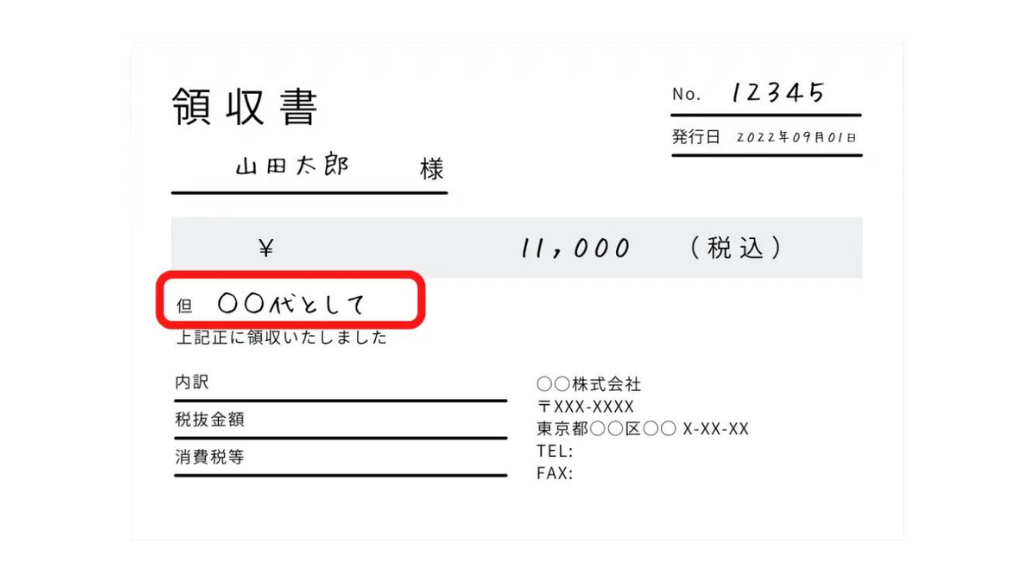

2-1. 【画像】領収書の但し書きの記載例

領収書では、下記の画像のように、金額の下などに記載されます。

領収書では、下記の画像のように、金額の下などに記載されます。

たとえば、会社の備品としてボールペンを購入した場合は「ボールペン代として」、社外のセミナーに参加した場合は「セミナー参加費として」と具体的な品目を記載します。但し書きの末尾に「として」と書くのは、第三者によって品目を改ざんされるのを防ぐためです。

また食品に関する但し書きは間違えやすい項目の一つです。たとえば取引先への手土産としてお菓子を購入した場合には、「お菓子代として」と記載することが一般的です。しかし、飲食店で食事をした場合には、「ご飲食代として」と記載してもらいましょう。

領収書に「宛名」「日付」「金額」「但し書き」「発行者住所氏名」の5点の項目が記載されていれば、「誰が」「いつ」「いくら」「何のために」「誰に対して」代金を支払ったかが判然とするため、取引の事実を正確に証明することができます。

領収書を発行するとき、「但し書きはどうしますか?」と聞かれたら、必ず但し書きの欄に具体的な品目を記載してもらいましょう。

2-2. 但し書きのサンプル項目一覧

但し書きは、「○○代として」と記載するのが一般的です。勘定科目を判定する際に正しく判断できるように、何に対して支払ったものかを具体的に記載することが重要といえます。

食品に関する但し書きは間違えやすい項目の一つです。たとえば取引先への手土産としてお菓子を購入した場合には、「お菓子代として」と記載することが一般的です。しかし、飲食店で食事をした場合には、「ご飲食代として」と記載してもらいましょう。

どの項目に当てはめれば良いか判断に迷うこともあるかもしれません。下記の一覧表を参考にして記載すると良いでしょう。

| 勘定科目 | 但し書きの例 |

| 会議費 | 会場使用料として/お茶菓子代として |

| 交際費 | 菓子折り代として/お中元代として/お歳暮代として/ご飲食代(人数も記載)として |

| 福利厚生費 | 社員旅行代金として/レクリエーション費として |

| 研修費 | セミナー参加費として |

| 交通費 | 出張宿泊代として/駐車料金として/ガソリン代として |

3. 領収書の但し書きの「お品代」「備品代」とはどんなもの?

領収書の発行者によって、但し書きの欄に「お品代」「備品代」「商品代」「景品代」と記載するケースがあります。商慣習上、但し書きを「お品代」「備品代」とするのは広くおこなわれていますが、実は経費精算上あまり望ましい書き方ではありません。

「お品代」「備品代」と書かれている場合は、具体的にどのような品目に代金を支払ったのかが判然としないため、経費として本当に計上可能な品目かどうかを証明できません。取引金額が少額の場合は、店名からある程度品目を推定できるため、経費として計上することが認められます。

しかし、領収書の金額が大きい場合は税務署の調査官のチェックが厳しくなるため、使途不明金として扱われる可能性があります。経費精算の際のトラブルを防止するため、領収書には必ず但し書きを記載してもらいましょう。

4. 領収書の但し書きを正しく書かなくてはいけない理由

領収書には「宛名」「日付」「金額」「但し書き」「発行者住所氏名」など正しい内容が記載されている必要がありますが、これは領収書を発行する側、受け取る側、両者にとって重要です。この理由を解説します。

4-1. 【領収書を受け取る会社側】消費税の仕入額控除を利用するために必要

領収書の但し書きが正確に記入されていることは、消費税の仕入税額控除を受けるために非常に重要です。

具体的には、購入先や利用目的が明確に記載されることで、税務署に対する説明が容易になり、税務調査時にも確実な証拠となります。さらに、インボイス制度が導入された後は、買い手側が仕入税額控除を受けるために、領収書が適格請求書である必要があります。

この場合、必要な記入項目に特に注意を払う必要があり、内訳が明確でない領収書は、税務調査で指摘されるリスクがあります。結果として、経費として認められない場合、納税額が増加する可能性があるため注意が必要です。具体的かつ詳細な但し書きを記入することで、消費税の仕入税額控除がスムーズに受けられ、事業運営が円滑になります。

4-2. 【領収書を受け取る従業員側】経費として認めてもらうために必要

従業員が経費申請を行う際、領収書の但し書きが具体的で正確であることは必須です。これにより、経費として認められる可能性が高まり、不備があると経費として承認されないリスクが生じます。特に、記載項目に不備があると経費として認められず、自腹を切ることになる可能性があります。

そのため、従業員を雇用している事業者側は、経費処理のルールをしっかりと従業員に伝えることが重要です。例えば、領収書が適格請求書に該当する場合には、登録番号や但し書きの具体的な内容を確認する必要があります。これらのポイントを従業員に明確に伝えることで、経費申請の際のトラブルを未然に防ぐことができます。

4-3. 【領収書を発行した側】第三者に不正利用されることを防ぐために必要

領収書の但し書きを正確に記載することは、第三者による不正利用を防止するために重要です。

例えば、宛名を記入していない領収書を発行すると、第三者がそれを使って不正な経費計上を行う可能性があります。同様に、金額を正確に記載しない場合、本来の受取額以上の高額な領収書として不正利用されるリスクがあります。また、領収書の金額、宛名、取引日、但し書きや内訳が不正確だと、何に対して発行されたものかが不明確となり、誤った経理処理を招くことになります。

さらに、履歴が不明確な場合、二重に領収書を発行してしまうリスクもあります。これにより、金銭の受領状況を正確に把握することが難しくなります。このような不正使用や誤処理を防ぎ、適切な経理を行うためには、発行する側も受け取る側も各項目が正確に記入されていることを確認することが必要です。領収書の但し書きの正確な記載は信用の証であり、法的にも重要な役割を果たします。

5. 領収書の但し書きで注意すべきポイント4つ

領収書の但し書きを記載するとき、注意すべきポイントが5つあります。事前に確認しておくべきポイントを解説します。

5-1. 品目は可能な限り具体的に書く

領収書の但し書きでよくあるのが、但し書きに何を書くべきか判断に困り、「雑費」でまとめてしまうケースです。雑費の勘定科目が多すぎる場合、経費計上が認められないリスクがあります。

領収書の但し書きは、可能な限り勘定科目を分け、なるべく具体的に記載することが大切です。

5-2. 一度に複数のものを購入した場合は代表となる商品を記載する

領収書の但し書きの欄は小さいため、購入した品目を全て記載することはできません。一度に複数のものを購入した場合は、代表となる商品のみ記載すれば問題ありません。

また、商品名を全て記載すれば、領収書の発行に時間がかかるのも問題です。「代表となる商品」として望ましいのは、購入した商品のうちもっとも購入価格が大きいものです。

たとえば、万年筆を代表として記載する場合、「万年筆他●●点」と品目も合わせて但し書きに記載しましょう。

5-3. 購入した商品が多い場合はレシートを代わりに利用する方法もある

購入時のレシートの様式によっては、国税庁のホームページの見解の通り、領収書の代わりとして経費精算に使える場合があります。

「受取書」、「領収証」、「レシート」、「預り書」はもちろんのこと、受取事実を証明するために請求書や納品書などに「代済」、「相済」とか「了」などと記入したものや、お買上票などでその作成の目的が金銭又は有価証券の受取事実を証明するものであるときは、金銭又は有価証券の受取書に該当します。

購入した商品が多い場合は、手書きの領収書の発行ではなく、レシートを証憑書類として活用する方法もあります。レシートには購入した品目や点数が記載されているため、手書きの領収書よりもお金の流れを明確化できます。

なお、商慣習上は手書きの領収書とレシートを同時発行しない事業者が一般的です。レシートを利用する場合は、証憑書類の二重発行を防止するため、手書きの領収書の発行を断りましょう。

5-4. インボイス制度に対応するための注意点

インボイス制度の導入により、領収書の但し書きがさらに重要になります。2023年10月1日からはインボイス制度がスタートし、適格請求書発行事業者が領収書を適格請求書として発行する際には、但し書きに商品名やサービス名を細かく明記する必要があります。但し書きには取引内容の内訳や軽減税率が適用される場合、その旨も明記する必要があります。

領収書が適格請求書に該当するためには、以下の事項を記載することが求められます。

1. 領収書の宛名

2. 適格請求書発行事業者の名称

3. 適格請求書発行事業者の登録番号

4. 取引年月日

5. 取引内容(但し書き)

6. 取引金額の税抜価格または税込価格を税率ごとに区分して合計した金額と適用税率

7. 税率ごとに区分した消費税額

特に取引内容については具体的で詳細な記載が求められます。適切に記載されていない場合、買手側は仕入税額控除を受けられなくなるリスクが生じるため、経理担当者は法的注意点をしっかり抑えておくことが重要です。

6. 領収書の但し書きに関してよくある質問

6-1. 領収書の但し書きは「なし」でも経費で認められる?

領収書の不備や書き忘れなどにより、但し書きが空欄の場合はどうなるのでしょうか。領収書に「日付」や「金額」が記載されており、「発行者住所氏名(店名など)」がわかる場合は、店名から品目を推定できます。

また、領収書の受領者が品目について補足説明をすれば、経費精算をおこなうことは可能です。

ただし、経費精算の金額が大きい場合は、税務調査の際に調査官から指摘を受ける恐れがあります。

領収書の但し書きがなければ、本当に経費かどうかを証明するのが難しくなるため、領収書に但し書きが記載されているか必ず確認しましょう。

もし領収書の但し書きが空欄の場合、発行者に領収書の不備について説明し、再発行を検討してもらうことが大切です。

6-2. 領収書の但し書きを自分で書くのは違法?

領収書の但し書きが空欄の場合に、自分で品目を記載するのは問題がないのでしょうか?

原則として、領収書の項目は発行者が記入しなければなりません。領収書の受領者が日付や金額などの加筆修正をおこなったり、但し書きを自分で記入したりした場合、領収書の改ざんをおこなったと判断されるリスクがあります。

税務調査の際に領収書の改ざんの有無もチェックされるため、調査官の心象を損ねる可能性もありますので、領収書の加筆修正は原則おこなわないようにしましょう。

7. 領収書の但し書きは具体的な品目を記載しよう

領収書の但し書きは、取引の内容を表す重要な項目です。領収書の但し書きに「お品代」「備品代」と記載されていたり、但し書きの記載なしで空欄のままになっていたりする場合、取引があった事実を証明できません。

少額の経費精算では問題ありませんが、領収書の金額が大きい場合、税務調査の際に指摘を受ける可能性があります。領収書の但し書きに何を書くべきか判断に困った場合も、「雑費」などとまとめるのではなく、具体的な品目や商品名を記載することが大切です。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理

公開日:2020.11.09更新日:2024.03.08

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理

公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理

公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理

公開日:2020.12.01更新日:2024.03.08

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理

公開日:2020.10.07更新日:2024.03.08

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理

公開日:2020.01.28更新日:2024.07.04