貸借対照表の見方とは?基本的な見方や分析のポイントを初心者向けに解説

更新日: 2024.10.18 公開日: 2022.6.10 jinjer Blog 編集部

貸借対照表はある一定時点における企業の財務状況を示した書類です。損益計算書、キャッシュフロー計算書と共に財務三表に数えられる主要な会計書類であり、経営分析においても幅広く活用されています。

しかし、貸借対照表は一見すると単なる資産リストであり、表の見方を知らない初心者は重要な情報を読み解くのが難しいかもしれません。企業の経営活動におけるリスクを正しく把握するため、貸借対照表の基本的な分析方法や読み方について理解しておきましょう。

今回は貸借対照表の見方と、経営状況を分析するポイントを解説します。

目次

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. そもそも貸借対象表とは?

貸借対照表(バランスシート)とは、決算書類の一種です。

資産、負債、純資産についてまとめられ、決算日における企業の財政状況を表しています。貸借対照表を見ると、企業の財政状況を把握することができます。

なお、個人事業主であっても不動産所得や事業所得で青色申告する際は、確定申告の書類だけでなく貸借対照表や損益計算書の作成も必要となります。

関連記事:貸借対照表(バランスシート)とは?読み方・作り方をわかりやすく解説

2. 初心者向け!貸借対照表の基本的な見方

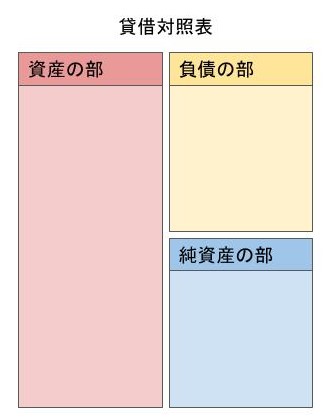

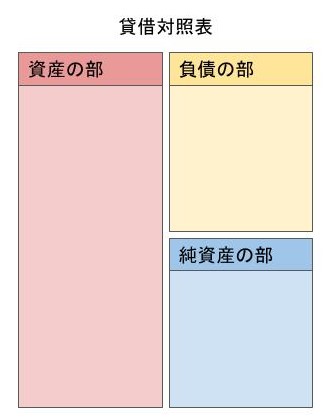

貸借対照表はある一定の時点における企業の保有資産と、経営に用いる資金(資本)の調達方法を一覧で表示した表です。表の概要図は以下の通りです。

表の構成は大きく左右2つに分かれており、左側には企業の保有資産である「資産の部」が表示されます。右側はさらに上下2つに分かれており、上部が他人資本である「負債の部」、下部が自己資本である「純資産の部」です。

なお、貸借対照表では左側(資産)の合計額と右側(資本)の合計額は必ず一致します。これは貸借対照表が調達した資金をどのように運用したのかを明らかにした表であるためです。保有資産と総資本の均衡状態を示すことから、貸借対照表は「バランスシート(BS)」とも呼ばれます。

次に、貸借対照表の3つの構成について、それぞれ詳しく見ていきましょう。

2-1. 左側は企業の保有資産を示す「資産の部」

貸借対照表の左側に表示される勘定科目は企業の保有資産を示す「資産の部」です。資産の内訳から、企業が調達資金をどのような形態で所持・運用したのかが分かります。

なお、資産の部の勘定科目は、資産の種類によって「流動資産」「固定資産」「繰越資産」の3つに分類されます。現金化されやすいものから順に上から並べるのがルールです。

【流動資産】

流動資産は原則として1年以内に現金化可能な資産の項目です。具体的な勘定科目には「現金」「預金」「売掛金」「有価証券」などが挙げられます。

また、企業が販売のために所持する「商品」や「製品」といった棚卸資産も流動資産に該当します。

【固定資産】

固定資産は1年以上の長期にわたって所有する資産です。「建物」や「土地」「車両」などの勘定科目が該当します。

【繰越資産】

繰越資産はその効果が長期的に経営に影響する支出です。主に「開業費」や「研究開発費」などが該当します。これらの資金は一度にまとめて計上するのではなく、繰越資産として長期的に分割して計上されます。

2-2. 右側上部は他人資本を示す「負債の部」

貸借対照表の右側には経営活動に用いる資金(資本)とその調達方法の内訳が表示されます。

右側の上部は返済義務がある資本を示す「負債の部」です。企業の借金にあたる勘定科目であり、他人資本とも呼ばれます。勘定科目の区分は「流動負債」と「固定負債」の2つです。こちらも、返済期日の早い順に上から並べます。

【流動負債】

流動負債は主に1年未満で返済しなければならない負債です。「短期借入金」「買掛金」「未払金」などの勘定科目が挙げられます。

【固定負債】

固定負債は1年以上の長期に渡って返済義務がある負債です。「長期借入金」「社債」などの勘定科目が該当します。

2-3. 右側下部は自己資本を示す「純資産の部」

右側下部に表示される純資産は、株主からの出資金や前期からの繰越金など返済義務がない自己資本の項目です。純資産の主な勘定科目として「資本金」「資本剰余金」「利益剰余金」などが挙げられます。

関連記事:貸借対照表における自己資本や経営状況を分析する方法を解説

3. 貸借対照表から経営状況を読み取る4つの指標

財務三表は企業の経営分析において特に重要とされる会計書類です。企業の財務状況を表す貸借対照表は、主に経営の安定性や支払い能力の分析に用いられます。

ここでは、貸借対照表を用いた基本的な4つの指標について見ていきましょう。

3-1. 経営の安定性がわかる「自己資本比率」

「自己資本比率」は総資本(負債+純資産)における純資産の比率です。純資産は株主からの出資金や経営活動で得られた利益の蓄積であり、返済の義務がありません。つまり、自己資本比率が高い企業は借金が少なく、急激に経営状況が悪化するリスクは低いと考えられます。

自己資本比率(%)=純資産÷(負債+純資産)×100

なお、財務総合経済政策所が公表している2022年度の法人企業統計によると、全産業の自己資本比率は40.8%となっています。ただし、この数値は全産業における平均であり、後述で解説しますが、業界ごとに自己資本比率は異なります。

参照:法人企業統計からみえる企業の財務指標|財務総合経済政策所

3-2. 企業の支払能力がわかる「流動比率」

「流動比率」は流動負債に対する流動資産の比率です。早期に返済しなければならない負債に対し、早期に現金化できる資産をどれくらい所持しているのかを示します。

流動比率(%)=流動資産÷流動負債×100

2022 年度の全産業における流動比率の平均は153.2%ですが、業界によって多少の違いがあり、製造業で156.5%、非製造業では151.9%となっています。

参照:法人企業統計からみえる企業の財務指標|財務総合経済政策所

3-3. 支払い能力を厳しくチェックする「当座比率」

「当座比率」は流動比率よりもさらに厳しく支払い能力をチェックするための指標です。この場合は流動負債に対する「当座資産」の比率を算出します。

当座資産とは、流動資産のうち商品や製品などの棚卸資産を除いた資産です。棚卸資産は実際に販売できない限り現金化されず、負債の返済に当てるには信頼性に欠きます。当座比率ではより流動性の高い資産に限定して支払い能力をチェックするため、流動比率よりもシビアな判断が可能です。

当座比率(%)=(流動資産-棚卸資産)÷流動負債×100

当座比率に関する2022年度の統計では、当座比率の全産業の平均は 91.8%です。製造業が93.2%、非製造業では91.2%となっています。

参照:法人企業統計からみえる企業の財務指標|財務総合経済政策所

3-4. 中長期的な安定性がわかる「固定比率」

「固定費率」は固定比率とは、自己資本(純資産)に対する固定資産の割合のことです。長期にわたって保有する固定資産は、自己資本で購入するのが望ましいとされています。

固定比率(%) = 固定資産÷自己資本 × 100

固定比率が、100%を下回れば、固定資産をすべて自己資本で賄えていることを意味します。そのため、財務状況は比較的健全で、長期的な安定が見込めるといえます。

なお、2022 年度の全産業の固定比率は134.3%です。製造業は102.8%と低いものの、非製造業では149.2%となっています。

参照:法人企業統計からみえる企業の財務指標|財務総合経済政策所

関連記事:貸借対照表における純資産とは?経営状況を判断する方法も紹介

4. 貸借対照表の見方で押さえておきたい5つのポイント

貸借対照表を見たときにチェックすべきポイントを5つ紹介します。売上高や経常利益で好成績を残していても、倒産リスクがゼロであるとは限りません。貸借対照表を正しく分析し、財務状況のリスクを洗い出しましょう。

4-1. 十分な自己資本比率があるか

貸借対照表を見たときにまず自己資本比率を計算しましょう。十分な自己資本を有していれば、仮に経常利益が赤字であっても企業活動の継続が可能です。一方で、経常利益が黒字であっても自己資本が少ない状態では常に倒産のリスクを孕んでいます。

なお、中小企業庁が発表している2023年版「中小企業白書」によると、産業別の自己資本率の平均は次の表の通りです。業種によってそれぞれ数値にばらつきがあるため、自社の業種と照らし合せて参考にすると良いでしょう。

| 業種 | 自己資本率 |

| 建設業 | 43.05% |

| 製造業 | 44.30% |

| 情報通信業 | 56.98% |

| 運輸業、郵便業 | 33.88% |

| 卸売業 | 39.62% |

| 小売業 | 36.64% |

| 不動産業、物品賃貸業 | 35.18% |

| 学術研究、専門・技術サービス業 | 53.77% |

| 宿泊業、飲食サービス業 | 13.93% |

| 生活関連サービス業、娯楽業 | 37.73% |

| サービス業(他に分類されないもの) | 35.88% |

4-2. 売上高に対して総資本が大きくなっていないか

売上高に対して総資本が大きい企業は経営効率が悪い可能性が考えられます。経営の基本は「少ない元手で大きな売上を得る」です。売上を得るために基準以上の資金を投入していては十分な利益が得られません。

経営分析では経営の効率性を判断する際に「総資本回転率」を算出します。これは損益計算書等で確認できる総売上を貸借対照表の総資産(負債+純資産)で割った数値であり、単位は「回」で示されます。

総資本回転率(回)=総売上÷総資産

総資本回転率の目安は業界によって異なります。なお、自己資本比率と同じように中小企業庁が発表している業界別の総資本回転率は次の通りです。同業他社の総資本回転率とも比較し、非効率な経営になっていないかチェックしましょう。

| 業種 | 総資本回転率 |

| 建設業 | 1.04回 |

| 製造業 | 0.96回 |

| 情報通信業 | 1.04回 |

| 運輸業、郵便業 | 1.07回 |

| 卸売業 | 1.62回 |

| 小売業 | 1.67回 |

| 不動産業、物品賃貸業 | 0.33回 |

| 学術研究、専門・技術サービス業 | 0.45回 |

| 宿泊業、飲食サービス業 | 0.79回 |

| 生活関連サービス業、娯楽業 | 0.90回 |

| サービス業(他に分類されないもの) | 0.82回 |

関連記事:総資本回転率とは?算出方法や業種ごとの平均値を紹介

4-3. 現金化できない棚卸資産がないか

棚卸資産は貸借対照表の流動資産に分類されますが、他の勘定科目と比べると流動性が低い科目です。販売される見込みのない在庫が棚卸資産として計上されている場合もあるため、棚卸資産の中身にも注目する必要があります。

直近で販売・処分が困難な在庫が多いようであれば、棚卸資産を除いて算出される「当座比率」で支払い能力を確認しましょう。

4-4. 売上に対して売掛金が多額になっていないか

売上に対する売掛金が基準より多く計上されている場合、資産の現金化が間に合わず現金フローが破綻する恐れがあります。売掛金は1年以内に現金化される流動資産ではありますが、実際に貸借対照表に計上する金額としては売上1か月〜2ヶ月分が目安です。

売上4ヶ月分以上に相当する売掛金が貸借対照表に計上されている場合、負債の返済が滞る前に対策を講じましょう。回収が滞っている売掛金を回収することはもちろん、売掛金の支払期限の見直しも必要です。

4-5. 仮払金や仮受金などの勘定項目がないか

貸借対照表に仮払金や仮受金といった勘定科目が計上されている場合はその内容を明らかにしなければなりません。仮払金・仮受金は、その名の通り何かしらの理由で収支が発生した場合に仮に計上しておくものです。決算においては事実に基づいて正しい勘定科目に振り分けておきましょう。

5. 貸借対照表とその他の財務諸表との違い

財務三表と呼ばれるものには貸借対照表のほか、損益計算書やキャッシュフロー計算書があります。これらの財務三表は同じ決算書類であることから、内容を混同されている方も少なくありません。3つの財務諸表の違いについて、以下の表で簡単に押さえておきましょう。

| 貸借対照表 | 損益計算書 | キャッシュフロー計算書 |

| 特定の時点において企業の財政状況がわかる財務諸表 | 特定期間の企業の利益(赤字または黒字)がわかる財務諸表 | 特定期間のお金の流れがわかる財務諸表 |

6. 貸借対照表の見方を理解して経営状況を把握しよう

財務三表に数えられる貸借対照表は企業の経営状況を分析するうえでも特に重要な書類です。貸借対照表は企業の財務状況を明らかにした表であり、計上された数値から企業の安定性や支払能力を推し測れます。基本的な表の見方や分析方法を身に付け、経営状況の把握に役立てましょう。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27