軽減税率の対象品目は?その線引きや気をつけるべきポイント

更新日: 2025.6.18 公開日: 2021.10.26 jinjer Blog 編集部

令和元年10月1日から軽減税率制度が導入され、消費税率の処理が複雑になりました。軽減税率の対象品目も理解しにくい部分があり、そもそも軽減税率の対象になるか悩むかもしれません。

軽減税率への対応は、対象品目の売上がある場合だけでなく、仕入れ・経費として軽減税率の対象品目を購入するときも必要です。

今回は、軽減税率の対象品目と対応で注意したいポイントを解説します。税率の区分が難しい対象品目も解説するので、軽減税率への対応の際に参考にしてみてください。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. 軽減税率の対象品目

軽減税率の対象となるのは、主に以下の2つのパターンです。

・飲食料品の譲渡

・新聞の譲渡

譲渡とは販売のことで、売上だけでなく仕入れにも関係します。例えば、店舗で飲食料品を販売していなくても、飲食料品を仕入れている場合は軽減税率の対象です。

まずは、軽減税率の対象となる品目を紹介します。

1-1. 飲食料品の譲渡にあたる品目

飲食料品のうち酒税法の対象となる酒類を除いた飲食料品を販売する場合は、軽減税率の対象です。

飲食料品とは、人の飲食用に提供されるものを指します。工業用の塩やエタノール、消毒用アルコールは飲食料品には該当しません。

また、レストランやフードコートなどで飲食料品を提供するケースでは、軽減税率の対象外です。具体例を以下の表にまとめました。

①テイクアウト・宅配

飲食料品として軽減税率の対象となるのは、テイクアウトや宅食として販売されるもの。店内飲食とテイクアウト、両方を提供している場合は、テイクアウトや宅配のみ軽減税率の対象です。

商業施設内や動物園、遊園地にあるフードコートで提供する飲食料品は、フードコート内で食べることを前提としているため、軽減税率の対象にはなりません。同様に、カラオケ店や映画館で販売する飲食料品も対象外です。

ケータリングや出張料理、家事代行による料理も軽減税率は適用されません。

②ウォーターサーバーの水

ウォーターサーバーの水は飲用として使用されるため、軽減税率が適用されます。

本体のレンタル料がかかるウォーターサーバーは、水代のみ軽減税率の対象となり、レンタル料は対象外です。

③ノンアルコールビール

ノンアルコールビールは酒税法の対象にならないため、飲食料品として軽減税率が適用されます。

酒税法第2条では、酒税法での酒類はアルコール度数1度以上の飲料として定めています。[注1]

ノンアルコールビールを含むノンアルコール飲料は、アルコールを含まないため軽減税率の対象です。アルコール度数が1度未満で酒税法の適用を受けない飲料も、同様に軽減税率が適用されます。

1-2. 新聞の譲渡にあたる品目

飲食料品の他に、新聞の譲渡も軽減税率の対象です。軽減税率の対象となる新聞は、政治・経済・社会・文化などに関する社会的事実を掲載するものです。

ただし、1週間に2回以上発行される新聞のうち定期購読契約をしている必要があります。スポーツ新聞や競馬新聞、株式新聞でも上記の要件を満たせば軽減税率の対象とみなされます。

軽減税率の対象になるのは定期購読契約が必要なため、駅やコンビニで購入する場合は税率10%です。また、電子版の新聞も軽減税率は適用されません。

2. 線引きの難しい軽減税率の対象品目

軽減税率は飲食料品の譲渡や新聞の譲渡を対象としますが、中には線引きの難しい品目もあります。

コンビニのイートインや屋台、ホテルでは、飲食する場所や提供の方法によって税率が変わります。また、お菓子に付属する玩具や老人ホームでの食事は、状況に応じて税率の適用が変わるため複雑です。

ここでは、線引きの難しい軽減税率の対象品目と対象外の品目を紹介します。

2-1. コンビニのイートイン

コンビニ内に設けられたイートインスペースで飲食する場合は、飲食料品の提供方法によって軽減税率の対象になるかが変わります。

購入した弁当やホットスナックをイートインスペースで食べたり、コーヒーや清涼飲料水を飲んだりした場合は軽減税率の対象外です。

ただし、そもそもコンビニは持ち帰りを前提としており、利用者全員への確認は営業上難しいでしょう。国税庁は、一人一人へ確認する必要はなく、意思確認を問う掲示で対応しても差し支えないとコメントしています。[注2]

また、イートインスペースで食べることを目的として、飲食料品をトレーに乗せて提供した場合は軽減税率の適用はありません。トレーだけでなく、返却が必要な食器に入れて飲食料品を提供した場合も同じです。

2-2. 屋台

フードトラックや移動販売車などの屋台や露店では、飲食設備がない場合に限って軽減税率の対象です。

飲食設備とは、テーブルや椅子、カウンターを指します。屋台や露店を出店している事業者が用意したものでなくても、祭り会場・イベント会場で飲食設備が用意されている場合は軽減税率の対象外です。

公園や広場にもともと設置されているテーブルやベンチは、屋台や露店の利用者以外も使用するものであり、飲食設備には含まれません。

2-3. ホテル内の食事

ホテルの客室に設置されている冷蔵庫内の飲食料品は、軽減税率が適用されます。冷蔵庫内の飲食料品は、必ずしもホテル内での飲食を前提にしたものではないためです。

ただし、ホテルの客室へ提供されるルームサービスは、軽減税率が適用されません。

2-4. 有料老老人ホームの食事

有料老人ホームで提供される食事は、一定の要件を満たすとき軽減税率の適用対象です。一定の要件とは以下のとおりです。

高齢者の居住の安定確保に関する法律第6条第1項の登録を受けたサービス付き高齢者向け住宅

1食640円以下、1日1,920円までの飲食料品の提供

上記の価格を超える食事の場合は、超えた分の消費税率を10%として計算します。

2-5. みりん・料理酒

みりんや料理酒など、料理に使用する酒類は軽減税率が適用されると勘違いしがちですが、実は軽減税率の対象外です。

日本酒やワインなどと同じように、酒税法に該当するアルコール度数1度以上のみりん・料理酒では、軽減税率は適用されません。ただし、アルコール度数1度未満のみりん風調味料は軽減税率の対象品目です。

2-6. 氷

飲用あるいは食用の氷は、軽減税率の適用対象です。飲用・食用の氷とは、かき氷用の氷や飲料に入れるための氷を指します。

保冷用のドライアイスや氷は飲食料品には該当しないため、販売に際しても軽減税率の対象にはなりません。

2-7. 苗木・種子

果物や野菜の苗木や種子の販売は、軽減税率の対象外です。苗木や種子が直接食用とされるわけではないため、飲食料品には該当しません。

ただし、かぼちゃやひまわりなどの食用種子は飲食料品に含まれます。食用としての販売なのか、育てて実を食べるための販売なのかがポイントです。

2-8. 容器

容器自体は飲食料品ではありませんが、飲食料品の販売で必要な包装材料・容器は軽減税率の適用対象です。

贈り物用の包装や包装材料・容器に別途追加料金を設けている場合は、飲食料品の譲渡に必要のないものと判断されて、軽減芸率は適用されません。飲食料品を食べたり飲んだりしたときに、包装材料・容器が不要になることが軽減税率の判断ポイントです。

2-9. 栄養ドリンク

栄養ドリンクと呼ばれる商品は、医薬部外品に該当するものと清涼飲料水に該当するものがあります。

リポビタンD・アリナミンVなどの医薬部外品は飲食料品ではないため、軽減税率の適用外です。

一方、オロナミンC・モンスターエナジー・レッドブルなどの清涼飲料水は、飲食料品に当たります。清涼飲料水は軽減税率の対象となり、消費税は8%です。

2-10. 一体資産

一体資産とは、菓子に玩具が付いている食玩と呼ばれる商品や、商品のおまけとしてグラスやシールなどが付属している飲食料品です。

以下の要件を満たす一体資産では、軽減税率が適用されます。

・税抜き価格が1万円以下

・飲食料品分の価格割合が3分の2以上

つまり、一体資産の本体価格が1万円以下でおまけ部分が3分の1未満であれば、軽減税率の対象品目として扱われます。

3. 軽減税率とは

そもそも軽減税率とは、令和元年10月1日の消費税引き上げに伴い、飲食料品と週2回以上発行される新聞を対象に実施されている消費税の軽減税率制度です。

対象品目の消費税は消費税率6.24%、地方消費税率1.76%の計8%。令和元年の消費税6.3%、地方消費税率1.7%と多少変化はありますが、負担税率は変わりません。

軽減税率の対象とならない品目は、標準税率10%で計算されます。

◎消費税率

・軽減税率:6.24%

・標準税率:7.8%

◎地方消費税率

・軽減税率:1.76%

・標準税率:2.2%

◎税率合計

・軽減税率:8%

・標準税率:10%

関連記事:軽減税率はなぜ導入されたの?わかりにくい軽減税率、メリットはあるの?

4. 軽減税率の対応で注意すべきポイント

軽減税率制度の実施に伴って、以下の3つのポイントに注意が必要です。

- 飲食料品の売上がなくても対応が必要

- 帳簿と区分記載請求書を保存する

- 売上または仕入れを税率ごとに区分する

ここでは、3つのポイントをそれぞれ詳しく解説します。

4-1. 飲食料品の売上がなくても対応が必要

飲食料品の売上がない場合は、軽減税率制度は関係ないと思うかもしれません。

しかし売上がなくても、飲食料品を仕入れているなら軽減税率制度への対応が必要です。会議費や交際費、福利厚生費などの経費がないかを確認し、もし飲食料品の仕入れや経費があれば税率ごとに区分して帳簿に記帳します。

売上以外で軽減税率に該当する対象品目の例を以下にまとめました。

◎勘定科目:対象品目の例

・会議費:弁当・菓子・お茶など

・交際費:弁当・菓子・お茶など

・宣伝広告費:宣伝のために配布する飲食料品

・福利厚生費:従業員用の菓子・お茶など

・新聞図書費:定期購読契約をしている新聞

4-2. 帳簿記載と区分記載請求書等を保存する

軽減税率の対象となる飲食料品の売上や仕入れがある場合は、区分記載請求書等に基づいて税率ごとに区分して帳簿に記載します。

区分記載請求書等とは、軽減税率制度の導入に伴って定められた請求書保存方式です。請求書やレシートに、軽減税率・標準税率に分けて合計金額と消費税額を記載します。

軽減税率制度の実施後も、帳簿と区分記載請求書等は保存しなくてはなりません。

免税事業者も区分記載請求書等の発行を求められたときは、対応する必要があります。

4-3. 売上または仕入れを税率ごとに区分して計算する

軽減税率の対象品目が売上・仕入れにあるときは、8%・10%それぞれの税率ごとに消費税を計算します。

以下のとおりに、消費税の納付税額を求めます。仕入税額は、上記の式をそれぞれ仕入額としたものです。

売上税額=(標準課税の対象となる売上額×7.8/110)+(軽減税率の対象となる売上額×6.24/108)

地方消費税は次の式で計算し、消費税額とまとめて納税します。

地方消費税=消費税額×22/78

5. 軽減税率の対象品目は帳簿や区分記載請求書等の経理管理が重要

軽減税率の対象となるのは、酒類以外の飲食料品や新聞の譲渡です。

外食・ケータリングや電子版の新聞に軽減税率は適用されません。また、アルコール度数1度以上の酒類・調味料や飲食用以外の氷、医薬部外品も対象外です。

飲食料品に該当し、持ち帰って飲食するものが軽減税率に適用されます。

軽減税率制度の実施に伴い、軽減税率への対応が求められています。売上はもちろん、対象項目の仕入れにも対応が必要です。交際費や福利厚生費なども軽減税率の対象項目になる可能性があるため、日頃から正しい経理処理をしておきましょう。

関連記事:軽減税率の対策。補助金の内容や手続きについて詳しく紹介

参考:e-GOV:酒税法

参考:国税庁:消費税の軽減税率制度に関するQ&A(個別事例編)

関連記事:軽減税率を間違えた(間違えられた)場合どうすればいいの?対処方法を解説

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

法改正関連記事の関連記事

-

勤怠・給与計算

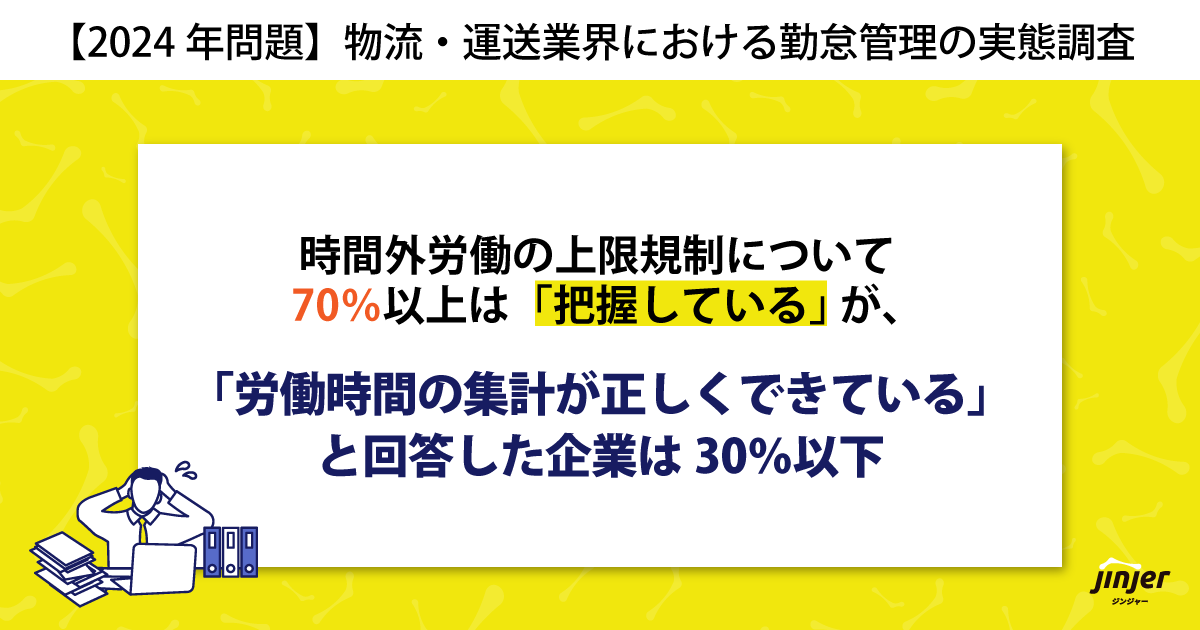

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2025.09.29

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2025.09.29

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

軽減税率の関連記事

-

軽減税率の対象品目は?その線引きや気をつけるべきポイント

経費管理公開日:2021.10.26更新日:2025.06.18

-

軽減税率とは?期間や対象品目をわかりやすく図解

経費管理公開日:2020.12.23更新日:2025.06.16

-

軽減税率におけるレシート。記載なしや記載ミスの対応方法を解説

経費管理公開日:2020.12.21更新日:2025.06.16