覚書に貼るべき収入印紙の金額をわかりやすく解説

更新日: 2023.1.11

公開日: 2022.9.16

MEGURO

覚書(おぼえがき)とは、契約書の内容を補足したり、後で修正したりするための文書です。覚書の内容によっては、契約書と同様に印紙税法上の「課税文書」となる場合があります。もし収入印紙を貼り忘れた場合、納付すべき金額の2倍の過怠税が科される可能性があります。覚書に収入印紙が必要なケースや、収入印紙の金額の計算方法を知っておくことが大切です。この記事では、覚書に貼る収入印紙についてわかりやすく解説します。

関連記事:覚書と契約書の違いとは?書き方や印紙の必要性について詳しく解説

契約書によっては、印紙税を納めなければなりません。この印紙税の金額は、契約書に記載された取引額によって変動します。そのため、間違えて多く貼ってしまった、という経験があるのではないでしょうか。

また、購入場所も限られているため、買いに行くのが面倒と感じる人も多いでしょう。

そこで今回、印紙代を削減する方法をまとめた資料を用意しました。

印紙税法により課税対象となる書類やその金額についても解説しているので、「毎回、印紙代を確認している」という方にもおすすめです。

無料でダウンロードできるので、ぜひご覧ください。

1. 覚書に収入印紙を貼る必要はある?

印紙税法上の「課税文書」に当てはまる場合、所定の金額の収入印紙を貼る必要があります。契約書の修正や補完などに用いられる「覚書(変更契約書)」も例外ではありません。覚書に「重要な事項」が含まれる場合、原契約書だけでなく覚書にも収入印紙の貼付が必要です。

1-1. 覚書は契約内容を明確化するための文書のこと

そもそも覚書とは、契約内容を簡潔にまとめた文書のことです。契約締結後に内容の一部を変更したり、補足したりするときに用いられるため、覚書ではなく「変更契約書」と呼ばれることもあります。覚書の法的効力は契約書とほぼ同等です。そのため、迅速に契約手続きを進めたい場合など、契約書の代わりに覚書を取り交わす場合もあります。また、覚書の内容によっては、契約書と同様に収入印紙の貼付が必要です。

1-2. 覚書に「重要な事項」が含まれる場合、収入印紙の貼付が必要になる

収入印紙の貼付が必要なのは、印紙税で定められた「課税文書」です。覚書が課税文書に当てはまるかどうかは、覚書の内容によります。もし覚書によって契約書の「重要な事項」を変更する場合、覚書は課税文書とみなされ、印紙税の課税対象となります。

「覚書」や「念書」等の表題を用いて、原契約書の内容を変更する文書を作成する場合がありますが、これらの文書(以下「変更契約書」といいます。)が課税文書に該当するかどうかは、その変更契約書に「重要な事項」が含まれているかどうかにより判定することとされています。すなわち、原契約書により証されるべき事項のうち、重要な事項を変更するために作成した変更契約書は課税文書となり、重要な事項を含まない場合は課税文書に該当しないことになります。

引用:No.7127 契約内容を変更する文書|国税庁

印紙税基本通達によると、覚書(変更契約書)の「重要な事項」には以下のようなものがあります。

契約金額

取扱数量

単価

契約金額の支払方法又は支払期日

割戻金等の計算方法又は支払方法

契約期間

契約に付される停止条件又は解除条件

債務不履行の場合の損害賠償の方法

引用:印紙税法基本通達 別表第2|国税庁

そのほか、運送契約や請負契約の場合、「運送又は請負の内容」「運送又は請負の期日又は期限」に変更があった場合も、覚書に収入印紙を貼る必要があります。

2. 覚書に貼るべき収入印紙の金額

収入印紙の金額は、契約書に記載された金額に応じて決まります。それでは、契約書の内容を変更する覚書の場合、収入印紙の金額をどのように計算すればよいのでしょうか。覚書の契約金額の表記方法を工夫すれば、印紙税を節約することも可能です。覚書(変更契約書)の契約金額の考え方や、文書の種類ごとの印紙税額について解説します。

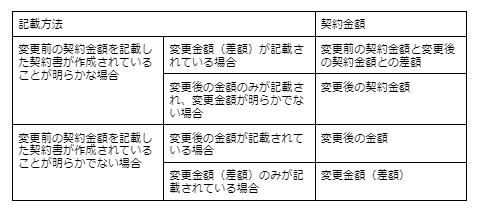

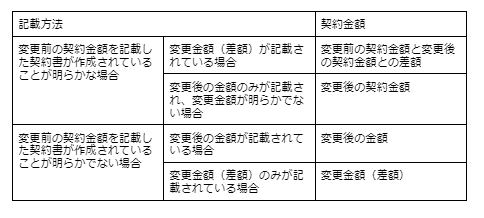

2-1. 覚書(変更契約書)の契約金額の考え方

契約書と同様に、収入印紙の金額は覚書に記載された契約金額に基づいて決まります。ただし、契約金額を後から変更するために覚書を作成した場合、収入印紙の金額が大きく変わります。

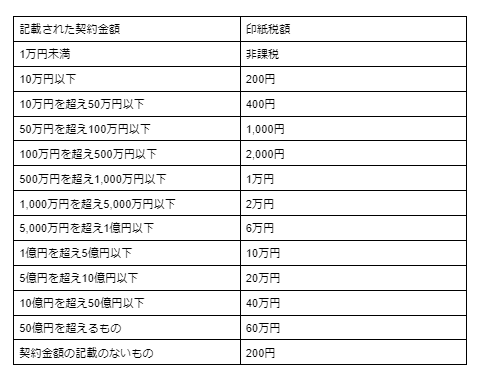

※国税庁のホームページをもとに表を作成

引用:No.7123 契約金額を変更する契約書の記載金額|国税庁

つまり、変更前の契約金額が記載された契約書を保管している場合や、覚書に変更金額(差額)のみが記載されている場合、印紙税を節約することができます。たとえば、変更前の契約金額が90万円、覚書で変更した契約金額が110万円の場合、差額の20万円分の収入印紙を貼る必要があります。なお、変更前の契約金額と変更後の契約金額との差額がマイナスになる場合、印紙税は課税されません。

2-2. 第1号文書として取り扱われる場合

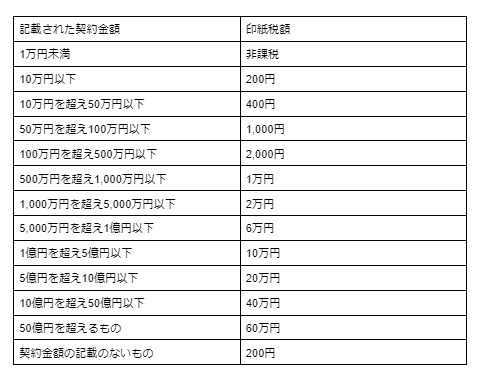

覚書に貼るべき収入印紙の金額は、覚書の印紙税法上の分類によって変わります。たとえば、不動産や消費貸借、運送に関する契約書(第1号文書)の場合、印紙税額は以下の表の通りです。

2-3. 第2号文書として取り扱われる場合

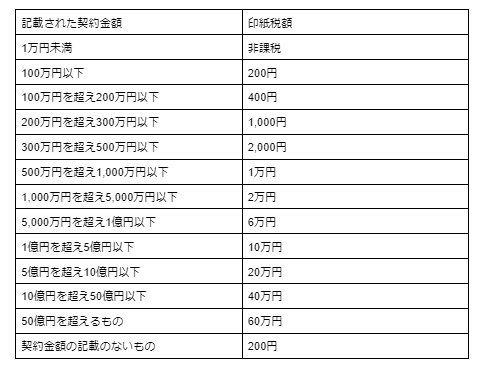

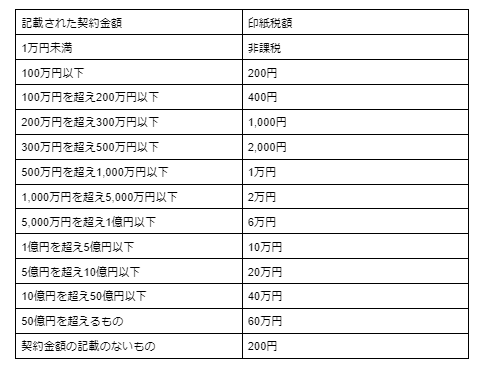

工事請負契約書や工事注文請書など、請負に関する契約書は第2号文書に分類されます。第2号文書に属する覚書を作成する場合、印紙税額は以下の表の通りです。

また、これらの課税対象となる文書や契約金額ごとの納付額をすべて正確に記憶することは難しいでしょう。そこで、「金額がなかなか覚えられない」という方向けに、当サイトで無料配布している「印紙代削減ガイドブック」を用意しました。あわせて印紙代を削減する方法についても紹介しているので、「課税対象の文書や税額が覚えられない」「印紙税を削減したい」という方はこちらからダウンロードしてご覧ください。

3. 収入印紙が不要なケース

覚書に収入印紙を貼る必要がないケースもあります。たとえば、非課税文書に当てはまる場合や、電子契約を締結する場合です。

・非課税文書に当てはまる場合

・電子契約を締結する場合

覚書が課税文書となるのは、契約書の代わりに覚書を取り交わすケースや、契約書の「重要な事項」を変更するケースです。覚書が非課税文書に当てはまる場合、印紙税も課税されません。また、電子契約を締結する場合も収入印紙は扶養です。電子データで作成した覚書は課税「文書」ではないため、契約金額が1万円を越えても収入印紙を貼る必要はありません。

4. 覚書に貼る収入印紙の金額や節税するための書き方を覚えよう

覚書の内容によっては、契約書のように収入印紙を貼る必要があります。たとえば、契約書の代わりに覚書を交付する場合や、契約書の「重要な事項」を変更する場合です。覚書に貼る収入印紙の金額は、覚書の印紙税法上の分類によって変わります。また、契約金額の記載方法を工夫することで、印紙税を節税できる場合があります。

契約書によっては、印紙税を納めなければなりません。この印紙税の金額は、契約書に記載された取引額によって変動します。そのため、間違えて多く貼ってしまった、という経験があるのではないでしょうか。

また、購入場所も限られているため、買いに行くのが面倒と感じる人も多いでしょう。

そこで今回、印紙代を削減する方法をまとめた資料を用意しました。

印紙税法により課税対象となる書類やその金額についても解説しているので、「毎回、印紙代を確認している」という方にもおすすめです。

無料でダウンロードできるので、ぜひご覧ください。

電子契約のピックアップ

-

電子サインで契約書の法的効力は担保される?電子署名との違いもあわせて解説!

電子契約公開日:2022.06.22更新日:2025.03.28

-

電子署名とは?電子署名の仕組みや法律などわかりやすく解説

電子契約公開日:2021.06.18更新日:2025.03.28

-

電子署名の認証局の役割とは?|仕組みと種類をご紹介します!

電子契約公開日:2021.07.01更新日:2023.01.20

-

電子署名の社内規程のポイントをサンプル付きで解説

電子契約公開日:2021.10.05更新日:2022.12.08

-

脱ハンコとは?メリット・デメリットや政府の動きについて解説!

電子契約公開日:2022.06.14更新日:2023.01.25

-

BCP(事業継続計画)対策とは?重要性やマニュアル策定の手順をわかりやすく解説

電子契約公開日:2022.09.15更新日:2022.12.13

契約書の関連記事

-

ビジネス契約書の種類や作成上の注意点を詳しく解説

電子契約公開日:2023.04.15更新日:2023.04.14

-

帰責性とは?意味や民法改正のポイントをわかりやすく紹介

電子契約公開日:2023.04.14更新日:2023.04.14

-

特定認証業務とは?認定を受けるための方法を徹底解説

電子契約公開日:2023.04.13更新日:2023.04.13