退職所得の源泉徴収票は必要?書き方や税金の計算方法、注意点などを徹底解説

更新日: 2025.12.25 公開日: 2022.8.24 jinjer Blog 編集部

源泉徴収票と聞くと、年末調整をおこなった際に交付される書類を想像する人が多いです。

確かにそれも源泉徴収票ですが、源泉徴収票にはいくつか種類があり、年末調整時だけではなく退職する際に交付されるものも存在します。

退職時に交付する源泉徴収票は、通常の源泉徴収票とは内容が異なり記載内容にも違いがあるため、作成時には注意しなければなりません。

本記事では、退職所得の源泉徴収票とは何か、退職金の所得税の計算方法や退職金の所得控除の計算方法などについて解説していきます。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 退職所得とは

退職所得とは、退職金や一時金など勤務の終了に際して支払われる、金銭等に係る所得を指します。

課税上は「収入金額から退職所得控除を差し引き、その残額の1/2を課税対象とする」という特別な取り扱いが設けられており、勤続年数や役員かどうかで計算方法が変わる点が特徴です。

企業は、支給時の区分や控除の適用を正確に把握して処理する必要があります。

2. 退職所得の源泉徴収票とは

退職所得の源泉徴収票は、退職金の支払者が受給者に交付する法定書類で、支払金額や控除額、源泉徴収した税額などを記載します。交付時期や記載方法を誤ると従業員の申告や税務調査で問題となるため、正確な作成が求められます。

退職所得の源泉徴収票の作成は、退職者が出たときだけなので、作成方法があいまいになっている方もいるかもしれません。ここでは、給与所得との取り扱いの違いや源泉徴収票の種類について解説します。

2-1. 退職所得の源泉徴収票と給与所得の源泉徴収票との違い

給与所得と退職所得の源泉徴収票の具体的な違いは以下の点が挙げられます。

- 退職手当の額やそれに対する源泉徴収額を記載する

- 勤続年数を記載する

- 退職日から1ヵ月以内に交付しなければならない

- 給与所得の源泉徴収票も必要になる

気をつけなければいけないのは、退職所得の源泉徴収票は退職日から1ヵ月以内の交付が必要であることと、給与所得の源泉徴収票も作成しなければいけない点です。

つまり退職する人がいる場合は、その人の退職所得と給与所得の源泉徴収票を作成する必要があります。1ヵ月以内という決まりもあるため、退職者がいる場合は早めに源泉徴収票の準備を進めておくと安心です。

また、退職所得は勤続年数に応じた控除が適用され、さらに税額は「2分の1課税」という優遇措置により軽減されます。そのため、例え給与所得と退職所得が同額であっても、税負担が低くなるというのを覚えておきましょう。

源泉徴収票の記載内容も、支給額・控除額・源泉徴収税額など、給与とは異なる項目や記載形式が求められるので、正確な区分を理解し適切な処理をおこなうことが重要です。

2-2. 源泉徴収票には3つの種類がある

源泉徴収票とは、1年間の収入とすでに納付している所得税の金額を記した書類です。一言で源泉徴収票といっても、3つの種類が存在するため、それぞれの内容や必要になるケースをまずは把握しておきましょう。

給与所得の源泉徴収票

給与所得の源泉徴収票とは、1年間の間に会社から支払われた給与等の金額および、自分が納付した所得税額が記された書類です。

一般的に「源泉徴収票」という場合は、この給与所得の源泉徴収票のことを指すことが多いです。

企業に勤めている場合、所得税の納付は従業員自身ではおこなわず、給与から算出された金額を会社が天引きという形で納付するのが一般的です。

これを「源泉徴収」といい、源泉徴収票を確認することで自分がいくら所得税を納めたかということだけでなく、その税額の根拠も把握できます。

なお、給与所得の源泉徴収票には賞与分も含まれています。

関連記事:給与所得とは?給与収入・手取りとの違いと計算方法をわかりやすく解説

退職所得の源泉徴収票

退職所得の源泉徴収票は、退職所得を受け取った際に会社から交付される源泉徴収票です。

いつ退職するかは人によって異なるため、退職所得の源泉徴収票が交付されるタイミングも、人によって異なります。

退職所得の源泉徴収票が給与所得の源泉徴収票とは別に発行されるのは、源泉徴収する所得税の金額の計算方法が、給与や賞与とは異なるためです。

公的年金等の源泉徴収票

公的年金等の源泉徴収票は、年金受給者に対して交付されます。

公的年金にも所得税が発生しているためで、毎年1回1月頃に交付されます。現役世代には馴染みのない書類ですが、いずれは受け取ることになるものです。

なお、この公的年金等の源泉徴収票は企業ではなく日本年金機構が発行するものです。そのため、現役世代が受け取る年末調整とは発行されるタイミングにも違いがあります。

公的年金等の源泉徴収票は、年末ではなく年明けの1月9日頃から順次発送されるため、年末に届かなくても問題ありません。

3. 退職所得の源泉徴収票の書き方

退職所得の源泉徴収票の書き方は、特に複雑というわけではありません。ただし、金額や対象者の情報は、間違えないように記載することが重要です。

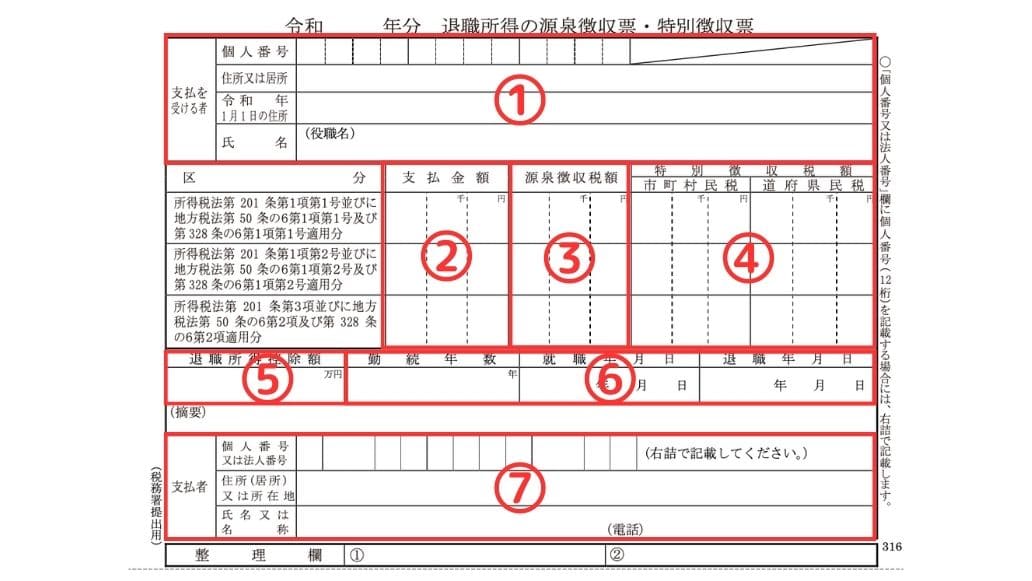

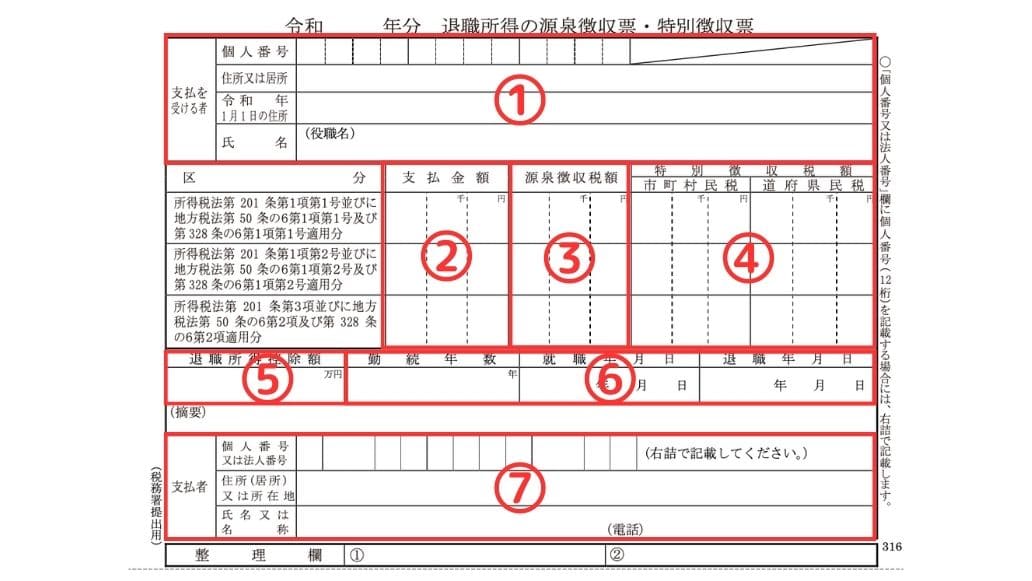

ここでは、サンプル画像の項目ごとに解説していきます。

3-1. 項目別の書き方

まずは各項目に記載する内容を解説していきます。なお、②にある区分については後述します。

①支払いを受けるもの

支払いを受けるものとは、給与や賞与などのお金を受け取る人のことで従業員のことを指します。

各従業員の個人情報を記載しますが、従業員へ交付する用の源泉徴収票にマイナンバーの記載は必要ありません。

「住所又は居所」には、源泉徴収票を作成した日の住所を記載します。「令和〇年1月1日の住所」には退職した翌年1月1日の住所を記載するため、引っ越しをする従業員がいる場合は住所の更新に注意しましょう。

②支払金額・税額

支払金額と税額は間違いのないように正確に記載しましょう。なお、この項目にある区分については、後述するためここでは省略しています。

|

支払金額 |

支払いが確定している退職手当などの金額を記載する項目です。源泉徴収票を作成時点で支払いが終わっていない場合は、未払い金額を内書きしましょう。 |

|

源泉徴収税額 |

源泉徴収の対象にある所得税や復興特別所得税の合計額を計算し、記載します。 |

|

退職所得控除額 |

源泉徴収の対象になる所得税を計算する際に退職手当から控除した金額を記載します。 |

③退職所得控除額

源泉徴収税額と特別徴収税額の計算をした際に、控除した退職所得控除額を記載します。

④勤続年数・日付

勤続年数と各日付を正確に記載します。給与所得の源泉徴収票にはない項目であるため、忘れずに記載しましょう。

|

勤続年数 |

退職手当などに対する源泉徴収税額の基礎になる勤続年数を記載します。勤続年数が1年未満の場合、端数は切り上げて1年と記載します。 |

|

就職年月日 |

入社年月日を記載します。 |

|

退職年月日 |

退職年月日を記載します。 |

⑤支払者

支払者は企業なので自社の名称や住所、法人番号などを間違いのないように記載します。個人事業主の場合は、法人番号ではなくマイナンバーの記載が必要です。また、従業員に交付する用の源泉徴収票には法人番号・マイナンバーは必要ありません。

3-2. 退職者の源泉徴収票にある区分とは

前項の「②支払金額・税額」にある3つの区分について上段・中段・下段に分けて解説します。

|

上段 |

受給者が提出した「退職所得の受給に関する申告書」に「退職手当がない」と記載されている場合はこの区分に該当します。 |

|

中段 |

受給者が提出した「退職所得の受給に関する申告書」に「退職手当がある」と記載されている場合はこの区分に該当します。 |

|

下段 |

受給者から「退職所得の受給に関する申告書」の提出がない場合はこの区分に該当します。 |

4. 退職金の所得税の計算方法

退職金の所得税の計算方法は、勤務先に「退職所得の受給に関する申告書」を提出するかどうかで変わります。

「退職所得の受給に関する申告書」の提出がある場合、勤務先が所得税額および復興特別所得税額を計算し、退職金から源泉徴収をおこないます。

その際の退職金の所得税額を求める計算式は、課税対象になる退職金の金額によって、以下のように変わります。

|

①課税対象になる退職金の金額 |

②所得税率 |

③控除額 |

税額(①×②-③)×102.1% |

|

195万円未満 |

5% |

0円 |

(①×5%)×102.1% |

|

195万円以上~330万円未満 |

10% |

97,500円 |

(①×10%-97,500)×102.1% |

|

330万円以上~695万円未満 |

20% |

427,500円 |

(①×20%-427,500)×102.1% |

|

695万円以上~900万円未満 |

23% |

636,000円 |

(①×23%-636,000)×102.1% |

|

900万円以上~1,800万円未満 |

33% |

1,536,000円 |

(①×33%-1,536,000)×102.1% |

|

1,800万円以上~4,000万円未満 |

40% |

2,796,000円 |

(①×40%-2,796,000)×102.1% |

|

4,000万円以上 |

45% |

4,796,000円 |

(①×45%-4,796,000)×102.1% |

「退職所得の受給に関する申告書」を提出していない場合は、勤務先は退職金の支払金額の20.42%を所得税額および復興特別所得税額として、源泉徴収する必要があります。またこの場合、退職者は確定申告をする必要があります。

5. 退職金の所得控除の計算方法

退職所得控除とは、勤続年数に応じて定められた金額を退職金の収入から差し引く制度で、勤続年数が長いほど控除額が大きくなる仕組みです。

退職金の所得税額の所得控除額は、退職者がその企業に何年勤めたかによって、以下のように異なります。

勤続年数20年未満:40万円×勤続年数(80万円に満たない場合は80万円)

勤続年数20年以上:800万円+70万円×(勤続年数-20年)

例として勤続年数30年の人が退職金2,000万円を受け取って退職したケースを考えてみましょう。

この場合、退職金の所得税額の所得控除額を計算する式は下記のようになります。

800万円+70万円×(30年-20年)=1,500万円

この計算式から所得控除額は1,500万円となるため、課税対象となる退職所得の金額は(2,000万円-1,500万円)×1/2=250万円と算出できます。

この金額を上掲した表の計算式に当てはめれば、退職金の所得税を求めることが可能です。

6. 退職所得の源泉徴収票を作成する際の注意点

退職所得の源泉徴収票は、給与所得の源泉徴収票に比べると作成頻度が低いです。そのため、記載内容に迷うことがあるかもしれません。

そのため、以下の点に注意して間違いのないように作成しましょう。

6-1. マイナンバーの記載をしない

市区町村や税務署に提出する源泉徴収票には、マイナンバーの記載が必要です。

しかし、従業員に交付する源泉徴収票にはマイナンバーの記載はしません。情報漏洩の観点からそのようなルールになっているため、誤って記載しないようにしましょう。

これは退職所得の源泉徴収票でも同様なので、間違えないように注意してください。。

6-2. 計算ミスや記載ミスに気をつける

源泉徴収票に記載する各種金額は、退職者の資産を守り、正しく納税をするために重要な情報です。そのため、計算ミスや記載ミスに気を付けなければなりません。

間違いが発覚した場合は、内容の確認や修正の手続きなどが必要になります。また、故意でなくとも、状況によっては追徴課税や延滞税などが発生する恐れもあります。

特に、退職所得の受給に関する申告書の提出の有無で「税額の計算方法が異なる」という点には十分に注意しましょう。

6-3. 実際に勤務した年数を基準にする

退職所得の源泉徴収票にある「勤続年数」は退職日まで続けて勤務した期間を記す項目です。「従業員が在籍していた期間」を基準に考えるため、病気やけがの治療をはじめとした長期の休職があった場合でも、その期間を含んで勤続年数として計算します。

また、契約社員やパート従業員などから正社員に雇用形態が変化している場合も、正社員になる前の期間も勤続年数に含んで計算します。社内規定で退職金の計算期間が正社員と定められている場合も同様です。

6-4. 勤続年数が5年以下の場合は課税内容が違うことがある

勤続年数が5年以下で支給する退職手当には1/2課税の適用はありませんでしたが、2021年に改正がおこなわれ、1/2課税の適用に関する規定に変更がありました。

2022年1月1日から、勤続年数5年以下の一般の従業員が受け取る退職手当について、退職所得控除額を控除した残額のうち300万円を超える部分には1/2課税が適用されなくなりました。また、役員等に対する1/2課税の適用制限は2013年から実施されています。

このように勤続年数が5年以下の場合は、課税内容が変わっている可能性があります。複雑な部分であるため、勤続年数が短い従業員が退職する際は十分に注意しましょう。

参照:No.1420 退職金を受け取ったとき(退職所得)|国税庁

7. 退職所得トラブルを防ぐための従業員への説明ポイント

退職金の支給や源泉徴収票の交付に関しては、税額の算出方法や支給時期などを従業員が誤って理解してしまうことで、トラブルに発展するケースがあります。

例えば、「源泉徴収額が高すぎる」「確定申告が必要だと思わなかった」「書類の交付が遅い」といった不満でトラブルになることがあります。誤解によるトラブルは、企業側が正確な説明をおこない、書類の交付時期や計算方法を明示することで防止できます。

ここでは、退職金支給に関する説明ポイントを整理し、誤解を防ぐための実務対応を解説します。

7-1.支払時期と税額の算出

退職金は、退職日から1ヵ月以内を目安に支給するのが一般的です。そのため、従業員もそういった認識になっていることが多いのですが、支払時期は就業規則や退職金規程で明確に定めておきましょう。

支払時期が決まっていないと、勝手な認識で「支払いが遅い」とトラブルになるかもしれません。また、支払いが遅れると従業員の生活設計に影響を及ぼす可能性もあるので、必ず支払時期を説明しましょう。

退職所得にかかる所得税は「退職所得控除額」を差し引いた後の課税対象額をもとに源泉徴収されます。従業員から「金額が多い」と指摘されることもあるため、控除の仕組みや計算基準を事前に説明しておくと良いでしょう。

7-2.確定申告をした方が得するケースについて

退職金を受け取った場合、原則として会社側が源泉徴収をおこなうため、従業員が確定申告をする必要はありません。

ただし、同一年内に複数の会社から退職金を受け取った場合や、障害者になったことを理由に退職した場合などは、確定申告をおこなうことで税金が還付される可能性があります。

また、転職先でもう一度退職金を受け取る予定がある場合には、課税方式の違いから還付額が変わることもあります。そのため、担当者は「申告した方が有利になるケース」が存在することを説明し、従業員が税務署や専門家に確認できるよう案内するのが望ましい対応です。

7-3.源泉徴収票の交付時期と保管方法

退職所得の源泉徴収票は、退職金の支払いをおこなった年の翌年1月31日までに、退職者本人へ交付しなければなりません。交付が遅れると、従業員が確定申告や年金関連の手続きを行えず、苦情や問い合わせにつながるおそれがあります。

交付時には、金額や勤続年数などの記載内容を再確認し、誤記がないよう注意が必要です。また、控えは税務署への提出義務があるため、法定保存期間である7年間は社内で厳重に保管しましょう。電子データで管理する場合は、改ざんや誤削除を防ぐセキュリティ対策を講じることが求められます。

8. 退職所得の源泉徴収を正しくおこなってトラブルにならないようにしよう

従業員が退職する際には、退職所得の源泉徴収票を交付する必要があります。

退職所得の源泉徴収票は、退職金の支給と税務処理を正確におこなううえで欠かせない書類です。記載内容の誤りや交付の遅れは、従業員との信頼関係や法令遵守の面で問題を生じることもあるので注意しましょ。

担当者は、退職所得の計算方法や控除額の仕組みを正しく理解し、源泉徴収票の作成・交付を適切に進めることが重要です。また、誤解や認識の相違によるトラブルを防ぐためにも、従業員への説明を丁寧におこない、退職手続きをスムーズに完了させましょう。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02