領収書の電子化は3日以内?2ヶ月以内?電子帳簿保存法の要件と方法を解説

更新日: 2024.10.10

公開日: 2020.11.9

jinjer Blog 編集部

電子帳簿保存法(電子計算機を使用して作成する国税関係帳簿の保存方法等の特例に関する法律)は、書類をデータ化して保存することについて細かく規定している法律です。

電子帳簿保存法では、紙媒体で受領した領収書などを電子保存する場合は、受領後すみやかにデータ化しなければならないと規定されています。

本記事では、現在のスキャナ保存が可能な期間や領収書の電子化のために必要な他要件について解説します。

目次

一部猶予が与えられた改正電子帳簿保存法ですが、各社の対応状況はいかがなのでしょうか。

そこで電子帳簿保存法に対応したシステムを提供するjinjer株式会社では「改正電子帳簿保存法対応に向けた課題」に関する実態調査を実施いたしました。

調査レポートには

・各企業の電帳法対応への危機感

・電帳法に対応できていない理由

・電帳法の対応を予定している時期

・電帳法対応するための予算の有無についてなどなど電子帳簿保存法対応に関する各社の現状が示されています。

「各社の電帳法の対応状況が知りたい」「いつから電帳法に対応しようか悩んでいる」というご担当者様は、こちらから資料をダウンロードしてぜひご覧ください。

1. 領収書を電子化できる期間は?過去の変遷を紹介

電子帳簿保存法では、領収書などの書類を電子化するためには、一定期間以内にタイムスタンプを付与することや他要件を満たした方法で管理することを義務付けています。

以前は、この電子化できる期間が「3日以内」とされていました。しかし、業務上3日以内に領収書をデータ化することは難しく、法改正により度々期間が延長されています。

現在では、2021年の改正による「最長約2か月と概ね7営業日以内」が正しい期間です。

本章では、電子帳簿保存法の改正によるデータ化期日の変化について詳しく解説します。

1-1. 以前は3日以内に書類をデータ化する必要があった(3日以内ルール)

以前の電子帳簿保存法では、データ化の期限が「3日以内」と規定されていました。つまり、金曜日に領収書や契約書、請求書、注文書などを受け取った場合は、月曜日までにデータ化し、タイムスタンプを付与しておく必要があったのです。しかし、月曜日が振替休日や祝日であれば、休暇期間中にデータ化しなければなりません。

自宅に原稿台付きスキャナがあればよいですが、そうでなければ、領収書などのデータ化(スキャン)のためだけに出社することになり、実際に電子保存を進めるのは難しいのが実情でした。

とはいえ、領収書を電子化する準備ができておらず不安な方もいらっしゃるのではないでしょうか。そのような方にむけて、当サイトでは「5分で読み解く電子帳簿保存法」という資料を無料配布しております。本資料では電子帳簿保存法に関する基礎知識はもちろん、領収書などの書類を電子帳簿保存法に対応した形でどのように電子保存すればよいかを図解つきでわかりやすく解説しております。電子帳簿保存法に対応したいと考えている方にとっては大変参考になる資料となっているので、ぜひこちらからご覧ください。

1-2. 2019年の改正による緩和

2019年の改正で電子帳簿保存法におけるスキャナ保存要件(紙媒体で作成・受領した書類を電子化するための要件)が見直されました。

ここでは、電子データ化する人物が受領した本人かどうかで期限が変わるため、注意しましょう。

2-1. 自分でデータ化する場合は「概ね3営業日以内」にタイムスタンプの付与と署名が必要

2019年7月に改定された電子帳簿保存法では、データ化の期限が「概ね3営業日以内」に変更されました。つまり、金曜日に領収書などを受け取った場合でも、3営業日以内であることから土曜日・日曜日は含めなくてもよく、水曜日までにデータ化すればよいことになるわけです。もちろん、休業日がなく従業員はシフト制で勤務している会社の場合は、「3出勤日以内」と考えればよいでしょう。さらに、「概ね」が付いていることから、厳密に「3営業日以内」でなくても罰則の対象とはなりません。

しかし、領収書などの保存は「とくに速やかに」おこなうよう電子帳簿保存法で規定されていることから、遅くとも5、6営業日以内にはデータ化しておくべきでしょう。

関連記事:電子帳簿保存法とは?その重要性や手続きの流れなど基本を解説

2-2. 受け取った本人以外がデータ化する場合は約2ヵ月の猶予がある

実は、「概ね3営業日」以内にデータ化しなければならないのは、領収書などを受け取った本人(申請者本人)がデータ化する場合の期限です。これは、受け取ってからデータ化し保存するまでの時間が長くなると、申請者本人がデータを改ざんする可能性が高まるという考えにもとづいています。

一方、申請者本人以外が領収書などの原本を受け取り、正当性を確認したうえでデータ化する場合は、「2ヵ月と概ね7営業日(67日前後)」以内にデータ化するよう規定されています。したがって、自分でデータ化するつもりだったが「概ね3営業日」以内にデータ化できなかった場合は、上司や経理部担当者などの第三者にデータ化を依頼すればよいことになります。

ただし、上司や経理部担当者などのところで止まってしまい、「2ヵ月と概ね7営業日」以内にデータ化されなかったといったことのないように注意しましょう。

1-3. 2021年の改正により「最長約2か月と概ね7営業日以内」に統一

2019年の改正では、領収書を受領した本人が電子化する場合は、3営業日以内に署名やタイムスタンプの付与が必要でした。そのため、リモート勤務や直行直帰の営業担当者は業務の合間を縫ってすぐに電子化しなければなりません。しかし、2021年の改正により受領した本人の署名やタイムスタンプの付与が不要になったため、余裕を持って対応できるようになりました。

とはいえ、この電子化できる期間は「社内の経理処理サイクル」に依存するため、全ての企業で2ヶ月の猶予があるわけではありません。経理担当者は、正しい期間を把握するとともに、社内に周知を徹底する必要があるでしょう。

2. 2ヶ月と7営業日以内に対応すれば電子保存していいの?

結論、最長2ヶ月と7営業日に対応しただけでは領収書の電子保存は認められません。

データ化の期限の他にも満たすべき要件がいくつか存在するためです。

電子化を進める際は、全ての要件に沿った状態で電子化を進められるようにしましょう。

3. 領収書を電子化するための手順

2022年より、領収書の電子化をおこなうための事前申請は不要となりました。

ただし、経費精算システムの導入や運用フローの見直しなどは必要なため、注意しましょう。

ここでは、電子化を実現するために必要な手順を解説します。

3-1. 経費精算システムの導入・経費精算などのルール作り

まず電子帳簿保存法の適用を受けると、領収書などが電子化されるためそれに対応した経費精算システムやクラウドサービスが必要となります。

申請の時点で利用可能になっている必要はありませんが、契約はしておかなければなりません。

さらに領収書が電子化されると、これまでとは違う仕方で経費精算をおこなう必要があります。

そのため社内規定の変更や新たなルールの設定をおこなわなければならないでしょう

3-2. 一部の部署で試験導入をする

紙の領収書を用いた経費申請と電子データによる経費申請は手順が全く異なります。

人によっては「システムの利用方法がわからない」「申請書の書き方を間違えた」などの問題も発生するでしょう。

担当者が全ての問い合わせや間違いの差し戻し対応をおこなうには限界があります。そのため、特定の部署で導入して、問題なければ徐々に対象範囲を広げていくようにしましょう。

段階的に導入する間にあった問い合わせ内容をまとめておいて、FAQとして公開することで、担当者への問い合わせ件数を減らすことも可能です。

3-3. 経理部門内で併用期間を設ける

従業員の中には、タイムスタンプを付与せずに申請してしまうことや、画質が荒く、電子帳簿保存法の要件を満たせていない画像データを利用する人もいるかもしれません。

そのため、従業員が申請に慣れるまでは、電子データによる申請と並行して紙の領収書を収集する期間を設けるようにしましょう。

誤った申請については本人に指摘するとともに、入力期間後に気付いたものは紙の領収書を保存することで、保管対応がおこなえます。

とはいえ、電子データで送付・受領した領収書類は、電子保存が義務付けられているため、1日でも早く従業員に正しい申請方法を覚えてもらうことが大切です。

4. 領収書を電子化するための要件

電子帳簿保存法では、電子保存する帳簿や書類の種類を大きく3つに分けて要件を定義しています。

電子化したい帳簿や書類がどの要件を満たす必要があるのか確認しましょう。

| 種類 | 作成・受領方法 | 電子保存の義務 | 電子化するための要件の種類 |

| 国税関係帳簿類(仕訳帳、売上台帳など) | 一部でも紙面で作成した | – | 電子化不可 |

| 一貫して電子データで作成した | 任意 | 電子帳簿保存要件 | |

| 国税関係書類(領収書、請求書など) | 紙面で作成・受領した | 任意 | スキャナ保存要件 |

| 電子データで作成・受領した | 義務 | 電子データ保存要件 |

本章では、領収書を電子化するための要件である「電子データ保存要件」と「スキャナ保存要件」について解説します。

4-1. 電子データ保存要件

電子帳簿保存法における電子データとは、メールやPDFなどので電子データで作成・受領した領収書や請求書などの国税関係書類を指します。

これらの書類は電子データ保存が義務化されて、紙媒体への印刷保存は認められなくなったため注意しましょう。

満たすべき要件について解説します。

① データの真実性を担保する措置

電子データの真実性を担保するために、不正を防止する仕組みが必須です。以下のいずれかを満たせば良いとされています

- 受領者・発行者いずれかのタイムスタンプ付与

- データ訂正や削除の履歴が残る、又は訂正削除ができないシステムの利用

- 不正な訂正や削除を防止する事務処理規程

② システムの操作説明書や手順書の用意

税務調査で調査員が操作に戸惑うことがないよう、説明書や手順書の用意が義務付けられています。説明書などの書類は電子データ保存でも構いませんが、すぐにマニュアルを確認できるようにしておく必要はあるでしょう。

③ 見読可能装置の備付け

電子データ保存において、見読可能性の確保が必要となっています。具体的には、電子取引の書類を速やかにモニタへ出力や、プリンターでの印刷ができるようにしておかなければなりません。

④ 検索機能の確保

帳簿に係る電磁的記録について、次の要件を満たす検索機能を確保しておく必要があります。

- 取引年月日、勘定科目、取引金額その他その帳簿の種類に応じた主要な記録項目を検索条件として設定できること

- 日付または金額に係る記録項目については、その範囲を指定して条件を設定することができること

- 2つ以上の任意の記録項目を組み合わせて条件を設定することができること

ただし、売上高が1,000万円以下の企業に関しては、調査員の求めに応じて電子データをダウンロードできる場合のみ、検索機能の確保は不要となっています。

とはいえ、一定の検索機能を設けなければ、書類の管理できなくなるため、ファイル名やフォルダの管理は必要と言えるでしょう。

4-2. スキャナ保存要件

電子帳簿保存法におけるスキャナ保存とは、紙媒体で作成・受領した国税関係書類をスキャナなどで読み取って電子化することを指しています。

電子データ保存と異なり、これらの書類を電子化することは任意なので、無理に電子化する必要はありません。

ここでは、スキャナ保存の満たすべき要件について解説します。

① 入力期間の制限

書類の受領等後又は業務の処理に係る通常の期間を経過した後、速やかに入力することを義務付けています。

最長で2ヶ月と概ね7営業日以内としていますが、企業の事務処理規定が1ヶ月サイクルであれば、その期間に合わせる必要があるでしょう。

② 一定水準以上の解像度及びカラー画像での読み取り

解像度が200dpi以上で、24ビットカラー以上でのカラー画像での読み取る必要があります。

ただし、読み取る書類が一般書類(見積書や検収書など、お金の流れに直結しない書類)である場合は白黒階調での読み取りも認められています。

③ タイムスタンプの付与

書類をスキャナ保存する場合はタイムスタンプを付与する必要があります。

付与期間は「①の入力期間の制限」と同様に最長で2ヶ月と概ね7営業日以内です。

ただし、「入力期間内に入力したこと、編集・削除の履歴が残るシステムを利用すること」の条件を満たす場合はタイムスタンプを付与していなくともスキャナ保存することができます。

④ 読み取り情報の保存

読み取った際の解像度やファイルサイズの情報を保存しなければなりません。

※令和5年度の税制改正大綱にて、読み取り情報の保存は不要となることが発表されました。令和6年1月1日以降のスキャナ保存に適用される見通しです。

解像度と階調の水準は変更されていないため、注意しましょう。

⑤ バージョン管理

訂正または削除をおこなった場合には、その事実と内容を確認できるシステムを使用する必要があります。

もしくは、訂正や削除がおこなえないシステムを利用することでも要件を満たすことが可能です。

⑥ 入力者情報等の確認

スキャン処理をおこなう担当者とその監修者に関する情報を確認できるようにしなければなりません。

※令和5年度の税制改正大綱にて、入力者情報等の確認要件は廃止されることが発表されました。令和6年1月1日以降のスキャナ保存に適用される見通しです。

⑦ 帳簿との相互関連性の確保

スキャナデータと帳簿の記録事項の間の関連性を確認できるようにしておきましょう。

※令和5年度の税制改正大綱にて、相互関連性の確保は「重要書類のみ」に限定されることが発表されました。令和6年1月1日以降のスキャナ保存に適用される見通しです。

⑨ 見読可能装置の備付け

法令の要件を満たすディスプレイ・プリンタを備え付け、鮮明に、速やかに出力できるようする必要があります。

「業務で使用しているため、税務調査の時に使えない」といった場合には備付けていると判断されません。業務を調整したり、予備を用意しておく必要があるでしょう。

⑩ システム関連書類の備付け

システム関係書類(システム概要書・仕様書・操作説明書・事務処理マニュアル等)の備付けをおこなうことも義務付けられています。

税務調査などで調査員が確認するため、すぐに提示できるようにしておく必要があるでしょう。

⑪ 検索機能の確保

取引日、取引金額などの項目から保存データを検索できる機能が備わっている必要があります。

ただし、基準期間(2課税年前)の売上高が1,000万円以下の事業者に対しては、求めに応じて提示・提出ができることを条件に、検索機能の確保が不要となっています。

※令和5年度の税制改正大綱にて、「検索機能の確保が不要」となる範囲を、基準期間(2課税年前)の売上高が5,000万円以下の事業者に拡大することを発表しました。令和6年1月1日以降のスキャナ保存に適用される見通しです。

参考:電子帳簿保存法上の電子データの保存要件|国税庁

参考:電子帳簿等とスキャナ保存|財務省

参考:令和5年度税制改正大綱|自民党

5. 電子帳簿保存法を最大限に活用しよう

電子帳簿保存法は対応すれば多くのメリットを受けることができますが、対応するまでの手続きやルールが多く不安を抱えている方も少なくないでしょう。

対応までに必要な情報をしっかりと理解して領収書の電子化を進めましょう。

1998年に制定された電子帳簿保存法ですが、2020年10月や2021年の改正によって企業が電子帳簿保存法に対応するハードルが格段に下がりました。

しかし、電子帳簿保存法に対応すれば業務が効率化されると言っても、要件や法律そのものの内容、対応の手順など理解しなければならないことは多いです。

「どうにか電子帳簿保存法を簡単に理解したいけど、自分で調べてもいまいちポイントがわからない・・・」とお悩みの方は「5分で読み解く!電子帳簿保存法まとめbook」をぜひご覧ください。

・電子帳簿保存法の内容に関するわかりやすい解説

・2020年10月の改正内容と2022年の最新内容のポイント

・今後電子帳簿保存法に対応していくための準備や要件など、電子帳簿保存法に関する内容を総まとめで解説しています。

「電子帳簿保存法への対応を少しずつ考えたいが、何から始めたらいいかわからない」という経理担当者様は「5分で読み解く!電子帳簿保存法まとめbook」をぜひこちらから資料をダウンロードしてご覧ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2024.10.10

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2024.10.07

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2024.10.07

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2024.10.10

電子化の関連記事

-

押印申請とは?申請書の書き方やテンプレートを紹介!電子化するメリットも

人事・労務管理公開日:2024.04.24更新日:2024.05.31

-

【今更聞けない】決裁と稟議の違いとは?意味や承認の流れを徹底解説

人事・労務管理公開日:2024.04.18更新日:2024.05.24

-

人事労務業務は電子化できる?電子化できる業務や手順を解説

人事・労務管理公開日:2023.06.06更新日:2024.06.24

法改正関連記事の関連記事

-

勤怠・給与計算

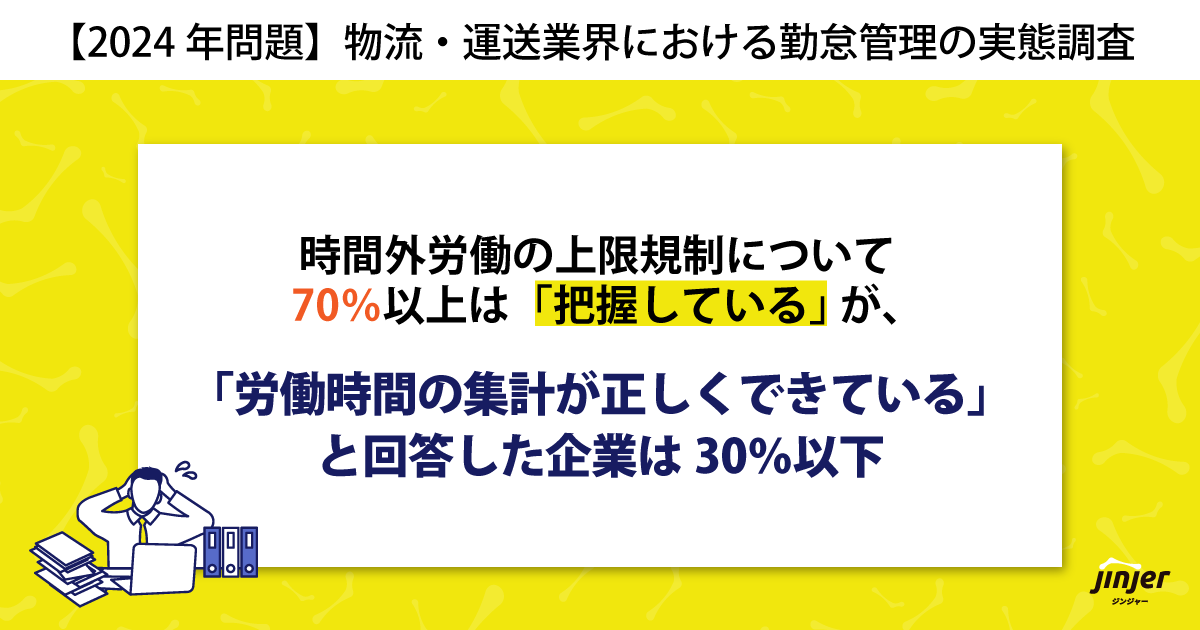

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2024.01.25

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2024.01.25

-

電子帳簿保存法に猶予が設けられた理由は?改正内容や対応策を解説

経費管理公開日:2022.04.10更新日:2024.10.10

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

電子帳簿保存法の関連記事

-

電子帳簿保存法第10条のポイントをわかりやすく!対象や範囲、保存要件を解説

経費管理公開日:2024.07.12更新日:2024.10.07

-

改正電子帳簿保存法における事前申請が不要になるのはいつから?改正点や保存要件も解説

経費管理公開日:2023.09.28更新日:2024.10.11

-

電子帳簿保存法の事務処理規程とは?必要な理由や作成方法を解説

経費管理公開日:2023.09.21更新日:2024.10.11