収入印紙や固定資産など貯蔵品として勘定科目に仕訳する具体例

更新日: 2024.5.8 公開日: 2022.5.13 jinjer Blog 編集部

貯蔵品は、期末で残った消耗品を、資産として経費計上する方法です。

本記事では貯蔵品の扱われ方や具体的な仕訳例を見ていきます。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. 貯蔵品って?

貯蔵品とは、商品や原材料といった事業にまつわる物品以外で、「未使用」のものを指します。その中でも資産価値があるものを「貯蔵品」として資産の勘定科目で処理するのです。

貯蔵品という勘定科目は、期末時に残った未使用の消耗品を資産として経費計上する目的で設けられました。

1-1. 貯蔵品の分類

貯蔵品は、金銭的な価値があるものと消耗品とに分けられます。

① 金銭的な価値がある貯蔵品

・郵便切手

・収入印紙

・回数券

・タクシーチケット

など

② 貯蔵品に該当する消耗品

・事務用消耗品

・包装材料

・見本品

例えば、郵便切手を購入した場合、通信費という経費で処理します。しかし実際に郵便切手は、購入してすぐに使用するケースは稀です。そのため購入した時点では経費とせずに、使用した時点で経費として計上できるのです。

企業が期末を迎える際、業務で用いる未使用の消耗品があればすべて貯蔵品として経費計上しましょう。

関連記事:貯蔵品とは?貯蔵品の種類や仕訳、注意点などわかりやすく解説

2. 貯蔵品が設けられた目的

貯蔵品が設けられた目的として「節税」が挙げられます。期末時に残っている未使用の郵便切手・収入印紙・回数券などは、貯蔵品として経費計上すると課税所得の金額が少なくなります。結果として、支払うべき税金が抑えられるのです。

3. 具体的な仕訳例をチェック

貯蔵品についてある程度理解できたところで、貯蔵品を正しく利用して正確な仕訳が行えるように、収入印紙と固定資産の仕訳例を見ていきます。

3-1. 収入印紙の仕訳例

収入印紙は切手や商品券と違い、租税公課という勘定科目で計上されます。

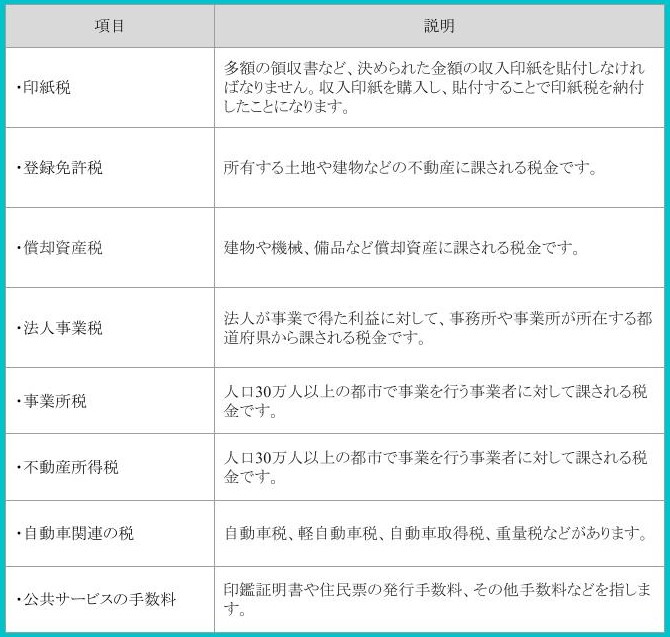

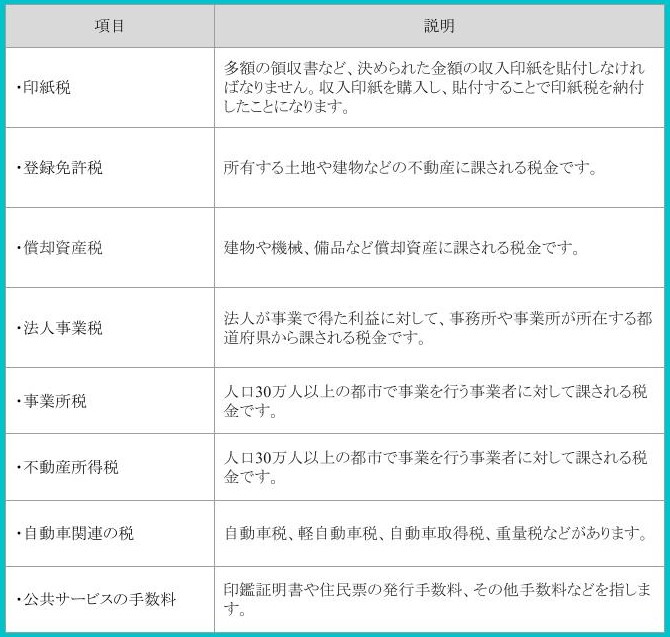

・租税公課について

租税公課とは、収入印紙や固定資産税のような「税金」を払った時の勘定科目です。

収入印紙が、なぜ租税公課になるかというと、多額の領収書を発行する際、税金を納めます。そのために収入印紙を購入して領収書に貼り付けることになるため、印紙税を支払ったということになるのです。

・租税公課に含まれるもの

参考に、租税公課に含まれる項目を表にして説明します。

・具体的な仕訳例

収入印紙のように金銭としての価値を持つ物を処理する場合、購入した際に費用処理を行って期末に未使用分を振り替えます。切手を多めに購入したときは、購入時に費用処理を行いましょう。期末に未使用分だけ資産に振り替えます。

翌期になって貯蔵品に振り替えたものを再び利用できるようにするためには、再度処理を必要とします。借方を租税公課、貸方を貯蔵品として振り分けましょう。

会計ソフトでは切手=通信費として登録されているため、課税仕入れとして設定されることがあります。十分注意してください。

3-2. 固定資産の仕訳例

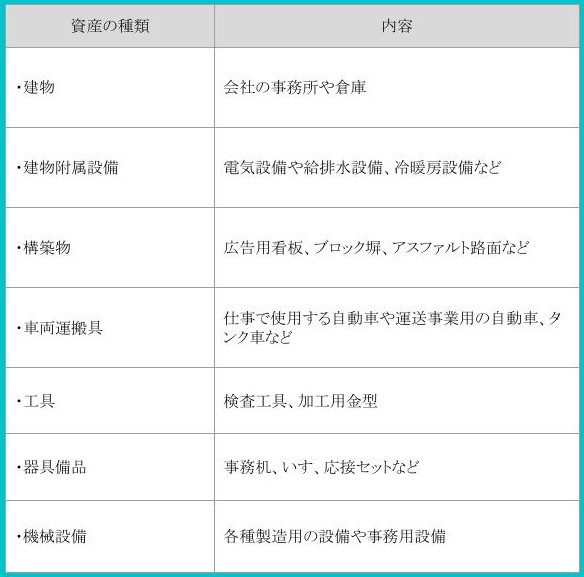

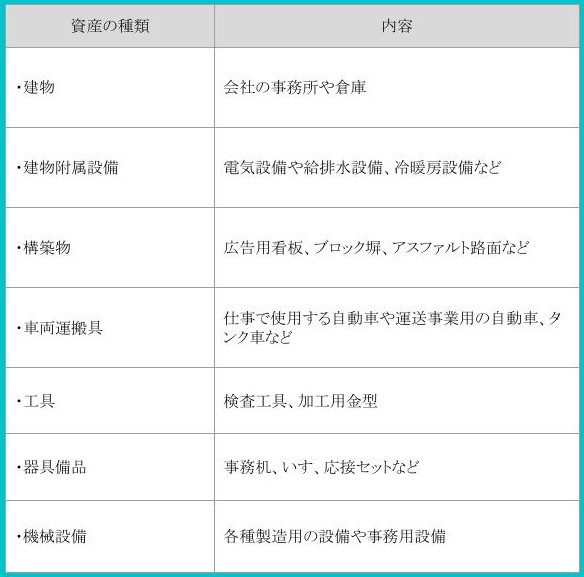

次は、有形固定資産について紹介します。有形固定資産とは、事業のために使う、形のある資産です。

資産の種類

・固定資産のルールについて

固定資産のルールは3つです。

① 使用可能期間が1年未満、または、購入金額が10万円未満の場合は購入時に全額経費計上が可能です。

② 購入金額が20万円の場合は一括償却資産になります。※一括償却資産とは、購入金額を3年間で均等に分けて減価償却することです。

③ 購入金額が30万円未満であり青色申告ならば、固定資産を使い始めた年に購入金額の全額を経費にできる。

・固定資産の仕訳

使用可能期間が1年未満や購入金額が10万円未満の資産は、消耗品費などの勘定科目で仕訳します。

では実際にどのように仕訳をするのかというと、購入金額が20万円の一括償却資産は「一括償却資産」の勘定科目を作って仕訳します。一方で購入金額が30万円未満の少額減価償却資産は「器具備品」などの勘定科目で形状するのが一般的です。

4. 貯蔵品計上の注意点

貯蔵品計上をするうえでは、

・タイミング

・取り扱い方

・購入する量

に注意する必要があります。

4-1. 費用計上するタイミングに気を付ける

消耗品の経費を計上する際、使用した時点で処理を行います。しかし、頻繁の使用する消耗品を使用するたびに管理するのは非常に手間がかかるものです。そのため、継続して利用する場合、購入したタイミングでの費用計上が可能です。ただし該当する事業年度内の経費として計上しなければ、購入したタイミングでの経費処理ができません。

決算前にこれから数年にわたって使用する物品を取得する場合、貯蔵品として資産計上しなくてはなりません。

【h3】収入印紙や商品券の取り扱い方

収入印紙や商品券といった金銭価値のある品は、消費税として認識されない「不課税仕入」として分類されます。自社で利用する場合は租税公課として、得意先に謝礼として商品券を贈る場合は貯蔵品として扱われることがあります。

切手や印紙、商品券を貯蔵品として扱う場合、消費税を認識しないため気を付けてください。

関連記事:貯蔵品と棚卸資産の違いや該当する資産について詳しく解説

4-2. 期末直前の大量購入は危険

期末間際に収入印紙や文房具などを大量に購入すると、すべてを使用している可能性は限りなく少ないです。税務調査官の目に留まり、指摘される可能性があります。いきなり大量に必要なケースもありますが、できるだけ不自然な購入方法を避けるために、消耗品の購入は計画に行っておきましょう。

5. 貯蔵品を正しく計上しよう

貯蔵品は、未使用の消耗品を「消耗品」ではなく「資産」として経費計上するために設けられました。貯蔵品を上手に使いこなすことで、節税にもつながるでしょう。

貯蔵品は種類によって処理方法が異なるため、正しい計上の方法を抑えておいてください。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

勘定科目の関連記事

-

レンタカーの経費、ガソリン代、保険料の勘定科目と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

贈答品は経費になる?勘定科目に迷うケースと仕訳の注意点

経費管理公開日:2023.05.14更新日:2025.06.09

-

ご祝儀は会社の経費にできる?慶弔費の勘定科目を解説

経費管理公開日:2023.05.12更新日:2024.05.08

仕訳の関連記事

-

交際費の控除対象外消費税の計算方法や仕訳をわかりやすく解説

経費管理公開日:2024.03.18更新日:2025.06.25

-

接待ゴルフの費用は経費になる?判断基準と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

立替精算とは?精算方法や仕訳を解説

経費管理公開日:2023.05.15更新日:2024.05.08

会計 の関連記事

-

レンタカーの経費、ガソリン代、保険料の勘定科目と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

接待ゴルフの費用は経費になる?判断基準と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

立替精算とは?精算方法や仕訳を解説

経費管理公開日:2023.05.15更新日:2024.05.08