所得税徴収高計算書とは?書き方や注意点、納付方法をわかりやすく解説

更新日: 2024.5.8

公開日: 2022.3.18

YOSHIDA

所得税徴収高計算書は、源泉徴収義務者である事業主が、源泉徴収した所得税や復興特別所得税を納付する際の納付書です。所得税徴収高計算書には対象所得に応じた9つの種類があり、納付書の様式に合わせて必要事項を記入します。

今回は、所得税徴収高計算書の概要や記入方法、注意点などを解説します。

関連記事:所得税とは?納税方法や確定申告が必要な人・不要な人について解説

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

目次

1. そもそも所得税徴収高計算書(源泉所得税納付書)とは

事業主が報酬を支払う際、支払った金額に対して所得税を差し引いて徴収しなければなりません。(令和19年度までは復興特別所得税の徴収も必要)これを源泉徴収といいます。

徴収した源泉所得税は、報酬を支払った月の翌月10日までに税務署に納付しますが、その際、納付書として必要になるのが所得税徴収高計算書(源泉所得税納付書)です。

1-1. 所得税徴収高計算書は全部で9種類ある

所得税徴収高計算書は、対象所得ごとに全部で9種類に分かれています。そのなかでよく使われるのが、「給与所得・退職所得等の所得税徴収高計算書」「報酬・料金等の所得税徴収高計算書」の2つです。

給与所得・退職所得等の所得税徴収高計算書は、従業員に支払う給与および、特定の資格を持った個人への報酬から源泉徴収した際に使用します。給与所得・退職所得等の所得税徴収高計算書には、納期の特例を受けていない一般用、納期の特例が承認されている納期特例用の2種類があります。

納期の特例とは、従業員10人未満の企業や事業主の毎月の差魚負担を軽減するための制度です。税務署へ「源泉所得税の納期の特例の承認に関する申請書」を提出すると、1月〜6月分の徴収分は7月10日まで、7月〜12月分は翌年1月20日までと、納期を年2回にまとめられる特例が受けられます。[注1]

報酬・料金等の所得税徴収高計算書は、ライターやイラストレーターへの原稿料やデザイン料、翻訳家への翻訳料など、個人への報酬から源泉徴収した際に使用します。

このほかの種類は次のとおりです。

- 非居住者・外国法人の所得についての所得税徴収高計算書

- 利子等の所得税徴収高計算書

- 配当等の所得税徴収高計算書

- 定期積金の給付補てん金等の所得税徴収高計算書

- 割引債の償還金に係る差益金額の所得税徴収高計算書

- 償還差益の所得税徴収高計算書

- 上場株式等の源泉徴収選択口座内調整所得金額及び源泉徴収選択口座内配当等・未成年者口座等において契約不履行等事由が生じた場合の所得税徴収高計算書

[注1][手続名]源泉所得税の納期の特例の承認に関する申請|国税庁

2. 所得税徴収高計算書の書き方

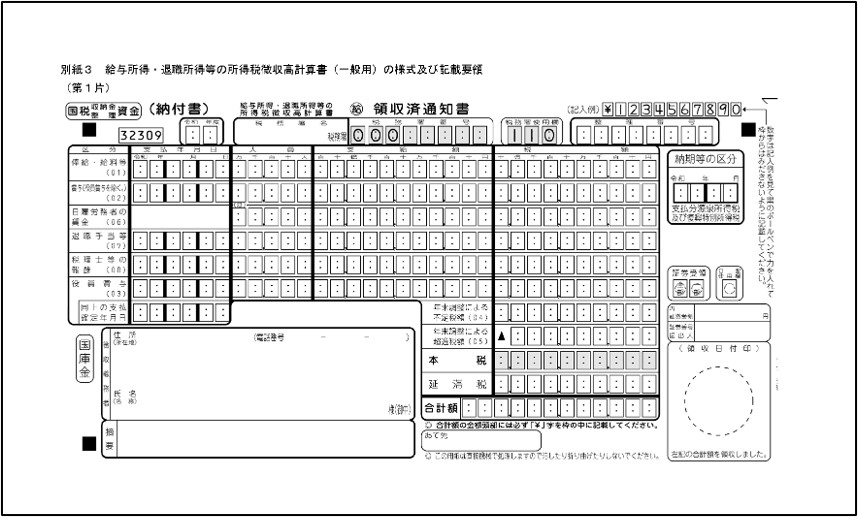

必要な所得税徴収高計算書の種類を選択したら、納付書内の各項目を記入していきます。納付書には、「俸給・給料等」「賞与」「退職手当」など6区分と、「支払年月」「人員」「合計額」など、区分ごとに記入する6つの項目があります。

ここでは、最も使用される頻度が高い給与所得・退職所得等の所得税徴収高計算書の書き方について説明します。

2-1. 「支払年月日」について

実際に源泉所得税を支払った年月日を記入しましょう。

2-2. 「税務署名」について

管轄の税務署名を記入します。

2-3. 「人員」について

区分ごとに、各月で給与を支払った従業員の人数を記入します。役員・社員だけでなく、パートやアルバイトなど、支払いを行ったすべての人員が対象です。なお、月の従業員が9人以下の場合は、納期の特例が受けられます。

2-4. 「本税」について

各項目の税額を加算した金額を記入します。

本税の項目では、控除が絡む複雑な所得税の計算をミスなく行い、正確な値を記入しなくてはなりません。

そこで当サイトでは、所得税の基礎知識や計算方法、気を付けるべきポイントなどを解説した資料を無料で配布しております。

所得税の計算をミスなく行いたいご担当者様は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご確認ください。

2-5. 「合計額」について

基本は本税と同じ金額を記入しますが、延滞税分がある場合は、本税に加算した金額を記入します。

2-6. 「徴収義務者」について

事業主の住所および氏名を記載します。

2-7. 「納期等」の区分

給与や報酬を支払日が令和3年12月15日なら、「1215」と数字4桁で記入します。

納期の特例を承認されている場合は、特例期間の最初と最後の支払月を記入してください。たとえば、令和3年7月から12月分の期間、毎月15日に給与の支払いを行っていたなら、「自0715」「至1215」と記入します。

2-8. 「年俸・給料等」の区分

通常の給与のほか、給与相当額の財産形成給付金も含めて記載してください。給与を15人に支払った場合は、人員「10」と記入し、支給額と税額の欄には15人分の合計額を記入します。

納期の特例を受けている場合は、最大6ヵ月、年2回の納付が承認されているため、「人員」欄には支払った人数に支払った月数をかけた数字を記入します。

2-9. 「賞与」の区分

支払った賞与について記入します。役員賞与は含みません。

2-10. 「日雇労務者の賃金」の区分

日雇労働者に対して支払う賃金について記入します。人員欄には日雇労働者の延べ人数を、「税額」には国税庁の「給与所得の源泉所得税額表(日額表)」の「丙欄」を適用して源泉徴収した金額を記入してください。

2-11. 「退職手当等」の区分

退職手当だけでなく、一時恩給など退職手当等と同等とされる一時金の金額も含めて記入します。同年に2ヵ所以上から退職手当をもらった従業員がいる場合は、「摘要」欄に記載します。

2-12. 「税理士等の報酬」の区分

弁護士や公認会計士、司法書士などに支払った報酬金額を記入します。具体的な報酬対象は国税庁ホームページ「税理士等の報酬」に記載されています。

司法書士・土地家屋調査士・海事代理士に対する報酬に関しては、「摘要」欄に対象人員や支給額、税額を記入する必要があります。

2-13. 「役員賞与」の区分

法人税法第2条第15号に基づいて支払われた役員賞与について記入します。

支払い確定後1年を過ぎても未払いになっている役員賞与の源泉所得税を納付する際は、所得税徴収高計算書を個別に作成しなければなりません。

「摘要」欄には、「1年経過賞与分」と記入しましょう。

3. 所得税徴収高計算書を記載する際の注意点

ここまで、所得税徴収高計算書や計算書に記載する項目について詳しく解説してきました。本章では、実際に記載するにあたり、注意しべき点について解説します。

3-1. 文字は枠内に収まる大きさで、濃くはっきりと書く

所得税徴収高計算書は複写式の用紙です。ゲルインクの激細ボールペンなどは筆圧が弱くなりがちなので、力が入れやすい黒のボールペンでしっかり記入しましょう。

また、所得税徴収高計算書の処理は機械でおこないます。きちんと読み取れるよう、文字は枠内に収まる大きさで、読みやすく、できるだけ丁寧に記入してください。合計額に記入した金額の一番前には、必ず「¥」をつけます。

4. 源泉徴収した税金の納付方法について

源泉徴収した税金は、税務署の窓口で納付できます。また、金融機関やコンビニ、e-Taxを利用したキャッシュレス納付も可能です。

いずれの方法で納付する場合も所得税徴収高計算書(キャッシュレス納付の場合は所得税徴収高計算書のデータ)が必要となるため、注意しましょう。

4-1. 納付期限と特例とは

先述のとおり、徴収した源泉所得税の納付期限は「報酬を支払った月の翌月10日まで」です。しかし、特例を受けている場合は半年に1度、まとめて納付することができます。

納付期限の特例を受けられるのは、「給与の支給人員(従業員)が常時10人未満」かつ「源泉所得税の納期の特例の承認に関する申請・承認がされている」ことが条件です。

特例の承認が得られた場合、従業員の給与や退職手当、税理士等の報酬・料金の源泉徴収税を半年に一度まとめて支払うことになります。

期間は以下のとおりです。

| 徴収期間 | 納付期限 |

| 1月から6月までの源泉徴収税 | 7月10日 |

| 7月から12月までの源泉徴収税 | 翌1月20日 |

参考:[手続名]源泉所得税の納期の特例の承認に関する申請|国税庁

4-2. 提出後に記載ミスが発覚したときは税務署に確認する

どれだけ気をつけていても、記載ミスや計算間違いをしてしまうことがあるかもしれません。そのときは、誤りに気づいた時点で税務署に対応方法を確認しましょう。

納付すべき金額はあっている場合は、正しく書き直した所得税徴収高計算書と領収書などの証憑やそのコピーの提出などを求められる可能性があります。

納付額も誤っていた場合は、追加納付や還付などをしてもらうことができます。具体的な手続きや対応方法は税務署の案内に従いましょう。

4-3. 納付額が0円でも提出しなければならない

所得税徴収高計算書に正しく記載した結果、納付額が0円となる場合もあります。「0円なら、提出しなくてもいいのでは?」と思う方もいるかもしれませんが、それは誤りです。納付額に関わらず、すべての事業者に提出義務があるため、たとえ納付額が0円でも提出しなければなりません。

5. 所得税徴収高計算書は記入漏れや書き間違えのないよう記入する

源泉所得税の納付は事業主の義務です。納付の際には、納付書として所得税徴収高計算書が必要です。

所得税徴収高計算書の記入方法は決して難しいものではありませんが、記入する項目が多いため、記入漏れや書き間違いがないよう、十分に注意しましょう。

関連記事:所得税納付書の入手方法は?所得税納付書の種類や提出方法・期限を解説

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

勤怠・給与計算のピックアップ

-

【図解付き】有給休暇の付与日数とその計算方法とは?金額の計算方法も紹介

勤怠・給与計算

公開日:2020.04.17更新日:2024.03.07

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算

公開日:2020.06.01更新日:2024.06.04

-

社会保険料の計算方法とは?給与計算や社会保険料率についても解説

勤怠・給与計算

公開日:2020.12.10更新日:2024.07.08

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算

公開日:2021.11.12更新日:2024.06.19

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算

公開日:2021.09.07更新日:2024.03.07

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算

公開日:2020.07.20更新日:2024.03.25