社会保険料の徴収ミスの対処法は?会社負担の必要性や発生の原因、防止策を解説

更新日: 2026.1.29 公開日: 2024.1.12 jinjer Blog 編集部

社会保険料の計算には多くの知識が求められ、徴収する際にも複雑な手順を踏まなくてはいけません。そのため、徴収ミスが起こった際の対処に悩まれたことのある担当者の方も多いでしょう。

「徴収ミスがあった場合の過不足金は会社で負担すべきか」「徴収ミスが起こる原因や防止策は何か」などは気になるポイントです。

本記事では会社負担の必要性や、ミスがわかった際の対処法、ミスを起こさないための対策を解説します。社会保険料でトラブルを起こさないために、ぜひ最後までご覧ください。

目次

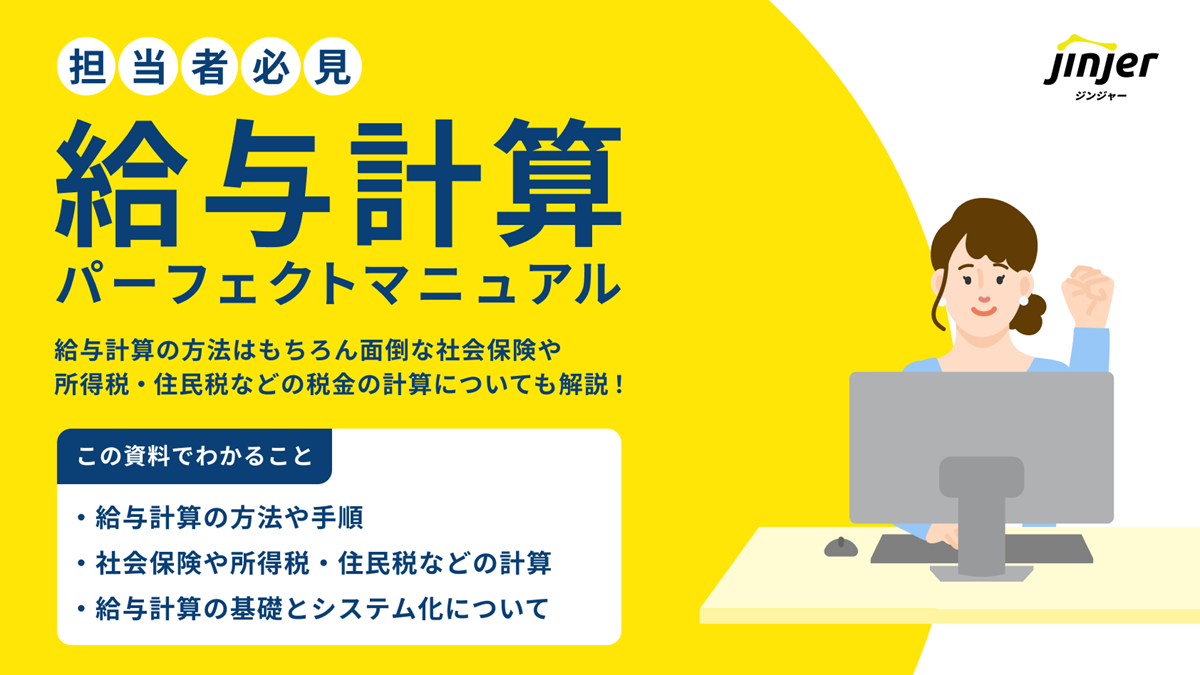

「自社の給与計算の方法に不安がある」「労働時間の集計や残業代の計算があっているか確認したい」「社会保険や所得税・住民税などの計算方法があっているか心配」など、給与計算に関して不安な方もいらっしゃるのではないでしょうか。

そのような方に向けて当サイトでは「給与計算パーフェクトマニュアル」という資料を無料配布しています。

資料では、労働時間の集計から給与明細の作成まで給与計算の一連の流れをわかりやすく解説しています。

間違えやすい給与の計算方法をおさらいしたい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 社会保険料の徴収ミスがわかったらどう対処すればいい?

社会保険料の徴収ミスが発生したことがわかったら、次の4ステップで対応します。

- すみやかに従業員にお詫びする

- 正しい社会保険料を再計算する

- 過不足のあった金額を清算する

- 必要に応じて会社で負担する

それぞれのステップを、以下で解説します。大きなトラブルにつながらないように、適切な方法で迅速に対応しましょう。

1-1. すみやかに従業員にお詫びする

徴収にミスがあったことがわかったら、まずはすみやかに従業員へお詫びしましょう。きちんとした謝罪や説明がないと、信頼関係を損ねる可能性があるためです。

徴収ミスが起こるのは「社会保険料を計算する際のミス」と「従業員から徴収する際のミス」の2パターンです。従業員には、過不足した金額の清算、給与明細の再発行などの手続きが必要になります。

お詫びをする時点で、どの部分でミスがあったのか、過不足をどのように清算する必要があるかをあわせて伝えましょう。

きちんと詳細を報告することで誠実さが感じられ、安心感を与えられます。

1-2. 正しい社会保険料を再計算する

計算を間違えていた項目を修正し、正しい金額を再計算できたら給与明細を再発行しましょう。

社会保険料は、「標準報酬月額×保険料率」で計算されます。標準報酬月額に誤りがあった場合は、年金事務所に被保険者報酬月額算定基礎届の再提出や月額変更届の提出が必要となる場合があるため注意しましょう。

事業者は所得税法によって従業員に給与明細を発行する義務があります。正しい金額を再計算したら、修正した給与明細をできる限り早く発行しましょう。

1-3. 過不足のあった金額を清算する

正しい社会保険料が計算できたら、金額の過不足分を清算します。ここで、再度ミスがあると従業員からの信用を損なうため、清算前に誤りがないか入念にチェックを行った上で処理するのがおすすめです。

チェックして問題がなければ、徴収額が多かった場合は返還し、徴収金額が不足している場合は追加徴収しましょう。

清算する際には、過不足金の精算方法を事前に伝えてください。とくに金額が不足していて追加徴収をおこなう場合には、事前に説明をしないと信頼関係を損ねる可能性が高いので注意しましょう。

1-4. 必要に応じて会社で負担する

徴収不足で金額が少なかった場合には、無理に追加徴収せずに会社で負担する方法も考えられます。

そもそも、社会保険料は従業員と会社が折半して負担するものであるためです。会社負担とする場合には、納入時に従業員からの徴収不足額を会社で補填して納付します。

ただし、従業員が納付するはずの社会保険料を会社負担にすると課税対象になる点に注意しましょう。

また、年末調整の際には給与の一部として計算し、所得税を正しく計算する必要があります。経理上では「法定福利費」の勘定科目で処理するのが一般的です。

2. 社会保険料の徴収ミスはどうやって清算する?

社会保険料の徴収ミスがわかった際の清算方法は次の3つです。

当月中に清算する

翌月以降の給与内で清算する

年末調整の際に清算する

それぞれの清算方法をどのような場合に選択するのか、具体的なやり方を解説します。

2-1. 当月中に清算する

社会保険料の徴収額に過不足があった場合、できるだけ当月中に現金での清算が好ましいといえます。賃金支払いの5原則に基づくと、できるだけ早めに清算する必要があるためです。

賃金支払いの5原則とは、労働基準法第24条に記されている次の原則をさします。

通貨払いの原則

直接払いの原則

全額払いの原則

毎月1回以上払いの原則

一定期日払いの原則

徴収の過不足をすぐに清算しないことは、全額払いの原則・一定期日払いの原則に違反していると判断されかねません。できるだけ当月中に現金での返金か、追加徴収をおこなって精算しましょう。

ただし、現金精算をおこなう際は給与計算システムの社会保険料の項目も修正しておく必要があります。

修正を忘れると、今度は年末調整の際に所得税額の計算でもミスが生じるので注意しましょう。

2-2. 翌月以降の給与内で清算する

当月中の清算が難しい場合には、翌月以降の給与内での清算が現実的です。徴収額が少なかった場合には翌月の給与で不足分を上乗せして控除し、逆に徴収額が多かった場合には翌月の給与で過払い分を返金します。

従業員には、当月ではなく翌月清算となる理由について理解を得られるよう丁寧に説明をおこなうことで、トラブルの防止につながります。

なお、給与で過不足金を清算する場合には、項目は「その他」などの別の項目ではなく、必ず「社会保険料」で清算しましょう。項目を変えて清算すると、年末調整の際に所得税額にもずれが生じるので注意が必要です。

2-3. 年末調整の際に清算する

当月や翌月の清算が困難な場合、または過不足の金額が大きい場合には、年末調整で清算することも可能です。

社会保険料は、翌月末までに納付する必要があります。翌月末以降にミスがわかった場合は年末調整で清算するのがよいでしょう。

もう一つ年末調整での精算を検討するケースは、標準報酬月額の計算を間違えていたときです。標準報酬月額は社会保険料の計算に使われるため、間違っていると徴収金額が大幅に異なることもあります。過不足を清算することで給与が大きく変わる場合には、年末調整で清算するとよいでしょう。

ただし年末調整で徴収の過不足を清算する場合でも、徴収額に誤りがあったことは事前に従業員に伝える必要があります。

関連記事:給与計算ミスへの対処法は?要因をおさえミスの防止につなげよう

3. 退職者の社会保険料で徴収ミスがわかったら?

退職者は、退職月の社会保険料納付が不要になるので注意が必要です。

退職者への徴収ミスの対応の流れは、基本的に在職者の場合と変わりません。まずは該当者に謝罪・説明し、正しい保険料を再計算して過不足金を清算しましょう。

退職者に対しての過不足金の精算は現金のみです。徴収漏れ金額が少額の場合は会社で負担としても構いませんが、年末調整の際の計算には注意しましょう。

3-1. 社会保険料の徴収ミスがわかった際に所得税はどうするのか

徴収ミスが起こった際、所得税にも影響してくるため注意しなくてはいけません。対応が分かれるのは次の2つのケースです。

- 当年の社会保険料の場合

- 過年度の社会保険料の場合

それぞれのケースにおける対応を解説します。

当年の社会保険料の場合

当年の社会保険料を間違えて徴収していた場合、過不足金を清算しておけば年末調整で正しい所得税を計算可能です。

従業員の給与からは社会保険料控除が毎月差し引かれるため、控除額が多いと給与が少なくなり、所得税も低くなります。

年末調整を提出したあとでも、年末調整を再計算し、法定調書の再提出をおこなえば問題ありません。このため徴収に過不足があった場合は、できるだけ当年のうちに清算しておきましょう。

過年度の社会保険料の場合

年末調整の期限を過ぎてから徴収額の過不足がわかった際、従業員が確定申告をしている場合は修正申告が必要になります。

税務署に対して源泉徴収義務があるのは、従業員ではなく事業主です。このため徴収額が少なかった場合は事業主が税務署に不足額を納付しなくてはなりません。

年末調整を再計算して徴収金額が多かった場合、納付額が実際よりも多い過納付の状態です。過納付の場合には税務署に還付請求をおこない、差額を返還してもらいましょう。

4. 社会保険料の徴収ミスが起こる2つの原因

徴収ミスが起こる原因は、大きく次の2つがあげられます。

- 社会保険料を計算する際のミス

- 従業員から徴収する金額のミス

ここでは、それぞれの原因について詳しく説明します。

4-1. 社会保険料を計算する際のミス

まず考えられる原因は、社会保険料を計算する際のミスです。

社会保険料は標準報酬月額に保険料率をかけて、会社と従業員が2分の1ずつ負担する仕組みになっています。標準報酬月額と保険料率のどちらかが間違っていると、正しい金額が徴収できません。

厚生年金の保険料率は2017年9月以降18.3%で固定されていますが、健康保険と介護保険の保険料率は毎年見直されています。古い保険料率を適用しないよう、常に最新の保険料率を確認しましょう。

標準報酬月額は、4~6月の給与を平均して算出します。標準報酬月額は、9月から1年間、社会保険料の計算に使われるため、ミスがあると影響も大きくなるでしょう。

また、年金事務所に提出した標準報酬月額算定基礎届も、訂正して再提出しなくてはいけません。

4-2. 従業員から徴収する金額のミス

社会保険料は正しく計算されているものの、従業員からの徴収額でミスが発生するケースです。

従業員が負担する社会保険料は、毎月の給料から天引きされて徴収します。徴収額が多くなれば過徴収、少なければ徴収不足となるため精算が必要です。

標準報酬月額が正しく計算されているのに、徴収ミスがあった場合の対処はあくまで会社と従業員の間でのやり取りになります。ただし、年末調整後にミスがあることがわかった場合は、年末調整や確定申告のやり直しが求められるので注意しましょう。

5. 社会保険料の徴収ミスを放置するとどうなる?

社会保険料の徴収ミスを放置すると、企業にとってさまざまなリスクが生じます。

まず、社会保険料の徴収額が本来よりも少ないと未納となるため、年金事務所から督促を受ける可能性があるでしょう。督促があったにも関わらず不足分を納付しないと延滞金が発生し、社会保険料を多く納付しなくてはいけません。

逆に、社会保険料を多く徴収してしまった場合には、従業員の手取り額が減少します。長期にわたってこの状態が続けば、企業に対する従業員の信頼低下は否めません。最悪の場合、従業員が離職してしまうケースも想定されます。

このように、従業員だけでなく企業側にも損失が及ぶため、社会保険料の徴収ミスに気づいた際には放置せず、速やかに対応することが重要です。

6. 社会保険料の徴収ミスを起こさないための対策

社会保険料を徴収する際にミスを起こさないようにするには、次の3つの対応策が有効です。

- 社会保険料の計算スケジュールを見直す

- チェック体制を強化する

- 社会保険料の計算ツールを導入する

ここでは、それぞれの手段について具体的に解説します。

6-1. 社会保険料の計算スケジュールを見直す

まず検討すべき対策は、余裕をもって社会保険料が計算できるスケジュールに見直すことです。とくに標準報酬月額は社会保険料を計算するもとになるため、正確に計算しなくてはなりません。

4月は新入社員の入社、異動や転勤が多く、給与計算の誤りが多くなるため注意しましょう。7月の定時決定の際も、書類の作成・提出などで業務負荷が高くなり、人為的にミスが起こりやすくなるので注意が必要です。こうした繁忙期には、あらかじめスケジュールに余裕を持たせておくことで、誤りの未然防止につながります。

6-2. チェック体制を強化する

余裕を持ったスケジュールを立てるだけでなく、徴収額に間違いがあったらすぐ見つけられるチェック体制を強化しましょう。

社会保険料の計算・徴収は手順が複雑なため、担当者がいくら注意しても間違いが発生する可能性は排除できません。できるだけ複数人で、ダブルチェックやトリプルチェックを実施しましょう。

ミスは起こさないほうが望ましいですが、できるだけ早く、遅くても当年中に見つけられることが重要です。年度をまたぐと、会社と従業員間での清算だけでなく、年末調整や確定申告のやり直しなどが必要になります。

6-3. 社会保険料の計算ツールを導入する

社会保険料に詳しい人が社内に少ない場合には、計算ツールの導入も一つの手段です。

社会保険料の計算には、標準報酬月額の計算、該当する保険料の負担割合など多くの手順を踏まなくてはいけません。法改正が入って制度が変更された場合には、改正内容にあわせた対応も必要です。

計算ツールを用いれば人為的ミスを防ぎつつ、効率的に社会保険料が計算できます。専門の会計士などに依頼するよりも、コストが抑えられることも大きなメリットでしょう。

また2024年10月からは、さらなる法改正により社会保険の適用範囲が拡大されました。とくに社会保険料は給与から控除して支払うため、この法改正によって適用範囲が変更されることによって対象従業員の給与にも大きく関係します。確認ミスや漏れによるトラブルがないように対応しなければなりません。

当サイトでは「社会保険料を抜けもれなく控除したい」という担当者の方の役に立つ、最新の法改正に対応した「社会保険の加入条件ガイドブック」を無料配布しております。ガイドブックでは加入条件をわかりやすく図解していますので、参考にしたい方はこちらから無料でダウンロードしてご覧ください。

7. 社会保険料の徴収ミスがわかったら正しい方法ですみやかに対応しよう

社会保険料の計算は複雑な手順を踏むため、徴収ミスが起こりやすい作業です。ミスが起こった場合には従業員にお詫びしたうえで再計算をおこない、過不足分を清算しましょう。

徴収ミスの清算は、当月中の清算が基本ですが、翌月の給与での清算や年末調整での清算、会社負担も考えられます。年度をまたぐと年末調整や確定申告のやり直しが必要になるので、可能な限り当年中に清算しましょう。

加えて、ミスが起こらないような対策を講じることも重要です。チェック体制を強化し、余裕を持って社会保険料の計算をおこなえるスケジュールを立てましょう。場合によってはツールを導入することも有効です。

「自社の給与計算の方法に不安がある」「労働時間の集計や残業代の計算があっているか確認したい」「社会保険や所得税・住民税などの計算方法があっているか心配」など、給与計算に関して不安な方もいらっしゃるのではないでしょうか。

そのような方に向けて当サイトでは「給与計算パーフェクトマニュアル」という資料を無料配布しています。

資料では、労働時間の集計から給与明細の作成まで給与計算の一連の流れをわかりやすく解説しています。

間違えやすい給与の計算方法をおさらいしたい方は、ぜひこちらから資料をダウンロードしてご活用ください。

勤怠・給与計算のピックアップ

-

有給休暇の計算方法とは?出勤率や付与日数、取得時の賃金をミスなく算出するポイントを解説

勤怠・給与計算公開日:2020.04.17更新日:2026.01.29

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2026.01.27

-

社会保険料の計算方法とは?計算例を交えて給与計算の注意点や条件を解説

勤怠・給与計算公開日:2020.12.10更新日:2025.12.16

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2025.03.10

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2025.11.21

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2025.02.07

給与計算の関連記事

-

雇用保険の休職手当とは?受給条件や申請方法をわかりやすく解説

人事・労務管理公開日:2025.06.18更新日:2025.08.28

-

パート従業員にも休職手当を支給できる?支給条件や注意点を解説

人事・労務管理公開日:2025.06.17更新日:2025.08.28

-

休職手当はいくら支払う?金額や支給条件を解説

勤怠・給与計算公開日:2025.06.16更新日:2025.08.28