介護医療保険料は年末調整の控除対象?控除額や書き方・注意点を解説

更新日: 2025.9.16 公開日: 2024.12.21 jinjer Blog 編集部

介護医療保険料は、生命保険料控除として年末調整で所得控除を受けられます。控除を適用するには、保険会社から送付される「控除証明書」を添えて「保険料控除申告書」に正確に記入し、会社の定める期限までに提出してもらう必要があります。

本記事では、介護医療保険料控除の仕組みや対象となる契約、手続きの流れ、申告時の注意点を詳しく解説します。正確な知識を身につけて、従業員の所得税や住民税の負担を無理なく軽減しましょう。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 介護医療保険料は年末調整の控除対象

介護医療保険料は、年末調整において生命保険料控除の一部として控除対象になります。対象となるのは、病気やけが、介護などに関する給付が行われる保険契約(医療保険・がん保険・介護保険など)です。

平成22年度税制改正により、平成24年分以降は生命保険料控除の区分が見直され、「介護医療保険料控除」が新設されました。これにより、従来よりも幅広い契約が控除対象となっています。

年末調整でこの控除を適用すると、その年の所得税や翌年度の住民税の負担を軽減できます。従業員が提出する「保険料控除証明書」に基づき計算をおこなうため、必ず証明書の内容を確認しましょう。なお、加入している保険契約が控除対象かどうかは、従業員に証明書や契約内容で事前に確認してもらうことが大切です。

ここからは、介護医療保険料として年末調整の控除対象となる保険料について詳しく紹介します。

1-1. 医療費に対して支払われる保険

医療費に対して支払われる保険とは、入院や通院などの医療費をカバーするために契約される保険のことです。生命保険や損害保険会社が提供する医療保険が該当します。また、入院時の治療費や手術費用を補償する医療保険、がん治療に特化したがん保険なども対象です。

実際に発生した医療費に基づいて給付金が支払われるため、その年に支払った保険料は介護医療保険料控除の対象となります。ただし、貯蓄型の医療保険や短期(5年未満)の契約は控除対象外となるため注意が必要です。また、傷害による治療費のみをカバーする傷害保険も、控除制度には含まれません。

1-2. 疾病や身体の傷害に対して支払われる保険

疾病や身体の傷害に対して支払われる保険とは、病気やケガで発生するリスクをカバーするための保険のことです。生命共済契約や簡易生命保険などが含まれます。主に、疾病や身体障害によって発生した損害に対して給付金が支払われる点が特徴です。心臓病や脳卒中など特定の疾病にかかった場合や身体障害を負った場合、状態に応じて一定額の給付金が受け取れます。

ただし、こちらも5年未満の短期契約や貯蓄型契約は控除対象外です。また、外国生命保険会社や外国損害保険会社など、国外で契約した保険も対象外になる点に注意しましょう。

参考:No.1141 生命保険料控除の対象となる保険契約等|国税庁

2. そもそも年末調整の保険料控除の対象とは?

介護医療保険料は「生命保険料控除」の対象です。なお、保険料控除には、生命保険料控除以外にもさまざまな種類があります。ここでは、保険料控除の種類やその対象について詳しく紹介します。

2-1. 生命保険料控除

生命保険料控除とは、納税者が生命保険料、介護医療保険料、個人年金保険料を支払った場合に受けられる所得控除です。契約の種類や保険料の支払額によって控除額の上限が異なる点が特徴です。

2-2. 地震保険料控除

地震保険料とは、納税者が特定の損害保険契約に含まれる地震などによる損害を補償する部分の保険料や掛金を支払った場合に受けられる所得控除です。地震保険は火災保険とセットで加入する仕組み(地震保険単独では加入できない)となっています。しかし、火災保険料は地震保険料の控除対象外なので注意しましょう。

2-3. 社会保険料控除

社会保険料控除とは、健康保険料や厚生年金保険料などの社会保険料を支払った場合に受けられる所得控除です。納税者と生計を一にする配偶者や子などの親族が負担すべき社会保険料を支払った場合も、社会保険料控除の対象です。また、介護医療保険料と間違えやすい、介護保険料も社会保険料控除の対象になります。

年末調整で社会保険料控除を適用する場合、自社が支払っている社会保険料は従業員からの申告がなくとも把握できます。しかし、年に途中入社した人でそれまでに国民年金保険料や国民健康保険料を支払っていた場合などは、申告してもらわなければ控除を適用できないので注意しましょう。

2-4. 小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、小規模企業共済法の共済契約に基づく掛け金や、確定拠出年金法に規定する掛け金などを支払った場合に受けられる所得控除です。小規模企業共済等掛金控除の対象として、個人型確定拠出年金(iDeCo:イデコ)が代表例です。

3. 介護医療保険料の年末調整での控除額

介護医療保険料の年末調整の控除額は、所得税と住民税で異なります。また、新契約か旧契約かでも異なる点に注意が必要です。

ここからは、以下の流れで所得税・住民税それぞれの控除額を解説します。

- 所得税の控除額

- 住民税の控除額

3-1. 所得税の控除額

所得税の控除額は、控除対象となる介護医療保険料が新契約か旧契約かによって変わってきます。それぞれの控除額の違いは以下の通りです。

3-1-1. 新契約の場合

新契約(2012年1月1日以後に締結した保険契約)の控除額は以下のとおりです。

| 年間の支払い保険料 | 控除額 |

| 20,000円以下 | 支払保険料などの全額 |

| 20,000円超40,000円以下 | 支払保険料など × 1/2 + 10,000円 |

| 40,000円超80,000円以下 | 支払保険料など ×1/4 + 20,000円 |

| 80,000円超 | 一律40,000円 |

年間支払保険料が多くなるにつれて控除額も段階的に増加しますが、所得税の控除限度額は最大で4万円です。

なお、介護医療保険料控除はほかの生命保険料控除(一般生命保険や個人年金保険)と併用でき、それぞれ最大4万円までの控除を受けられます。合計すると、所得税で最大12万円までの控除が可能です。

3-1-2. 旧契約の場合

上記の制度は2012年1月1日以降に契約された介護医療保険が対象となります。それ以前に契約された場合は、旧制度の一般生命保険料控除として扱われるため、計算方法や上限額が異なる点に注意しましょう。

旧契約(2011年12月31日以前に締結した保険契約)の控除額は以下のとおりです。

| 年間の支払い保険料 | 控除額 |

| 25,000円以下 | 支払保険料などの全額 |

| 25,000円超50,000円以下 | 支払保険料など × 1/2 + 12,500円 |

| 50,000円超100,000円以下 | 支払保険料など × 1/4 + 25,000円 |

| 100,000円超 | 一律50,000円 |

3-2. 住民税の控除額

住民税の控除額に関しても所得税と同様です。控除対象となる介護医療保険料が新契約か旧契約かによって住民税の控除額が変わるため、ご自身の契約がどちらに該当するのか確認しておくことが重要です。

3-2-1. 新契約の場合

新制度(2012年1月1日以降に締結した保険契約)の控除額は以下のとおりです。

| 年間の支払い保険料 | 控除額 |

| 12,000円以下 | 支払保険料などの全額 |

| 12,000円超32,000円以下 | 支払保険料など × 1/2 + 6,000円 |

| 32,000円超56,000円以下 | 支払保険料など × 1/4 + 14,000円 |

| 56,000円超 | 一律28,000円 |

住民税における介護医療保険料控除も、所得税と同様に段階的な計算方式が採用されています。ただし、住民税の控除限度額は所得税よりも低く設定されている点が特徴です。

所得税と同様、住民税もほかの一般生命保険料や個人年金保険と併用する場合、それぞれ2万8,000円までの住民税控除を受けられます。合計すると、住民税では最大7万円までの控除が可能です。

3-2-2. 旧契約の場合

住民税も所得税と同様に、新制度(2012年以降契約)と旧制度(2011年以前契約)で計算方法や上限額が異なります。旧制度では一般生命保険として扱われ、3万5,000円までの控除となる点に注意しましょう。

旧制度(2011年12月31日以前に締結した保険契約)の控除額は以下のとおりです。

| 年間の支払い保険料 | 控除額 |

| 15,000円以下 | 支払保険料などの全額 |

| 15,000円超40,000円以下 | 支払保険料など × 1/2 + 7,500円 |

| 40,000円超56,000円以下 | 支払保険料など × 1/4 + 17,500円 |

| 70,000円超 | 一律35,000円 |

参考:個人住民税|東京都

3-3. 新契約と旧契約が混在する場合の控除額

新契約と旧契約の双方で契約を交わしている介護医療保険が混在する場合、次のいずれかで申告をすることができます。

- 新契約と旧契約を合算して申告

- 新契約のみ申告

- 旧契約のみ申告

新契約と旧契約を合算して申告するより、新契約または旧契約単体で申告した方が控除額が高くなるケースもあるため、それぞれのパターンで計算してみて、控除額が最大となる方を申告するのがおすすめです。

ただしこの場合でも、生命保険料控除の限度額(所得税12万円、住民税7万円)を超えて申告できない点に注意が必要です。

4. 年末調整における介護医療保険料控除の申告方法

年金調整で介護医療保険料控除(生命保険料控除)を適用するには、従業員からの申告が必要です。ここでは、年末調整における介護医療保険料控除の申告方法について詳しく紹介します。

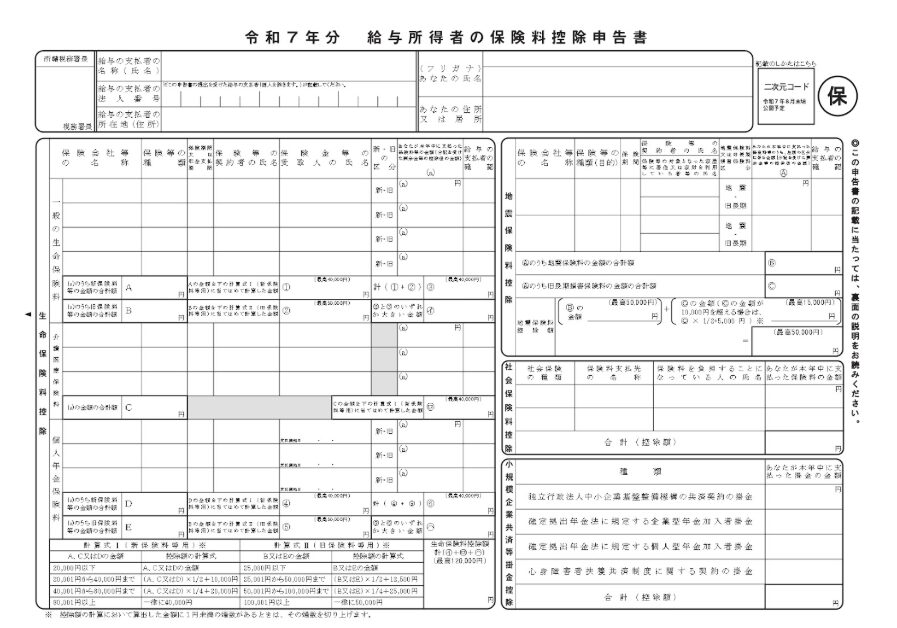

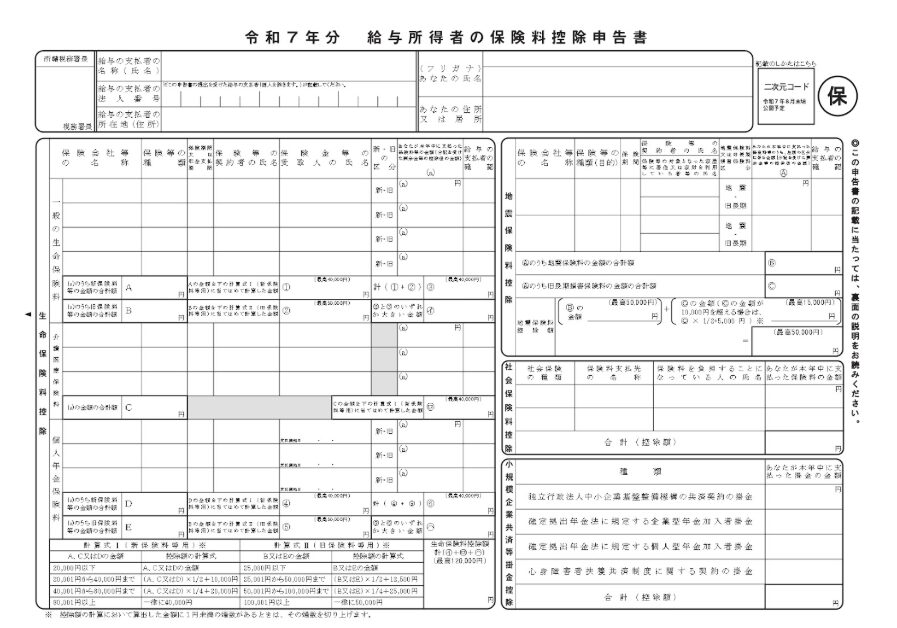

4-1. 保険料控除申告書を作成する

まずは従業員に「保険料控除申告書」を配布し、介護医療保険料の詳細を記入してもらいましょう。「保険料控除申告書」は、年末調整において以下の控除を適用するために必要な書類です。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

介護医療保険料については「生命保険料控除」欄に記入をしてもらいます。新契約の場合は「介護医療保険料」欄、旧契約の場合は「一般の生命保険料」欄に記入してもらう必要があります。主な記載事項とその書き方は以下の通りです。

| 記載事項 | 書き方 |

| 保険会社等の名称 | 利用中の保険会社の名称を記入 |

| 保険等の種類 | 「生命保険料控除証明書」に記載されている保険の種目を転記 |

| 保険期間又は年金支払期間 | 「生命保険料控除証明書」に記載されている情報を転記 |

| 保険等の契約者の氏名 | 保険を契約している人物の氏名を記入 |

| 保険金等の受取人の氏名 | 保険金を受け取る人物の氏名・続柄を記入 |

| あなたが本年度中に支払った保険料の金額 | 「生命保険料控除証明書」に記載されている「申告額」を転記(「証明額」は、証明年1月から証明日までに実際に払込した金額のため年末調整では使用しない) |

| (a)の金額の合計 | 利用中の保険の合計金額を記入 |

| Cの金額を計算式Ⅰ(新保険料に当てはめて計算した金額) | 書類下部の「計算式Ⅰ」に当てはめて計算した金額を記入 |

4-2. 添付書類を用意する

介護医療保険料について「保険料控除申告書」に記入をしてもらったら、会社側で事実確認をするため、保険会社から送付される「生命保険料控除証明書」の提出を求めます。万が一、従業員が証明書類を紛失した場合は、保険会社に再発行を依頼するように案内しましょう。

4-3. 期限までに提出する

「保険料控除申告書」と「証明書類」を従業員から回収した後、会社側は内容に間違いがないかチェックし、必要があれば差し戻す必要があります。そのため、余裕をもった年末調整のスケジュールを組むことが大切です。

関連記事:年末調整はいつ提出?時期や期限、申告書の種類をくわしく解説

4-4. 記入欄が足りない場合はどうする?

従業員の加入している保険の数が多いと、「保険料控除申告書」の記入欄が足りなくなる場合もあります。限度額を超えている分に関しては、すべての保険料を記載してもらわなくても問題ありません。一方で、限度額の範囲内で記入欄が足りない場合は、以下の方法で対処できます。

- 申告額を詰めて記入する

- 別紙に記入する

- 申告書をもう一枚用意する など

会社によって対処方法は異なるため、自社の対処方法を事前に確認し、従業員から問い合わせがあった際にスムーズに対応できるようにしておきましょう。

関連記事:保険料控除申告書の書き方は?提出が必要な人や注意点をわかりやすく紹介

5. 年末調整で介護医療保険料を控除する際の注意点

年末調整で介護医療保険料控除を適用する場合、いくつか気を付けるべき点があります。ここでは、年末調整で介護医療保険料を控除する際の注意点について詳しく紹介します。

5-1. 保険料控除証明書(保険期間や契約内容など)を必ず確認する

介護医療保険料控除の適用可否を確認する際は、必ず保険会社から送付される「保険料控除証明書」を確認してください。証明書には、その年に支払った保険料額や契約内容が記載されており、正確な申告に必要です。主契約だけでなく特約が対象となる場合もあるため、内訳も必ずチェックしましょう。

控除対象は2012年1月1日以降の契約で、保険期間または払込期間が5年以上の長期契約に限られます。旧契約でも更新により新契約となった場合は対象となります。申告内容の確認時は、契約日・保険期間・特約の有無など、控除可否に関わる情報を必ず確認してください。

5-2. 傷害保険は適用されない

年末調整で適用する「介護医療保険料控除」では、傷害保険は適用対象外です。傷害保険とは、急激かつ偶然の外来事故によって生じたケガに保険金が支払われる制度のことです。事故で骨折した場合やスポーツ中に負傷した場合などが該当します。

傷害保険はあくまで「ケガ」の補償に限定されており、病気による入院や手術費用は補償されていません。介護医療保険料控除は、病気やケガによって生じた「医療費」を補填するための保険料に対して適用されます。そのため、病気を補償対象としない傷害保険は対象にならない点に注意が必要です。

5-3. 申告漏れやミスに注意する

介護医療保険料控除を適用するには、従業員による正しい申告が不可欠です。記入漏れや誤りがあると、そのままでは年末調整で控除を適用できません。申告ミスを防ぐためには、「保険料控除申告書」の記入マニュアルを従業員に配布するなど、事前の対策が重要です。

なお、申告内容の誤りが判明した場合でも、翌年1月31日の法定調書などの提出期限までであれば、再調整により対応ができます。それ以降に判明した場合は、従業員が確定申告で控除を申告しなければなりません。

関連記事:年末調整の再調整は可能!方法やポイントをわかりやすく解説

5-4. 確定申告が必要なケースに気を付ける

年末調整は、原則として12月31日時点で会社に在籍し、かつ「扶養控除等(異動)申告書」を提出しているすべての従業員が対象です。ただし、その年の給与収入が2,000万円を超える人など、一部の従業員は対象外となります。

年末調整の対象外となる従業員が介護医療保険料控除を受けるには、自身で確定申告をおこなう必要があります。また、副業所得が年間20万円を超える場合や、医療費控除や寄付金控除など年末調整では扱わない控除を受ける場合は、年末調整に加えて確定申告も必要です。これらの条件に該当する従業員には、事前に周知しておくことが重要です。

関連記事:年末調整の対象者とは?必要な書類や確定申告との関係も解説

6. 介護医療保険料の控除を理解して適切に年末調整を実施しよう

介護医療保険料は、生命保険料控除の3区分のうち「介護医療保険料控除」に該当し、条件を満たせば年末調整で所得控除を受けられます。ただし、控除対象となるのは医療費に対して支払われる保険契約や、疾病や身体の傷害に対して支払われる保険契約に限られます。

申告の際は、保険会社から送付される「保険料控除証明書」をもとに「保険料控除申告書」に正確に記入し、会社が定める期限までに提出してもらいましょう。また、年末調整時に申告漏れやミスが起きないよう、しっかり事前準備をおこなうことが大切です。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02