軽減税率とは?期間や対象品目をわかりやすく図解

更新日: 2025.6.16 公開日: 2020.12.23 jinjer Blog 編集部

消費税法の改正により、2019年10月から消費税が10%に引き上げられると同時に、軽減税率制度が導入されました。

軽減税率制度においては、8%と10%という複数の税率が存在するため、事業者は新しいレジを導入したり、軽減税率に対応した領収書を発行したりすることが求められます。

基本的にはすべての事業者に関係する内容であるため、しっかりと理解しておくことが大切です。

ここでは、軽減税率の基礎知識や事業者がおこなううべき対応について解説するので、軽減税率についていまいち理解できていない場合はぜひチェックしてください。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. 軽減税率とは?

軽減税率とは、10%となった消費税を一部の商品だけ8%にするという制度です。

軽減税率制度の大きな目的は、消費税が10%に引き上げられることで、低所得者層の負担が増加してしまうのを防ぐことです。すべての商品について増税すると、低所得者層の生活が苦しくなってしまいます。また、日常生活で使う商品すべての税金が上がってしまうと、買控えが起こるリスクが高まります。一般所得者層の買い控えが起これば、経済が停滞する可能性もあります。

そこで、低所得者層の生活を守り経済を停滞させないということを目的として、一律で10%に増税するのではなく、特定の商品の消費税だけ8%に据え置く「軽減税率」という制度が導入されたのです。

2. 軽減税率の対象となる商品

軽減税率は日常生活に必要なものに対して適用されますが、すべての商品が軽減税率の対象というわけではありません。軽減税率の対象となるのは、一般飲食料品や週2回以上発行される新聞で、定期購読契約に基づくものだけです。

軽減税率の対象品目

飲食料品

飲食料品とは、食品表示法に規定する食品(酒類を除きます。)をいい、一定の要件を満たす一体資産を含みます。外食やケータリング等は、軽減税率の対象品目には含まれません。

※ 包装材料等自体の仕入れは、軽減税率の対象となりません。

※ 食品表示法に規定する「食品」とは、全ての飲食物をいい、人の飲用又は食用に供されるものです。また、「食品」には、「医薬品」、「医薬部外品」及び「再生医療等製品」が含まれず、食品衛生法に規定する「添加物」が含まれます。新聞

軽減税率の対象となる新聞とは、一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する週2回以上発行されるもので、定期購読契約に基づくものをいいます。

飲食料品を販売する際に使われる容器や包装材料なども、「飲食料品の譲渡」に該当するので軽減税率の対象となります。ただし、贈答用包装紙やギフトボックスなど、別途費用がかかるもの「飲食料品の譲渡」に該当しないため、軽減税率は適用されません。

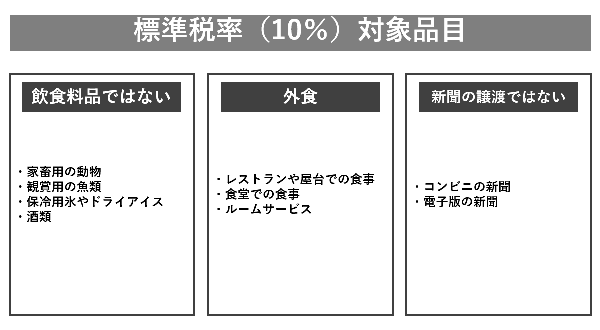

3. 軽減税率の対象とならない商品

軽減税率の対象とならないものとしては、酒類や医薬品、医薬部外品、備蓄用の水、水道水などが挙げられます。また、コンビニや自動販売機で購入される新聞、企業や商業施設が集客目的で不定期に発行する新聞なども軽減税率の対象とはなりません。

ただし、酒類に関しては度数によって税率が変わります。アルコール度数が1%以上のものは酒類に分類されるため、軽減税率の対象とはなりません。そのためビールやワインはもちろん、本みりんや料理用のお酒なども軽減税率の対象外ですので注意しましょう。

その代わり、「みりん風調味料」などアルコール度数が1%未満のものは、一般飲食料品に該当するため軽減税率の対象となります。

4. 軽減税率制度の期限

軽減税率制度は、消費税法を根拠として導入されています。しかし、法律のなかで期限は定められておらず、景気も回復していないことから、現時点ではしばらく継続されることが考えられます。

しかし、消費税は重要な財源となっているため、事業者から消費税を取りこぼさないためインボイス制度が導入されました。これに伴い、軽減税率はそのままであっても請求書保存様式が変更されているので、今一度確認しておきましょう。

4-1. 軽減税率期間中の請求書等保存方式

軽減税率に伴い、2019年10月から区分記載請求書等保存方式が導入されていました。しかし、2023年10月からインボイス制度(適格請求書等保存方式)が始まっています。

インボイス制度では、仕入れ額控除の要件として「適格請求書」の保存が義務付けられています。

適格請求書というのは、一定の事項が記載された請求書もしくは納品書などの書類です。適格請求書では、従来の区分記載請求書の記載事項にに加え以下の項目を記載しなければなりません。

- 適格請求書発行事業者の登録番号

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとの消費税額等

適格請求書を交付できるのは「適格請求書発行事業者」に限られているため、まだ登録していない場合は申請をする必要があります。

5. 軽減税率への日々の対応について

軽減税率は、一部の飲食料品と新聞に適用されますが、スムーズな対応をおこなうため国税庁によって日々の業務が決められています。

まず、仕入に関する日々の業務は下記の対応が必要です。

■ 軽減税率対象品目の仕入れ(経費)があるか確認する。

■ 軽減税率対象品目の仕入れ(経費)がある場合、区分記載請求書等保存方式(次頁参照)の下では、請求書等に「軽減税率対象品目である旨」や「税率の異なるごとに合計した税込金額」の記載がなければ、その取引の事実に基づき追記することも可能。

■ 請求書等に基づき、仕入れ(経費)を税率の異なるごとに分けて帳簿等に記帳する

請求書に関しては、軽減税率対象品目の売上げがないとしても、会議費や交際費として飲食料品を購入する場合は対応しなければなりません。

次に、売上に関する日々の業務は下記のような対応が必要になります。

● 軽減税率対象品目を確認し、顧客からの問合せに答えられる準備をする。

● 軽減税率対象品目の売上げがある場合、区分記載請求書等保存方式の下では、請求書等に「軽減税率対象品目である旨」や「税率の異なるごとに合計した税込金額」を記載して交付する。

● 請求書等(控)に基づき、売上げを税率の異なるごとに分けて帳簿等に記帳する。

基本的に、軽減税率制度は飲食や新聞を扱う事業者だけでなく、免税事業者も対応となっています。免税事業者であっても、課税事業者と取引する場合は、区分記載請求書等の交付を求められる場合があるので注意してください。

6. 軽減税率について正しく理解しておこう!

軽減税率は、増税に伴い10%となった商品の一部を、増税前の8%のままで販売できる制度です。軽減税率制度の対象となる品目と対象とならない品目は、細かな基準によって分けられています。しかし、軽減税率対象品目であっても、それぞれの品目の線引きは複雑なので、正確に把握しておかなければなりません。

とくに、スーパーやコンビニにように日用品や食品など多くの商品を扱う事業者は、軽減税率に対応したレジの導入やレジ担当者の研修など、さまざまな対応をおこなう必要があります。正しい対応ができないと、細かい基準をわかっていない顧客からはクレームが出る可能性あるので、クレームの発生を防ぐためにも社員全員の理解を深めておきましょう。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

法改正関連記事の関連記事

-

勤怠・給与計算

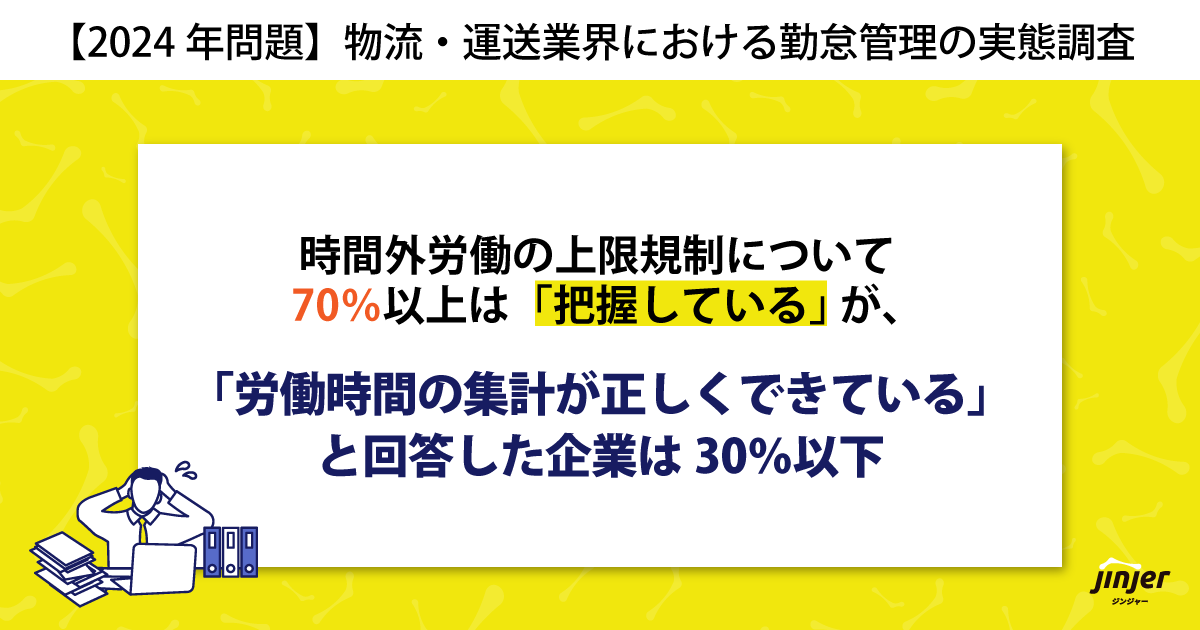

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2025.09.29

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2025.09.29

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

軽減税率の関連記事

-

軽減税率の対象品目は?その線引きや気をつけるべきポイント

経費管理公開日:2021.10.26更新日:2025.06.18

-

軽減税率とは?期間や対象品目をわかりやすく図解

経費管理公開日:2020.12.23更新日:2025.06.16

-

軽減税率におけるレシート。記載なしや記載ミスの対応方法を解説

経費管理公開日:2020.12.21更新日:2025.06.16