【2023年度対応】軽減税率はいつまで?インボイス制度との関わりも解説

更新日: 2024.10.10

公開日: 2020.12.1

jinjer Blog 編集部

2019年におこなわれた消費税法の改正に伴って導入された軽減税率ですが、いつまで続くのか気になっている人も多いでしょう。

キャッシュレス決済のポイント還元制度の期限と混同される場合も多いですが、軽減税率とは別のものとして考えなくてはいけません。

この記事では、軽減税率の期限についてわかりやすく解説します。制度内容についても解説するため、改めて内容を確認し正しく把握しておきましょう。

目次

2019年10月に軽減税率制度が実施されました。軽減税率の導入によって、経理業務に変化を強いられた企業も多いのではないでしょうか。

その中で、「軽減税率が導入されたけど、結局経理業務の何が変わって何が今までと変わってないんだ・・・?」と疑問を抱いている方も少なくないでしょう。

そのような方のために、今回軽減税率で「変わること・変わらないこと」まとめBOOKをご用意いたしました。資料には、以下のようなことがまとめられています。

・軽減税率制度の概要について

・軽減税率導入によって変化する経理業務

・引き続き管理しなければならない経理業務

軽減税率導入後の変化を簡単に理解して対応ができるように、ぜひこちらから資料をダウンロードして軽減税率で「変わること・変わらないこと」まとめBOOKをご活用ください。

1. 軽減税率のおさらい

軽減税率の詳しい解説をする前に、まずは軽減税率について基礎知識をおさらいしましょう。

1-1. 軽減税率とは

そもそも消費税とは、1989年に導入された税金で、商品やサービスの消費に対して課せられます。導入時の税率は3%でしたが、1997年に5%、2014年に8%と少しずつ引き上げられました。

2019年10月には10%まで引き上げられましたが、消費者の負担を軽くするために同時に軽減税率が導入され、一部の商品の消費税は8%に設定されています。

1-2. 軽減税率はなぜ導入されたのか

8%と10%の税率が存在している現在の消費税は複雑で、導入当時は混乱もみられました。そのため、軽減税率に対して疑問を抱く人は少なくありません。

しかし、軽減税率によって助けられている人も存在します。軽減税率がなぜ導入されたのかを理解するとともに、重要性を改めて認識しておきましょう。

軽減税率を導入した大きな目的は「低所得者の負担を軽減する」ことです。

そのため、軽減税率の対象品目は食品や飲料が中心ですが、同じ食品でも贅沢と考えられる外食では対象外になっています。食費をはじめとした生活に必要な出費は、所得に関係なくすべての世帯で必要なものです。

低所得者の場合は、その出費が高所得者に比べた際に収入に対する割合が高くなり、生活を苦しめる結果につながります。そのため、出費が不可欠な品目に対しては8%に税率が据え置かれ、負担を軽減しています。これが軽減税率導入の目的です。

関連記事:軽減税率はなぜ導入されたの?わかりにくい軽減税率、メリットはあるの?

関連記事:軽減税率の導入によるメリット・デメリットを徹底解説

2. 軽減税率はいつからいつまで?

いまでは普通に軽減税率が生活の中で使用されていますが、そもそも軽減税率はいつから始まりいつまで続くのでしょうか。

2-1. 軽減税率は2019年からスタート

軽減税率は2019年10月1日から導入されました。

これは消費税が10%に引き上げられたタイミングと同じで、軽減税率を導入することで消費者の負担を軽減することが目的だからです。

2-2. 軽減税率はいつまで続く?

結論、軽減税率に期限はありません。軽減税率制度は消費税法を根拠に運用されており、法律にはとくに期限の記載がないため、少なくとも次の法律改正までは継続されます。

法律が改正された場合でも、軽減税率は継続される可能性もあります。

また、消費税法は、そう頻繁に改正されるものではありません。消費税法に基づく税率や制度がころころ変わると、商品の販売店や製造業者などが混乱してしまうからです。

さまざまな場面での混乱を避けるため、軽減税率が急に廃止される可能性は低いと予想されます。

2-3. 軽減税率とキャッシュレス決済のポイント還元期限は異なる

軽減税率と同時に導入されたキャッシュレス決済によるポイント還元は、2020年6月末の時点ですでに終了しました。

キャッシュレス決済によるポイント還元は、生産性や利便性の向上などを目的として、消費税引き上げ後の9ヵ月間に限り実施されていた制度です。

この制度には期限があったために、軽減税率にも期限があると勘違いされるケースも多いので注意しましょう。

3. インボイス制度導入後の軽減税率の取り扱い

2023年10月にインボイス制度が導入されたことで、軽減税率の取り扱いにも注意しなければいけないポイントが増えました。インボイス制度と軽減税率のつながりを知っておきましょう。

3-1. 適格請求書等保存方式(インボイス制度)が導入された

2023年10月からは「適格請求書等保存方式(インボイス制度)」が導入されました。

これによって、適格請求書がない場合は仕入税額控除を受けられなくなっています。

適格請求書を発行できるのは適格請求書発行事業者の登録を受けている課税事業者のみで、それ以外の免税事業者は適格請求書を発行できません。

軽減税率を正確に理解し、正しい消費税率を明記している場合でも適格請求書でなければ、取引相手は仕入税額控除を受けられなくなります。

インボイス制度によって軽減税率そのものに変化はありませんが、消費税率を記載する請求書には大きな変化がありました。

関連記事:インボイス制度とは?実施前に企業として対応するべきこと

3-2. 区分記載請求書だけでは仕入れ控除を受けられない

区分記載請求書とは、軽減税率によって10%と8%が混在している消費税率を分けて管理する方式のことです。

そのため、区分記載請求書があれば実際に請求した消費税率を知ることができます。また、区分記載請求書の発行には事業者登録が必要ありません。

しかし、インボイス制度が開始してからは区分記載請求書だけでは、仕入税額控除を受けられなくなります。

この点がインボイス制度導入前と後で大きく異なる点です。従来の区分記載請求書のままで管理をしていると、これまでよりも仕入れ税額控除が減り、負担が大きくなってしまいます。

4. 軽減税率の対象品目

軽減税率は生活に必要な物品に対して適用されています。しかし、その基準には疑問を持っている人も多いため、改めて対象品目を確認しておきましょう。

4-1. 軽減税率の対象になる品目とならない品目がある

生活に必要だとしても、商品やサービスが軽減税率の対象になるわけではありません。軽減税率の対象となるのは、肉や魚、果物や野菜、ミネラルウォーターといった一般飲食料品です。

週2回以上発行される新聞で、定期購読契約に基づくものも軽減税率の対象となります。

逆に、アルコール類や備蓄用の水、コンビニや駅などで購入する新聞などは、軽減税率の対象にはなりません。同様に、水道水や医薬品も軽減税率の対象ではないため注意しましょう。

一体資産については、税抜価格が1万円以下で、かつ、食品の価格の割合が2/3以上の場合、全体が軽減税率の対象となります。

一体資産とは、おまけ付きのお菓子など、食べ物や飲み物と、それ以外の製品が一体となった状態で販売される商品のことです。以上のように、同じような商品でも、軽減税率の対象となるケースとならないケースがあるため、注意しなければなりません。

関連記事:軽減税率の対象品目は?その線引きや気をつけるべきポイント

4-2. 外食の場合は軽減税率の対象にならない

レストランや喫茶店などで外食をした場合は、軽減税率の対象にならないため10%の消費税を支払わなければなりません。

スーパーやコンビニで買った商品をイートインスペースで食べる場合なども外食と見なされるため、軽減税率の対象外です。ケータリングなども外食に含まれます。

出前を頼むときやテイクアウトを利用する場合は、軽減税率の対象となり消費税率は8%です。出前やテイクアウトは、家で食べる、持ち帰る、という行為であるため、外食には当たりません。

たとえば、カフェでコーヒーを買ったとき、店内で飲む場合は外食となるため10%、持ち帰る場合は8%の税率が適用されます。同じ商品を購入する場合でも行為によって税率が異なるため、事業者側も消費者側も注意しなければなりません。

事業者側は、購入時にテイクアウトかイートインかを確認する必要もあります。外食に当たるのか、テイクアウトと見なされるかの基準はとても複雑なため、しっかりと理解しておくことが大切です。

4-3. 老人ホームや学校で提供される食事は軽減税率の対象になる

老人ホームで提供される食事や学校で出される給食は、基本的には外食に当たらないと考えられており、軽減税率の対象で消費税率は8%です。

老人ホームなどで提供される食事については、入居者自身が選べないケースが多く、他の場所や形態では食べられないといった事情もあるため、軽減税率の対象とされています。

ただし、1食につき640円以下、1日1,920円に達するまでという条件が設定されています。

また、軽減税率の対象と見なされる学校給食は、全生徒に対して平等に提供されるものに限ります。学校内の食堂などで生徒が自由に買って食べる場合は、軽減税率の対象外です。

4-4. 定期購読する新聞は軽減税率の対象になる

前述のとおり、定期購読する新聞は軽減税率の対象となります。消費者が社会的な出来事や政治的な知識を得るうえでの負担を減らすことが目的です。

ただし、政治や経済、文化などの社会的事実を記載している新聞で、定期購読契約をするものに限られます。一般的な経済新聞や地方新聞、スポーツ新聞などは軽減税率の対象になるでしょう。

一方で、企業や大学、商業施設などが宣伝目的で不定期に発行するものは、たとえ新聞という名前が付いていたとしても、軽減税率の対象にはなりません。

インターネットで閲覧するものも新聞には該当せず、10%の消費税を支払う必要があります。

5. 軽減税率はしばらく続く!インボイス制度にも対応してしっかり管理しよう

軽減税率は、2019年から導入され、とくに期限は決められていません。軽減税率制度は消費税法に基づいて運用されているため、少なくとも次の法律改正までは継続されるでしょう。

軽減税率の対象品目と対象ではない品目が細かく決められていたり、テイクアウトとイートインで税率が異なったり、複雑な対応を求められるため、しっかりと理解しておかなければなりません。

消費者とのトラブルを避けるためにも、社員に対する教育や研修を実施して、適切な対応ができるようにしましょう。

加えて、インボイス制度との関係も正確に把握しておきましょう。これまでの区分記載請求書では仕入税額控除を受けられなくなっているため、注意が必要です。

2019年に制定された軽減税率制度によって、税率が混在した経費処理が必要になりました。軽減税率でこれまでよりも仕訳が複雑になることに加えて、引き続き手間に感じている業務も続けなくてはなりません。

「軽減税率をしっかりと理解した上で、今後どのような管理が必要なんだろう・・・」とお悩みの方は軽減税率で「変わること・変わらないこと」まとめBOOKををぜひご覧ください。

・軽減税率制度の概要について

・軽減税率導入で変わること、変わらないこと

・今後、手間をかけずに経理業務の効率化を進めるための方法など、軽減税率をはじめとした経理業務の効率化に関する内容を総まとめで解説しています。

「軽減税率の導入で経理業務の何が変化し、どのような管理が今後も必要になるのか知りたい」という経理担当者様は、ぜひこちらから資料をダウンロードしてご活用ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2024.10.10

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2024.10.07

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2024.10.07

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2024.10.10

法改正関連記事の関連記事

-

勤怠・給与計算

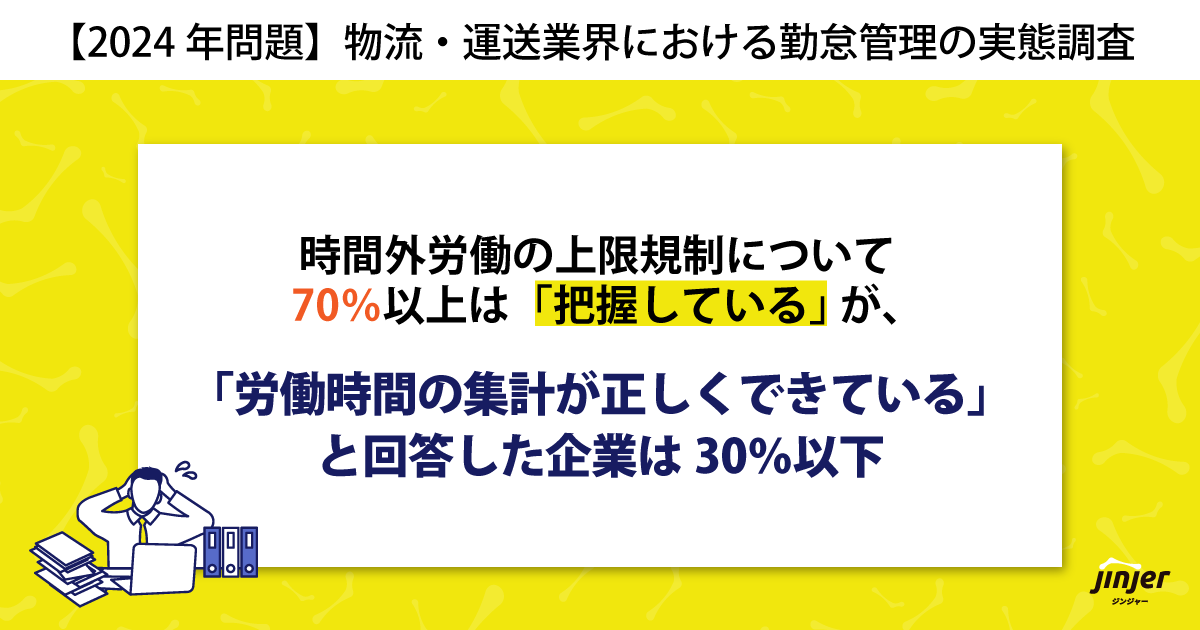

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2024.01.25

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2024.01.25

-

電子帳簿保存法に猶予が設けられた理由は?改正内容や対応策を解説

経費管理公開日:2022.04.10更新日:2024.10.10

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

軽減税率の関連記事

-

軽減税率の対策。補助金の内容や手続きについて詳しく紹介

経費管理公開日:2021.11.09更新日:2024.10.10

-

軽減税率の対象品目は?その線引きや気をつけるべきポイント

経費管理公開日:2021.10.26更新日:2024.10.10

-

軽減税率とは?期間や対象品目をわかりやすく図解

経費管理公開日:2020.12.23更新日:2024.10.10