所得税における累進課税制度とは?基礎知識や税率一覧を解説

更新日: 2024.5.22

公開日: 2022.4.18

OHSUGI

所得税における累進課税制度とは、課税対象となる金額が高くなるにつれ税率も高くなる制度です。

所得税には複数種類があり、課税対象となっているものは所得税、相続税、贈与税です。所得税の累進課税は超過累進課税方式で、所得の多い人に多く課税し、少ない人には少なく課税することで、公平性が保たれるようになっています。

本記事では、所得税における累進課税制度の概要や、対象となる税金を紹介します。

関連記事:所得税とは?納税方法や確定申告が必要な人・不要な人について解説

目次

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 累進課税制度とは

累進課税とは所得や財産などの対象となる基準に応じて税率が段階的に上昇する仕組みです。

所得税における累進課税制度では、所得が増えるほど税率が高くなるよう設定されており、高所得者はより多くの税金を納めることになります。所得の再分配や社会的な公平性を実現することを目的としていて、所得格差を緩和したり、社会の均衡を図るための重要な税制の一つです。

1-1. 累進課税制度で計算するもの

日本において、累進課税制度の対象となっているものは以下の3種類です。

- 所得税

- 相続税

- 贈与税

所得税は給与や株式などの運用益の額に応じて納付する税を指します。相続税は亡くなった方から遺産を相続した場合、贈与税は生きている方から財産を受け取った場合に発生する税金です。

なお、所得税の対象であっても累進課税の対象外となる所得もあります。

2. 所得税における累進課税の対象になる税金

具体的に、所得税における累進課税の対象になる税金にはどのようなものがあるのでしょうか。

所得の種類を解説したうえで、どの所得が累進課税制度の対象となるのか解説します。

2-1. 所得の種類

所得は性質によって、次の10種類に分けられます。

|

利子所得 |

お金の貸し借りによって得られる利子による所得のことを指します。預金や貸付金、債券、定期預金などから得られる利子が該当します。 |

|

配当所得 |

株式や出資によって得られる利益の一部であり、株式の配当金や株式売却によって得られる利益を指します。 |

|

不動産所得 |

不動産の賃貸収入や不動産の売却によって得られる利益を指します。 |

|

事業所得 |

事業活動によって得られる所得のことを指します。個人事業主や法人がおこなう事業活動によって得られる収入や利益を指します。 |

|

給与所得 |

雇用されて働くことによって得られる報酬や給与のことを指します。会社や雇用主から、給与や賞与など賃金として支払われる収入を指します。 |

|

退職所得 |

労働者が会社を退職する際に、退職金や年金などの形で受け取る収入のことを指します。 |

|

山林所得 |

山林(森林)から得られる収入のことを指します。 |

|

譲渡所得 |

資産や財産を売却または譲渡することによって得られる収入のことを指します。 |

|

一時所得 |

特定の事業や活動から一時的に得られる収入のことを指します。一時所得は、通常の給与所得や事業所得などの定期的な収入とは異なり、一定の期間や特定の出来事に関連して得られる収入です。 |

|

雑所得 |

上記の所得分類に該当しないさまざまな種類の所得を指します。 |

所得税における累進課税とは所得の高い人は高い税金を納め、所得の少ない人は少ない税金を納めるというるというものです。こうすることで公平な税負担を求めようという仕組みになっています。これは「所得の再分配」とよばれています。

2-2. 累進課税の対象になるもの/ならないもの

超過累進課税の対象になるものには次のようなものが挙げられます。

- 給与(給料)

- 個人事業主としての所得(事業所得)

- アパート所得(不動産所得)

- ビットコインの売却益(雑所得)

超過累進課税の対象にならないものとしては、次のものが挙げられます。

- 土地建物の売却(譲渡所得)

- 株式の売却(譲渡所得)

- 退職金(退職所得)

これらは、譲渡した年だけの特別なものです。仮に給料などと合わせて税率を決めると、その年だけ税金が特別に高くなってしまうという事態が起きてしまうため、累進課税の対象にはなりません。

退職金についても、老後の資金としてその後の生活に大きくかかわるものであり、それまでの何十年もの歳月の労働に対してのものなので退職時に高い税率をかけることは適切ではないのです。

3. 所得税の税率一覧

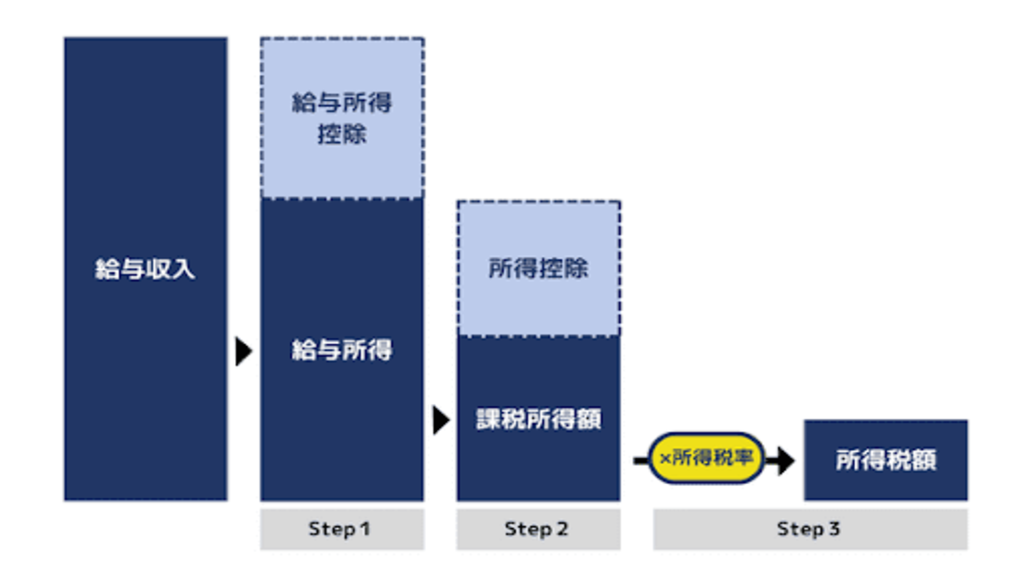

所得税の納税額は上記の図の通り3つの工程を経て算出され、所得税額を算出する際に累進課税制度を用いた所得税率を用います。

所得税における超過累進課税制度では、年収が195万円未満の部分は5%、195万円以上330万円未満の部分には10%の税率…と税率が設定されています。

そのため、年収が195万円の人と196万円の人では、その差額の1万円の部分だけ税率が変わるということになります。

実際に国税庁のホームページでは以下の通り、所得の税率は分離課税に対するものを除き、5%から45%の7段階に区分されています。

|

課税所得金額 |

税率 |

控除額 |

|

1,000円から1,949,000円まで |

5% |

0円 |

|

1,950,000円から3,299,000円まで |

10% |

97,500円 |

|

3,300,000円から6,949,000円まで |

20% |

427,500円 |

|

6,950,000円から8,999,000円まで |

23% |

636,000円 |

|

9,000,000円から17,999,000円まで |

33% |

1,536,000円 |

|

18,000,000円から39,999,000円まで |

40% |

2,796,000円 |

|

40,000,000円以上 |

45% |

4,796,000円 |

平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年の基準所得税額の2.1%)を併せて申告・納付することとなります。

例えば、年収が329万円の人の納税額は、以下の通りです。

329万円×10%-97,500円=231,500円

年収が330万円の人の納税額は、以下の通りです。

330万円×20%-427,500円=232,500円

このように、年収の差によって簡単に計算できるよう、あらかじめ各段階において控除額が定められています。

ちなみに、所得税以外でも、相続税と贈与税で累進課税制度が採用されており、所得税とは別の表を用いて同様に税額を算出する仕組みとなっています。

「収入によって控除額が異なるため、覚えるのが大変」と感じている方も少なくないでしょう。当サイトでは、収入に応じた控除額や納付額の計算方法、給与計算をおこなううえで注意するポイントをわかりやすくまとめた資料を用意しています。給与や税金の計算をおこなうたびに調べている方向けの資料ですので、ぜひこちらからダウンロードしてご覧ください。

関連記事:所得税率は所得金額で変わる!税率改定の影響や注意すべきポイント

3-1. 所得控除(所得金額から差し引かれる金額)

上述の図にも出てきた所得控除とは、各納税者の控除の対象となる扶養家族が何人いるかなどの個人的事情を加味して、税負担を調整するものです。

【所得控除の種類】

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄付金控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

関連記事:所得税における控除とは?控除の種類や所得控除を受ける方法を解説

3-2. 税額控除(税金から差し引かれる金額)

税額控除とは、課税所得金額に税率を乗じて算出した所得税額から、一定の金額を控除するものです。

【主な税額控除】

- マイホームの取得等と所得税の税額控除

- 居住者に係る外国税額控除

- 非居住者に係る外国税額控除

- 配当控除

- 政党寄付金特別控除

- 認定NPO法人に寄付金控除

- 試験研究費の総額にかかる税額特別控除特別控除

- 雇用者の数が増加した場合の税額控除

- 雇用者給与等支給額が増加した場合の税額控除

- 地方活力向上地域等において雇用者の数が増加した場合の税額控除

- 給与等の引上げ及び設備投資をおこなった場合等の税額控除

本章でも解説したように、所得控除には複数の種類があったり、法改正で控除の種類が変わったりと、計算ミスが起きやすいため注意が必要です。

当サイトでは、上記のようなミスを防ぎつつ効率化をさせる方法や、そもそもとなる計算方法を解説した資料を無料で配布しております。

効率化の方法や基礎知識を確認したいご担当者様は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご確認ください。

4. 所得税における累進課税制度のメリット・デメリット

4-1. 累進課税制度のメリット

累進課税制度のメリットは以下のとおりです。

所得格差の是正

その人その人の税金の支払い能力に応じた課税がなされるので、税負担の公平性を図ることが可能です。「貧富の格差の是正」において重要な役割を果たすだけでなく、身分の固定化・世襲を阻止する効果も見込むことができます。

消費を促進することができる

累進課税制度は段階的に税率が上がる仕組みのため、経費で課税所得を減らして節税しようとする動きを刺激する上でも有効です。経費利用が増えることで、結果、消費の促進へとつなげることができます。

節税することができる

贈与であれば時期をずらすことなどによって節税することができます。また、控除を使い課税金額を減らすことができます。たとえば、個人事業主などは控除を使い、車を経費として計上し、課税対象金額を減らすことも可能です。

4-2. 累進課税制度のデメリット

続いて、累進課税制度のデメリットについて解説します。デメリットは以下のとおりです。

人手不足の促進

労働意欲の減退は、労働供給の低下につながります。身近なところでは、主婦がパートで働くときに扶養控除の範囲内で働くというのもこのためです。

インフレによる納税額の変動

インフレによる物価上昇に伴い所得も上昇した場合、実質的な所得が変わらなくても納税額が増えたように感じることがあります。

高所得者層の負担が大きい

課税額が多い人ほど負担が大きいため、なかには海外への移住を検討する人もいます。消費を抑えるために貯蓄志向が高まれば、経済の循環が滞りかねません。

5. 所得税累進課税の計算をラクにおこなう方法

所得税を計算する際は、従業員の所得に応じた累進課税の税率を適用させる必要があり、給与控除や所得控除、税額控除も加味した上で、計算しなくてはいけません。

計算が煩雑である上に、従業員数が多い場合には作業量も膨大なものとなるでしょう。

年末調整に対応した給与システムであれば、手計算によるミスを減らし効率よく所得税の計算をおこなうことが可能です。所得控除や税額控除など従業員個人の控除を自動反映できるシステムであれば、経理担当者の年末調整時の負担も軽減できるでしょう。

所得税の計算業務の負荷が大きいと感じている事業者の方は、システム導入を検討してみるのも一つの手です。

6. 累進課税制度は担税力を加味して公平性を保つための制度

他には社会経済のバランスをとるために累進課税の方式をとらない所得税や、全く別の課税方式(消費税・固定資産税など)もあります。税金は色々な課税方式を組み合わせることで多くの国民が納得するように工夫されています。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

勤怠・給与計算のピックアップ

-

【図解付き】有給休暇の付与日数とその計算方法とは?金額の計算方法も紹介

勤怠・給与計算

公開日:2020.04.17更新日:2024.03.07

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算

公開日:2020.06.01更新日:2024.06.04

-

社会保険料の計算方法とは?給与計算や社会保険料率についても解説

勤怠・給与計算

公開日:2020.12.10更新日:2024.07.08

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算

公開日:2021.11.12更新日:2024.06.19

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算

公開日:2021.09.07更新日:2024.03.07

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算

公開日:2020.07.20更新日:2024.03.25