固定資産売却損の仕訳方法や仕訳例を徹底解説

更新日: 2024.5.8 公開日: 2022.10.13 jinjer Blog 編集部

固定資産売却損は、固定資産を売却したときの損益を処理するための勘定科目です。法人の場合、固定資産売却損は事業所得と損益通算できるため、節税対策にもなります。この記事では、固定資産売却損の定義や損益通算、固定資産売却損の仕訳処理をおこなうときのポイントを解説します。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. 固定資産売却損とは?

土地や建物、車両や機械など、事業目的で長期間保有する資産のことを固定資産と呼びます。[注1]

法人税法

(定義)

第2条 この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

…

22 固定資産 土地(土地の上に存する権利を含む。)、減価償却資産、電話加入権その他の資産で政令で定めるものをいう。

固定資産を売却したときの利益を「固定資産売却益」、損失を「固定資産売却損」と呼びます。固定資産売却損の定義や、事業所得との損益通算について解説します。

1-1. 固定資産売却損は固定資産の売却で損失が発生したときの勘定科目

固定資産売却損とは、固定資産を売却したとき、売却価格が取得時の原価(売却原価)を下回ったときに使う勘定科目です。例えば、取得価額が3,000万円の土地を2,000万円で売却した場合、単純計算で1,000万円の固定資産売却損が発生します。土地や建物などの売却原価は、固定資産台帳を取り寄せて確認する必要があります。固定資産は耐用年数に応じた減価償却が可能です。そのため、固定資産売却損を求めるときは、減価償却費も含めて計算する必要があります。

1-2. 固定資産売却損は「特別損失」として計上する

固定資産売却損を損益計算書に記載する場合、経常損失ではなく「特別損失」として表示します。企業会計原則における特別損失の定義は以下の通りです。[注2]

第二損益計算書原則

六 特別損益

特別損益は、前期損益修正益、固定資産売却益等の特別利益と前期損益修正損、固定資産売却損、災害による損失等の特別損失とに区分して表示する。

1-3. 法人の場合、固定資産売却損は損益通算が可能

法人の場合、固定資産売却損を事業所得などと損益通算することが可能です。損益通算とは、赤字が出た所得を黒字の所得から差し引くことを意味します。[注3]

損益通算とは、各種所得金額の計算上生じた損失のうち一定のものについてのみ、一定の順序にしたがって、総所得金額、退職所得金額または山林所得金額等を計算する際に他の各種所得の金額から控除することです。

もし固定資産の売却によって固定資産売却損が発生しても、損益通算することで所得金額を圧縮できるため、法人税などの節税対策になります。ただし、個人事業主の場合は、固定資産を売却したときの損失を「事業所得」ではなく、「譲渡損失」として計上する必要があります。そのため、マイホームの買い替えや住宅ローンが残った物件の売却などの特例をのぞいて、個人事業主は固定資産売却損を損益通算することができません。

2. 固定資産売却損の仕訳方法

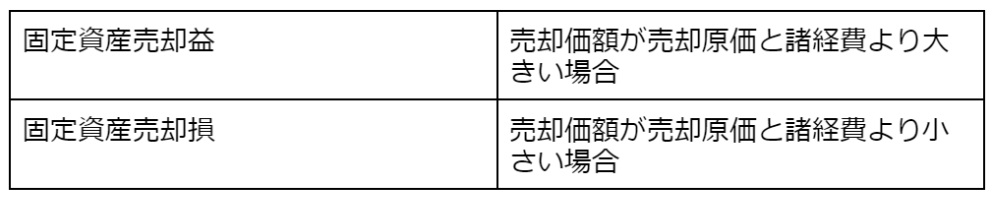

固定資産売却損の金額は、固定資産の売却によって得られた収入から、取得時の原価(売却原価)と売却時の諸経費を差し引くことで求められます。差額がプラスのときは固定資産売却益、マイナスのときは固定資産売却損として計上することが可能です。

固定資産売却損の計算式や、固定資産売却損の仕訳処理に必要な減価償却費の計算方法を解説します。

2-1. 固定資産売却損の計算式

固定資産売却損の計算式は次の通りです。

・固定資産売却損=固定資産の売却価額-(売上原価+諸経費)

例えば、取得したときの売上原価が2,000万円の機械設備を、1,000万円の売却価額で販売したケースを考えてみましょう。手数料や印紙代などの諸経費が10万円とすると、固定資産売却損の金額は以下の計算式で求められます。

・1,000万円-(2,000万円+10万円)=▲1,010万円

ただし、建物や機械、車両などの固定資産は経年劣化するため、耐用年数に応じた減価償却費を考慮し、売上原価から控除する必要があります。

2-2. 減価償却費の計算方法

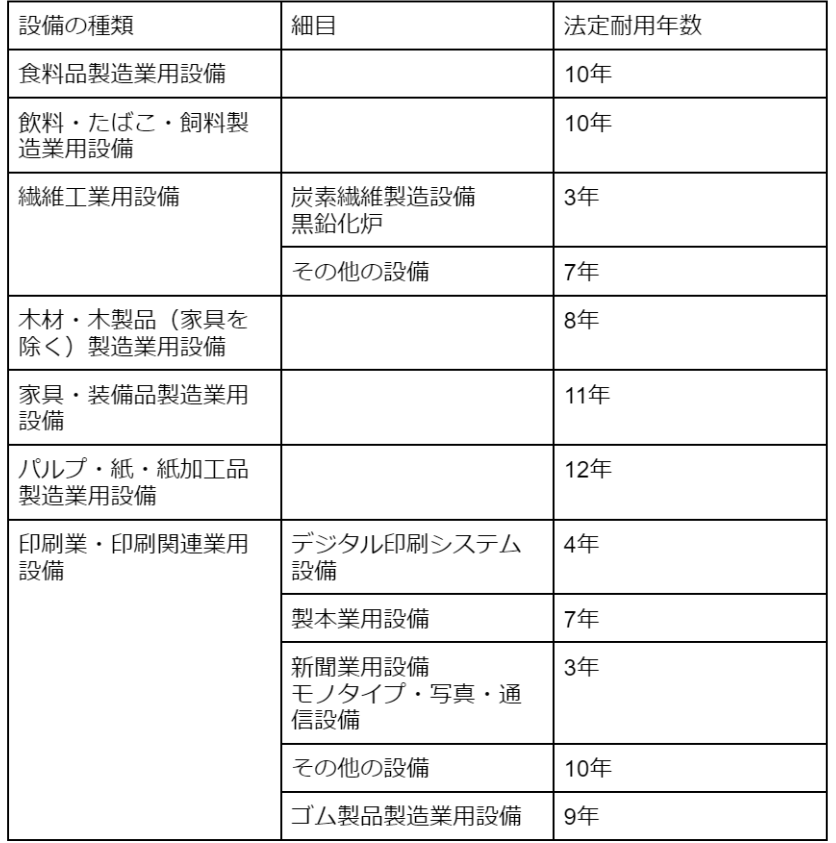

減価償却費の金額は、取得時の原価(売上原価)を法定耐用年数で割り算することで求められます。例えば、主な機械装置の法定耐用年数は以下の通りです。[注4]

例えば、食料品製造業用設備(法定耐用年数10年)を200万円で購入した場合、減価償却費は200万円÷10年=20万円となります。法定耐用年数は固定資産によって異なるため、減価償却資産の耐用年数表を確認しましょう。

3. 固定資産売却損の仕訳例

ここまでの内容を踏まえて、実際に固定資産売却損の仕訳をおこなってみましょう。固定資産売却損の仕訳例を2つ紹介します。

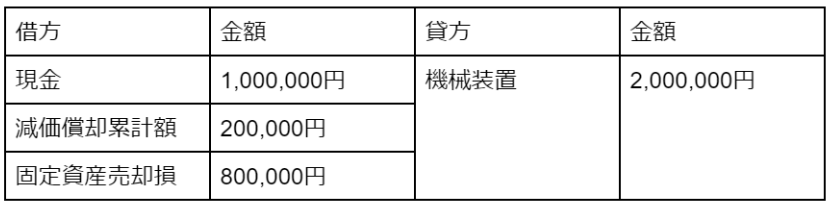

3-1. 固定資産を売却し、固定資産売却損が発生した例

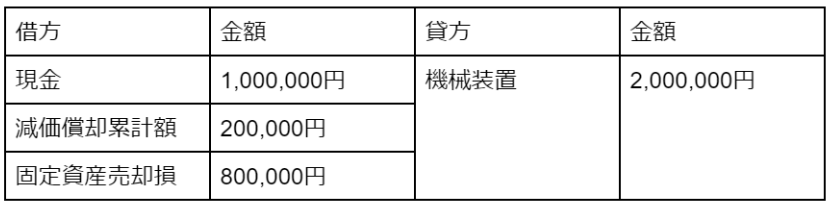

取得価額200万円の機械装置を100万円で売却し、減価償却費が20万円の場合、固定資産売却損の仕訳は以下の通りです。

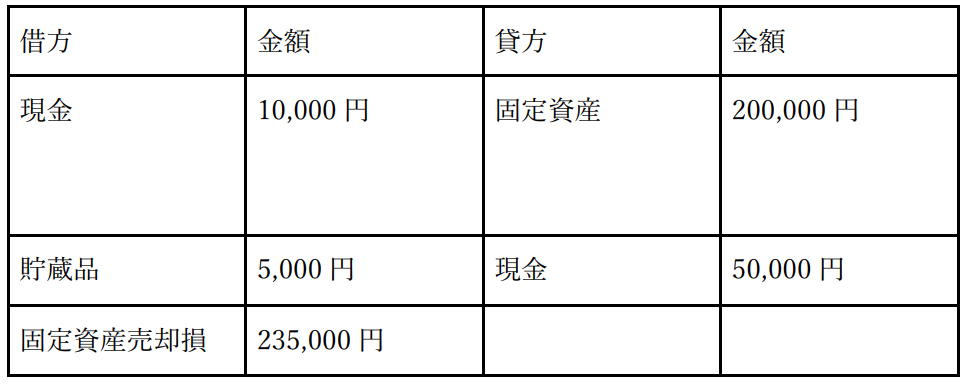

3-2. 固定資産を除却(廃棄)し、固定資産売却損が発生した例

固定資産を売却するだけでなく、除却(廃棄)するときも固定資産売却損の費用計上が可能です。[注5]

次に掲げるような固定資産については、たとえ当該資産につき解撤、破砕、廃棄等をしていない場合であっても、当該資産の未償却残額からその処分見込価額を控除した金額を必要経費に算入することができるものとする。

(1) その使用を廃止し、今後通常の方法により事業の用に供する可能性がないと認められる固定資産

(2) 特定の製品の生産のために専用されていた金型等で、当該製品の生産を中止したことにより将来使用される可能性のほとんどないことがその後の状況等からみて明らかなもの

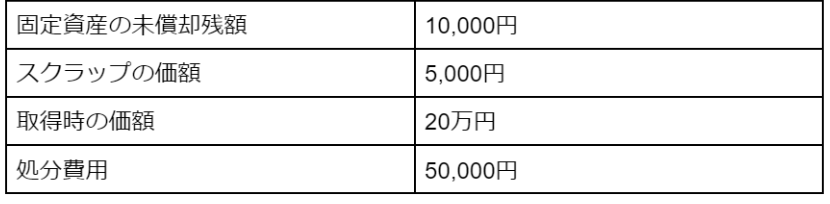

固定資産を除却し、以下の条件で処分したとします。

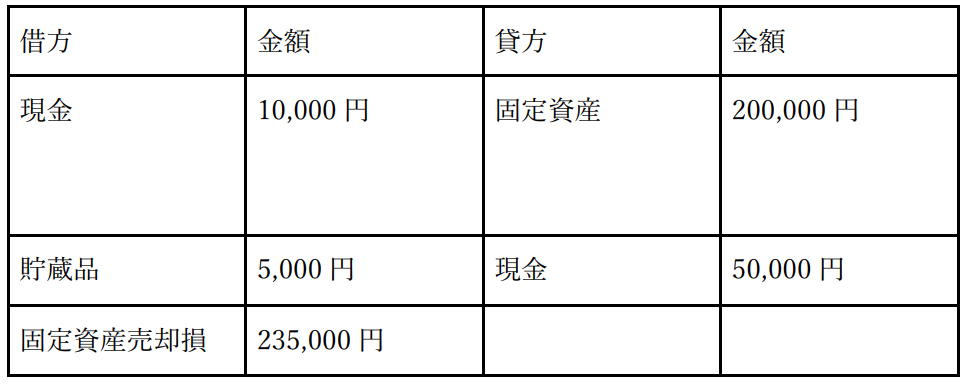

固定資産売却損の仕訳処理は以下の通りです。

4. 固定資産売却損の仕訳例や仕訳方法を知れば節税対策にもつながる!

固定資産売却損は、土地や建物などの固定資産を売却したときの損失を処理するための勘定科目です。固定資産売却損の計算式は、「固定資産売却損=固定資産の売却価額-(売上原価+諸経費)」です。ただし、固定資産の取得価額と法定耐用年数に基づいて、売上原価から減価償却費を差し引く必要があります。法人の場合、固定資産売却損を事業所得などと損益通算し、所得金額を圧縮することもできます。固定資産売却損の仕訳方法や仕訳例について知り、正しく会計処理をおこないましょう。

[注1] e-Gov法令検索|法人税法

[注2]中小企業会計に係る論点について| 中小企業庁

[注3]No.2250 損益通算| 国税庁

[注4] 主な減価償却資産の耐用年数表|国税庁

[注5]〔固定資産等の損失〕| 国税庁

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

仕訳の関連記事

-

交際費の控除対象外消費税の計算方法や仕訳をわかりやすく解説

経費管理公開日:2024.03.18更新日:2025.06.25

-

レンタカーの経費、ガソリン代、保険料の勘定科目と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

接待ゴルフの費用は経費になる?判断基準と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

会計 の関連記事

-

レンタカーの経費、ガソリン代、保険料の勘定科目と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

接待ゴルフの費用は経費になる?判断基準と仕訳方法を解説

経費管理公開日:2023.05.16更新日:2024.05.08

-

立替精算とは?精算方法や仕訳を解説

経費管理公開日:2023.05.15更新日:2024.05.08