電子帳簿保存法では、領収書の原本をどう扱う?破棄する条件をくわしく解説

更新日: 2025.6.16 公開日: 2021.1.22 jinjer Blog 編集部

そこで電子帳簿保存法の概要や領収書の取り扱いのルールについて解説します。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. 電子帳簿保存法とは

電子帳簿保存法は、正式には「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」という名称で、領収書などの書類を電子的に保存する根拠となる法律です。

では電子帳簿保存法の概要や目的について見ていきましょう。

1-1. 電子帳簿保存法は領収書の電子データによる保存を認める法律

電子帳簿保存法は、これまで紙で保存しておかなければならなかった領収書などの重要書類を、電子データとして保存することを認める法律です。

電子帳簿保存法によって領収書はもちろんのこと、賃借対照表や損益計算書、契約書、現金出納帳、売掛金元帳といったさまざまな書類を電子的に保存することができるようになりました。

電子帳簿保存法は1998年に施行され何度か改正されてきましたが、2020年10月にさらなる規制緩和がおこなわれたことで、領収書などの電子データ化の導入を検討する企業が増加するのではないかと期待されています。

1-2. 2022年1月の改正ポイント

スキャナ保存における、電子帳簿保存法の2022年1月の主な改正ポイントは以下の4点です。

- 税務署長の事前承認制度の廃止

- 条件を満たせばタイムスタンプ不要

- 適正事務処理要件の廃止

- 重加算税の加重措置の整備

今までは、適正事務処理要件にて「定期的な検査」が義務付けられていたため、検査が終わるまで紙の領収書とスキャナ保存した電子データの両方を保管する必要がありました。

この適正事務処理要件が廃止されたため、電子保存した後は紙の領収書をすぐに破棄することが可能です。

関連記事:【2023年版】電子帳簿保存法とは?概要と改正内容をわかりやすく解説

2. 従来の領収書原本の取り扱いルール

電子帳簿保存法が改正される前は、紙の領収書を長期間保管しておかなければなりませんでした。

そこで、紙の領収書原本の取り扱いルールについて見ていきましょう。

2-1. 保管方法:原本はすべて保管

従来領収書の原本は、すべて保管しておかなければなりませんでした。

企業は法人税を支払わなければならないので、どのくらいの経費があったかを証明するために領収書はとても重要な書類です。そのため経理担当者は膨大な時間をかけて領収書を整理し保管していたことでしょう。

保管方法は会社によって異なりますが、多くの場合月別や勘定科目別に封筒に入れていたり、ノートにすべての領収書を日付順に貼りつけたりしています。

加えて近年、領収書の保管を簡単に行えるようポケットがついたファイルなども販売されているので、そうしたアイテムを使って領収書を保管している会社もあります。

領収書は日付順に並べておく必要はなく、月ごとに管理されていれば十分です。

2-2. 保管年数:法人7年、個人事業主の青7年・白5年

領収書の原本の保管年数は、法人と個人事業主によって変わります。

法人の場合、法人税法により領収書の原本の保管年数は7年と定められています。

個人事業主で、青色申告の確定申告を行っている場合も、法人と同様に7年間領収書を保管しておかなければなりません。一方白色申告をおこなっている個人事業主は、保管年数が短くなり5年間です。

ただし個人事業主も、帳簿などは7年保管しなければならないので領収書もあわせて7年間保管しておくとより安心です。

3. 電子化した領収書の原本の保存期間は?

では電子帳簿保存法を適用して領収書を電子化した場合、原本はどの程度の期間保存しておかなければならないのでしょうか。原本の保存期間は、電子帳簿保存法に対応できているかどうかで変わります。

3-1. 電子帳簿保存法に対応できている場合

電子帳簿保存法の保存要件を満たしている場合は、電子化したあとすぐに原本を破棄することができます。

電子化した領収書データは、紙媒体と同じく7年間保管する必要があるので、注意しましょう。

3-2. 電子帳簿保存法に対応できていない場合

タイムスタンプが付与されていないなど、電子帳簿保存法に対応していない領収書は、電子化しても原本の代わりとして認められません。

そのため、紙媒体の原本を7年間保管する必要があります。

ただし、電子データで受領した領収書は電子保存が義務付けられているため、注意しましょう。

とはいえ、領収書を電子化する準備ができておらず不安な方もいらっしゃるのではないでしょうか。そのような方にむけて、当サイトでは「5分で読み解く電子帳簿保存法」という資料を無料配布しております。本資料では電子帳簿保存法に関する基礎知識はもちろん、領収書などの書類を電子帳簿保存法に対応した形でどのように電子保存すればよいかを図解つきでわかりやすく解説しております。電子帳簿保存法に対応したいと考えている方にとっては大変参考になる資料となっているので、ぜひこちらからダウンロードしてご覧ください。

4. 電子化した後の領収書の原本は適切に処理しよう

電子帳簿保存法によって多くの領収書を電子化できるようになりましたが、だからといってすぐに原本を破棄してよいわけではありません。

領収書の原本はタイムスタンプの有無や定期検査の結果などを考慮して、破棄するかどうかを決定します。

領収書の原本は電子帳簿保存法に則って適切に処理しましょう。

関連記事:電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

電子帳簿保存法が2020年の改正に伴い、多くの企業が領収書を電子化するようになりました。

しかし電子帳簿保存法の概要やルールについてあまり詳しくは知らないという方もいるでしょう。

そこで電子帳簿保存法の概要や領収書の取り扱いのルールについて解説します。

1. 電子帳簿保存法とは

電子帳簿保存法は、正式には「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」という名称で、領収書などの書類を電子的に保存する根拠となる法律です。

では電子帳簿保存法の概要や目的について見ていきましょう。

1-1. 電子帳簿保存法は領収書の電子データによる保存を認める法律

電子帳簿保存法は、これまで紙で保存しておかなければならなかった領収書などの重要書類を、電子データとして保存することを認める法律です。

電子帳簿保存法によって領収書はもちろんのこと、賃借対照表や損益計算書、契約書、現金出納帳、売掛金元帳といったさまざまな書類を電子的に保存することができるようになりました。

電子帳簿保存法は1998年に施行され何度か改正されてきましたが、2020年10月にさらなる規制緩和がおこなわれたことで、領収書などの電子データ化の導入を検討する企業が増加するのではないかと期待されています。

1-2. 2022年1月の改正ポイント

スキャナ保存における、電子帳簿保存法の2022年1月の主な改正ポイントは以下の4点です。

- 税務署長の事前承認制度の廃止

- 条件を満たせばタイムスタンプ不要

- 適正事務処理要件の廃止

- 重加算税の加重措置の整備

今までは、適正事務処理要件にて「定期的な検査」が義務付けられていたため、検査が終わるまで紙の領収書とスキャナ保存した電子データの両方を保管する必要がありました。

この適正事務処理要件が廃止されたため、電子保存した後は紙の領収書をすぐに破棄することが可能です。

関連記事:【2023年版】電子帳簿保存法とは?概要と改正内容をわかりやすく解説

2. 従来の領収書原本の取り扱いルール

電子帳簿保存法が改正される前は、紙の領収書を長期間保管しておかなければなりませんでした。

そこで、紙の領収書原本の取り扱いルールについて見ていきましょう。

2-1. 保管方法:原本はすべて保管

従来領収書の原本は、すべて保管しておかなければなりませんでした。

企業は法人税を支払わなければならないので、どのくらいの経費があったかを証明するために領収書はとても重要な書類です。そのため経理担当者は膨大な時間をかけて領収書を整理し保管していたことでしょう。

保管方法は会社によって異なりますが、多くの場合月別や勘定科目別に封筒に入れていたり、ノートにすべての領収書を日付順に貼りつけたりしています。

加えて近年、領収書の保管を簡単に行えるようポケットがついたファイルなども販売されているので、そうしたアイテムを使って領収書を保管している会社もあります。

領収書は日付順に並べておく必要はなく、月ごとに管理されていれば十分です。

2-2. 保管年数:法人7年、個人事業主の青7年・白5年

領収書の原本の保管年数は、法人と個人事業主によって変わります。

法人の場合、法人税法により領収書の原本の保管年数は7年と定められています。

個人事業主で、青色申告の確定申告を行っている場合も、法人と同様に7年間領収書を保管しておかなければなりません。一方白色申告をおこなっている個人事業主は、保管年数が短くなり5年間です。

ただし個人事業主も、帳簿などは7年保管しなければならないので領収書もあわせて7年間保管しておくとより安心です。

3. 電子化した領収書の原本の保存期間は?

では電子帳簿保存法を適用して領収書を電子化した場合、原本はどの程度の期間保存しておかなければならないのでしょうか。原本の保存期間は、電子帳簿保存法に対応できているかどうかで変わります。

3-1. 電子帳簿保存法に対応できている場合

電子帳簿保存法の保存要件を満たしている場合は、電子化したあとすぐに原本を破棄することができます。

電子化した領収書データは、紙媒体と同じく7年間保管する必要があるので、注意しましょう。

3-2. 電子帳簿保存法に対応できていない場合

タイムスタンプが付与されていないなど、電子帳簿保存法に対応していない領収書は、電子化しても原本の代わりとして認められません。

そのため、紙媒体の原本を7年間保管する必要があります。

ただし、電子データで受領した領収書は電子保存が義務付けられているため、注意しましょう。

とはいえ、領収書を電子化する準備ができておらず不安な方もいらっしゃるのではないでしょうか。そのような方にむけて、当サイトでは「5分で読み解く電子帳簿保存法」という資料を無料配布しております。本資料では電子帳簿保存法に関する基礎知識はもちろん、領収書などの書類を電子帳簿保存法に対応した形でどのように電子保存すればよいかを図解つきでわかりやすく解説しております。電子帳簿保存法に対応したいと考えている方にとっては大変参考になる資料となっているので、ぜひこちらからダウンロードしてご覧ください。

4. 電子化した後の領収書の原本は適切に処理しよう

電子帳簿保存法によって多くの領収書を電子化できるようになりましたが、だからといってすぐに原本を破棄してよいわけではありません。

領収書の原本はタイムスタンプの有無や定期検査の結果などを考慮して、破棄するかどうかを決定します。

領収書の原本は電子帳簿保存法に則って適切に処理しましょう。

関連記事:電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

法改正関連記事の関連記事

-

勤怠・給与計算

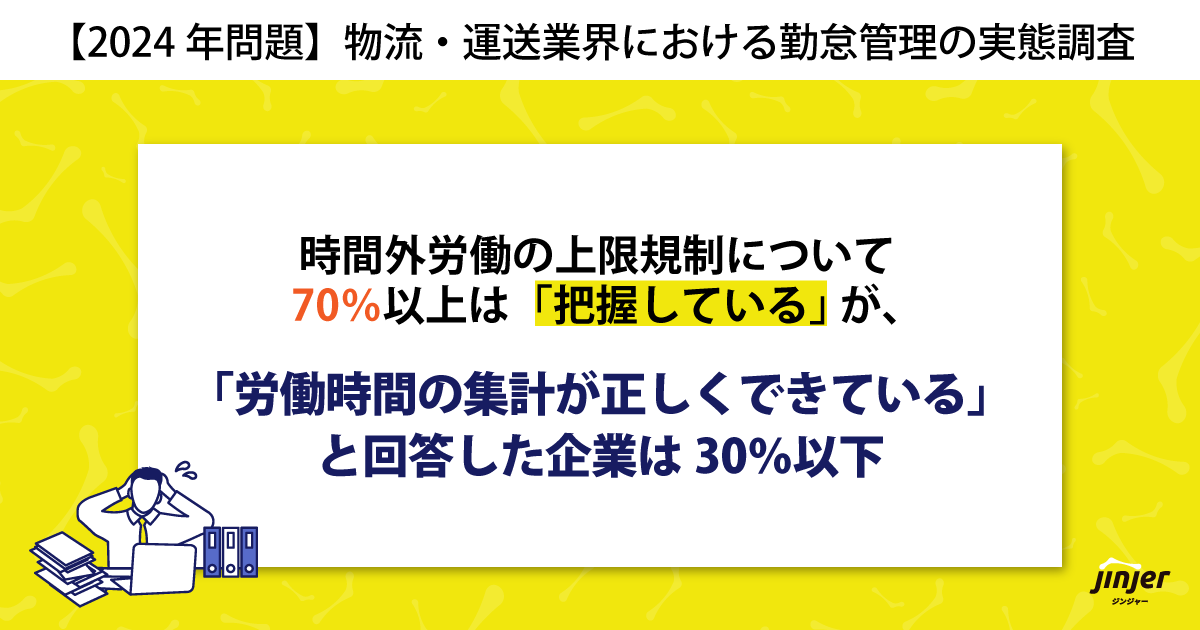

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2025.09.29

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2025.09.29

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

電子帳簿保存法の関連記事

-

経理を電子化するメリット・デメリットや関連する法律を紹介

経費管理公開日:2025.08.04更新日:2025.08.01

-

電子帳簿保存法における領収書に署名は不要?要件や改正内容を解説

経費管理公開日:2023.09.07更新日:2025.06.25

-

電子帳簿保存法では、領収書の原本をどう扱う?破棄する条件をくわしく解説

経費管理公開日:2021.01.22更新日:2025.06.16