軽減税率を間違えた(間違えられた)場合どうすればいいの?対処方法を解説

更新日: 2025.6.16 公開日: 2020.12.7 jinjer Blog 編集部

レシートや請求書の記載ミスや、レジ業務の担当者の判断ミスなど、軽減税率を間違うリスクは日々存在しています。

もし軽減税率を「間違えて」しまったら、販売者・仕入者はどのように対応すればよいのでしょうか。課税取引の適用税率に誤りがある場合、仕入税額控除を受けられないなどの弊害が出てきます。

逆に、軽減税率を「間違えられた」場合もしっかりとした対処法で処理を進める必要があります。

この記事では、軽減税率を「間違えた」場合と「間違えられてしまった」場合の対応方法を具体的な状況別に解説しますので、ぜひ参考にしてください。

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

1. 軽減税率を間違えた領収書・レシート・請求書を受け取った場合

正しい税率が記載されていない請求書を受け取った場合、どのように対応すればよいのでしょうか。

ここでは、軽減税率の間違いやトラブルが起きたケースを想定し、仕入者が取るべき2つの対応を紹介します。

1-1. 相手方の請求書に軽減税率の「記載がない」場合

軽減税率の導入にともない、レシートや請求書は「区分記載請求書等保存方式」か「適格請求書等保存方式」に準じた様式で作成する必要があります。

2023年9月30日までは区分記載請求書、2023年10月1日からは適格請求書への移行が必要です。例えば、区分記載請求書の場合、以下のような要件があります。

- 軽減税率の対象品目がどれかわかるようにする

- 軽減税率・標準税率それぞれの小計を記載する

もし、相手方から受け取ったレシートや請求書に、上記いずれかの「記載がない」場合、相手方に再発行を求める必要があります。ただし、軽減税率の「記載がない」場合に限り、請求書を受け取った事業者が追記をおこなうことも可能です。

関連記事:軽減税率におけるレシート。記載なしや記載ミスの対応方法を解説

1-2. 相手方の請求書に軽減税率の「誤りがある」場合

それでは、相手方から受け取ったレシートや請求書の軽減税率の計算に「誤りがある」場合は、どのように対応すればよいのでしょうか。

軽減税率の「記載がない」場合と違い、「誤りがある」場合は事業者側での追記対応ができません。相手先にレシートや請求書を再発行してもらう必要があります。

もし正しい軽減税率が記載された請求書が再発行されない場合、原則として仕入税額控除を受けられません。

ただし、次の2つの条件のいずれかに当てはまる場合、「請求書」ではなく「帳簿」のみを保存することで、仕入税額控除を受けられるケースがあります。

請求書の支払い対価が3万円未満の場合:請求書を受け取った事業者が、正しい税率で帳簿に記帳するだけでよい

請求書の支払い対価が3万円以上で再発行できない「やむおえない理由」がある場合:正しい税率で帳簿に記帳するだけでなく、請求書の再発行ができなかった「やむをえない理由」と、相手先の「住所または所在地」の2点を記載する

2. 軽減税率を間違えた領収書・レシート・請求書を渡してしまった場合

ここまでは、税率を間違えた領収書・レシート・請求書を「受け取った」場合の対処方法を解説しました。

次は、税率を間違えた領収書・レシート・請求書を「渡してしまった」場合の対処方法を解説いたします。

2-1. 誤った税率で商品を販売し、過払いが発生した場合

もし、軽減税率ではなく旧税率や標準税率で商品を販売し、過払いなどが発生した場合、販売事業者は返金対応をおこなう必要があります。購入者に店頭でレシートなどを提示してもらい、返金に応じるのが一般的です。

なお、誤った税率で商品を販売した場合でも、消費税の申告手続きは正しい税率でおこなう必要があります。

2-2. 売買額を「正しい税率込みの金額」として経理処理する

販売対象が不特定多数の場合は、再交付しながら料金を回収することは現実的に困難になります。

そのため、誤った税率で適応した売買額を「正しい税率込みの金額」として経理処理することになるでしょう。

特定の取引先に対して謝った税率で請求書を発行してしまった場合は、正しい税率を記載した請求書を再発行して経理処理するのが良いでしょう。

この場合は正しい税率で区分経理することができるので、上記のように特別な対応は必要ないでしょう。

例:税率10%で1,000円の商品を8%の税率でレシート発行した場合

① 相手が不特定多数の場合

回収は現実的に困難なため、8%の税込み価格1,080円を「10%の税込み価格」として経理する。

② 相手が特定の取引先の場合

取引先に連絡をして、正しい税率である10%の金額に訂正した請求書を再発行して、正しい金額で経費処理をおこなう。

3. 軽減税率で間違いが起きる2つのケース

課税取引において軽減税率の間違いがあると、仕入者・販売者それぞれに迷惑がかかります。軽減税率の間違いが起きやすい状況を知り、仕入者・販売者の双方が予防策を講じることが大切です。

とくに注意が必要な2つのケースを紹介します。

3-1. レジの打ち間違いなど人為的なミスによるもの

小売店などの販売者に多いのが、「レジの打ち間違い」をはじめとした人為的なミスです。代表的なミスとして、例えば次のようなものがあります。

- レジの打ち間違い

- 従業員の判断ミス

- レジシステムのマスタ設定の誤り

- イートイン(外食)への軽減税率の適用

従業員が適用税率の判断を間違えたり、レジシステムのマスタ設定が誤っていたりすると、商品に誤った軽減税率が適用される恐れがあります。

人為的なミスを防ぐため、レジ業務などにあたる従業員のオペレーションをもう一度確認しましょう。業務フローを従業員全員で共有することで、実務上のミスを減らせます。

3-2. 帳簿記帳するときの「区分経理」のミス

販売者から受け取った請求書をチェックし、帳簿に記帳するときにもミスが起きます。軽減税率制度の導入により、税率ごとに品目を記帳していく「区分経理」が必要になりました。

しかし、区分経理は従来の業務よりも判断が複雑です。どの商品にどの税率が適用されるのか、相手先の適用税率は本当に軽減税率(標準税率)で正しいのかなど、帳簿に記帳する際に判断ミスが生じる恐れがあります。

この場合、軽減税率制度に対応した会計ソフトを導入することで、区分経理のミスを減らせます。消費税の確定申告をおこなうときの手続きも効率化・自動化できるため、会計ソフトの導入を検討してみましょう。

4. 軽減税率を「間違えた」場合はすみやかな対応が必要

相手先から送られてきた請求書の記載が間違っていたり、誤った税率で商品を販売してしまったり、日々の課税取引において軽減税率のトラブルが発生する可能性があります。

軽減税率を「間違えた」場合、仕入税額控除が受けられなくなる可能性があるため、すみやかな対応が必要です。

課税事業者だけでなく、消費税の確定申告をおこなわない免税事業者も、相手先とのトラブルを避けるためには、正しい税率に基づく請求書・レシートを発行する必要があります。

関連記事:軽減税率の対策。補助金の内容や手続きについて詳しく紹介

申請書のチェック、差し戻しの連絡、会計ソフトへの手入力…。毎月発生するこれらの定型業務に、貴重な時間を奪われていないでしょうか。

「ジンジャー経費」なら、経費精算のプロセスを自動化し、従業員と管理部門双方の負担を軽減します。

本資料では、貴社の課題を解決するヒントを分かりやすく解説します。

◆この資料でわかること

- 領収書の自動読み取り(AI-OCR)で入力作業を削減する方法

- スマホ活用で、場所を選ばずに申請・承認できるフローの構築

- 規定違反の申請を自動で検知し、ガバナンスを強化する方法

定型業務に追わている、経費精算業務のDXに興味のある方は、ぜひこちらから資料をダウンロードの上、工数削減にお役立てください。

経費管理のピックアップ

-

非公開: 電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.08.27

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2025.06.18

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2025.06.18

-

非公開: 小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2025.08.27

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2025.06.16

-

非公開: 経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.08.27

法改正関連記事の関連記事

-

勤怠・給与計算

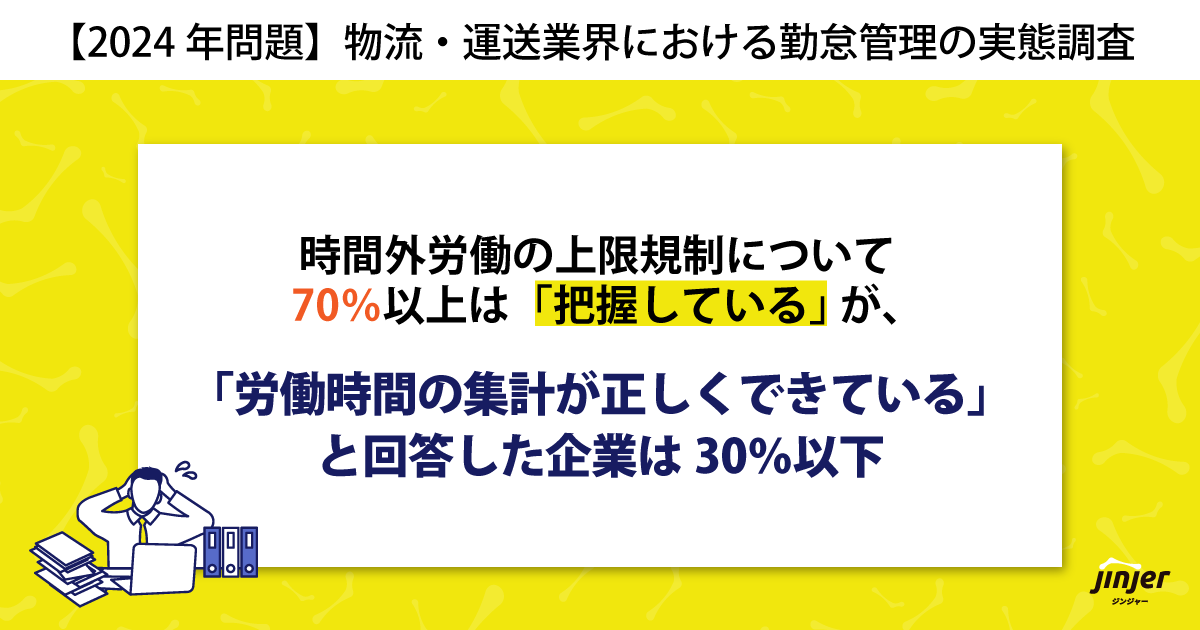

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2025.09.29

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2025.09.29

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2025.06.18

-

インボイス制度に対応した補助金の種類や受給条件とは

経費管理公開日:2022.02.04更新日:2025.06.18

軽減税率の関連記事

-

軽減税率の対象品目は?その線引きや気をつけるべきポイント

経費管理公開日:2021.10.26更新日:2025.06.18

-

軽減税率とは?期間や対象品目をわかりやすく図解

経費管理公開日:2020.12.23更新日:2025.06.16

-

軽減税率におけるレシート。記載なしや記載ミスの対応方法を解説

経費管理公開日:2020.12.21更新日:2025.06.16