定額減税(年調減税)における年末調整の方法とは?対象者やおこなう手順を解説

更新日: 2025.7.31 公開日: 2024.5.13 jinjer Blog 編集部

年末調整時の定額減税(年調減税)とは、年末調整の対象者が受けられる減税制度のことです。令和6年度には定額減税が実施されたため、昨年度までの年末調整のフローと異なります。

年調減税には条件が定められているので、対象となる従業員を把握し、正しい手順で年末調整をおこなわなければなりません。

こういったイレギュラーな対応に関して、ミスなくできるのか不安になってしまう担当者もいるのではないでしょうか。

本記事では、年調減税の対象者やおこなう手順、注意点などについてわかりやすく解説していきます。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

目次

1. 定額減税(年調減税)とは

定額減税(年調減税)とは、納税者の所得税から一定額を控除する制度です。これは令和6年度に導入された制度で、長年続いているデフレから脱却するための経済政策の一環でもあります。

給与を支払っている企業は、定額減税の意味を正しく理解した上で、対象となる従業員や控除額を正確に把握し対応しなければなりません。

控除の対象となるのは、納税者本人と同一生計配偶者、扶養親族です。控除額は決定しており、2024年の所得税は一人あたり3万円、住民税は一人あたり1万円を控除します。

前述していますが、控除対象は従業員(納税者)だけでなく配偶者や扶養親族も含まれるので、計算ミスをしないように注意しましょう。

2. 年末調整時の定額減税(年調減税)とは

定額減税は、住民税の場合は令和6年7月から令和7年5月までの給与支給時に給与控除でおこないます。しかし、所得税の定額減税は毎月の給与支給控除控除だけでなく、年末調整でもおこなわなければなりません。

令和6年度の年末調整はすでに終わっていますが、令和7年も定額減税が行われる可能性があります。

そこで、ここでは改めて年末調整時の定額減税とはなにを指すのか、減税制度の基本と企業側がおこなうべき手続きなど基本的なことを解説していきます。

2-1. 年調減税は年末調整の対象者が受けられる減税制度

年末調整時の定額減税(年調減税)とは、年末調整の対象者が受けられる減税制度のことです。

令和6年の税制改正により、令和6年度分の所得税の特別控除として「定額減税」の実施が決定されました。

給与を支払う企業では、「月次減税」と「年調減税」の2パターンで定額減税額を差し引く処理をおこなわなければなりません。

定額減税は以下の金額であると公表されています。

従業員本人 30,000円 同一生計配偶者および扶養親族 一人につき 30,000円

なお、年調減税の詳しい手続きは、令和6年9月以降に国税庁から公表されていますが、令和7年に定額減税がおこなわれるかどうかは正式決定していません。

そのため、年末調整や新しい税制度への対応に慣れている場合でも、必ず手続き内容や注意点を確認したうえで対応するようにしましょう。

2-2. 手続きは勤務先(会社)がおこなう

年末調整は従業員から提出された書類をもとに、企業側が計算や手続きをおこなわなければなりません。

年末調整における定額減税も同様で、基本的には会社側が手続きをして従業員の給料に反映させる必要があります。

各従業員が定額減税の対象であるか、対象者である場合の減税額はいくらになるかなど、企業側は今までと異なる計算や対応をする必要があります。

これまでの年末調整よりも確認や修正に時間がかかる可能性が高いため、繁忙期である年末の負担を減らすために少しずつ理解してスムーズに対応できるようにしておきましょう。

年末調整時の年調減税に必要な申告書

年調減税を実施する場合、下記3種類の申告書が必要になります。

- 基礎控除申告書:本人分の合計所得金額を判断

- 配偶者控除申告書:源泉控除対象配偶者を判断

- 扶養控除等申告書:本人が甲欄適用者であることと扶養親族を判断

また、上記に加えて定額減税では、同一生計配偶者の定義が年末調整の源泉控除対象配偶者とは異なるため、次に該当する場合は、同一生計配偶者分の定額減税を適切に受けるために、新たな「年末調整に係る定額減税のための申告書*」の提出が必要です。

- 従業員本人の合計所得金額が900万円超(給与収入のみなら1,095万円超)、かつ同一生計配偶者の合計所得金額が48万円以下(給与収入のみなら103万円以下)※下図の青枠斜線部分

- 源泉控除対象配偶者ではないが、障がい者控除の対象者である配偶者(かつ国内居住者)

額減税業務を確実におこなうためには、年末調整前に家族の扶養状況に変更があるかを確認するよう促すとともに、必要な申告書の種類と記載例を案内することをお勧めします。

3. 年末調整時の定額減税(年調減税)の対象者

年末調整時の定額減税というのは、実はすべての従業員が対象となるわけではありません。そもそも、無条件で適用されるものではないので、対象者を正確に把握しておく必要があります。

また、定額減税の対象となる条件は、所得税と住民税で異なるという点にも注意が必要です。

ここでは、所得税と住民税の定額減税の対象となる条件、反対に対象外になるケースも併せて解説します。

3-1. 所得税

所得税の定額減税が適用されるのは、以下の条件に当てはまる人です。

- 日本国内に住所が存在する

- 2024年分の所得税の納税者に該当している

- 2024年のすべての所得合計額が1,805万円以下(給与収入のみの場合は2,000万円以下)である

この条件は多くの従業員に当てはまるため、所得税の年調減税はほとんどの従業員が対象になると考えておいて問題ありません。

所得の合計額は複数の会社で働いていたり、副業をしていたりする場合は注意しなければなりません。すべての所得の合計であるため、合算した結果が1,805万円以上になっていないか、十分に確認しましょう。

3-2. 住民税

住民税の定額減税が適用されるのは、以下の条件に当てはまる人です。

- 日本国内に住所が存在する

- 2024年分の個人住民税所得割の納税者に該当している(均等割りのみ課税されている人は対象外)

- 2023年のすべての所得合計額が1,805万円以下(給与収入のみの場合は2,000万円以下)である

こちらも所得税の定額減税の適用条件と同様に、多くの従業員が該当する条件になっています。

1点だけ気を付けなければならないのは、住民税は前年の所得をもとに計算されるため、基準になるのが2023年の収入である点です。2024年の収入で計算するのは誤りです。

慣れない手続きではありますが、住民税の取り扱いの基本に変化はないため、混乱して2024年分で計算しないように注意しましょう。

3-3. 同一生計配偶者や扶養親族も対象

定額減税の対象になるのは、本人だけではありません。生計を同じにしている配偶者や、扶養家族も対象になります。

1人につき1万円の減税がおこなわれるため、妻と子供が2人いる場合は3万円の減税を受けられることになります。

なお、同一生計配偶者および扶養親族の判定は、原則として前年の12月31日のデータをもとに考えられます。タイミングによっては定額減税の対象にならない配偶者や子供がいるかもしれません。

従業員から「扶養家族の数と定額減税額にずれが生じている」などの問い合わせがあった場合は、前年末のデータと現在のデータを確認し、従業員に説明できるようにしておくと安心です。

3-4. 定額減税(年調減税)の対象者とならないケース

定額減税(年調減税)の対象者とならないのは、下記のようなケースです。

- 給与収入が年間合計で2,000万円を超える

- 所得税及び復興特別所得税の源泉徴収について徴収猶予や還付を受けた被災者

- 所得税を「乙欄」で控除している

- 令和6年度の途中で退職した人

- 令和6年に中途採用した人で、前職の源泉徴収票を提出できない場合

- 業務委託契約の場合

- 直接雇用をしていない場合(派遣社員など)

このように、対象外となる人はいろいろなケースがあるので、給与を受け取っている従業員で年調減税の対象ではない事例については、下記国税庁の資料よりご確認ください。

参照:令和6年分所得税の定額減税Q&A(令和6年3月改訂版) |国税庁

4. 年末調整時の定額減税をおこなう手順

年末調整時の定額減税(年調減税)の手順は、以下のとおりです。

- 年調減税額を算出する

- 年調所得税額を算出する

- 年調減税額の控除をおこなう

順番に計算方法や手続きの内容を確認していきましょう。

4-1. 年調減税額を算出する

まずは、年調減税額を算出します。年調減税額は、「同一生計配偶者」と「扶養親族」の人数に応じて決定します。

そのため、年調減税の対象者である従業員の「同一生計配偶者」と「扶養親族」の人数を調査しなければなりません。

例えば、従業員に同一生計となる配偶者(夫や妻)がいる場合の年調減税額の計算式と金額は、以下のとおりです。

| 計算式 | 従業員本人+同一生計配偶者 |

| 年調減税の金額 | 30,000円+30,000円=60,000円 |

また、従業員に同一生計となる配偶者(夫や妻)と16歳未満の子供がいる場合の年調減税額の計算式は、以下のようになります。

| 計算式 | 従業員本人+同一生計配偶者+扶養親族一名 |

| 年調減税の金額 | 30,000円+30,000円+30,000円=90,000円 |

4-2. 年調所得税額を算出する

年調所得税額とは、年末調整により算出された従業員の所得税額のことです。算出所得税額は、給与ごとに控除額が決まっているので、速算表で算出できます。

| 課税給与所得金額(A) | 税率(B) | 控除額(C) | 税額=(A)×(B)-(C) |

| 1,950,000円以下 | 5% | ー | (A)×5% |

| 1,950,000円超え 3,300,000円以下 | 10% | 97,500円 | (A)×10%-97,500円 |

| 3,300,000円超え 6,950,000円以下 | 20% | 427,500円 | (A)×20%-427,500円 |

| 6,950,000円超え 9,000,000円以下 | 23% | 636,000円 | (A)×23%-636,000円 |

| 9,000,000円超え 18,000,000円以下 | 33% | 1,536,000円 | (A)×33%-1,536,000円 |

| 18,000,000円超え 18,050,000円以下 | 40% | 2,796,000円 | (A)×40%-2,796,000円 |

また、年調所得税額を記入する際は、国税庁が発行している「令和6年源泉徴収簿」を活用しましょう。もし従業員が住宅借入金等特別控除を受けている場合は、控除金額を差し引いた合計が年調所得税額となります。

なお年調所得税額の算出には、復興特別所得税は含まれません。誤って含んで計算すると、年調所得税額にも間違いが生じてしまうため注意が必要です。

4-3. 年調減税額の控除をおこなう

年調減税額と年調所得税額を算出できたら、年調減税額を控除しましょう。

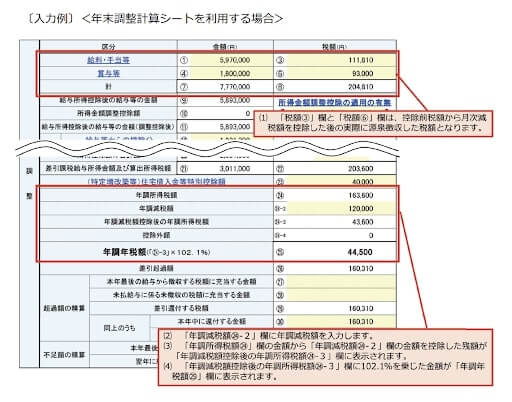

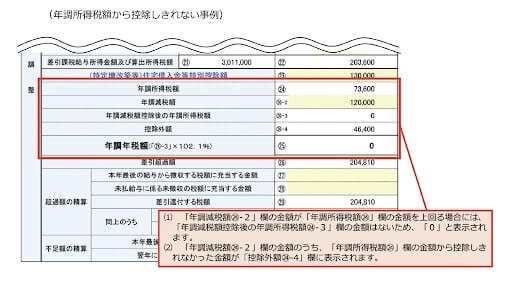

年調減税額の控除をおこなう際は、国税庁が発行している「年末調整計算シート」もしくは「令和6年源泉徴収簿」を活用します。

まず、年調所得税額から年調減税額を差し引き、その金額に「×102.1%」をおこなうことで、復興特別所得税を含んだ所得税(年調年税額)が算出されます。この年調年税額を算出したうえで、通常の年末調整に沿って過不足の金額を計算してください。

なお、年調所得税額から控除しきれない場合は、年末調整計算シートの「控除外額」に表示されます。源泉徴収簿の場合は、用紙の余白部分に「24-4」(控除外額)として記載しなければなりません。

国税庁の資料を参考に正しく手続きを実施してください。

上記の手続きについて、国税庁より解説動画が配信されています。

年末調整の手続きをスムーズに進めるために、動画も確認しながら定額減税に関する理解を深めましょう。

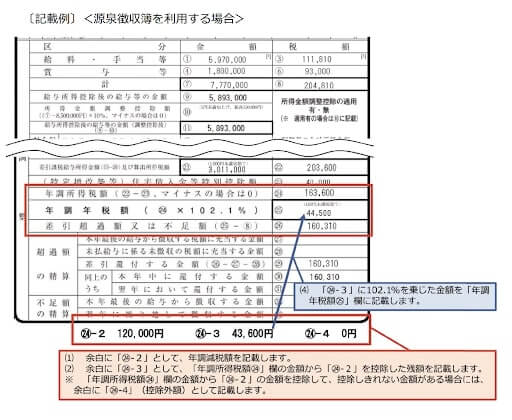

5. 年調減税を源泉徴収票に記載する方法

年末調整時の定額減税(年調減税)の源泉徴収票への記載方法は、下記のように減税を実施したかしていないかで異なります。

- 年調減税を実施した従業員の場合

- 年調減税を実施しなかった従業員の場合

ここでは、それぞれのケースに分けて記載例を解説していきます。

5-1. 年調減税を実施した従業員の場合

年調減税を実施した従業員の場合、令和6年分の源泉徴収票の摘要欄に「控除した年調減税額の合計」と「控除外額」を記載しましょう。

例えば、年調減税額60,000円で控除外額0円の場合は以下のように記載します。

| (摘要) | 源泉徴収時所得税減税控除済額60,000円 控除外額0円 |

ただし、控除外額が発生した場合は、発生した金額を記載しなければなりません。例えば、年調減税額90,000円で控除外額が40,000円発生した場合は以下のような記載になります

| (摘要) | 源泉徴収時所得税減税控除済額90,000円 控除外額40,000円 |

そのほかの注意点については、下記国税庁の資料をご確認ください。

参考:給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた|国税庁

5-2. 年調減税を実施しなかった従業員の場合

年調減税の対象ではない従業員の場合、源泉徴収票の摘要に定額減税に関する記載の必要はありません。

ほとんどの従業員が減税対象となるので、あまり多いケースではありませんが、減税をしないのであればそもそも記載することがないため空欄のままとなります。

ただし、源泉徴収税額には控除前の税額から月次減税の金額を控除後、実際に源泉徴収をした税額の合計を記入する必要があります。記載不要となるのは、あくまでも「定額減税に関する項目」です。

そのため、「定額減税はしないけど源泉聴取をおこなう」ことに該当する従業員が在籍している場合は、正しい手続きを確認したうえで源泉徴収票を作成してください。

参考:給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた|国税庁

6. 定額減税(年調減税)の注意点

年末調整時の定額減税(年調減税)の注意点は、以下の3点になります。

- 所得金額の合計が1,805万円以上の場合は年調減税額を控除しない

- 5月31日までの退職者には年調減税を実施しない

- 6月2日以降に入社した従業員は年調減税を実施する

それぞれ詳しく内容を確認し、間違いのない年調減税ができるようにしておきましょう。

6-1. 所得金額の合計が1,805万円以上の場合は年調減税額を控除しない

従業員の所得金額の合計が1,805万円以上(給与収入のみの場合は2,000万円以上)の場合は、年末調整時の定額減税が受けられません。

そのため、企業は年末調整をおこなう前に、従業員が給与以外で所得があるか確認する必要があります。所得合計が1,805万円以上の場合年末調整では年調減税を実施せず、それまでに控除した金額を精算する流れとなるため注意してください。

ただし、所得合計が1,805万円以上(給与収入のみの場合は2,000万円以上)であっても、月次減税は受けられます。控除対象外となるのは、「年調減税」だけなので、間違えないようにしましょう。

6-2. 5月31日までの退職者には年調減税を実施しない

5月31日までに企業を退職した従業員は対象外となるため、年末調整時の定額減税をおこなう必要はありません。

定額減税の対象になるのは、6月以降に支払われる給料です。そのため、5月末日までに企業を退職しており、給与や賞与、退職金などの支払いも終わっている従業員に対しては、年調減税を考慮する必要はないのです。

従業員によっては、「2024年は減税される」と思っている可能性があるため、トラブルにならないよう退職時に説明しておくことが望ましいでしょう。

退職者には事前に理解をしてもったうえで、これまでの退職者の手続きと同様に源泉徴収票を作成し、送付するという流れがベストです。

関連記事:退職所得の源泉徴収票を作成するときのポイントを徹底解説

6-3. 6月2日以降に入社した従業員は年調減税を実施する

年調減税は6月以降の給与が対象となるので、6月2日以降に入社した従業員は、年末調整時の定額減税をおこなう必要があります。ただし、6月1日に会社に在籍していないため、月次減税の控除は適用されません。

年調減税というのは、入社日によって「月次減税」と「年調減税」の適用範囲が異なります。そのため、計算が細かく複雑になりやすいという課題がありますが、頻繁にあるケースではないので6月入社の社員がいる場合は都度確認するのが望ましいでしょう。

各種計算では入社日と在籍日、勤務開始日など、基準日にする日はさまざまなパターンがありますが、年調減税に関しては6月の頭がその切り替えの基準になることを頭に入れておき、間違いのない計算をするようにしてください。

参考:令和6年分所得税の定額減税Q&A(令和6年3月改訂版) |国税庁

6-4. 扶養家族の増減があった場合の還付・徴収に注意する

扶養家族の増減があった場合には特に注意が必要です。例えば、結婚や出産、収入減少等によって扶養親族が増加した場合、年調減税額は月次減税額よりも増加します。これにより、還付が発生しやすくなります。

一方、離婚や就職、収入増加により扶養親族が減少した場合、月次減税額に比べ年調減税額は減少するので、徴収が発生しやすくなります。

したがって、これらの変動を事前に把握し、適切な対応をおこなうことが重要です。

特に税金が増える結果になる場合は、従業員は疑問を持ちやすいです。近年は税金に対して敏感になっている従業員も多いので、徴収が発生する場合はわかりやすく説明できるようにしておくと良いでしょう。

7. 定額減税(年調減税)に関するよくある質問

定額減税(年調減税)というのは、減税額は決まっているものの、対象となる従業員それぞれの状況によって対応が異なるため、ケースによっては対応方法がわからないことがあるかもしれません。

そこで、ここでは実務をおこなう上で、参考にすべき 年末調整時の定額減税(年調減税)に関するよくある質問をまとめたので、いざというときのためにチェックしておきましょう。

7-1. 扶養控除等申告書を提出していない従業員への年調減税対応方法は?

扶養控除等申告書の提出がない従業員に対しては、企業側は年末調整やそれに関連する手続きをおこなうことができません。年末調整などの手続きには「扶養控除等申告書」が必要です。そのため、書類が揃わない場合は、年調減税への対応もできないので、企業側ができることはほとんどないでしょう。

企業が年末調整をおこなえない場合は、従業員が自分で確定申告をする必要がでてきます。従業員は、自分で確定申告をしなければならないことを知らないケースがあるため注意しましょう。

つまり、扶養控除等申告書を提出していない従業員への年調減税対応として企業側ができるのは、確定申告の案内や必要性を伝えることだけです。

7-2. 前職からの源泉票発行が遅れる場合の年調減税対応方法は?

前職からの源泉票発行が遅れる場合の年調減税対応方法に関しては、昨年公表された『令和5年分年末調整のしかた』の記述を参考にするのが一般的です。

『令和5年分年末調整のしかた』によると、発行が遅れる場合は、従業員から前職の会社で発行された源泉徴収票を受け取り次第、12月の年末調整(もしくは1月給与支給のいわゆる再年調)で対応するのが最善策だと考えられます。

しかし、前の職場が倒産していたり、何らかの事情で源泉徴収の発行ができない、遅れてしまったりするケースも少なからず存在します。

そのような場合は従業員自ら確定申告をおこなうことも必要です。前職の源泉徴収票が遅延した場合は、正確な情報が揃うまで待つか、臨機応変な対応が求められます。

7-3. 扶養控除等申告書を記載していない従業員が「源泉徴収に係る申告書」を提出した場合の対応方法は?

扶養控除等申告書を記載していない従業員が「源泉徴収に係る申告書」を提出してきた場合、扶養控除等申告書には不記載のままですが、扶養控除等申告書または「年末調整に係る定額減税のための申告書」に記載して申告してもらう必要はあるのでしょうか。

回答としては、「源泉徴収に係る申告書」で申告されていても、定額減税は12月31日時点の状況に応じた年調減税で確定するため、改めて12月31日時点の状況を捕捉するための申告が必要です(6月以降に死亡や養子縁組等で扶養親族から外れることもある)。

扶養親族の増減や年収は、基本的には扶養控除等申告書で申告してもらうものなので、年末調整前に全従業員向けにシステム上で自身の家族情報を確認するように促し、必要であれば申告するように案内しましょう。

8. 年末調整時の定額減税はミスがないように手続きしよう

年末調整時の定額減税とは、年末調整の対象者が受けられる減税制度のことです。この制度はデフレ対策の一環として新たに制定されたものなので、令和6年度の年末調整というのは令和5年度とは異なる手順となるため、注意しなければなりません。

計算ミスをしないようにするには、年調減税を実施する際、まず対象となる従業員を調査しましょう。その後、国税庁より公表されている年調減税の手続きに従い、正しく年末調整を実施します。

また、令和7年度の年調減税に関しても、いつ新たな制度が決まるかわかりません。令和6年の年調減税のように突然対応しなければならないこともあるので、国税庁などの発表は常に注視しておく必要があります。

年末調整時は業務が多忙になる時期なので、できることは先に進めて、できる限り余裕を持てるようにしておくといいでしょう。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

勤怠・給与計算のピックアップ

-

有給休暇の計算方法とは?出勤率や付与日数、取得時の賃金をミスなく算出するポイントを解説

勤怠・給与計算公開日:2020.04.17更新日:2026.01.29

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2026.01.27

-

社会保険料の計算方法とは?計算例を交えて給与計算の注意点や条件を解説

勤怠・給与計算公開日:2020.12.10更新日:2025.12.16

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2025.03.10

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2025.11.21

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2025.02.07

給与計算の関連記事

-

雇用保険の休職手当とは?受給条件や申請方法をわかりやすく解説

人事・労務管理公開日:2025.06.18更新日:2025.08.28

-

パート従業員にも休職手当を支給できる?支給条件や注意点を解説

人事・労務管理公開日:2025.06.17更新日:2025.08.28

-

休職手当はいくら支払う?金額や支給条件を解説

勤怠・給与計算公開日:2025.06.16更新日:2025.08.28