年末調整の納付書とは?書き方や提出方法を詳しく紹介

更新日: 2025.11.21 公開日: 2021.10.8 jinjer Blog 編集部

年末調整で確定した源泉所得税を納付する際には「納付書(所得税徴収高計算書)」を使用します。年末調整をスムーズに進めるには、この納付書について正確に把握しておく必要があります。

年末調整の手続きが遅れると、源泉所得税の納付も遅れ、延滞税などが課される可能性が生じます。本記事では、納付書の役割や種類、入手から提出までの流れ、そして納付書の具体的な書き方について詳しく解説します。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整の納付書(所得税徴収高計算書)とは

年末調整後に確定した源泉所得税を納付する際に使用するのが「納付書」です。正式には「所得税徴収高計算書」といい、給与や退職所得、利子、配当など、所得の種類ごとにそれぞれ異なる様式の納付書が用意されています。

1-1. 年末調整における納付書の種類

年末調整の結果、最終的に確定した源泉所得税を納めるときには次の2種類のうちいずれかの納付書が使われます。

- 給与所得・退職所得等の所得税徴収高計算書(一般用の所得税徴収高計算書)

- 納期特例分の所得税徴収高計算書

通常は一般用の所得税徴収高計算書を使って源泉所得税を納めますが、納期に特例がある場合は、納期特例の所得税徴収高計算書を使用します。

1-2. 年末調整が遅れると延滞税や不納付加算税が生じる可能性がある

年末調整の手続きが遅れると、その後の源泉所得税の納付も遅れてしまいます。納付期限を過ぎてしまうと、延滞税や不納付加算税が課される可能性があります。

また、年末調整の遅れは、従業員の所得税が確定しないことを意味します。その結果、従業員への源泉徴収票の交付や、市区町村への給与支払報告書の提出も遅れ、従業員の確定申告や住民税の決定に影響するおそれがあります。

このような事態を招かないためにも、年末調整の仕組みを理解し、余裕をもって準備・手続きを進めることが重要です。

関連記事:不納付加算税とは?課される要件や計算方法、免除されるケースを解説

2. 年末調整の納付書の入手から提出までのポイント

年末調整納付書(所得税徴収高計算書)を入手してから提出するまでの流れを把握しておけば、納付手続きをスムーズに進められます。ここでは、年末調整納付書の入手から提出までのポイントを詳しく紹介します。

なお、紙の納付書を使用せず、e-Taxで所得税徴収高計算書データを作成・送信することもできます。電子上で徴収高計算書の作成から納税手続きまでを一貫しておこなえるため、この機会に電子納付へ移行するのもよいでしょう(※キャッシュレス納付の詳細は「5-3章」で解説しています)。

参考:源泉所得税(徴収高計算書)についてよくある質問|e-Tax 国税電子申告・納税システム

2-1. 年末調整納付書の入手方法

年末調整に使用する納付書は、所轄の税務署や一部の金融機関の窓口で入手できます。ただし、金融機関によっては在庫がない場合もあるため、事前に確認しておくと安心です。なお、e-Taxを利用せず納付書で納付している事業者などの場合、税務署から事前に納付書が郵送されることもあります。

参考:G-2-8 現金に納付書を添えて納付(金融機関又は税務署の窓口)

関連記事:所得税納付書の入手方法は?所得税納付書の種類や提出方法・期限を解説

2-2. 年末調整納付書の提出先

年末調整で確定した源泉所得税を納付する際に使用する納付書は、所轄の税務署または取り扱い金融機関の窓口で提出・納付します。納付書は3枚つづりになっています。油性のボールペンでしっかり記載したあとは、そのまま切り離さずに税務署や金融機関に持ち込んでください。

なお、窓口での納付は現金のみの取り扱いとなり、クレジットカードは利用できません。納付額に見合う現金と、必要事項を記入した納付書を持参して手続きをおこないましょう。

参考:G-2-8 現金に納付書を添えて納付(金融機関又は税務署の窓口)

2-3. 納付税額が0円の場合も所轄の税務署へ提出が必要

年末調整の結果、還付金が多く発生するなどの理由で、納付すべき税額が0円になることもあります。納付額がない場合でも、納付書は所轄の税務署へ提出する必要があります。

提出は郵送でも可能です。なお、納付税額が0円の場合、控え(写し)への収受日付印は押されません。そのため、提出年月日を社内で記録・管理しておくとよいでしょう。

関連記事:年末調整での還付金(返金)処理はいつまでに?仕組みや方法を解説

2-4. 年末調整納付書の提出期限は翌年1月10日

年末調整後に確定した源泉所得税の納付期限は、原則として翌年1月10日です。そのため、年末調整に使用する納付書(所得税徴収高計算書)の提出期限も翌年1月10日となります。なお、この日が土日や祝日にあたる場合は、翌営業日が納付および提出の期限となります。

また、年末調整に関連して税務署へ提出する法定調書(給与所得の源泉徴収票)の提出期限は翌年1月31日です。源泉所得税の納付および納付書の提出期限とは異なるため、混同しないよう注意しましょう。

参考:No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等|国税庁

2-5. 納期の特例を受けている場合の提出期限は翌年1月20日

通常、給与から源泉徴収した所得税は、その月の分を翌月10日までに納付する必要があります。そのため、年末調整をおこなった12月分の源泉所得税の納付期限は翌年1月10日になるのです。

しかし、給与の支払者が常時10人未満で一定の条件を満たす場合、源泉所得税の納付に関する特例が受けられます。この特例を使うと、半年ごとにまとめて納付でき、納付期限は次のようになります。

|

対象期間 |

納付期限(※土日・祝日の場合は翌営業日) |

|

1月~6月分 |

7月10日 |

|

7月~12月分 |

翌年1月20日 |

特例適用者の場合、その年7月から12月までに徴収した源泉所得税の納付期限は翌年1月20日です。そのため、納付書の提出期限も翌年1月20日となります。

なお、納期の特例を受けるには、所轄の税務署に「納期の特例申請書」を提出する必要があります。特例の適用は、原則として申請日の翌月から支払う給与に反映されます。資金繰りに不安がある場合は、この制度の活用を検討するとよいでしょう。

参考:No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例|国税庁

3. 年末調整の納付書の書き方

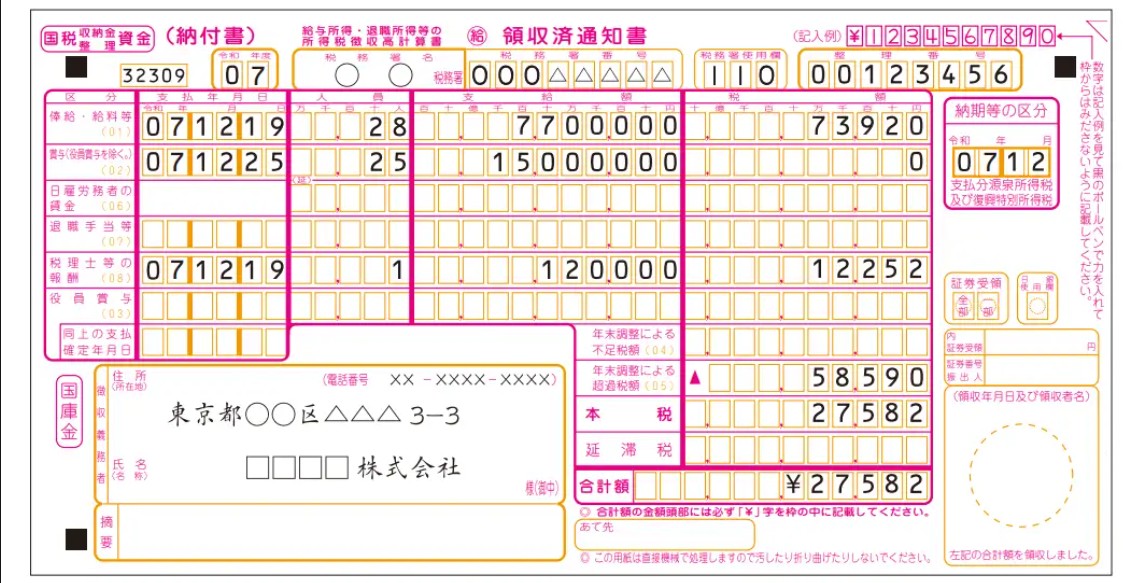

年末調整後に源泉所得税を納付する際に使用する納付書が「給与所得・退職所得等の所得税徴収高計算書」です。ここでは、年末調整納付書の書き方を紹介します。

なお、納期の特例を受けている場合は様式が異なり、記載の仕方が異なる部分もあります。また、令和8年9月下旬に納付書の様式変更が予定されているので注意が必要です。

3-1. 年度

左上の「年度」には、会計年度を書きます。会計年度はその年の4月から翌年の3月31日までなので、例えば、2025年(令和7年)の会計年度は令和7年4月1日~令和8年3月31日までとなり、「07」と記載します。

3-2. 税務署名

管轄の税務署名を記載します。右隣の税務署番号は税務署が記入するので、空けておきます。

3-3. 整理番号

整理番号は税務署から納付書が贈られてきた場合に印字されています。基本的には毎回同じ番号が割り振られますが、分からない、不明な場合は記載しなくて構いません。

3-4. 区分

次のように、支払った給料の区分によって記入する欄が異なります。

- 捧給・給料等:従業員に支給した場合

- 賞与(役員賞与を除く):従業員に賞与を支給した場合

- 税理士等の報酬:税理士・弁護士・社会保険労務士など(個人)に対して支給した場合

- 役員賞与:役員に賞与を支給した場合

ただし、税理士等の報酬は、あくまでも個人の士業に対してのみです。原則として、法人に対して支払う場合は、源泉所得税が発生しないと考えられます。

参考:No.2798 弁護士や税理士等に支払う報酬・料金等|国税庁

3-5. 支払年月日

実際に給与を支払った年月日を記入します。なお、同じ月に給与が2回以上支払われる場合、最後の支払年月日を記載します。

3-6. 人員

給与を支払った人数を記載します。

ただし同じ月に同じ相手に2回以上支払が発生している場合でも、1人としてカウントします。

3-7. 支給額

所得税、住民税、社会保険料が控除される前の総支給額を記載します。

3-8. 税額

源泉徴収額の合計を記載します。年末調整による過不足税額もきちんと記載することが大切です。

3-9. 本税

税額欄の合計を記載します。税額と本税は間違いがあると修正できないので、慎重に記載しましょう。

3-10. 合計額

本税に加え、延滞税があればそれも合計して記載します。

3-11. 徴収義務者

すでにある書式に従い、住所・電話番号・氏名を記載します。

3-12. 納期等の区分

一般の料金等の所得税徴収高計算書では、給料や報酬を支払った月の翌月10日までに支払います。

その際の「納期等の区分」欄は以下のようになります。

例:給料を令和7年12月に支給した場合

|

(令和)0 |

7(年) |

0 |

8(月) |

ただし、特例により年に2回の納付が認められている場合は以下のようになります。

例:給料を令和7年7月~12月に支給した場合

|

(令和)0 |

7(年) |

0 |

7(月) |

|

(令和)0 |

7(年) |

1 |

2(月) |

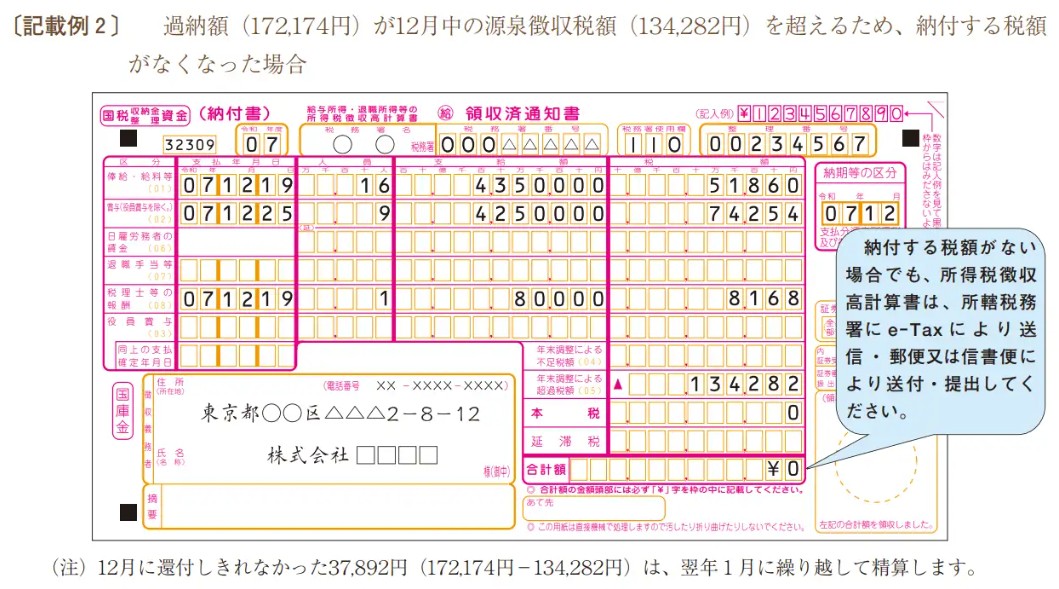

3-13. 【注意】年末調整の納付税額がマイナスとなる場合の書き方は?

年末調整の結果、従業員に還付すべき金額である納過額が12月に源泉徴収すべき税額を超える場合、納税税額はありません。このとき「合計額」欄には「0円」と記載します。

e-Taxではこの欄がマイナスになると、エラーになり送信できなくなります。必ず本税額が0円になるように記入するようにしましょう。

4. 年末調整の過不足税額の精算手続き

年末調整で確定した源泉所得税は、従業員の給与で精算のうえ納付をおこなう必要があります。ここでは、年末調整の過不足税額の精算手続きについて紹介します。

4-1. 【原則】年末調整をした月分(通常は12月分)の給与で精算をする

年末調整では、1年間に給与から差し引かれた所得税(源泉徴収額)の合計と、その年に実際に納めるべき所得税(年税額)を照らし合わせ、過不足を調整します。原則として、この調整は年末調整をおこなった月の給与(通常は12月分)で実施されます。

源泉徴収額が年税額を上回る場合は、差額を還付金として従業員に返金します。逆に、源泉徴収額が年税額に足りない場合は、不足分を追加で給与から差し引きます。

4-2. 【例外1】年末調整をした月分の徴収税額だけでは還付しきれない場合

年末調整をした月の源泉徴収税額だけでは、還付すべき金額を全額還付できない場合があります。例えば、年末調整をした月分の徴収税額が「3万円」、還付すべき金額が「8万円」の場合、まず3万円は徴収税額から還付されますが、残りの5万円は還付できません。

この場合、翌年1月や2月など、以降の源泉所得税額から差し引き還付をおこないます。なお、還付額が大きく、翌月から2ヵ月を経過しても還付できない場合などには、「年末調整過納額還付請求書兼残存過納額明細書」を作成・提出することで、税務署から直接還付が受けられます。

参考:A2-17 源泉所得税及び復興特別所得税の年末調整過納額の還付請求|国税庁

4-3. 【例外2】不足額の徴収により税引手取給与が大きく低くなる場合

年末調整で追加徴収が発生した場合、その月の税引後給与が、前年1月から年末調整をする月の前月(通常は11月)までの平均税引後給与の70%未満となることがあります。このような場合、不足額の一括徴収による従業員の負担を軽減するため、翌年1月と2月に繰り延べて徴収することが可能です。

ただし、この制度を利用するには、あらかじめ「年末調整による不足額徴収繰延承認申請書」を作成し、その年最後の給与支払日の前日までに所轄の税務署へ提出し、承認を受ける必要があります。

参考:A2-10 年末調整による不足額徴収繰延の承認申請|国税庁

関連記事:年末調整でマイナス表記が起きるのはなぜ?その理由と対処方法を詳しく解説

5. 年末調整を効率化し納付までを確実に終える方法

年末調整で期限内に納付書を提出し、税金を納めるためには、業務の進め方を見直すことが大切です。ここでは、年末調整の作業を効率化し、納付まで確実におこなう方法を紹介します。

5-1. 給与計算ソフトを活用して業務を自動化する

年末調整の計算は複雑で、手作業ではミスが起こりやすくなります。誤りがあると修正作業が発生し、年末調整が遅れてしまい、納付書の提出期限に間に合わない可能性もあります。

業務を効率化するには、年末調整に対応した給与計算ソフトの導入が有効です。毎月の給与計算から年末調整における控除額や税額の計算まで自動化できるため、手間を減らし、余裕をもって年末調整の手続きを進められます。

5-2. 税理士にアウトソーシングする

社内での年末調整業務が負担になる場合は、税務の専門家である税理士に業務を委託する方法があります。年末調整に精通した税理士にアウトソーシングすれば、計算の正確性や処理のスピードを確保でき、業務負担を大幅に軽減できます。

ただし、税理士には「税務代理」「税務書類の作成」「税務相談」といった独占業務があります。そのため、年末調整の計算から税金の納付、法定調書の提出まで一連の手続きをすべて委託する場合、税理士資格を持たない代行サービスには依頼できない点に注意が必要です。

参考:2 税理士の業務|国税庁

関連記事:年末調整を税理士に依頼するメリットや依頼方法を解説

5-3. キャッシュレス納付を活用する

年末調整で源泉所得税を納付する際は、現金納付だけでなく、次のようなキャッシュレス納付も活用できます。

- ダイレクト納付:口座振替による納付

- インターネットバンキング等納付:ネットバンキングやATMから納付

- クレジットカード納付:クレジットカードを使った納付

- スマホアプリ納付:PayPayや楽天Payなどのスマホ決済アプリを使った納付

キャッシュレス納付を利用すれば、税務署や金融機関の窓口に行く手間を省き、スムーズに手続きできます。ただし、利用するには事前にe-Taxで所得税徴収高計算書のデータ作成・送信が必要です。

関連記事:年末調整をネットで手続きするために必要な準備・方法

6. 年末調整には所得税徴収高計算書(納付書)が必要

年末調整は所得税徴収高計算書という納付書をもっておこなわれます。通常は給料を支払った翌月の10日までに、納付書を添えて金融機関や税務署に納付します。

もし先月や先々月に支払いすぎた過納分がある場合は、その額によって相殺されます。計算の結果、過納分が余ってマイナスになった場合は「年末調整における超過税額」にその額を記載し、合計額と本税は0円を下回らないようにしてください。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

書き方の関連記事

-

報告書の書き方とは?基本構成やわかりやすい例文を解説

人事・労務管理公開日:2024.05.10更新日:2024.05.24

-

顛末書とは?読み方・書き方・社内外向けテンプレートの作成例を紹介

人事・労務管理公開日:2024.05.09更新日:2024.05.24

-

回議書とは?様式・書き方や稟議書との違いをわかりやすく解説

人事・労務管理公開日:2024.05.01更新日:2024.09.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02