【令和7年分】保険料控除申告書の書き方を解説|申請時の注意点も紹介

年末調整では、従業員から保険料控除申告書を提出してもらう必要があります。もし内容に不備があり、税務署への提出期限に間に合わなかった場合、従業員は自ら確定申告をおこなわなければなりません。

本記事では、保険料控除申告書の書き方や添付書類(控除証明書)の注意点をわかりやすく解説します。また、従業員から提出を受けた保険料控除申告書のチェックポイントについても紹介します。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 保険料控除申告書とは

保険料控除申告書(正式名称:給与所得者の保険料控除料申告書)とは、年末調整時に従業員に記入し提出してもらう書類の一つです。

保険料控除申告書は、従業員が加入している各種保険料をその年の所得から控除をするために必要な書類です。

従業員には、保険料控除申告書と控除証明書をセットで提出してもらいます。企業では、税務署から提出を求められた場合に速やかに提出できる状態にして7年間保存しましょう。

なお、該当する保険に加入していない従業員には、保険料控除申告書の提出をしてもらう必要はありません。

参考:A2-3 給与所得者の保険料控除の申告|国税庁

参考:No.2503 給与所得者の扶養控除等申告書等の保存期間|国税庁

関連記事:年末調整の書き方を徹底解説!書類別の記入例でわかりやすく解説

2. 保険料控除申告書により控除される項目

保険料控除申告書により控除される項目と、保険の種類は以下のとおりです。

| 控除される項目 | 保険などの種類 |

| 生命保険料控除 | 一般生命保険 |

| 介護医療保険 | |

| 個人年金保険 | |

| 地震保険料控除 | 地震保険 |

| 旧長期損害保険 | |

| 社会保険料控除 | 健康保険 |

| 介護保険 | |

| 厚生年金保険 | |

| 国民健康保険 | |

| 国民年金保険 | |

| 後期高齢者医療保険 | |

| 国民年金基金 など | |

| 小規模企業共済等掛金控除 | 小規模企業共済 |

| 企業型確定拠出年金(企業型DC) | |

| 個人型確定拠出年金(iDeCo) | |

| 心身障害者扶養共済 |

各項目では、1月1日~12月31日の1年間に支払った保険料に応じた金額がその年の所得から控除されます。

3. 給与所得者の保険料控除申告書の書き方

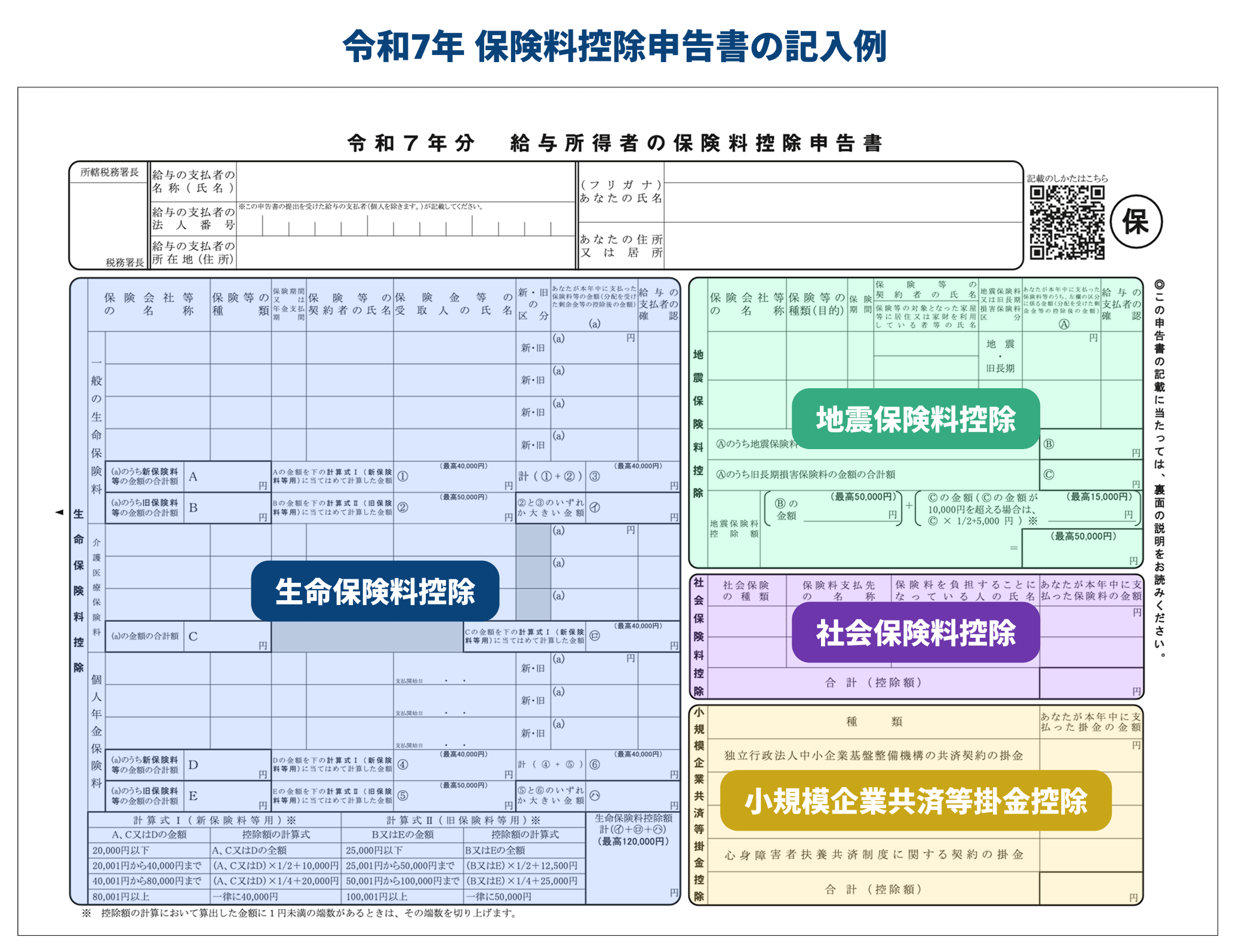

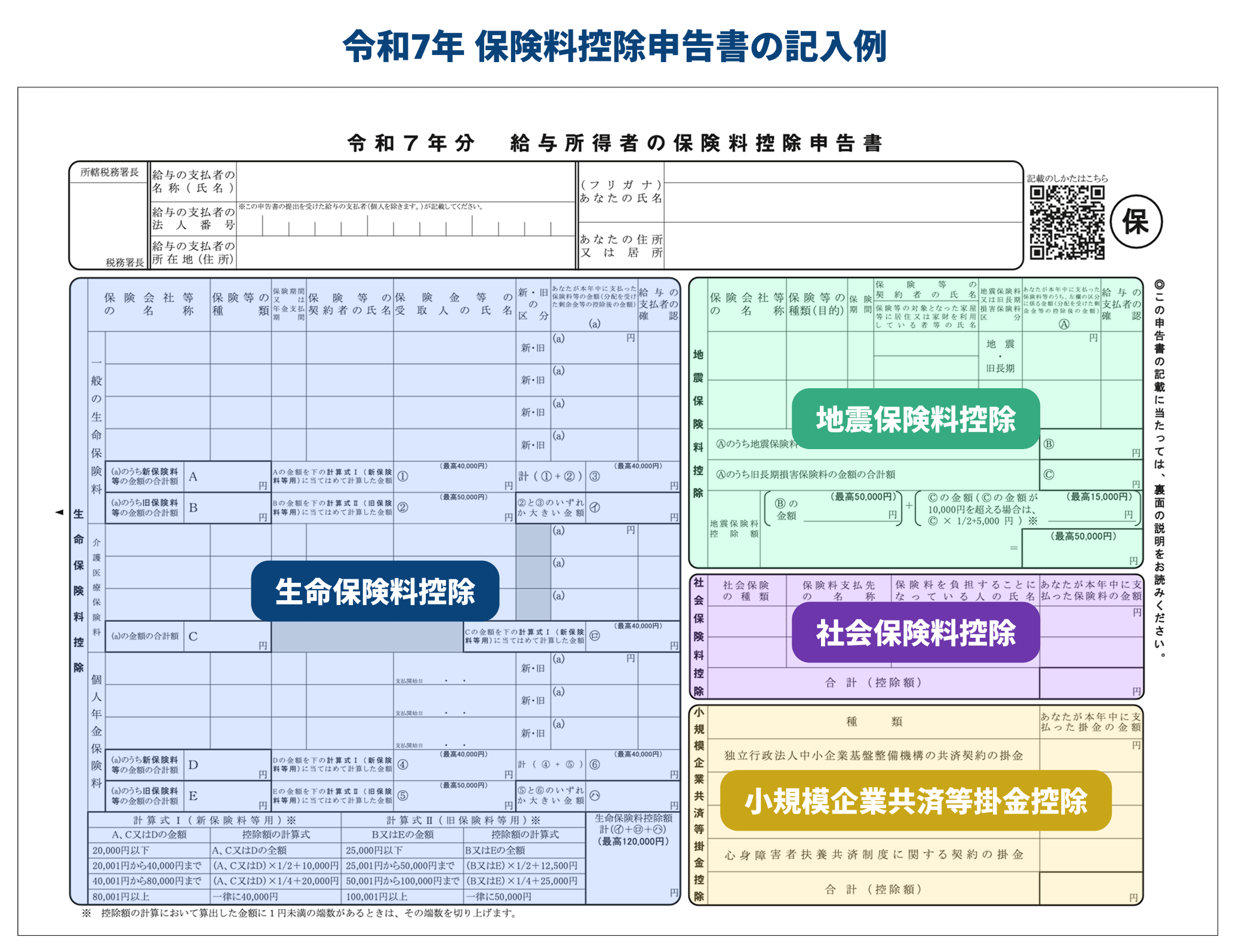

令和7年分(2025年分)の保険料控除申告書には以下の項目があります。なお、令和6年分(2024年分)から大きな変更はありません。

- 生命保険料控除

- 地震保険控除

- 社会保険料控除

- 小規模企業共済等掛金控除

各項目の書き方を紹介します。具体的に何を書けばよいのか迷う際は、国税庁が提供している記入例があるので、参考にするのもおすすめです。

3-1. 生命保険料控除

生命保険料控除の書き方を、次の流れに沿って説明します。

- 控除証明書から転記する

- 1年の保険料の合計額を新制度・旧制度に分けて記入する

- 計算式を使って金額を記載する

- 合計額を記入する

- 介護医療保険料・個人年金保険料も同じように記入する

3-1-1. 控除証明書から転記する

生命保険料控除の一般の生命保険料の欄は、控除証明書を確認しながら保険会社等の名称・保険の種類・保険期間や契約者の氏名など記入します。控除証明書に記載されていない情報がある場合には、保険証券を確認してください。

生命保険には、旧制度と新制度があります。旧制度は2011年12月31日以前に加入した保険契約で、新制度は2012年1月1日以降に加入した保険契約です。

3-1-2. 1年の保険料の合計額を新制度・旧制度に分けて記入する

「あなたが本年中に支払った保険料等の金額」の欄には、1月1日~12月31日の1年間に支払った金額の合計を記入します。さらに、新制度・旧制度に分けて合計金額を出し、「合計額」の欄に記入してください。

3-1-3. 計算式を使って金額を記載する

申告書の下の部分には、計算式が記載されています。新制度の場合には計算式Ⅰ、旧制度の場合は計算式Ⅱに当てはめてください。1円未満の端数は切り上げましょう。

3-1-4. 合計額を記入する

各計算式の答えを足し、「③」の欄には合計額を記入しましょう。足した額が40,000円を超えた場合には、40,000円と記載します。

「②と③のいずれか大きい金額」の欄には、新制度・旧制度で出した計算式の、答えの大きい金額をそのまま記入してください。

3-1-5. 介護医療保険料・個人年金保険料も同じように記入する

生命保険控除には、一般の生命保険のほかに「介護医療保険料」「個人年金保険料」の欄があります。生命保険料と同じように記入していきましょう。

3-2. 地震保険控除

地震保険控除の書き方を、以下の流れに沿って説明します。

- 控除証明書から転記する

- 合計額を記入する

- 地震保険料控除額を記入する

- 地震保険料控除額を計算して記載する

3-2-1. 控除証明書から転記する

地震保険料控除証明書を見ながら、保険会社等の名称や保険等の種類(目的)、期間、契約者の氏名などを記入しましょう。「給与の支払者の確認」の欄は空欄でかまいません。

「地震保険料又は旧長期損害保険料区分」の欄にある旧長期損害保険とは、以前廃止された損害保険控除のなかで控除の対象となる所定の要件を満たした保険です。どちらが当てはまるかは控除証明書に記載されているので、確認して◯をつけましょう。

3-2-2. 合計額を記入する

「Aのうち地震保険料の金額の合計額・Aのうちの旧長期損害保険料の金額の合計」の欄に、1月1日~12月31日の1年間に支払った金額の合計を記入します。地震保険料と旧長期損害保険料をそれぞれ分けて記入しましょう。

3-2-3. 地震保険料控除額を記入する

地震保険料控除額の「Bの金額」の部分には、地震保険料の合計を記入します。50,000円以上の場合は、50,000円と記入しましょう。

旧長期損害保険料の合計額は、「Cの金額」の欄に記入します。金額が10,000円を超える場合には、「C × 1/2 + 5,000円」の計算式に当てはめ、算出された金額を書いてください。答えが15,000円以上の場合には15,000円と記入します。

3-2-4. 地震保険料控除額を計算して記載する

「Bの金額」と「Cの金額」に記載された金額を足すと、地震保険料の控除額がわかります。上限は50,000円なので、足した答えが50,000円以上だった場合には50,000円と記入しましょう。

3-3. 社会保険料控除

社会保険控除の書き方を、以下の流れに沿って説明します。

- 社会保険料の種類を記入する

- 保険料の支払先を記入する

- 自分や家族の氏名・続柄を記入する

- 保険料の合計額を記入する

なお、社会保険料控除の欄は、給与や賞与から天引きされている社会保険料以外で保険料を支払った場合に記入します。具体的には以下の場合です。

- 勤務先が社会保険に未加入、国民年金保険料・国民健康保険料を自分で払っている

- 1年のうちに就職した場合で、国民年金保険料・国民健康保険料を払っていた時期がある

- 生計をともにする配偶者・子ども・親などの国民年金保険料・国民健康保険料を支払った

記入した社会保険料の合計は、全額控除対象となります。書き方を押さえておきましょう。

3-3-1. 社会保険料の種類を記入する

社会保険料控除の「社会保険の種類」の欄には、社会保険料の種類を記入しましょう。社会保険料で控除される主な保険の種類は以下の通りです。

- 健康保険

- 介護保険

- 厚生年金保険

- 国民健康保険

- 国民年金保険

- 後期高齢者医療保険

- 国民年金基金

社会保険料控除証明書や保険料の納入告知書などを見ながら、正確に記入してください。

3-3-2. 保険料の支払先を記入する

「保険料の支払先」には、各保険の支払先を記入しましょう。主な各保険の支払先は以下のとおりです。

| 保険の種類 | 支払先 |

| 国民年金保険料 | 日本年金機構 |

| 国民健康保険料 | お住まいの市区町村 |

| 介護保険料 | お住まいの市区町村 |

| 厚生年金保険料 | 日本年金機構 |

| 後期高齢者医療保険料 | お住まいの市区町村 |

3-3-3. 自分や家族の氏名・続柄を記入する

「保険料を負担することになっている人」の欄には、自分が保険料を納付する場合は氏名および続柄に本人と記入し、配偶者(妻・夫)・子ども(子)・親(母・父)などの場合は負担する人の氏名と続柄を記入しましょう。

3-3-4. 保険料の合計額を記入する

「あなたが本年中に支払った保険料の金額」の欄には、1月1日~12月31日の1年間に支払った金額の合計を記入してください。社会保険料控除証明書や領収書、納付証明書などを参考にしましょう。

3-4. 小規模企業共済等掛金控除

小規模企業共済等掛金控除の書き方は、小基礎企業共済等掛金払込証明書を見て金額を記入することが基本です。

1月1日~12月31日の1年間に支払った掛け金の金額を種類ごとに記入しましょう。合計の欄には、掛け金の合計を記入してください。合計の欄に記載した金額が控除額となります。

なお、小規模企業共済等掛金では、以下の掛け金が全額控除です。

- 小規模企業共済

- 個人型確定拠出年金(iDeCo)

- 企業型確定拠出年金(企業型DC)

- 心身障害者扶養共済

漏れなく計算するようにしましょう。

4. 保険料控除申告書のチェックポイント

保険料控除申告書は、控除要件が複雑で添付書類も必要となるため、誤りが発生しやすい書類です。事前にチェックポイントを把握しておくことで、申告内容の誤りや記入漏れを防ぎ、年末調整を円滑に進められます。

4-1. 対象者の要件を満たしているか

保険料控除には、それぞれ対象者に関する条件が細かく定められています。例えば、社会保険料控除は、その年中(1月1日~12月31日)に実際に支払った金額が対象です。

そのため、1月分の社会保険料を前年に支払っていた場合は前年の控除対象となり、逆に12月分を翌年に支払った場合は翌年の控除対象になります。とくに年の途中で入社し、国民年金保険料や国民健康保険料を自身で納めていた場合に起きやすいミスです。

このように、支払時期や控除要件を正しく理解していないと、控除の計上漏れや誤りが生じ、正確な年末調整ができなくなる恐れがあるため注意が必要です。

関連記事:年末調整の社会保険料控除とは?対象となる保険や計算方法を解説

4-2. 添付書類が不足していないか

保険料控除申告書を提出する際は、「控除証明書」などの添付書類が必要な場合と不要な場合があります。なお、添付書類が必要となるケースは次の通りです。

| 適用する保険料控除 | 必要な添付書類 |

| 生命保険料、地震保険料、小規模企業共済等掛金控除 | その支払金額を証明する書類 ※旧生命保険料は支払金額から剰余金や割戻金を差し引いた金額が9,000円を超える場合に限る |

| 社会保険料控除 | その支払金額を証明する書類(社会保険料のうち国民年金保険料等に該当する場合のみ) |

必要書類が添付されていないと控除が適用できず、従業員に追加提出を依頼する手間が発生し、担当者の業務負担も増えてしまいます。あらかじめ、各控除ごとに必要な添付書類を整理し、従業員にわかりやすく案内しておくことで、提出漏れや修正作業を防ぎ、年末調整をスムーズに進められるでしょう。

関連記事:年末調整の必要書類一覧|記載する内容や書類の入手方法を徹底解説

4-3. 申告額ではなく証明額で計算されていないか

控除証明書には主に「証明額」と「申告額」が記載されています。証明額は証明書発行日までに実際に支払った金額を指し、申告額はその年の12月末までに支払う予定の年間保険料額を示します。

保険料控除の対象は、その年の1月1日から12月31日までに実際に支払った金額です。証明額のみで計算すると、発行日以降の支払分が反映されず、控除額が少なく見積もられる可能性があります。従業員には証明額と申告額の違いを説明し、年末までに全額支払いが完了する前提で申告額をもとに記入してもらうよう案内しましょう。

4-4. 控除額の上限額を超えて申告されていないか

社会保険料控除や小規模企業共済等掛金控除の支払った金額すべてが控除されます。しかし、生命保険料控除や地震保険料控除は、控除額に上限が定められています。

申告額がこれらの上限を超えている場合、そのまま処理すると税額計算が誤ってしまうため、差し戻して修正・再提出してもらわなければなりません。ただし、差し戻しが頻発すると担当者の業務負担が増えるので、生命保険料控除や地震保険料控除を利用する従業員には、事前に上限額を周知しておくことが重要です。

5. 保険料控除申告書に関連して注意が必要なケース

従業員から保険料控除申告書を提出してもらう場合、そのほかにも気を付けるべき点があります。ここでは、保険料控除申告書に関連して注意が必要なケースについて詳しく紹介します。

5-1. 申告漏れがあった場合

従業員から提出された保険料控除申告書に記載漏れや申告漏れがあっても、年末調整の処理期間中であれば、修正して再提出してもらうことで対応可能です。会社は年末調整関連の書類(源泉徴収票や給与支払報告書など)を翌年1月31日までに税務署および市区町村に提出しなければならないため、修正はこの期限までに完了させる必要があります。

もし提出期限までに修正が間に合わない場合は、従業員本人が確定申告で控除を反映する必要があります。確定申告の受付期間は原則2月16日から3月15日ですが、還付申告であれば翌年1月1日から提出でき、最長5年間申告可能です。

関連記事:年末調整の再調整は可能!方法やポイントをわかりやすく解説

5-2. 保険料控除証明書を紛失した場合

保険料控除証明書を紛失した場合、再発行の手続きが必要です。従業員には、発行元である保険会社や関連機関に直接再発行の依頼をするよう案内しましょう。

再発行は、紙の証明書としての発行だけでなく、電子データでの再交付にも対応している場合があります。

5-3. 源泉徴収票の提出が必要な場合

12月までに転職して入社した従業員には、以前の勤務先から交付された「給与所得の源泉徴収票」を提出してもらう必要があります。源泉徴収票は、その年の給与や源泉徴収税額を合算して年末調整をおこなうための重要な書類です。

紛失した場合は、本人が以前の勤務先に直接再発行を依頼しなければなりません。また、その年に複数回転職している場合は、各勤務先が発行した源泉徴収票をすべて揃える必要があります。

関連記事:年末調整で前職の源泉徴収票の提出が必要な理由とは?未提出時の対処法も解説

5-4. ほかに従業員自身で確定申告してもらう必要がある場合

以下のような従業員は、年末調整の対象外となり、従業員自身で確定申告をおこなうことで保険料控除を適用する必要があります。

- 給与収入が2,000万円を超える場合

- 会社に扶養控除等申告書を提出していない場合

また、副業所得が20万円を超える場合や、寄付金控除・医療費控除・雑損控除を適用したい場合などは、年末調整だけでは対応できません。このような従業員に対しては、年末調整に加えて確定申告が必要になることをあらかじめ周知しておきましょう。

関連記事:年末調整の対象者とは?必要な書類や確定申告との関係も解説

6. 保険料控除申告書の不備を減らして円滑に年末調整しよう

保険料控除申告書には記載しなくてはならないところが多く、慣れていない従業員は記入の際に戸惑うことが多いです。内容に不備があった場合には、従業員自身に訂正してもらわなくてはなりません。

経理担当者や従業員の負担を減らすためにも、記入例や書き方のガイドを使用し正しく記入できるようサポートしましょう。書類の不備が減れば、年末調整の手続きが円滑に進められます。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

勤怠・給与計算のピックアップ

-

有給休暇の計算方法とは?出勤率や付与日数、取得時の賃金をミスなく算出するポイントを解説

勤怠・給与計算公開日:2020.04.17更新日:2026.01.29

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2026.01.27

-

社会保険料の計算方法とは?計算例を交えて給与計算の注意点や条件を解説

勤怠・給与計算公開日:2020.12.10更新日:2025.12.16

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2025.03.10

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2025.11.21

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2025.02.07

労務の関連記事

-

年収の壁はどうなった?2025年最新動向と人事が押さえるポイント

勤怠・給与計算公開日:2025.11.20更新日:2025.11.17

-

2025年最新・年収の壁を一覧!人事がおさえたい社会保険・税金の基準まとめ

勤怠・給与計算公開日:2025.11.19更新日:2025.12.22

-

人事担当者必見!労働保険の対象・手続き・年度更新と計算方法をわかりやすく解説

人事・労務管理公開日:2025.09.05更新日:2026.01.30