2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

更新日: 2025.11.20 公開日: 2025.11.14 jinjer Blog 編集部

2025年(令和7年)から、新たな扶養控除制度として「特定親族特別控除」が導入されました。特定親族特別控除は、19歳以上23歳未満の大学生などの子どもを扶養している家庭で、親の税負担を軽減できるようにする制度です。

本記事では、特定親族特別控除の概要と導入背景、年末調整の実務ステップを詳しく解説します。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。また、令和7年11月20日に施行された通勤手当の非課税限度額の改正によって、新たに年末調整の対応が必要となるケースもあります。

- 「令和7年分の年末調整で提出する書類は?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

- 「通勤手当の非課税限度額の改正で年末調整が必要になる従業員は?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 特定親族特別控除とは

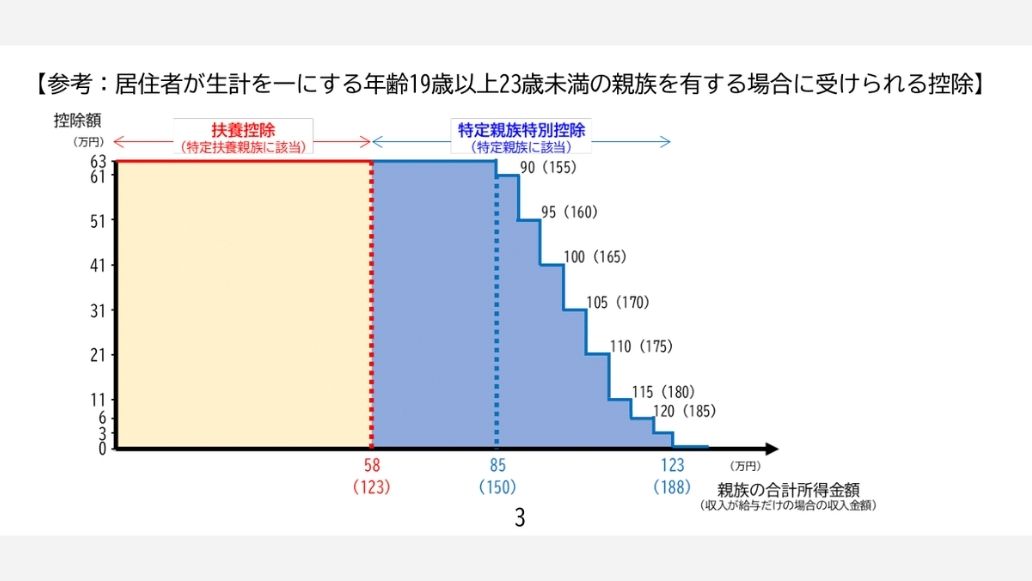

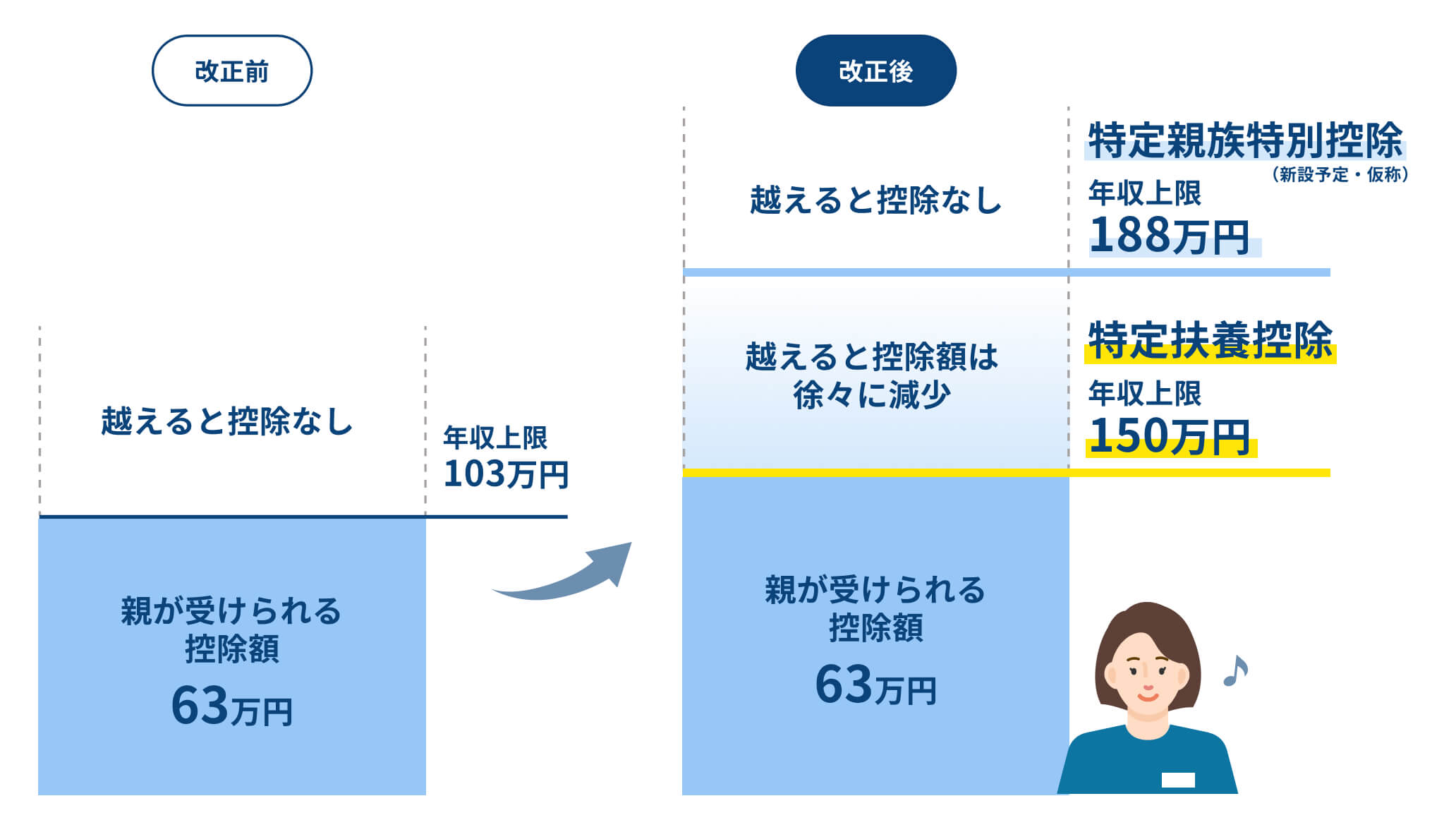

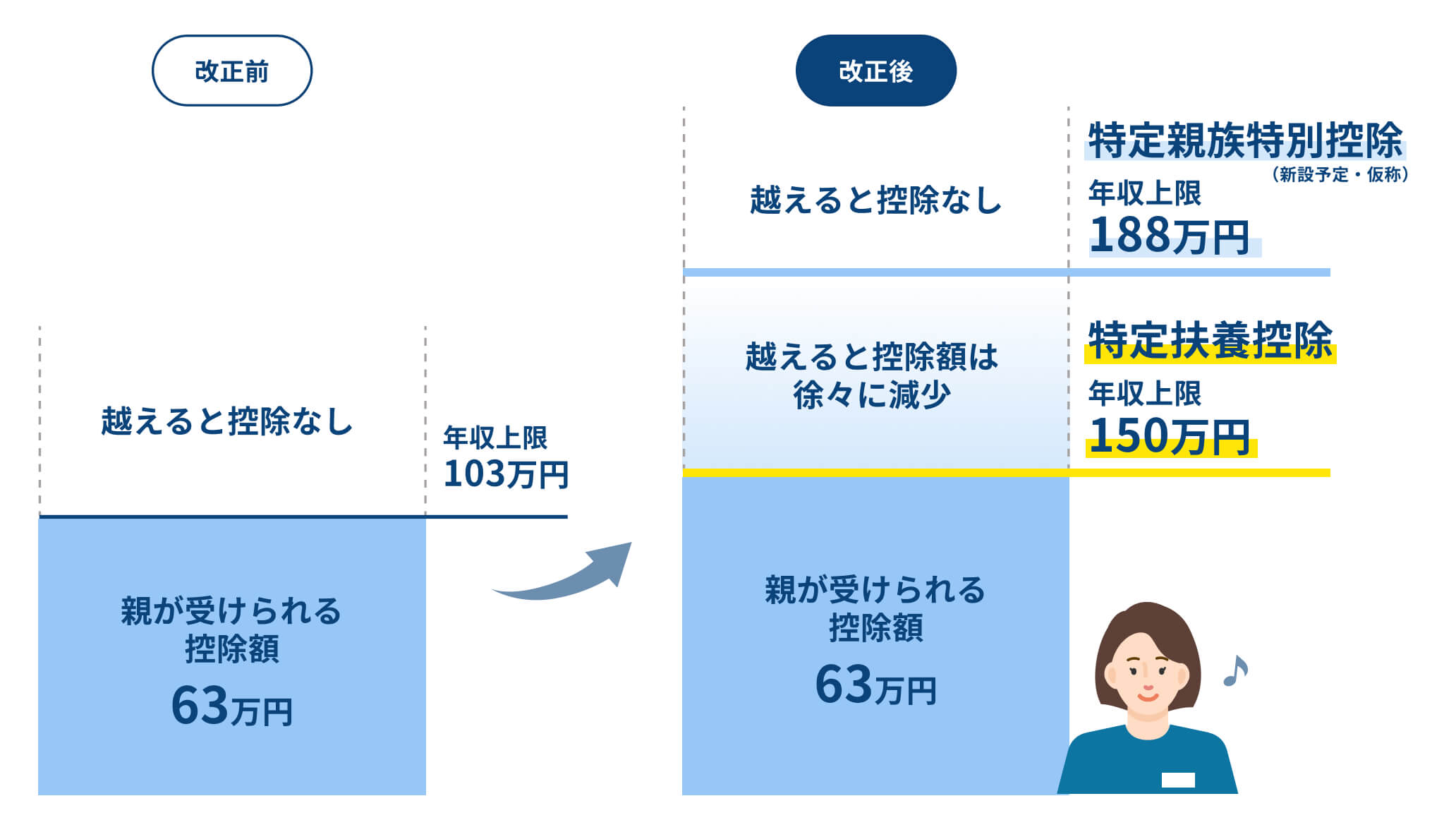

特定親族特別控除とは、令和7年度(2025年度)税制改正で新設された扶養制度です。端的に説明すると、子どもの所得が58万円を超えても85万円(給与収入約150万円)までは、親等が特定扶養控除と同額の63万円の所得控除が受けられるようになる制度です。

さらに、子どもの所得が85万円を超えた場合でも、123万円(給与収入約188万円)までは、控除額が段階的に逓減する仕組みになっています。

参考:令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)|国税庁

従来は、子どもがアルバイトなどで年収103万円を超えると扶養から外れていたため、親の所得税・住民税が増える制度となっていました。しかし、今回の改正により所得58万円(給与収入約123万円)を超えても、一定の範囲で控除が受けられるようになったため、親の税負担を理由に子どもが働く時間を抑える「働き控え」の緩和が期待されています。

特定親族特別控除のほかに、2025年の年末調整の変更点を知りたい方はこちらもあわせてご覧ください。

関連記事:2025年(令和7年)の年末調整の変更点!手続きのポイントもわかりやすく解説

1-1. 特定親族特別控除が導入された背景

これまで、子どもがアルバイト収入などを得た場合、所得が48万円(給与収入で約103万円)を超えると、親は「特定扶養控除」を受けられませんでした。

例えば、子どもの年収が102万円の場合、親は63万円の控除を受けられるのに対して、子どもの年収が104万円になると控除がゼロになる仕組みとなります。収入がわずかに増えただけで税負担が大きく変わる制度であり、「扶養から外れると親の税負担が増える」という理由で、子どもが働く時間や収入をおさえるケースも多く見られました。

「働きたいのに働けない」状況を解消し、学生など若年層の就業を後押しする目的で新設されたのが特定親族特別控除です。

特定扶養控除や配偶者特別控除と150万円の壁について、こちらの記事もあわせてご確認ください。

関連記事:150万円の壁とは?特定扶養控除の要件引き上げで学生バイトの年収の壁はどう変わる?

2. 特定親族特別控除の対象者・要件

特定親族特別控除を適用できるのは、一定の条件を満たす親族を扶養している場合に限られます。「特定親族」の定義や、対象外となる要件をわかりやすく解説します。

2-1. 特定親族とは

「特定親族」とは、納税者(給与所得者)と生計を一にする19歳以上23歳未満(平成15年1月2日〜平成19年1月1日生まれ)の親族で、合計所得金額が58万円超123万円以下(給与収入に換算すると約123万円超〜188万円以下)の人を指します。

「親族」とは、児童福祉法の規定により養育を委託された「里子」も含まれます。ただし、配偶者や青色事業専従者・白色事業専従者は対象外です。

また、必ずしも特定親族と同居している必要はありません。進学や就職、療養などで別居していても、生活費・学費・療養費などを親が負担している場合は「生計を一にしている」とみなされます。

なお、親族の合計所得金額が58万円以下の場合は「特定親族」には該当しませんが、この場合は「特定扶養親族」として従来の扶養控除の対象となります。

2-2. 特定親族特別控除を受けられない場合

次のようなケースでは、特定親族特別控除の適用を受けることはできません。

<複数の所得者が同一の特定親族を扶養している場合>

2人以上の所得者の「特定親族」に該当する親族がいるときは、その親族はどちらか一方の所得者の特定親族としてのみ控除の対象になります。つまり、事前に夫婦どちらかの特定親族として控除を適用するか決めなくてはなりません。

<配偶者特別控除と重複する場合>

ある親族がAさんの特定親族であり、同時にBさんの「配偶者特別控除の対象配偶者」にも該当する場合、どちらか一方でしか控除を適用できません。

<相互適用は不可>

夫婦や親子など、双方がお互いに特定親族特別控除の適用を受けることはできません。また、すでに特定親族特別控除の適用を受けている親族を、他の所得者が「特定親族」として控除に含めることもできません。

3. 特定親族特別控除額の計算方法

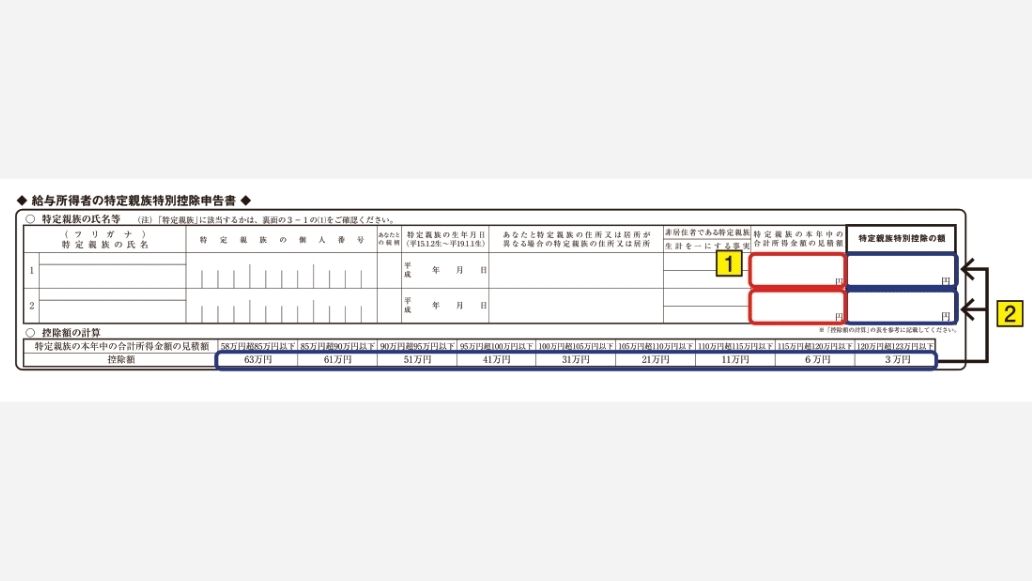

特定親族特別控除の金額は、特定親族の所得金額に応じて段階的に決まります。年末調整では、「給与所得者の特定親族特別控除申告書」に基づいて控除額を計算します。

まず、特定親族本人(子ども)の年間所得を見積もり、「特定親族の本年中の合計所得金額の見積額」欄に記入します。所得金額は、給与収入から給与所得控除額を差し引いた金額で算出しましょう。

次に、計算した金額を申告書の「控除額の計算」表に当てはめて、対応する控除額を「特定親族特別控除の額」欄に記載します。所得が58万円超〜85万円以下であれば63万円(満額)となり、85万円超〜123万円以下であれば段階的に控除額が減少していきます。123万円を超えると控除は受けられません。

給与収入ベースで考えると、おおよそ「123万円超〜188万円以下」の範囲で控除額が徐々に減少するイメージです。

計算された控除額は親(所得者)側の所得税額に反映され、勤務先が年末調整時に源泉徴収税額表へ適用します。

3-1. 特定親族特別控除額の早見表

特定親族特別控除額の早見表をご紹介します。計算の参考にしてください。

4. 特定親族特別控除の実務ステップ

人事の実務では、年末調整の際に特定親族特別控除の対応が発生します。具体的な手順を確認しましょう。

4-1. 新制度の理解と対象となる家族がいる社員の把握

まず、特定親族特別控除の制度を理解し、19歳以上23歳未満の子どもを扶養している社員を把握しましょう。年末調整や翌年の源泉徴収処理に関わるため、該当社員を早めにリスト化しておくとスムーズです。

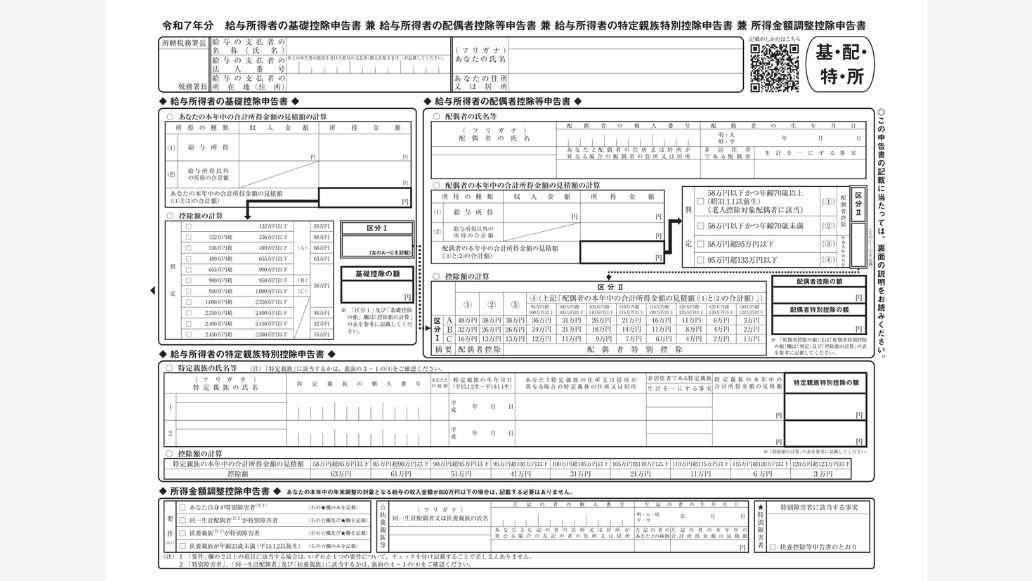

4-2. 対象者に申告書への記入を依頼

令和7年分(2025年分)からは、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」という新しい様式を使用します。該当する社員には、年末調整の際に「19〜22歳の子ども」を対象として記入するよう案内します。

誤って旧様式を使用してしまうと控除が反映されない可能性もあるため、必ず最新のフォーマットを用いましょう。

引用:令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書|国税庁

4-3. 給与計算時に新しい源泉徴収税額表を反映

令和8年1月支給分の給与からは、新しい源泉徴収税額表(改定版)を使って計算をおこないます。給与計算システムを利用している場合、バージョン更新の有無を必ず確認し、改正後の控除が反映される設定に切り替えましょう。

4-4. 対象社員に源泉徴収で控除が先に反映されることを周知

特定親族特別控除は、源泉徴収時点で税負担が軽減される制度です。「年末調整でまとめて控除される」と誤解されないよう、対象社員には「給与支給時に税金が少なくなる」ことを案内しておくと安心でしょう。

5. 特定親族特別控除の注意点

特定親族特別控除の対応をする際の注意点を解説します。

5-1. 特定扶養親族の税・社会保険料の負担発生に注意

特定親族特別控除の適用によって親の税負担は軽減されますが、特定親族本人(子ども)には、所得税や住民税が発生する場合があるため注意が必要です。

令和7年分以降は、給与収入のみの場合、年間160万円以下(所得95万円以下)であれば所得税・住民税ともに課税されません。つまり、子どものアルバイト収入が160万円を超えると、所得税や住民税が課税対象となります。

一方で、親は特定親族特別控除により税負担が軽くなるため、親の税負担が減っても子ども側に課税が発生する可能性がある点を誤解なく伝えることが重要です。年末調整前に社員へわかりやすく説明しておくことで、トラブル防止につながるでしょう。

また、子どもが働く時間や日数が増えると社会保険(厚生年金・健康保険)への加入義務が発生する場合もあります。「働きたいのに扶養の壁で働けない」という課題を緩和する一方で、所得や勤務条件によっては社会保険料の自己負担が生じる点も併せて説明しておくとよいでしょう。

関連記事:所得税は年収いくらから?年収160万円を超える場合や年末調整・確定申告の義務も解説!

関連記事:103万円の壁撤廃はいつから?150万円・160万円の引き上げや税制改正の適用時期を解説

5-2. 年末調整時の重複申告に注意

特定親族特別控除は、同じ特定親族に対して夫婦の双方が控除を受けることはできません。仮に、社内に夫婦がともに勤務している場合は、どちらの給与所得で控除を申告するかを事前に確認してもらうことが重要です。

人事担当者は、年末調整書類の提出時に重複申告がないか確認し、必要に応じて本人へ問い合わせをおこないましょう。

6. 特定親族特別控除は2025年(令和7年)分の年末調整から

特定親族特別控除は、働く若年層の就労を後押しし、親世代の税負担軽減を両立するために新設された制度です。2025年(令和7年)分の年末調整から適用されるため、人事担当者は早めに制度を理解し、社員への案内文や申告書チェック体制を整備しておきましょう。

制度の導入初年度は問い合わせも増えることが予想されます。控除の対象範囲や申告書の記入例を社内マニュアル化しておくと安心でしょう。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。また、令和7年11月20日に施行された通勤手当の非課税限度額の改正によって、新たに年末調整の対応が必要となるケースもあります。

- 「令和7年分の年末調整で提出する書類は?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

- 「通勤手当の非課税限度額の改正で年末調整が必要になる従業員は?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2025年6月改正法成立後の動向や必要な対応を解説

人事・労務管理公開日:2022.04.14更新日:2026.02.27

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02

-

介護医療保険料は年末調整の控除対象?控除額や書き方・注意点を解説

人事・労務管理公開日:2024.12.21更新日:2025.09.16