源泉徴収簿の作成方法・手順とは?必要性や注意点も解説

更新日: 2025.10.30 公開日: 2021.11.16 jinjer Blog 編集部

源泉徴収簿は、源泉徴収票と異なり会社内部で使用する書類です。法律として提出の義務はないものの、源泉徴収簿があると従業員ごとに源泉徴収がスムーズにおこなえます。源泉徴収簿はエクセルや専用のソフトで無料作成が可能です。国税庁からも源泉徴収簿の書式が提供されているため、ぜひ使ってみてください。

本記事では、源泉徴収簿の特徴や作成方法、注意するべき点を見ていきましょう。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 源泉徴収簿とは

源泉徴収簿とは、正確に源泉徴収をおこなうために必要な帳簿です。給与・賞与などの所得や社会保険料などの控除額を記入し、所得税を算出するために使用されています。

会社員はもちろん、アルバイト・パートの場合でも、事業者はそれぞれの給与所得で発生する所得税をあらかじめ差し引き、給料を振込するのが一般的です。これが「源泉徴収」であり、この仕組みがあることで被雇用者は所得税を手間なく納められています。

1-1. 源泉徴収簿の作成義務

源泉徴収簿の作成は法律で義務付けられているわけではありません。しかし、源泉徴収簿を作成・管理しておくことで、従業員ごとの給与や賞与、源泉徴収税額を正確に把握できます。これがないと計算が曖昧になり、正確な源泉徴収が難しくなる可能性があります。

源泉徴収額の誤りは、従業員の手取り額に影響を与えるだけでなく、会社の信用にも関わる問題です。そのため、実務上、源泉徴収簿は正確な源泉徴収をおこない、所得税を適切に納付するために有用な帳簿といえます。

1-2. 源泉徴収簿と源泉徴収票の違い

源泉徴収簿と源泉徴収票は混同されやすいですが、両者の役割はまったく異なります。源泉徴収簿は、源泉徴収票を正確に発行するための帳簿です。源泉徴収簿は、あくまで社内で給与計算や年末調整を正確におこなうために用いられ、従業員や税務署に提出する義務はありません。

一方、源泉徴収票は、1年間の給与や賞与、源泉徴収税額などを集計して従業員に交付する帳票で、所得税法では会社が発行する所得税の証明書と位置付けられています。会社は、在職者に対しては翌年1月末まで、退職者に対しては退職後1ヵ月以内に源泉徴収票を発行する義務があります(所得税法第226条)。

関連記事:源泉徴収票の発行の仕方とは?いつどこで発行するかを解説

1-3. 源泉徴収簿と賃金台帳との違い

源泉徴収簿と賃金台帳はどちらも給与に関する帳簿ですが、作成の義務や目的に違いがあります。源泉徴収簿は法律で作成が義務付けられているわけではなく、主に源泉徴収や年末調整など実務上必要となる帳簿です。一方、賃金台帳は労働基準法第108条により作成が義務付けられており、給与計算の根拠を記録するとともに、賃金の適正な支払いを確保することを目的としています。

このように、源泉徴収簿は、源泉徴収票や賃金台帳のように法律で作成が義務付けられた書類ではありません。しかし、正確な源泉徴収や年末調整をおこなううえで非常に役立つ帳簿です。当サイトでは、源泉徴収簿の基本や年末調整に関する書類をわかりやすく解説した資料を用意しています。解説資料はこちらからダウンロードしてご活用ください。

2. 源泉徴収簿の基本的な作成手順

源泉徴収簿は法律で作成が義務付けられているわけではなく、決まった書式もありません。そのため、毎月の源泉徴収や年末調整がスムーズにおこなえるようであれば、どのような形式でも問題ありません。

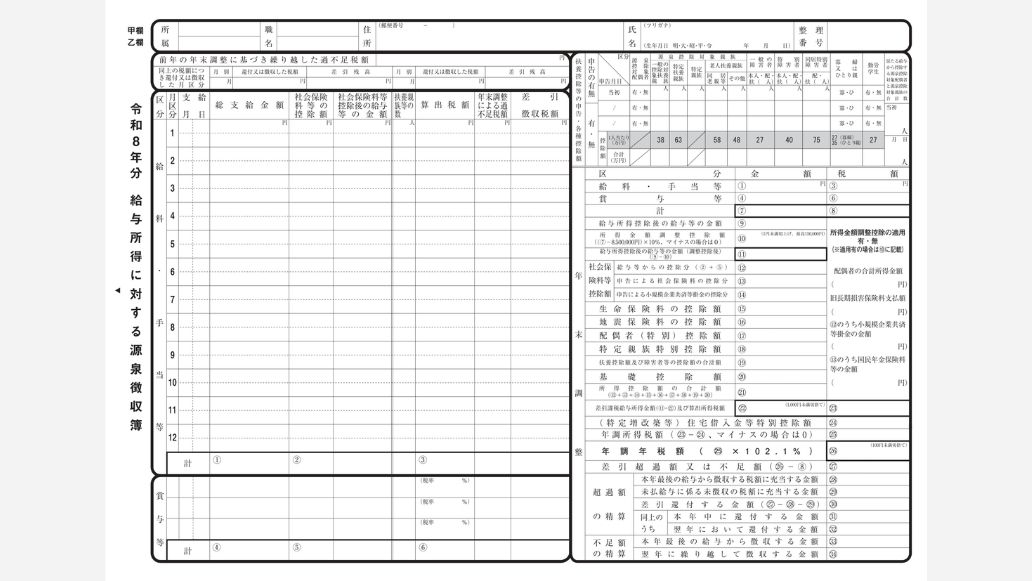

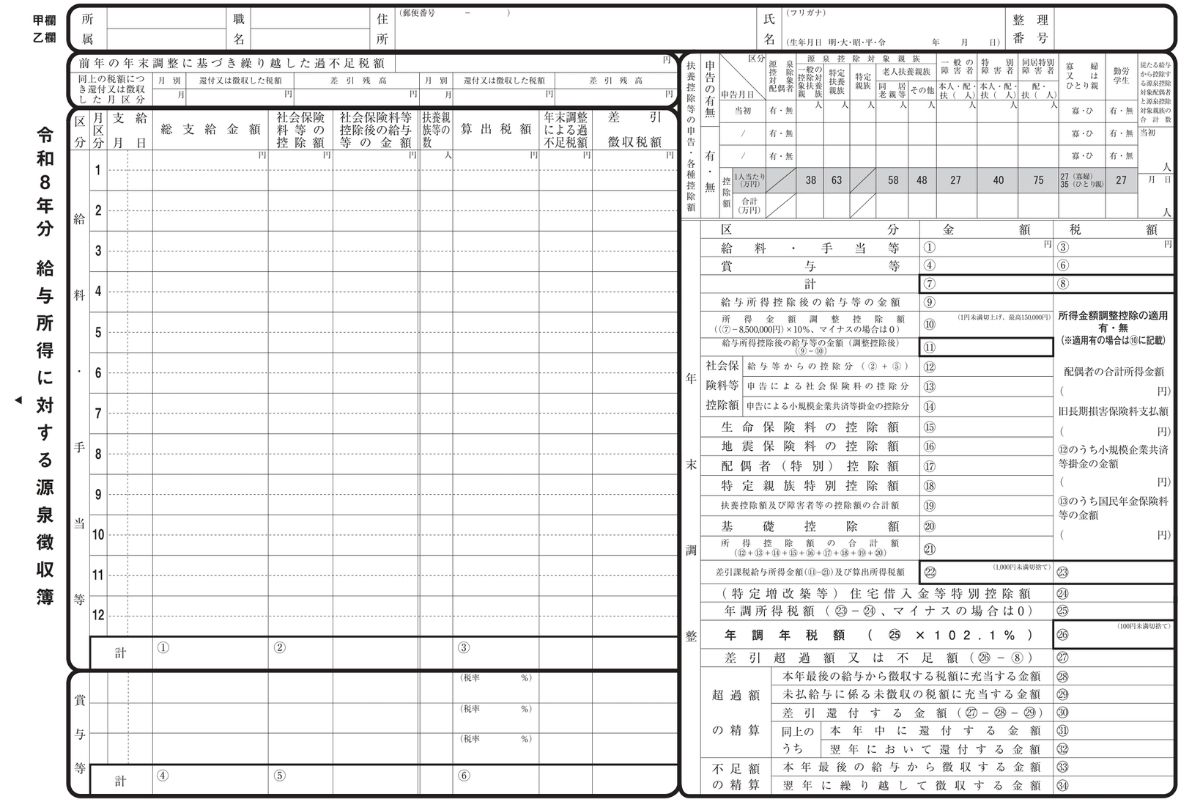

ここでは、国税庁が公開している「令和8年分給与所得に対する源泉徴収簿」を参考に、源泉徴収簿の基本的な作成手順を解説します。

2-1. 個人情報を記述する

まずは被雇用者の個人情報を記入しましょう。記入欄には、所属・職名・住所・氏名・整理番号などがあります。整理番号には、社内で管理しやすい番号(社員番号など)を記入すると便利です。

なお、源泉徴収簿は提出義務のない社内管理用の書類ですので、必ず記入しなければならないわけではありません。事業者が利用する際は、必要に応じて情報を整理・管理できる形で記入してください。

2-2. 前年から繰り越された過不足税額を記入する

前年の年末調整で生じた過不足税額は、翌年の給与計算で正確に精算できるよう、源泉徴収簿に記入します。実際に還付や追加徴収をおこなった場合は、その月と金額も記録することで、精算漏れを防止できます。なお、繰り越された過不足税額がない場合は記入しなくても問題ありません。

関連記事:年末調整でマイナス表記が起きるのはなぜ?その理由と対処方法を詳しく解説

2-3. 給与情報・賞与を記入する

次に給与・手当等の欄を記載しましょう。支払った月ごとに記載しますが、各月で2行分の記入欄があるため、給与以外に通勤手当・残業代などを分けて記載が可能です。また賞与の欄には、ボーナス金額などを記入しましょう。その年に支払う予定の賞与がある場合は、その分も記入します。

さらに、月ごとの支給額や賞与に応じた社会保険料等の控除額や社会保険料等控除後の給与等の金額も忘れずに記入してください。

いずれも給与明細で確認できるので、転記するだけでOKです。月ごとの記入・記録をおこなうため、支払われた給与に対して納めている所得税が月ごとで明確になります。

2-4. 扶養親族等の情報を記入する

毎月の源泉徴収や年末調整では、扶養親族等(配偶者や子など)の人数や状況が税額に影響します。そのため、従業員から提出された扶養控除等申告書を基に、源泉徴収簿に正確に記録することが重要です。

また、年の途中で扶養状況が変わった場合は、新しい申告書の提出日を記録し、源泉徴収簿の情報を更新してください。これにより、税額の過不足を防ぐことができます。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

2-5. 給与所得控除後の給与等の金額を算出

年末調整では、源泉徴収簿の記載情報を基に、その年(1月1日~12月31日)に支給した給与や賞与の合計額を記入します。そのうえで給与所得控除を差し引き、給与所得控除後の給与等の金額(給与所得)を計算します。

さらに、所得金額調整控除が適用される従業員の場合は、給与所得からその控除額を差し引き、調整後の給与所得を計算して記入します。

参考:No.1400 給与所得|国税庁

参考:No.1411 所得金額調整控除|国税庁

2-6. 所得控除額を計算する

年末調整では、さまざまな所得控除を適用できます。従業員から年末調整の際に提出を受けた「扶養控除等申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」「保険料控除申告書」を基に、それぞれの所得控除の額とその合計額を計算し、記入をします。

関連記事:【2025年版】年末調整の書類の書き方とは?提出や保管のポイントも解説

2-7. 算出所得税額を計算する

ここまでで算出した給与所得(所得金額調整控除を適用する場合は適用後)から、各種所得控除の合計額を差し引くことで、課税給与所得金額を求めます。この際、1,000円未満の端数は切り捨てます。

次に、算出した課税給与所得金額に応じた累進税率を適用して所得税額を計算し、記入します。その後、住宅借入金等特別控除(住宅ローン控除)を適用する場合には、その控除額を差し引き、年調所得税額を計算し、記入します。年調年税額がマイナスになる場合は0円と記載する点に留意が必要です。

2-8. 1年分の税額を計算する

2037年までは、所得税に加えて復興特別所得税の納付義務があります。そのため、年調所得税額に102.1%を掛け合わせた金額が、実際に納めるべき年調年税額となります。なお、計算結果に100円未満の端数がある場合は切り捨てて記入します。

2-9. 差引超過額または不足額を計算する

最後に年調年税額からその年の源泉徴収税額の合計額を差し引くことで、「差引超過額または不足額」を求めます。この金額が年末調整により精算すべき額です。

原則として、この精算は年末の最後の給与でおこないます。金額を翌年に繰り越す場合は、源泉徴収簿に記載しておくと翌年の作成がスムーズになります。

関連記事:年末調整での還付金(返金)処理はいつまでに?仕組みや方法を解説

3. 源泉徴収簿の作成方法

源泉徴収簿は法令で定められている帳簿ではないので、自社が独自に作成したものを用いても問題ありません。また、毎月の源泉徴収税額を正確に記録した給与台帳があれば、それを代用して源泉徴収簿にできるケースもあります。

ここでは、「国税庁のフォーマットを活用する方法」と「源泉徴収簿作成ソフトを使用する方法」について紹介します。

3-1. 国税庁のフォーマットを活用する

国税庁は毎年、源泉徴収簿のフォーマットを公開しています。無料で利用できるため、コストをかけずに源泉徴収簿を作成できます。また、入力用シートも提供されており、そのまま入力・保存し、源泉徴収簿として活用することも可能です。

なお、国税庁が公開する源泉徴収簿のフォーマットには「給与所得用」と「退職所得用」があります。毎月の給与や賞与から源泉徴収をおこなう場合、「給与所得用」を使用します。「退職所得用」は退職金を支払う場合に使うため、目的に応じて使い分ける必要があります。

参考:A2-2 給与所得・退職所得に対する源泉徴収簿の作成|国税庁

3-2. 源泉徴収簿作成ソフトを使用する

源泉徴収簿作成ソフト(給与計算ソフトの源泉徴収簿作成機能)を使用して、源泉徴収簿を作成することも可能です。PCやインターネット環境があれば時間や場所を問わず作業できるため、業務の効率化につながります。

また、過去の給与データや源泉徴収簿をデータベース化できるため、従業員数が多くても検索機能を使って必要な情報に素早くアクセスできます。さらに、給与明細や源泉徴収票の発行にも対応しているソフトが多く、作業を一元管理できる点も大きなメリットです。

一方で、ソフトの導入・運用にはコストがかかるほか、適切なセキュリティ対策を講じなければ、情報漏えいや改ざんのリスクもあります。そのため、料金や機能、操作性、セキュリティ面などを比較し、自社のニーズに合ったソフトを選ぶことが重要です。

4. 源泉徴収簿作成で注意すること

源泉徴収簿を作成する場合、個人情報の取り扱いや記入漏れには要注意です。ここでは、源泉徴収簿作成の際に気を付けるべき点について詳しく紹介します。

4-1. 個人情報は慎重に扱う

源泉徴収簿を作成した場合、まず気を付けなくてはいけないのが個人情報の取り扱いです。源泉徴収簿には、多くの個人情報が記載されています。

万が一、外部に個人情報が漏れてしまえば、会社として大きな問題となり責任を負わなくてはなりません。

慎重に扱い、外部に情報漏洩することがないように気を付けてください。

4-2. 記入漏れがないようにする

源泉徴収簿に記入すべき項目は従業員ごとに異なるため、記入漏れが発生しやすい点に注意が必要です。

例えば、社会保険に加入している従業員の社会保険料を記入し忘れると、源泉徴収税額が過大に計算される可能性があります。また、扶養親族等の人数を正しく記入していない場合も、同様に税額が誤って算出される恐れがあります。

記入漏れを防止するためにも、あらかじめ記入手順をまとめた作業マニュアルを作成しておくことが望ましいでしょう。

4-3. 7年間保存する

源泉徴収簿自体には法律で定められた保存期間はありません。しかし、従業員から提出を受けた年末調整関係書類(扶養控除等申告書など)は、その提出期限の属する年の翌年1月10日の翌日から7年間保存する必要があります。

源泉徴収簿は年末調整と連携して使用され、源泉所得税の計算根拠となる資料です。そのため、年末調整関係書類と同様に最低7年間保存しておくことが望ましいでしょう。また、社会保険の調査においても、賃金台帳などと同様に提出を求められる場合があるので、適切に保管することが重要です。

参考:No.2503 給与所得者の扶養控除等申告書等の保存期間|国税庁

4-4. 法改正にあわせてフォーマットを更新する

源泉徴収簿は、税制改正があった場合には最新版に更新して使用する必要があります。古い源泉徴収簿を使用すると、源泉徴収税額を誤って計算してしまう恐れがあります。最近では令和7年度税制改正により、令和7年分の所得税計算では次の変更点が適用されます。

- 基礎控除の引き上げ

- 給与所得控除の最低保障額の引き上げ

- 特定親族特別控除の創設

- 扶養親族等の所得要件の引き上げ

ただし、令和7年分の源泉徴収税額表自体には、この税制改正は反映されません。改正内容は、令和8年分以降の源泉徴収税額表に反映されます。そのため、とくに令和7年分の給与計算や年末調整では、源泉徴収税額と年調年税額の計算に誤りが生じやすいため、気を付けて源泉徴収簿の作成をおこないましょう。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

5. 源泉徴収簿は正確な源泉徴収をおこなうために役立つ帳簿

源泉徴収簿は法律で作成が義務付けられているわけではありませんが、正確な源泉徴収をおこなううえで非常に役立つ帳簿です。従業員ごとの給与計算や源泉徴収をおこなう際に、源泉徴収簿がないと情報が整理しづらく、ミスが発生しやすくなります。そのため、源泉徴収簿を作成しておくことで、効率的かつ正確に源泉徴収ができます。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02