源泉徴収票作成の方法と記載内容を解説!注意点や訂正方法も知っておこう

更新日: 2025.12.24 公開日: 2022.8.24 jinjer Blog 編集部

源泉徴収票は、年末調整が完了した後に作成するのが一般的で、従業員への交付期限および税務署への提出期限は翌年1月31日です。

年末の多忙な時期の業務であるため、記載漏れや計算間違いといったヒューマンエラーが発生しやすくなります。ミスを防ぐには、源泉徴収票の作成方法や作業手順を事前に正しく理解し、スムーズかつ正確に作成できる体制を整えておくことが大切です。本記事では、源泉徴収票の作成方法や手順、作成時の注意点について解説します。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 源泉徴収票とは

まずは源泉徴収票がどのような書類か、どのようなタイミングで必要になるのか知っておきましょう。発行から提出までの流れも解説します。

1-1. 給与額や所得税などが記載された書類

源泉徴収票とは、従業員に対して支払った給与額、源泉徴収した税額、控除額などを記載している書類です。給与額や税額などを算出する期間は、1月1日〜12月31日の1年間です。

そのため、源泉徴収票を見れば、1年間で会社が従業員に支払った金額や徴収した税額を把握することができます。

発行するタイミングは年末調整後が一般的ですが、退職するときや収入証明が必要になるときなど、従業員から発行依頼があったタイミングで発行することもあります。

源泉徴収とは

源泉徴収とは、労働者の給与や報酬から、会社があらかじめ差し引いて納付する所得税・復興特別所得税です。この時の所得税などは、年間を通して従業員の給与額に変動がないことを前提として計算されています。しかし、実際は給与の変動や扶養人数の増減などにより、給与額は変動し、所得税もそれに伴って変わります。そのため、源泉徴収した所得税と実際に支払うべき所得税の間にずれが生じ、それを調整するために年末調整がおこなわれます。

1-2. 源泉徴収票の作成から提出までの流れ

源泉徴収票を作成するには、年間の給与支払額や各種所得控除額、源泉徴収税額といった情報が必要です。そのため、まずはこれらの情報を集計します。次に、従業員から提出を受けた年末調整関係書類(扶養控除等申告書、保険料控除申告書など)をもとに年末調整を実施し、年税額を確定させます。

年税額と、これまで源泉徴収した税額との差額があれば、過不足の精算が必要です。その後、確定した内容を反映して源泉徴収票を作成し、翌年1月31日までに従業員へ交付する必要があります。年末調整をおこなっていない場合でも、源泉徴収票の交付は必要です。

また、年の途中で退職した人の場合、退職日以後1ヵ月以内に源泉徴収票を交付しなければならないため注意しましょう。さらに、一定の条件に該当する源泉徴収票は、翌年1月31日までに税務署へ提出する必要があります。

1-3. 源泉徴収票が必要になるタイミング

源泉徴収票を発行するタイミングは、大きく分けると3つです。

年末調整をおこなったあと

年末調整をおこなったあとは、従業員に「給与所得の源泉徴収票」を交付する必要があります。交付は翌年の1月31日までにおこなわなければならず、一般的には12月末~1月中旬ころまでに交付されます。

なお、源泉徴収票の交付は正社員・パートタイム労働者など、雇用形態を問わず対象になります。ただし、派遣社員の源泉徴収票は派遣元が交付します。

従業員が退職するとき

従業員が退職をするときも「給与所得の源泉徴収票」が必要です。退職金(退職所得)を支給した場合は、追加で「退職所得の源泉徴収票」が必要になります。

従業員が転職を予定している場合は、転職先で前年の源泉徴収票の提出が求められます。そのため、できるかぎり迅速に発行しましょう。

従業員から依頼があったとき

従業員のプライベートな事情(ローンや賃貸契約の審査など)で、源泉徴収票が必要になることがあります。源泉徴収票は勤務している会社でなければ発行できないため、依頼があった場合は対応しましょう。なお、源泉徴収票の発行は、所得税法により会社に義務付けられており、拒否することはできません。

参考:No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等|国税庁

2. 源泉徴収票発行の法定期限

源泉徴収票は重要な書類であり、年末調整後の源泉徴収票の発行に対しては、法定期限も定められています。法定期限がないケースもありますが、どのような場合でもできるだけ速やかに作成・交付することが望ましいです。

2-1. 年末調整時は1月末まで

ここまででも触れてきましたが、年末調整後に発行する源泉徴収票は、翌年の1月31日までに発行しなければなりません。

年末調整は従業員に交付するだけでなく、市区町村や税務署にも提出する必要があります。1月31日という期限は、このいずれにも適用されるものです。法定期限を守って提出できるように計画的に業務を進めましょう。

2-2. 基本的には1ヵ月以内が望ましい

従業員の退職時に源泉徴収票を交付する場合は、1ヵ月以内に発行することが義務付けられています。また、在職中の従業員から発行依頼があった場合は、遅滞なく交付しなければなりませんが、この場合も1ヵ月程度をめどにするとよいでしょう。

退職日に源泉徴収票が間に合わない場合や、従業員の事情によって受け取れない場合などは、郵送・電子交付によって交付することになります。退職後に住所が変わる場合は、源泉徴収票を郵送する旨を伝え、新住所を教えてもらいましょう。

なお、源泉徴収票の電子化については関連記事で詳しく解説しています。

関連記事:源泉徴収票は電子化しよう!義務基準やメリットをわかりやすく解説

3. 源泉徴収票作成はいつからとりかかる?

年末調整時の源泉徴収票は、翌年の1月31日が法定期限です。年末は業務が重なることも多く、源泉徴収票の発行にも準備が必要です。法定期限を守るためには、計画的に源泉徴収票作成の準備にとりかからなければなりません。従業員から提出してもらう書類も必須であるため、以下のように余裕のあるスケジュールで進めましょう。

- 10月中旬頃に従業員に申告書を配布する

- 11月中には申告書や証明書を回収する

- 遅くとも12月中には所得税額確定・源泉徴収票の作成を済ませる

- 翌年1月中に法定調書を提出する

このようなスケジュールを想定しておくと、余裕をもって法定期限までに提出ができるでしょう。

従業員からは、給与所得者の扶養控除等申告書(全員必須)、保険料控除申告書、基礎控除申告書などを提出してもらう必要があります。これらの回収が遅くなると源泉徴収票の作成が進みません。早めに配布し、期限を決めて提出を促しましょう。

また、書類の不備への対応や休日と重なることを想定し、できる限り前倒して業務を進めるようにしましょう。

4. 源泉徴収票の作成方法

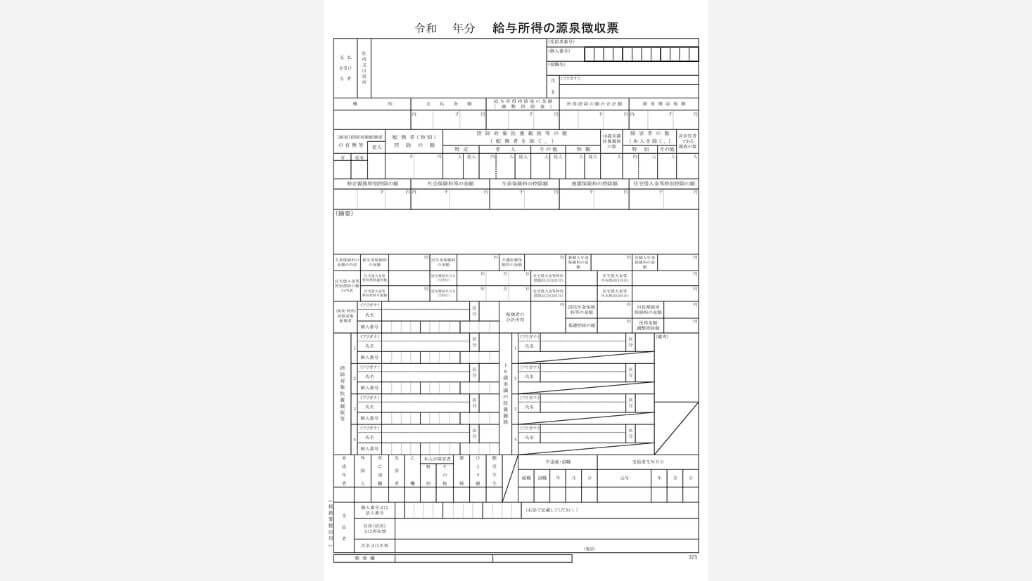

源泉徴収票に記載する主な項目は、下記の8つです。

- 支払金額

- 給与所得控除後の金額

- 所得控除額

- 源泉徴収税額

- 控除対象配偶者の有無等 / 配偶者(特別)控除の額

- 控除対象扶養親族の数

- 特定親族特別控除

- 社会保険料等の金額

- 生命保険料 ・地震保険料の控除額 / 住宅借入金等特別控除の額

ここでは、これらの項目について解説します。

4-1. 支払金額

源泉徴収票の「支払金額」欄には、その年の1月1日から12月31日までに実際に支払った給与の総額を記載します。支払金額を算出する際は、所得控除額や源泉徴収税額を差し引かず、総支給額で記載するため注意が必要です。中途採用の従業員で、前職分も含めて年末調整をおこなう場合、前職の源泉徴収票に記載された給与額も合算します。

ただし、通勤手当のように所得税法上非課税とされる手当(公共交通機関利用で月15万円までなどの限度額以内)は、支払金額には含めません。限度額を超える部分がある場合、その超過部分のみ課税対象として支払金額に含める必要があります。

関連記事:年末調整で通勤手当は給与に含まれる?処理方法をわかりやすく解説

4-2. 給与所得控除後の金額

給与所得控除後の金額には、支払金額から給与所得控除の額を差し引いた後の金額を記入します。給与所得控除は、収入額に応じて一定額または一定割合が定められた控除であり、一定の収入を超えると控除額は上限額(195万円など)で頭打ちになる、または減額される仕組みになっています。

また、令和7年度の税制改正により、給与所得控除の最低保障額は従来の55万円から65万円に引き上げられました。この改正は2025年分の年末調整以降に適用されます。計算の際には反映漏れのないよう注意しましょう。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

2-3. 所得控除額

所得控除額には、各種所得控除の合計を記入しましょう。どのような所得控除が適用されるかは、従業員によって違うため、間違えないように計算しなければなりません。

所得控除の種類は下記のようなものがあります。

|

控除の種類 |

主な適用要件 |

|

雑損控除 |

災害や盗難、横領によって損害を受けた場合 |

|

医療費控除 |

一定額以上の医療費を支払った場合 |

|

社会保険料控除 |

健康保険料や国民年金保険料などの社会保険料を支払った場合 |

|

小規模企業共済等掛金控除 |

小規模企業共済の掛金を支払った場合 |

|

生命保険料控除 |

生命保険・介護医療保険・ 個人年金保険の保険料を支払った場合 |

|

地震保険料控除 |

地震保険の保険料を支払った場合 |

|

寄附金控除 |

ふるさと納税や認定NPO法人などに寄附をした場合 |

|

障害者控従業員 |

従業員や控除対象となる配偶者、扶養親族が障害者の場合 |

|

寡婦控除 |

源泉徴収をおこなう年の12月31日時点で「ひとり親」に該当しない寡婦 |

|

ひとり親控除 |

従業員がひとり親の場合 |

|

勤労学生控除 |

学校に通いながら働いている場合 |

|

配偶者控除 |

配偶者の合計所得が58万円以下の場合 |

|

配偶者特別控除 |

配偶者の合計所得が58万円超133万円以下の場合 |

|

扶養控除 |

16歳以上の子どもや両親などを扶養している場合 |

|

基礎控除 |

全ての従業員に適用 |

従業員から提出を受けた年末調整関係書類(扶養控除等申告書、保険料控除申告書など)をもとに、所得控除額を正確に計算しましょう。

なお、寄附金控除、医療費控除、雑損控除は年末調整では適用できず、確定申告でのみ適用されます。そのため、源泉徴収票の作成時に金額を反映させることはありませんが、これらの控除を受けるために従業員が後日確定申告をおこなう際には、源泉徴収票が必要となります。

4-4. 源泉徴収税額

源泉徴収税額は、1年間に徴収した所得税および復興特別所得税の合計額です。所得税額は、給与所得控除後の金額から所得控除の合計額を差し引いた課税所得金額に、累進税率(5%〜45%)を適用し、さらにその税額に復興特別所得税(2.1%)を加算して算出します。

年末調整をおこなった場合、その精算額も含めた年間の徴収合計額を記載しましょう。一方、年末調整を受けない従業員については、その年に天引きした源泉所得税の合計額をそのまま記載することになります。

4-5. 控除対象配偶者の有無等 / 配偶者(特別)控除の額

控除対象配偶者の有無等には、従業員に控除対象の配偶者がいるかどうかを記載します。これは「控除対象配偶者」という名称で、その年の12月31日時点で、下記の要件をすべて満たしていなければなりません。

- 納税者と生計を一にしている

- 民法の規定に則した配偶者である(内縁関係は該当せず)

- 年間の合計所得金額が58万円以下である(給与のみの場合は給与収入が123万円以下)

- 白色申告の事業専従者ではないこと

- 青色申告の事業専従者で、1年を通じて給与の支払を1度も受けていない

なお、令和7年度税制改正により、扶養親族等の所得要件が見直しされ、2025年分から配偶者控除の所得要件は48万円以下から58万円以下へ緩和されています。

また、配偶者控除の額は、次のように控除を受ける納税者の合計所得金額によって変わります。なお、配偶者控除が適用できない場合でも、配偶者特別控除が適用できる可能性があるため注意しましょう。

|

控除を受ける納税者本人の合計所得金額 |

一般の控除対象配偶者の控除額 |

老人控除対象配偶者の控除額 |

|

900万円以下 |

38万円 |

48万円 |

|

900万超950万円以下 |

26万円 |

32万円 |

|

950万超1,000万円以下 |

13万円 |

16万円 |

4-6. 控除対象扶養親族の数

控除対象扶養親族の数は、配偶者以外の扶養親族の人数です。控除対象扶養親族の欄は、「特定」「老人」「その他」「特親」の4つに分かれており、それぞれに記入していきます。

|

特定 |

19歳以上23歳未満の特定扶養親族の人数 |

|

老人 |

70歳以上の老人扶養親族の人数 |

|

その他 |

特定扶養親族や老人扶養親族以外に控除対象となる扶養親族の人数 |

|

特親 |

特定親族(後述)の人数 |

また、16歳未満の扶養親族の人数、障害者の人数(本人を除く)、非居住者である親族の人数の記載も必要です。ただし、親族であっても記入対象にならない人もいるため、記載すべき対象者であることを必ずチェックしたうえで記入をおこないましょう。

4-7. 特定親族特別控除

令和7年度税制改正により、2025年分から特定親族特別控除が創設されています。令和7年12月以後の源泉徴収票には特定親族の人数および特別親族特別控除の額を記載しなければならないため注意が必要です。

特定親族特別控除は、特定親族を有する場合に受けられます。特定親族とは、以下の要件すべてを満たす人です。

- 居住者と生計を一にしている

- 年齢19歳以上23歳未満の親族(配偶者や一定の事業専従者を除く)

- その年の合計所得金額が58万円超え123万円以下

特定親族特別控除の控除額は、次のように特定親族の合計所得金額に応じて変わります。

|

特定親族の合計所得金額 |

控除額 |

|

58万円超え85万円以下 |

63万円(特定扶養控除と同一額) |

|

85万円超え90万円以下 |

61万円 |

|

90万円超え95万円以下 |

51万円 |

|

95万円超え100万円以下 |

41万円 |

|

100万円超え105万円以下 |

31万円 |

|

105万円超え110万円以下 |

21万円 |

|

110万円超え115万円以下 |

11万円 |

|

115万円超え120万円以下 |

6万円 |

|

123万円以下 |

3万円 |

参考:令和7年度税制改正(基礎控除の見直し等関係)Q&A|国税庁

4-8. 社会保険料等の金額

社会保険料等の金額には、その年中に給与から控除した厚生年金保険料や健康保険料、介護保険料、雇用保険料などの社会保険料の合計額を記載します。これに加え、従業員が給与から控除されずに自ら支払った国民年金保険料や国民健康保険料などの社会保険料で、年末調整で申告のあったものも含めます。例えば、次のようなものも記載対象です。

- 小規模企業共済等掛金(小規模企業共済・心身障害者扶養共済制度の掛金など)

- 確定拠出年金法に基づく企業型年金加入者掛金

- 個人型確定拠出年金(iDeCo)の加入者掛金

- 給与所得者の保険料控除申告書で申告した国民年金保険料や国民健康保険料

このように、厚生年金保険や健康保険以外の保険料も含まれるため、漏れのないよう注意が必要です。

4-9. 生命保険料 ・地震保険料の控除額 / 住宅借入金等特別控除の額

従業員が個人で加入している生命保険や地震保険、住宅借入金などがある場合は、事前に「給与所得者の保険料控除申告書」を提出してもらいます。この申告書に記載されている保険料に基づき、控除額を算出しましょう。。

ただし、住宅借入金に関しては、初年度の場合は確定申告をする必要があるため、源泉徴収票には記載しません。年末調整による控除の申告は、借入をした次の年、つまり2年目以降になるということも覚えておきましょう。

5. 年末調整における所得税の計算手順

年末調整において所得税を計算する場合の手順について紹介します。ここでは、以下の人をモデルにして解説していきます。

- 年収:800万円(給与のみ)

- 社会保険料:毎月8万円

- 配偶者:あり(一般の控除対象配偶者)

- 扶養親族:1人(一般の控除対象扶養親族)

5-1. 年収から給与所得を計算する

最初に、年収から給与所得を計算します。給与所得は、給与収入から給与所得控除額を差し引くことで求められます。給与所得控除額は年収に応じて変わります。

年収800万円の場合、給与所得控除額は次の通りです。なお、給与等の収入が660万円未満の場合、「年末調整等のための給与所得控除後の給与等の金額の表」を用いて給与所得控除控除額を計算する点に注意が必要です。

給与所得控除額:8,000,000 × 10% + 1,100,000 = 1,900,000(円)

この金額をもとに給与所得額を算出すると、このような計算式になります。

給与所得額:8,000,000 – 1,900,000 = 6,100,000(円)

なお、令和7年度税制改正により、2025年分から給与所得控除の最低保障額が引き上げられましたが、これは低年収層(年収190万円以下)の場合に影響するもので、年収800万円の場合は控除額に変化はありません。

参考:所得税法別表第五「年末調整等のための給与所得控除後の給与等の金額の表」|e-Gov法令検索

参考:令和7年度税制改正(基礎控除の見直し等関係)Q&A|国税庁

5-2. 各種所得控除を差し引き課税所得金額を算出する

次に、給与所得から各種所得控除を差し引き、課税所得金額を計算します。今回の場合に適用される所得控除は、次の通りです。

- 基礎控除:63万円(令和9年分以後は58万円)

- 配偶者控除:38万円

- 扶養控除:38万円

- 社会保険料控除:96万円

なお、令和7年税制改正により、2025年分から基礎控除額も引き上げられています。経過措置が設けられている点にも注意が必要です。

これらの所得控除の合計は235万円になり、給与所得額610万円から差し引くと、課税所得金額は375万円(千円未満切り捨て)と計算できます。

5-3. 所得税率を掛けて所得税額を求める

所得税は、課税所得金額に所得税率(超過累進税率:5%~45%)を掛けて計算をおこないます。

|

課税所得金額 |

税率 |

控除額 |

|

1,000円から1,949,000円まで |

5% |

0円 |

|

1,950,000円から3,299,000円まで |

10% |

97,500円 |

|

3,300,000円から6,949,000円まで |

20% |

427,500円 |

|

6,950,000円から8,999,000円まで |

23% |

636,000円 |

|

9,000,000円から17,999,000円まで |

33% |

1,536,000円 |

|

18,000,000円から39,999,000円まで |

40% |

2,796,000円 |

|

40,000,000円以上 |

45% |

4,796,000円 |

これを踏まえ、所得税額を算出する場合、課税所得金額は3,750,000になり税率は20%です。

所得税の合計額:3,750,000 × 20% – 427,500 = 322,500(円)

また、東日本大震災の復興特別所得税が2037年まで加算されるため、所得税の金額(税額控除後)に復興特別所得税(2.1%)を計算して足さなくてはなりません。計算に含めるのを忘れないよう、注意しましょう。

所得税に復興特別所得税を加えた合計額:322,500 × 102.1% = 329,200(円:百円未満切り捨て)

つまり、年末調整により計算される所得税額(復興特別所得税額を含む)は「329,200円」となります。

関連記事:年末調整の計算方法5ステップや注意点を分かりやすく解説

6. 源泉徴収票を作成するときの注意点

源泉徴収票の作成自体は複雑ではありませんが、間違いがあってはならない書類です。以下の点に注意して、計算ミスや記入漏れが発生しないように作成しましょう。

6-1. 金額や記載項目に間違いがないか

源泉徴収票は、従業員へ交付するだけでなく、一定の条件を満たす場合には市区町村や税務署へも提出する義務があります。

記載内容には、氏名や住所などの個人情報に加え、支払金額や源泉徴収税額といった所得税を確定するうえで重要な情報が含まれます。金額や内容に誤りがあると修正手続きが発生するため、作成時には正確な計算をおこない、完成後も二重チェックの体制を整えることが望ましいでしょう。

6-2. 通勤手当は支給金額に含めない

源泉徴収票の「支払金額」欄には、給与所得に該当するすべての課税対象収入を記載します。ただし、所得税法上の非課税所得(例:一定額までの通勤手当)は含めません。

通勤手当には交通手段ごとに非課税限度額が設けられています。例えば、電車やバスなど公共交通機関を利用する場合、1ヵ月あたり15万円までが非課税です。これを超える部分は課税対象となり、源泉徴収票の支払金額に含める必要があります。

なお、自家用車や自転車通勤の場合も、通勤距離に応じた限度額が定められているため、支給形態に応じて正しく判定しましょう。

関連記事:年末調整で通勤手当は給与に含まれる?処理方法をわかりやすく解説

6-3. 摘要欄に記入漏れがないか

源泉徴収票の摘要欄は、特定の場合に記載が必須となります。例えば、扶養親族が5人以上いる場合にはその関係性を、所得金額調整控除を適用する場合には要件に応じた氏名を記載する必要があります。該当するケースは多くありませんが、条件に当てはまる際は記入漏れがないよう十分注意しましょう。

参考:「(摘要)」欄|国税庁

6-4. マイナンバーの記載について

従業員に交付する源泉徴収票には、マイナンバーの記載は必要ありません。しかし、税務署に提出する源泉徴収票には、マイナンバーの記載が必要となるため、無記載のまま提出しないように注意が必要です。

また、会社や個人情報の記載に関しても、記入漏れや記入ミスがないように十分に気を付けましょう。

6-5. 従業員の住所について

源泉徴収票の住所欄には、源泉徴収票を作成する日の現況に基づき記載をします。一方、市区町村に提出すべき給与支払報告書には、その提出をする年1月1日の住所を記載することとなっています。そのため、税務署に提出すべき源泉徴収票にも、その提出をする年1月1日現在の住所を記載しても問題ないとされています。

参考:「給与所得の源泉徴収票」の「住所又は居所」欄の記載方法|国税庁

関連記事:給与支払報告書とは?書き方や提出方法・期限をわかりやすく解説

6-6. 電子データで交付する場合

従業員への源泉徴収票の交付は、紙だけでなく電子データでも可能です。ただし、電子交付をおこなうには、事前に従業員の同意を得る必要があります。

また、電子交付では、受給者が書面出力をできることなどの要件を満たさなければなりません。さらに、同意済みであっても紙での発行依頼があれば応じる必要があるため、社内で紙発行の手順もあらかじめ共有しておきましょう。

関連記事:源泉徴収票は電子化しよう!義務基準やメリットをわかりやすく解説

6-7. 未発行や虚偽の記載には罰則がある

源泉徴収票の発行は、所得税法によって会社の義務とされています。そのため、未発行の場合は所得税法242条違反に該当し、1年以下の懲役または50万円以下の罰金が科されるおそれがあります。

なお、この罰則は虚偽の記載をした場合にも適用されるものです。

源泉徴収票の提出期限が守れなかった場合や、記載内容に誤りがあったとしても、直ちに処罰されるとは限りません。しかし、法定期限のある重要書類であることを理解し、間違いのない内容で速やかに提出するようにしましょう。

6-8. 源泉徴収税額の計算方法の変更に注意する

源泉徴収税額の計算方法は、税制改正などにより変更されることがあります。常に最新の情報を手に入れて、法律に則った計算方法をしましょう。

なお、令和8年(2026年)1月1日以降に支払う給与からは、新しい源泉徴収税額表を用いて計算する必要があります。2025年度分の源泉徴収税額の計算は従来通りで問題ありませんが、2026年度分からは計算方法が変更されます。適用時期を間違えないよう注意しましょう。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)|国税庁

参考:令和8年分 源泉徴収税額表|国税庁

7. 源泉徴収票の内容が間違っていたらどうなる?

源泉徴収票は所得税などの計算に必要な重要な書類です。内容に誤りがあった場合は、追加の手続きが必要になったり、追徴課税が発生したりするおそれがあります。訂正方法と併せて確認しておきましょう。

7-1. 追加の申請や追徴課税が発生する可能性がある

源泉徴収票の内容に間違いがあり、それに気づかないまま年末調整を済ませてしまうと、追加の申請や追徴課税が発生する可能性があります。

間違いの内容としては、給与の支払い金額が間違っていたり、住宅ローン控除が抜けている、扶養人数が実際とは異なるなど、さまざまなものが考えられます。いずれの場合も、適切な控除を受けられない、正しい所得税・住民税を支払えないなど、深刻な影響がでます。

従業員が手続きをしなければならない場合や、会社に所得税法違反の罰金などが科されることも考えられます。

ただし、源泉徴収票のミスに早めに気づければ訂正も可能です。

7-2. 源泉徴収票の訂正方法

源泉徴収票の内容に間違いがあっても、翌年の1月31日までに気づければ再発行で対応が可能です。また、1月31日を超えてから間違いが発覚した場合でも、対応が可能です。

翌年の1月31日までに気づけた場合

源泉徴収票提出の法定期限である翌年の1月31日までに、源泉徴収票の間違いが発覚した場合は、再発行をすることで対応できます。

間違いを訂正し、源泉徴収票を再発行し、法定期日までに提出すれば問題ありません。源泉徴収票の間違いは従業員が気づくことが多いため、交付したら内容を必ず確認してもらい、間違いがあった場合はすぐに気づけるようにしましょう。

翌年の1月31日を過ぎて気づいた場合

翌年の1月31日を過ぎて間違いに気づいた場合は、従業員が個人で確定申告をおこない、正しい金額を申告する必要があります。

間違いの内容が、控除の内容(保険料控除、扶養控除、住宅ローン控除など)の場合は、会社側がおこなう手続きはありません。

給与の支払い金額や源泉徴収税額に間違いがあった場合は、従業員側では訂正ができないため、正しい金額の源泉徴収票を再発行をします。そのうえで従業員が確定申告をおこないます。どこに間違いがあるのかを確認し、必要な対応をしましょう。

8. 源泉徴収票の作成を効率化する手段

源泉徴収票を作成する方法としては、主に以下のような方法が挙げられます。

- 無料テンプレート

- エクセル

- 給与計算ソフト

- e-Tax

- 税理士等の専門家に委託

それぞれの方法について、詳しく説明します。

8-1. 無料テンプレートを活用する

源泉徴収票の無料テンプレートがインターネット上などで多数提供されています。これらを利用すれば、フォーマットに沿って必要項目を入力するだけで作成できます。国税庁の公式サイトの無料テンプレートには、「手書き用」と「入力用」の2種類が用意されているため上手く使い分けましょう。

8-2. エクセルで作成する

Excelを使えば、源泉徴収票を自作することも可能です。インターネット上のフォーマットを活用し、関数や計算式を設定すれば、入力データから自動計算でき、コスト削減と業務効率化の両方が期待できます。

ただし、必ず法定様式に沿った形式に整える必要があります。さらに、テンプレートによっては最新の税制に対応していない場合があるため、使用前に確認しましょう。

5-3. 給与計算ソフトで作成する

給与計算ソフトは、源泉徴収票の作成に非常に便利です。

源泉徴収で算出した金額をもとにして、従業員ごとに源泉徴収票を自動生成する機能がついている給与計算ソフトもあります。搭載されている機能を有効活用すると、正確で効率的に作成ができます。

導入するにはコストがかかりますが、源泉徴収票の作成だけでなく、毎月の勤怠管理や給与計算にも利用できるため、多くの業務を効率化できるというメリットを考えると十分な費用対効果が得られるでしょう。

8-4. e-Taxを利用する

国税庁の国税電子申告・納税システム「e-Tax」を使えば、源泉徴収票の作成や電子データでの従業員配布が可能です。ただし、利用には事前に「利用者識別番号」と「電子証明書」の取得が必要なため、すぐに使い始めることはできません。

また、対応ブラウザが限られている点にも注意が必要です。クラウド型会計ソフトの中には、スマートフォンから直接データを閲覧できるものもあるため、自社の運用環境に合わせて選択するとよいでしょう。

参考:「給与所得の源泉徴収票」はe-Taxで!【事業者用ページ】|国税庁

8-5. 外部の専門家に代行してもらう

自分で源泉徴収票を作成せずに、税理士等の専門家に委託するという方法も考えられます。

経理業務についてまだ不慣れな場合や、人手が足りない場合、ほかの業務に集中したい場合などは、外部の専門家に依頼して関連する手続きを代行してもらいましょう。

9. 源泉徴収票を正しく作成してスムーズで正確な納税に役立てよう

源泉徴収票は、税額や控除額など多くの情報を含む重要な書類です。記入漏れや計算ミスがないよう、慎重に作成し、必ずチェック体制を整えましょう。

作成に時間や人員が不足している場合は、給与計算ソフトやe-Taxを活用すれば効率的に作成・提出が可能です。必要に応じて税理士などの専門家に依頼し、無理なく正確な書類作成をおこなえる体制を整えることが大切です。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02