所得税とは?|源泉所得税の計算方法や税額表の見方を解説

更新日: 2024.3.7

公開日: 2020.12.10

OHSUGI

通常、所得税は年に一度の確定申告をおこなった後、1年分を一括で納付する必要があります。しかし、企業が給与から毎月分の所得税を源泉徴収し、従業員に代わって納付する「特別徴収」を実施することで、納税の手間や一括納付の負担が軽減できます。ほとんどの企業では特別徴収をおこなっていますので、給与計算では従業員ひとりひとりの所得税を計算し、総支給額から控除しておきましょう。

今回は、給与計算で所得税を算出する方法や、計算時に注意したいポイントをまとめました。

【給与計算のやり方について解説はコチラ▶【図解】給与計算ガイド!例を用いて給与計算のやり方を徹底解説!】

【給与計算業務のまとめはコチラ▶給与計算とは?計算方法や業務上のリスク、効率化について徹底解説】

関連記事:所得税とは?納税方法や確定申告が必要な人・不要な人について解説

目次

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 所得税の源泉徴収とは

そもそも所得税とはどんな税金なのでしょうか。

所得税は、農民と商工業者、資産の保有などに応じた負担のバランスをとることを目的に、明示20年に導入された税制です。公平を期すために、所得のある人は必ず納めることが法律で定められています。

1-1. 所得税の源泉徴収とは

課税所得とは、通勤手当や旅費など非課税のものを除く収入の全額から、社会保険料や労働保険料、配偶者控除、寄付金控除などの所得控除を差し引いたあとの所得額のことを表しています。

1-2. 源泉所得税との違い

所得税を納める方法には、納税者本人が納付する「普通徴収」と、企業が従業員の代わりに納付する「特別徴収」の2つがあります。

普通徴収は一年分の所得税を一括納付するのが原則で、なおかつ納税者本人が支払いをしなければならないので、納税者に負担がかかります。

一方の特別徴収は、企業が従業員の給与から所得税を控除し、代わりに納付するため、納税者の手間を省くことができます。

このように、企業が給与から税金を天引きすることを「源泉徴収」といい、所得税の場合は「源泉所得税」と呼ばれます。

2. 給与計算で所得税を算出する方法

所得税は、以下の計算式によって算出することができます。

【所得税】=【課税所得額】×【所得税率】-【税額控除】

所得税の計算をおこなうために、まずは「課税所得額」「所得税率」「税額控除」の3つをチェックしていきましょう。

関連記事:所得税の計算方法は?計算を効率良く行う方法や年収が変わった場合について

2-1. 課税所得をチェックする方法

課税所得は、以下の計算式で求めることができます。

【課税所得】=【総支給額】-【非課税の手当】-【所得控除】

所得税は、基本給に各種手当てを含めた総支給額すべてにかかるわけではなく、各種所得控除や、非課税の手当を差し引いた後の「課税所得額」に課せられる仕組みになっています。

「所得控除」にはさまざまな種類があり、適用条件はそれぞれ異なります。

以下では所得控除ごとの特徴や適用条件をまとめました。

関連記事:所得税における控除とは?控除の種類や所得控除を受ける方法を解説

関連記事:所得税における通勤手当の課税・非課税ルールとは?交通費のとの違いも解説

2-1-1. 給与所得控除

給与所得控除とは、給与所得者が仕事のために負担した経費をカバーするために設けられた控除制度です。

事業主の場合、業務で必要なものの購入費用はすべて経費となりますが、サラリーマンは仕事で着用・使用するスーツやカバン、靴などを自腹で購入しても、経費として計上する機会がありません。

そこで法律では、サラリーマンが日頃負担している仕事の経費をカバーするため、一定額を給与から控除することを認めています。

給与所得控除の額は、給与収入によって55~195万円に定められています。

参考:給与所得控除|国税庁

2-1-2. 基礎控除

給与所得者・事業所得者のどちらにも適用される控除制度です。

令和元年分以前は、収入額にかかわらず、所得のあるすべての人が一律38万円の控除を受けられました。

しかし、法令改正にともない、令和2年分からは給与所得控除と同じく、所得金額に応じて16万円~48万円が控除されるルールに変更されています。

なお、年収2,500万円を超えた人は基礎控除の適用対象から除外されます。

参考:基礎控除|国税庁

2-1-3. 配偶者控除

年収1,000万円以下の納税者に、一定の要件を満たす控除対象配偶者がいる場合、給与所得から一定額が控除される制度です。

配偶者控除の金額は納税者本人の収入金額と、控除対象配偶者の年齢に応じて定められており、13~48万円が控除されます。

参考:配偶者控除|国税庁

2-1-4. 配偶者特別控除

配偶者控除は、配偶者の合計所得金額が48万円(給与収入の場合は103万円)を超えている場合は適用されません。

しかし、配偶者の所得が133万円以下であれば、配偶者特別控除を受けることができます。

配偶者特別控除の額は、納税者と配偶者それぞれの合計所得金額に応じて複数に区分されており、1~26万円が給与所得から控除されます。

参考:配偶者特別控除|国税庁

2-1-5. 扶養控除

納税者に所得税法上の控除対象扶養親族(16歳以上)がいる場合、一定額の控除を受けられる制度です。

扶養控除の額は、扶養親族の年齢や同居の有無によって事なり、38~63万円の控除が受けられます。

参考:扶養控除|国税庁

2-1-6. 社会保険料控除

納税者が自分または配偶者や親族の社会保険料を支払った場合、負担した全額を所得から控除する制度です。

控除の対象となる社会保険はいろいろありますが、代表的なものに健康保険や厚生年金、介護保険、雇用保険などが挙げられます。

2-1-7. 生命保険料控除

納税者が生命保険や介護医療保険、個人年金保険などに加入し、保険料を支払っている場合に適用される控除制度です。

控除額は、各種保険に加入した時期によって事なり、平成24年1月1日以降に契約したものは「新生命保険料控除」、それ以前に契約したものは「旧生命保険料控除」が適用されます。

参考:生命保険料控除|国税庁

【新生命保険料控除】

| 年間の支払保険料等 | 控除額 |

| 2万円以下 | 支払保険料等の全額 |

| 2万円超4万円以下 | 支払保険料等×1/2+1万円 |

| 4万円超8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

【旧生命保険料控除】

| 年間の支払保険料等 | 控除額 |

| 2万5千円以下 | 支払保険料等の全額 |

| 2万5千円超5万円以下 | 支払保険料等×1/2+1万2,500円 |

| 5万円超10万円以下 | 支払保険料等×1/4+2万5千円 |

| 10万円超 | 一律5万円 |

2-1-8. 雑損控除

災害や盗難、横領によって資産に損害を受けた場合、一定額が控除される制度です。

納税者または、納税者と生計を一にする総所得金額などが48万円以下の配偶者・親族が資産の所有者である場合に適用されます。

雑損控除の額は、以下2つのうち、いずれか多い方が適用されます。

◎(差引損失額)-(総所得金額等)×10%

◎(差引損失額のうち災害関連支出の金額)-5万円

参考:災害や盗難などで資産に損害を受けたとき(雑損控除)|国税庁

2-1-9. 小規模企業共済等掛金控除

小規模企業共済などに加入している場合に適用される制度です。掛金の全額が給与所得から控除されます。

2-1-10. 地震保険料控除

地震保険に加入している場合に適用される制度です。その年に支払った保険料が全額控除され、多い家庭では5万ほど支給される仕組みになっています。

参考:地震保険料控除|国税庁

2-1-11. 寄附金控除

国や地方高校団体などに寄附をした場合に適用される制度です。所得の40%を上限に、寄附金額から2,000円引いた額が控除されます。

2-1-12. 障害者控除

納税者またはその配偶者、扶養親族が一定の条件を満たす障害者の場合に適用される制度です。障害の程度によって差異はありますが、27~75万円が豪渓所得金額から控除されます。

参考:障害者控除|国税庁

2-1-13. 寡婦(寡夫)控除

納税者が寡婦(寡夫)である場合に適用される制度です。

以下いずれかの条件にあてはまる人は寡婦(寡夫)に該当し、27万円の控除が受けられます。

- 夫と離婚した後婚姻をしておらず、扶養親族がいる人で、豪渓所得金額が500万円以下の人

- 夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、豪渓所得金額が500万円以下の人

参考:寡婦控除|国税庁

2-1-14. 勤労学生控除

納税者が勤労学生である場合に適用される制度です。

具体的には、以下3つの要件に当てはまる勤労学生である場合に適用されます。

①給与所得などの勤労による所得があること

②合計所得金額が75万円以下で、①の勤労に基づく所得以外の所得が10万円以下であること

③特定の学校の学生、生徒であること

これらに適用される場合、一律27万円が控除されます。課税所得額は、総支給額から上記の所得控除の合計額を差し引いて算出します。

参考 :勤労学生控除|国税庁

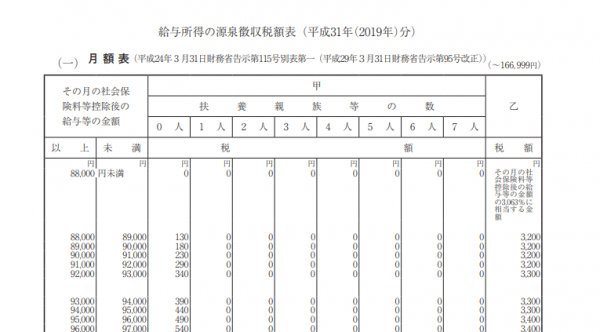

2-2. 源泉徴収税月額表の見方

社会保険料控除後の給与に応じ、「給与所得の源泉徴収税額表」を参照することで、源泉徴収の月額の税額を確認することができます。

扶養控除等申請書の提出がある従業員の場合には「甲」の欄、提出のない従業員の場合には「乙」の欄の税額を参照しましょう。

例:社会保険料控除後の給与が101,000円の従業員の源泉徴収額

- 扶養者が0人の甲欄適用者の場合:830円

- 扶養者が1人以上の甲欄適用者の場合:0円

- 乙欄適用者の場合:3600円

2-3. 所得税率をチェックする方法

所得税の税率は法律によって定められており、課税所得額に応じて7つの段階に区分されています。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~194万9千円 | 5% | 0円 |

| 195万円~329万9千円 | 10% | 97,500円 |

| 330万円~694万9千円 | 20% | 427,500円 |

| 695万円~899万9千円 | 23% | 636,000円 |

| 900万円~1799万9千円 | 33% | 1,536,000円 |

| 1,800万円~3,999万9千円 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

課税所得金額に該当する所得税率をかけて求めた額から、控除額を差し引いて計算します。

たとえば、課税所得金額が300万円の場合、以下が所得税となります。

[例] 300万円 × 20% - 427,500円 = 172,500円

ただし、後述する税額控除が適用される場合、所得税から一定額が控除されます。

参考:所得税の税率|国税庁

関連記事:所得税率は所得金額で変わる!税率改定の影響や注意すべきポイント

2-4. 税額控除をチェックする方法

税額控除は、課税所得に税率をかけて求めた所得税から、一定の金額を差し引くことができる制度です。

所得税から直接控除できるため、所得控除よりも高い節税効果が見込めます。

また、所得税から差し引ける税額控除には、以下のようなものがあります。

- 配当控除

- 外国税額控除

- 政党等寄附金特別控除

- 認定NPO法人等寄附金特別控除

- 公益社団法人等寄附金特別控除

- (特定増改築等)住宅借入金等特別控除

- 住宅耐震改修特別税額控除

- 認定住宅新築等特別税額控除

当サイトでは、本記事で解説しているような所得税の計算方法や計算時に気を付けるべきポイントなどを解説した資料を無料で配布しております。

所得税の基礎や計算で不安になった際にいつでも確認できるような大変参考になる資料となっています。

興味のある方はこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご確認ください。

3. 所得税を計算する際の注意点

所得税を計算する際に注意しておきたいのが、「復興特別所得税」です。

復興特別所得税とは、東日本大震災からの復興財源を確保するために制定された税金です。所得税を納めている人は、2013年~2037年までの間、復興所得税も合わせて納税する義務があります。

復興特別所得税は、以下の計算式で算出します。

【復興特別所得税】=【所得税額】× 2.1 %

ベースとなるのは課税所得額ではなく、「所得税」となるので、計算するときは間違えないよう注意しましょう。

4. 給与から差し引かれる源泉所得税の納期

企業側は従業員が確定申告する必要が無いよう、毎月所得税を納めています。

4-1. 源泉徴収税の納付

年間の所得にかかる税金を事業者が給与から事前に差し引くことをいいます。 従業員の給与を支払う事業者であれば、必ず控除をおこなう必要があります。

また、 事業者が源泉徴収をおこなうことで、従業員は確定申告をする必要がなく、毎月の給与から少額ずつ所得税を納めることができます。

4-2. 源泉徴収税の納期

源泉所得税は徴収した企業が、国に納めることが義務づけられています。

そのため、源泉所得税は原則給与などを支払った月の、翌月10日までに国に納付しなければなりません。

たとえば9月末に給料が支払われたのであれば、10月10日に源泉所得税を納付する流れになっています。

【例】

1〜6月までに源泉徴収した分 … 7月10日

7〜12月までに源泉徴収した分 … 翌年1月20日

また、納期限の特例の承認を受けた場合、7月から12月分の所得税の納付期限が翌年1月20日までに延長されます。

納付期限を延ばすためには、給与支給人員が常時10人未満の源泉徴収義務者や、コロナウイルスの影響で納付できないなどの特定の要因があります。

特例を受けるためには所轄の税務署長に「源泉所得税の納期の特例の承認に関する申請書」を提出しなければならないため、事前に納期を把握した上で事前に申し込みをおこないましょう。

5. 給与所得者が確定申告する場合

給与所得者は基本的に確定申告をする必要はありません。しかし、例外的に給与所得者であっても確定申告が必要なケースがあります。ここでは確定申告しないといけないケース、確定申告をした方が税負担が軽くなるケースについて解説します。各条件に該当する従業員がいる場合、本人に確定申告を促しましょう。

5-1. 確定申告しないといけないケース

給与所得者であっても確定申告が必要なケースは次のとおりです。

- 退職などによって年末に会社に在籍していない

- 年間の給与収入が2,000万円を超えている

- 副業の所得や給与収入の合計が20万円を超えている

- 保険の満期金の受け取りほか、一定額を超える収入が一時的にあった

- 年末調整で申告した控除に誤りがあった

- 前職の年収を含めずに年末調整をした

これらの条件に当てはまる場合、確定申告は従業員自身でおこなう必要があります。副業の所得、給与収入が合計20万円を超えていないのであれば、確定申告は不要です。しかし、住民税の申告が求められます。副業の所得、給与収入が20万円以下であっても確定申告をした場合は住民税の申告は不要です。

5-2. 確定申告をした方が税負担が軽くなるケース

給与所得者本人による確定申告は必要に迫られておこなうケースだけではありません。本人が確定申告をした方が税負担が軽くなるケースもあります。

具体的には次のようなケースです。

- 確定申告のみでしか申告できない控除を活用する

- 初年の住宅ローン控除を申告をする

- 年末調整で申告し忘れた控除がある

- 年末調整後に適用可能な控除が増えた

- 災害や盗難などの被害にあった

- 不動産所得・事業所得・譲渡所得・山林所得といった損益通算できる損失がある

- 株やFXで損をした

確定申告でしか申告できない控除としては医療費控除や寄附金控除などが挙げられます。また、住宅ローン控除は2年目以降であれば年末調整で申告可能です。しかし、初年は確定申告でしか控除できません。住宅ローンは大きな控除を受けられるため、該当の従業員がいれば、確定申告のメリットを伝えましょう。

6. 所得税の計算は正確に

所得税を納めるのは、所得のある人の義務です。企業が従業員から所得税を源泉徴収する場合、正しい税額を控除し代わりに納付する必要があります。

所得税の計算を誤ると、適切な税金を納められず、従業員の賃金にも過不足が発生する原因となります。

所得税の算出方法を正しく理解し、正確な計算を心がけましょう。

【住民税の計算について知りたい方はコチラ▶給与計算における住民税とは|住民税の計算・納付・注意点について解説】

【社会保険料と給与計算について詳しくはコチラ▶給与計算で社会保険料を算出する方法を分かりやすく解説】

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

勤怠・給与計算のピックアップ

-

【図解付き】有給休暇の付与日数とその計算方法とは?金額の計算方法も紹介

勤怠・給与計算公開日:2020.04.17更新日:2024.10.21

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2024.09.12

-

社会保険料の計算方法とは?給与計算や社会保険料率についても解説

勤怠・給与計算公開日:2020.12.10更新日:2024.08.29

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2024.06.19

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2024.03.07

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2024.09.17

給与計算の関連記事

-

懲戒解雇した社員に退職金を支払う義務はある?不支給の条件や手続きを解説

勤怠・給与計算公開日:2024.07.31更新日:2024.07.31

-

退職金の前払い制度とは?導入のメリット・デメリットやポイントを解説

勤怠・給与計算公開日:2024.07.31更新日:2024.07.31

-

源泉徴収票は電子化OK!メリット・デメリットや方法を解説

勤怠・給与計算公開日:2024.07.31更新日:2024.07.31