年収の壁はどうなった?2025年最新動向と人事が押さえるポイント

更新日: 2025.11.20 公開日: 2025.11.20 jinjer Blog 編集部

税制改正や社会保険適用拡大の流れを受けて「年収の壁」には今、大きな変化が起きています。制度の見直しが相次ぎ、「結局どうなったの?」と不安に感じる人事担当者も多いのではないでしょうか。

税制改正や社会保険適用拡大の流れを受けて「年収の壁」には今、大きな変化が起きています。制度の見直しが相次ぎ、「結局どうなったの?」と不安に感じる人事担当者も多いのではないでしょうか。

この記事では、2025年10月時点の最新情報をもとに、年収の壁の主な変更点と年末調整への影響をわかりやすく整理します。

2025年から本格化する「年収の壁」の見直し。従業員への説明や社会保険手続きの増加など、労務担当者の業務負担は増すばかりです。

さらに働き控えの原因となっていた「年収の壁」の見直しは、パート・アルバイト従業員の労働時間増加を後押しし、人手不足の緩和につながる可能性があります。この機会を活かすための準備はできていますか?

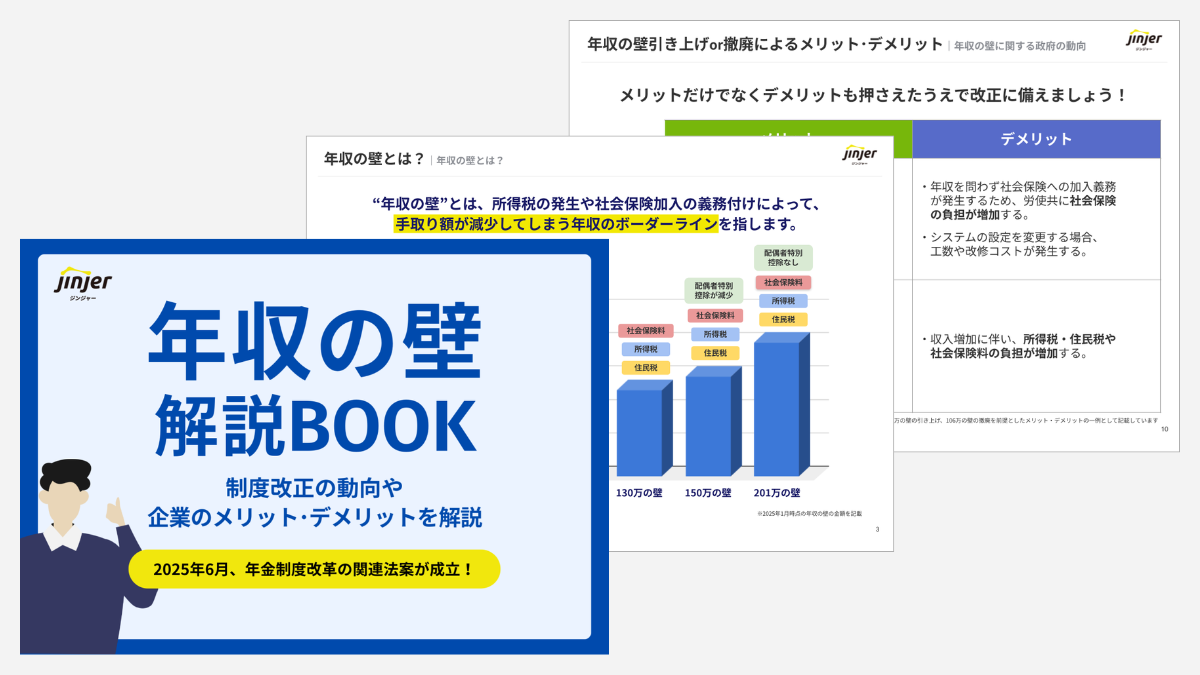

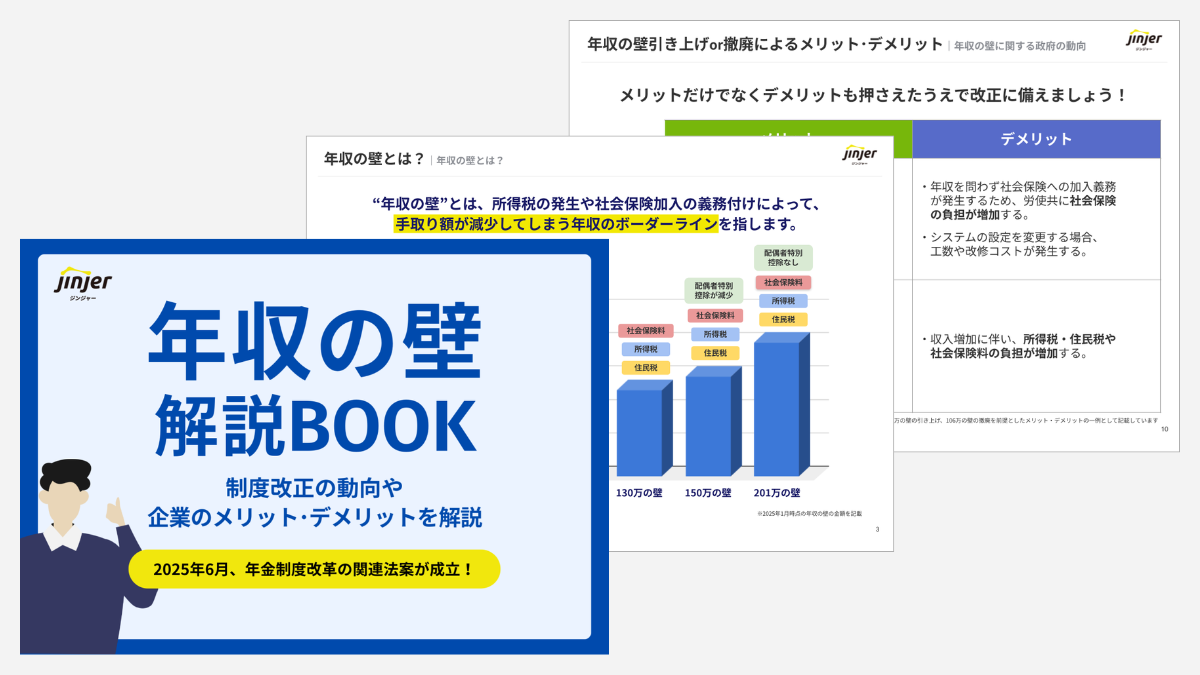

▼この資料でわかること

- 結局どう変わる? 複雑な制度改正の要点と企業への影響

- 今後急増する社会保険手続きへの、具体的な備え

- 法改正対応で想定される、システム更新のコストと工数

- パート・アルバイト従業員への適切なアナウンス方法

複雑化する「年収の壁」問題について、2025年からの最新動向から企業がとるべき実務対応まで解説していますので、ぜひこちらから資料をダウンロードの上、お役立てください。

1. 2025年10月の今、年収の壁はどうなったのか

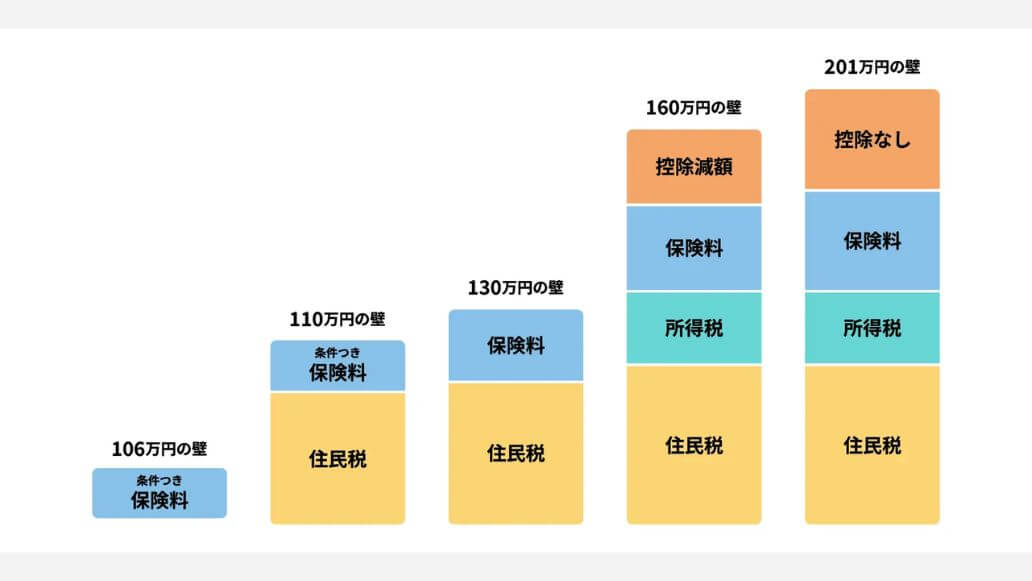

2025年現在、所得税の「103万円の壁」は撤廃され、新たに「160万円の壁」が設けられました。一方で、社会保険の「106万円の壁」「130万円の壁」は段階的な見直しの途中にあり、完全撤廃には至っていません。

つまり、年収の壁は「なくなる」のではなく、税・社会保険の両制度で移り変わりの過程にあるのが現状です。企業は最新制度を正しく理解したうえで、保険加入、年末調整などの実務をおこない、従業員への説明準備を進めることが重要です。

さまざまな壁が変化している背景には、最低賃金の上昇や労働人口の現象など、日本社会全体の構造的課題があります。次の章からは、税関係と社会保険の壁に分けて、それぞれの大きな動きを解説していきます。

2. 税関係の壁の多さと変更ポイントとは

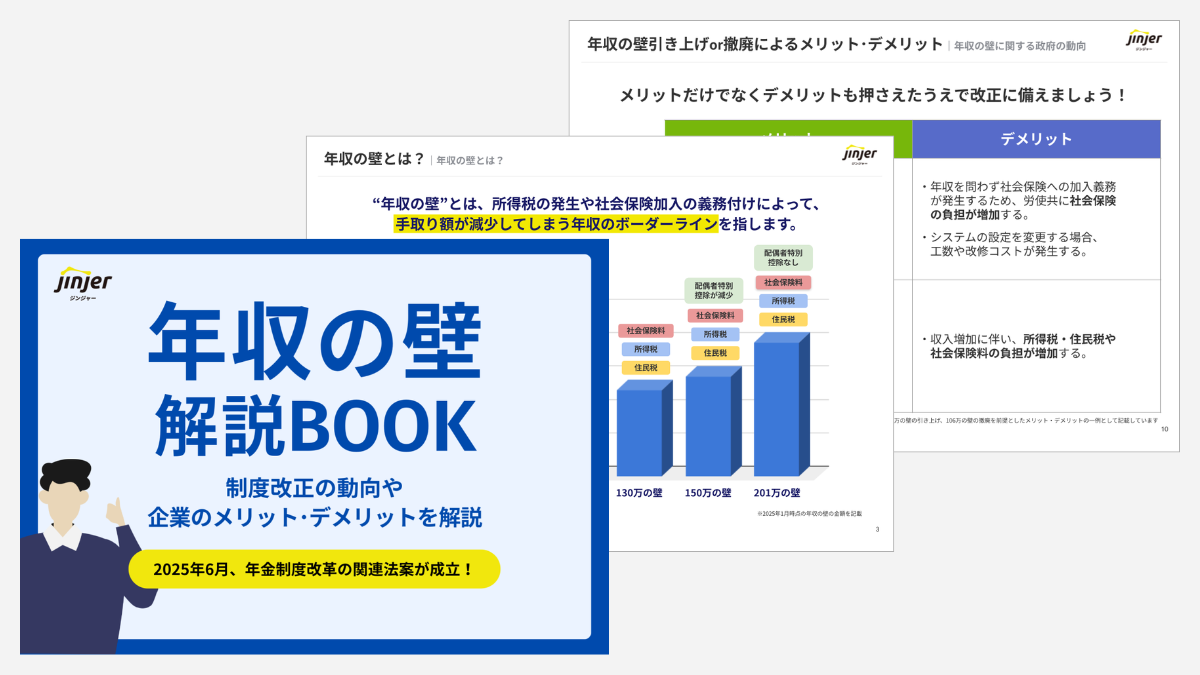

年収の壁は、大きく「税金の壁」と「社会保険の壁」に分けられ、税関係の壁は非常に細かく分かれているのが特徴です。

税金の壁には、所得税や住民税、配偶者控除・配偶者特別控除に加えて、先の章でご紹介した特定親族特別控除などがあります。2025年の税制改正で基礎控除や給与所得控除の見直しがおこなわれたことで、制度が複雑化し、税関係の壁が増加しました。

その結果、年末調整の確認や控除の判定作業が煩雑になり、人事担当者の負担が増しているのが現状です。

さまざまな「年収の壁」については、別記事で一覧表として整理しています。あわせてご覧ください。

関連記事:2025年最新・年収の壁を一覧!人事がおさえたい社会保険・税金の基準まとめ

関連記事:年収の壁とは?税金や社会保険の負担が生じる103万、106万、130万、150万の壁を解説

2-1. 103万円の壁撤廃なるも110万円・130万円など別の壁にも注意

2025年の税制改正では、「103万円の壁」が実質的に撤廃され、「160万円の壁」が新たに登場しました。背景には、基礎控除と給与所得控除の改正があります。

従来は「基礎控除48万円+給与所得控除55万円=103万円」という計算根拠をもとに103万円の壁と呼ばれていましたが、令和7年度の税制改正後に「基礎控除95万円(給与収入200万3,999円以下の場合)+給与所得控除65万円=160万円」となりました。よって、給与収入が160万円以下であれば所得税がかからない仕組みとなり、これが新たな「160万円の壁」となります。

この「160万円まで非課税」とする特例は、令和7・8年分(2025・2026年分)の2年間限定で適用され、実際には2026年(令和8年)分の所得から反映されます。

令和9年分(2027年分)以降は基礎控除が一律58万円に戻るため、課税最低限は再び約123万円程度になる見込みです。

見方によっては「パート・アルバイトでも160万円まで働ける」と解釈できる一方で、住民税と社会保険料の壁は依然として残る点に注意が必要でしょう。

現行制度では、住民税は年収110万円超(自治体によって金額が異なる)から課税対象となり、社会保険は130万円以上で扶養を外れることもおさえておきましょう。

- ポイント

-

- 基礎控除・給与所得控除の見直しにより、所得税の「103万円の壁」が撤廃されて「160万円の壁」に引き上げられた。

- 年収が110万円を超えると住民税の課税対象となる。

- 年収が130万円を超えると社会保険の扶養範囲を超える。そのため、勤め先の社会保険(厚生年金・健康保険)に加入するか、自身で国民年金や国民健康保険に加入する必要があり、負担が大きくなる。

関連記事:103万円の壁撤廃はいつから?150万円・160万円の引き上げや税制改正の適用時期を解説

3. 社会保険関係の壁の種類と政府の対策

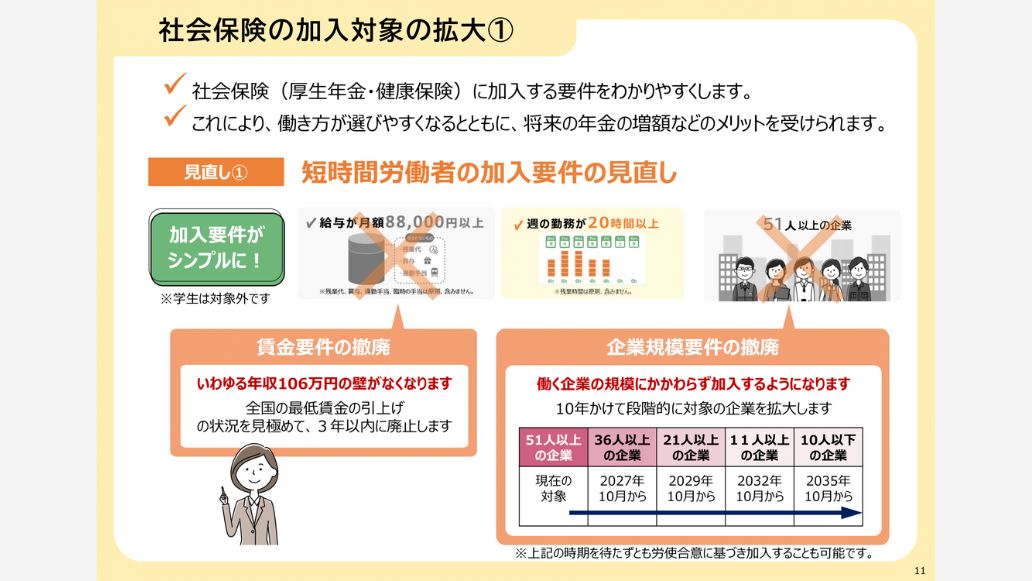

社会保険に関する年収の壁には、「106万円の壁」と「130万円の壁」があります。年収が106万円以上になると勤務先の厚生年金・健康保険への加入義務が生じることが、いわゆる「106万円の壁」と呼ばれてきました。

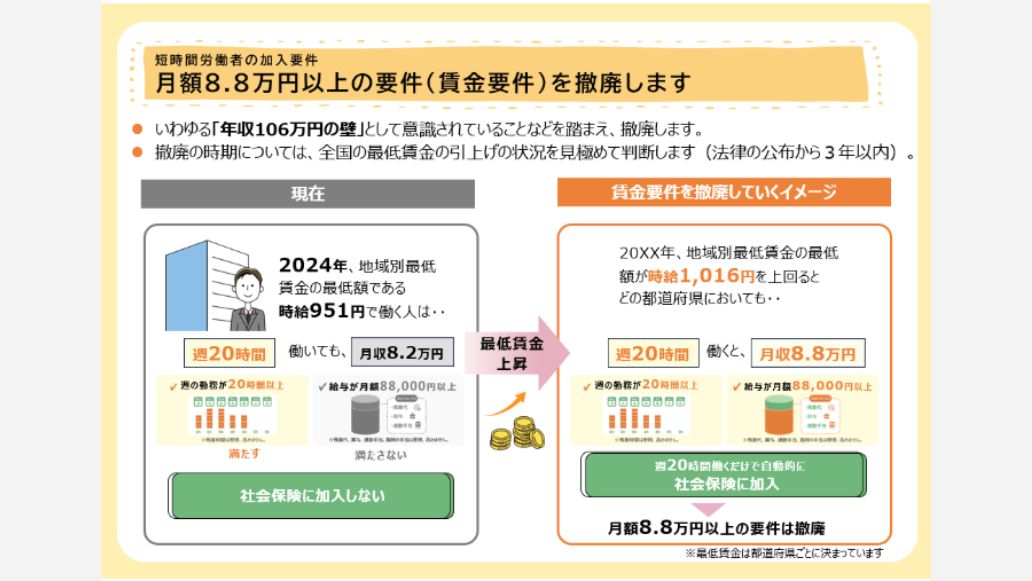

しかし2025(令和7)年度の年金制度改正法により、106万円の壁は撤廃される方針が決まっています。賃金要件(所定内賃金月額8.8万円以上=年収約106万円)や、従業員50人超という企業規模要件は、10年かけて段階的に廃止される見込みです。

今回の改正により、企業規模に関係なく、一定の労働時間・雇用見込みがあれば社会保険の対象となる方向へ移行していきます。

<社会保険の加入条件>

- 所定の月額賃金が88,000円以上(年収約106万円)

- 従業員が51人以上の事業所に勤めている

- 週の所定労働時間が20時間以上

- 2ヵ月を超える雇用の見込みがある

- 学生ではない

一方で、130万円の壁は依然として残っています。130万円の壁とは、扶養者(夫や親など)の社会保険の扶養範囲を超える境界線であり、年収130万円(月額10万8,333円)を超えると、本人が国民年金・国民健康保険に加入し、自ら保険料を負担する必要があります。

130万円の壁を超えると、年間30万円前後の負担が発生するケースもあり、パート・アルバイトにとっては大きな負担増です。

一時的な収入増で扶養から外れないようにする「事業主の証明による被扶養者認定の円滑化(いわゆる130万円の壁への時限的措置)」も設けられていますが、最低賃金の上昇により、実際には超過する人が増えています。このため、働く時間を減らして扶養内に収めようとする「働き控え」が発生し、企業の人手不足を深刻化させています。

こうした状況を受け、政府が打ち出したのが「年収の壁・支援強化パッケージ」です。企業が従業員の社会保険料相当額を一時的に補助できるようにするなど、働き控えを防ぎつつ、130万円の壁を段階的に解消していく取り組みである「年収の壁・支援強化パッケージ」について、次の章で解説します。

3-1. 「年収の壁・支援強化パッケージ」で働き控えは緩和できるのか

政府は、人手不足への対応が急務となる中で、短時間労働者が「年収の壁」を意識せず働くことができる環境づくりを進めています。その当面の対応として打ち出されたのが「年収の壁・支援強化パッケージ」です。

「年収の壁・支援強化パッケージ」では、次の3つの施策が柱となっています。

①106万円の壁への対応

まず、106万円の壁への対策として「キャリアアップ助成金」に新たなコースが設けられました。パート・アルバイトなどの短時間労働者が、社会保険(厚生年金・健康保険)への加入によって手取り収入が減ることを避けるため、労働者の収入を増加させる取り組みをおこなった事業主に対して、1人あたり最大50万円を支給する制度です。

支援の対象となる取り組みには、「賃上げ」「所定労働時間の延長」「社会保険適用促進手当(保険料負担軽減のための手当)の支給」などが含まれます。

また、事業主が支給した「社会保険適用促進手当」については、本人負担分の保険料相当額を上限として、標準報酬月額の算定から除外できる仕組みが設けられました。この仕組みによって、労使双方の社会保険料負担を軽減することが可能になります。

②130万円の壁への対応

130万円の壁への対応として、2023年10月から、「事業主の証明による被扶養者認定(時限措置)」が導入されました。これは、一時的に年収が130万円を超えた場合でも、事業主の証明書を提出すれば扶養から外れずに済む時限措置です。

適用は最長2年まで認められていますが、継続的な収入増加が見込まれる場合は対象外となるため注意が必要です。

また、被扶養者認定の手続きについては、事業主の証明を添付することで、審査の迅速化ができます。さらに、今後は130万円の壁に対しても、キャリアアップ助成金による支援拡大が予定されています。

ほかにも、令和7年(2025年)10月1日からは、19歳以上23歳未満の被扶養者(学生など)を対象に、被扶養者認定における年間収入要件が「130万円未満」から「150万円未満」へと引き上げられました。

これは、人手不足を背景に、学生アルバイトなどが就業調整をおこなわずに働けるようにする目的で設けられた130万円の壁の緩和策です。

対象となるのは、被保険者の配偶者を除く19歳以上23歳未満の親族等で、令和7年10月1日以降に扶養認定を受ける場合に適用されます。なお、同日に認定済みの方でも、年間収入が150万円以上見込まれる場合は「被扶養者削除届(非該当届)」の提出が必要となるため、各事業所での確認・周知が求められます。

③配偶者手当への対応

3つ目の施策は、企業における配偶者手当制度の見直し促進です。厚生労働省は、配偶者手当が「年収の壁」を固定化している一因であると指摘しており、中小企業でも制度を見直しやすくするために、次の取り組みを進めています。

- 見直しの手順を示したフローチャート形式の資料を作成・公表

- 中小企業団体等を通じて周知活動を実施

企業が自社制度を点検・見直す際の手順をサポートして、配偶者手当のあり方の見直しを促すことを目的としています。詳細は厚生労働省のウェブサイトをあわせてご覧ください。

4. 社会保険の壁はさらなる拡大へ|企業規模要件の変化

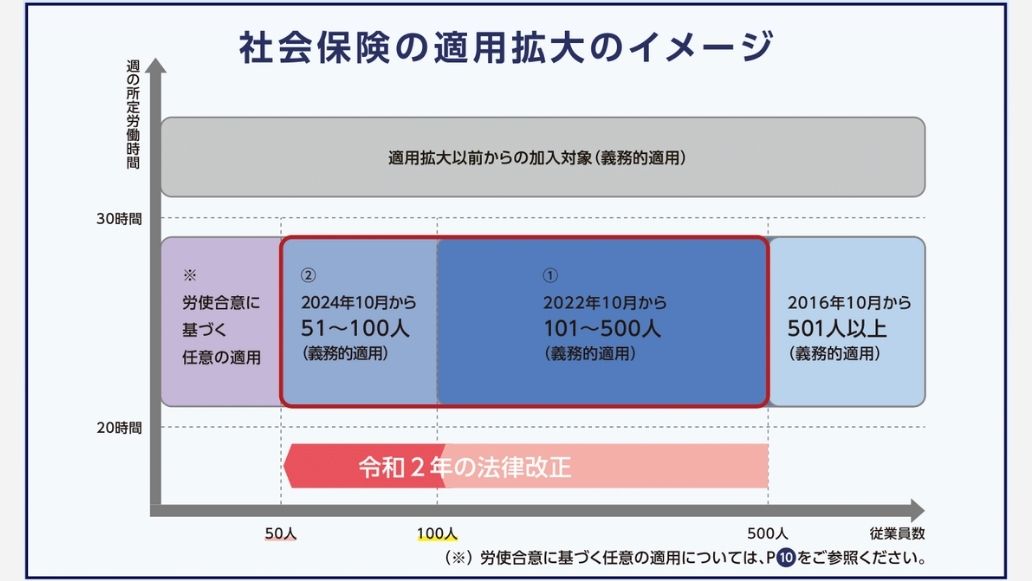

年収の壁を理解する際に、社会保険適用拡大の動きも改めて押さえておく必要があるでしょう。社会保険の対象範囲は段階的に広がっており、2022年以降、複数回の改正がおこなわれてきました。

<適用拡大のこれまでの流れ>

- 2022年10月:従業員数101人~500人の企業で働くパート・アルバイトに社会保険を適用。

- 2024年10月:従業員数51人~100人の企業で働くパート・アルバイトに社会保険を適用。

対象者は年々増加しており、2025年以降はさらに適用範囲が広がる見込みです。

4-1. 2025年(令和7年)改正法の成立

2025年5月16日、「社会経済の変化を踏まえた年金制度の機能強化のための国民年金法等の一部改正法案」が第217回通常国会に提出され、同年6月13日に衆議院で修正のうえ成立しました。

この改正では、短時間労働者や小規模事業所を含め、より広く社会保険を適用するために、次の3つの見直しがおこなわれます。

| ①短時間労働者の企業規模要件を縮小・撤廃 | 社会保険の適用対象は「従業員51人以上」の企業に限られていましたが、今後は企業規模要件が段階的に縮小・撤廃されます。 また、②の賃金要件撤廃と合わせて、週20時間以上働く短時間労働者は、勤務先の規模に関係なく社会保険に加入できるようになります。 撤廃は、今後約10年をかけて段階的に進む予定です。 |

| ②短時間労働者の賃金要件を撤廃 | 年収106万円の壁として意識されていた、月額8.8万円以上(年収約106万円)の要件が撤廃され、働く人は収入を気にせず、自身のライフスタイルに合わせて就労時間を選びやすくなります。 この撤廃は、法律公布から3年以内を目安に、全国の最低賃金が1016円以上に達することを条件として実施されます(最低賃金が1,016円の場合、週20時間勤務で年収約106万円に相当します)。 |

| ③個人事業所の適用対象を拡大 | 現在、社会保険への加入が義務付けられているのは、法定17業種の個人事業所(常時5人以上の雇用)に限られています。改正後は、業種を問わず、常時5人以上の従業員を雇うすべての個人事業所が対象になります。 ただし、2029年10月の施行時点で既に存在している事業所は当面の間、対象外とされています。 |

社会保険に加入すると手取り額は一時的に減少しますが、老後の年金保障が充実するほか、病気や出産時に「傷病手当金」「出産手当金」などの給付を受けられるといったメリットがあります。企業としては、制度の趣旨を従業員に正しく伝え、安心して働ける環境を整えることが大切です。

あわせて、適用範囲の拡大に対応できるよう、年収見込みや勤務時間の定期モニタリングをおこない、社会保険の加入・喪失手続きの運用ルール整備を進めておくことも重要です。

企業規模要件が撤廃される今後に備え、早めに実務体制を整えておきましょう。

5. 人事担当者が押さえるべき3つの実務ポイント

ここまで、年収の壁をめぐる制度の最新動向を2025年10月時点の情報をもとに整理してきました。最後に、人事担当者が実務で対応するうえで押さえておきたいポイントを紹介します。

5-1. 令和7年度の年末調整変更点を要確認

2025年は基礎控除の引き上げをはじめ、年末調整に関する変更点が多い年です。とくに、下記の3種類の申告書のうち、基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書(マル基・配・特・所)の内容が大きく変わりました。

- 扶養控除申告書(マル扶)

- 基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書(マル基・配・特・所)

- 保険料控除申告書(マル保)

これまでほぼ一律で48万円だった基礎控除が、所得区分に応じて細分化されており、従業員ごとに内容を確認する必要があります。とくに特定親族特別控除の新設によって、学生アルバイトを扶養する従業員などでは記入内容が変わるため注意が必要です。

関連記事:2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

関連記事:2025年(令和7年)の年末調整の変更点!手続きのポイントもわかりやすく解説

5-2. 改正時期と内容を正確に把握する

税制・社会保険・助成金はいずれも改正のタイミングが異なるため、施行時期を正確に把握することが重要です。直近では、税金に関する壁として110万円・123万円・150万円・160万円などの区分が登場しており、社会保険でも150万円の壁が議論されています。

改正内容は年度ごとに変化し、インターネット上では古い情報と新しい情報が混在しているケースも多く見られます。当メディアでも最新情報を随時更新していますが、実務にあたる際は必ず厚生労働省や国税庁などの一次情報を確認しましょう。判断に迷う場合は、社会保険労務士や税理士など専門家への相談も有効です。

5-3. 中長期的な保障拡充であることを説明する

社会保険加入を「手取りが減るデメリット」としてではなく、将来の保障拡充と位置づけて説明することが大切です。とくに130万円の壁を意識するパート・アルバイト従業員の中には、扶養から外れないよう就業時間を調整する動きが根強くあります。

しかし、社会保険に加入すれば、将来の年金額が増えるほか、出産・病気時の給付金制度も利用できるなど、多くのメリットがあります。人事担当者は、従業員からの質問に事実ベースで答えられるよう準備し、「損得」ではなく制度の本来の目的を理解してもらう姿勢が求められます。

5-4. 人事制度や社内ルールの見直し

年収の壁や控除制度の変更に伴い、社内ルールの見直しも必要になります。例えば、扶養・勤務区分・手当支給基準など、現行制度が最新の法改正に合っているかを定期的に確認しましょう。

年末調整だけを取っても、従業員への確認事項が増え、令和7年度から書類様式も更新されています。必要に応じて年末調整システムの導入や書類回収フローの見直しを進めるとよいでしょう。

また、従業員情報の一元管理も重要です。扶養状況や勤怠情報をシステム上で整理・共有することで、抜け漏れを防ぎ、手続きの精度を高められるでしょう。

年末調整を1からおさらいしたい方はこちらの記事もあわせてご覧ください。

関連記事:年末調整とは?目的や確定申告との違い、基本的な流れを人事担当者向けに解説

6. 年収の壁の動向を正しく把握して社内ルールを整備しよう

「年収の壁問題」は依然として議論が続いていますが、2025年以降は段階的な緩和が進む時期に入っています。人事担当者は、法改正の動向を正しく把握しながら、自社のルールや手続きを最新制度に合わせて整備することが求められます。

ぜひ変化の流れをチャンスと捉え、従業員が安心して働ける環境づくりを進めていきましょう。

2025年から本格化する「年収の壁」の見直し。従業員への説明や社会保険手続きの増加など、労務担当者の業務負担は増すばかりです。

さらに働き控えの原因となっていた「年収の壁」の見直しは、パート・アルバイト従業員の労働時間増加を後押しし、人手不足の緩和につながる可能性があります。この機会を活かすための準備はできていますか?

▼この資料でわかること

- 結局どう変わる? 複雑な制度改正の要点と企業への影響

- 今後急増する社会保険手続きへの、具体的な備え

- 法改正対応で想定される、システム更新のコストと工数

- パート・アルバイト従業員への適切なアナウンス方法

複雑化する「年収の壁」問題について、2025年からの最新動向から企業がとるべき実務対応まで解説していますので、ぜひこちらから資料をダウンロードの上、お役立てください。

勤怠・給与計算のピックアップ

-

有給休暇の計算方法とは?出勤率や付与日数、取得時の賃金をミスなく算出するポイントを解説

勤怠・給与計算公開日:2020.04.17更新日:2026.01.29

-

36協定なしの残業は違法!残業時間の上限や超えたときの罰則などを解説

勤怠・給与計算公開日:2020.06.01更新日:2026.03.10

-

社会保険料の計算方法とは?計算例を交えて給与計算の注意点や条件を解説

勤怠・給与計算公開日:2020.12.10更新日:2025.12.16

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2025.03.10

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2025.11.21

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2025.02.07

労務の関連記事

-

2025年最新・年収の壁を一覧!人事がおさえたい社会保険・税金の基準まとめ

勤怠・給与計算公開日:2025.11.19更新日:2025.12.22

-

労働保険の加入条件・成立手続き・年度更新と計算方法をわかりやすく解説

人事・労務管理公開日:2025.09.05更新日:2026.02.27

-

コンプライアンスとガバナンスの違いとは?企業が押さえるべき重要ポイントを徹底解説

人事・労務管理公開日:2025.07.01更新日:2025.07.17