軽減税率は全ての企業が対象企業!求められる対応を徹底解説

更新日: 2024.10.10

公開日: 2020.12.16

jinjer Blog 編集部

軽減税率の対象品目は外食・酒類を除く飲食料品と、定期購読されている新聞(週2回以上の発行)です。

しかし、飲食料品や新聞の取り扱いの有無に関係なく、軽減税率はほぼすべての企業に影響する制度です。

軽減税率の対象品目を扱っていないからといって、軽減税率制度の影響を受けないということではないため、企業が受ける影響や軽減税率への対応の準備について解説します。

2019年10月に軽減税率制度が実施されました。軽減税率の導入によって、経理業務に変化を強いられた企業も多いのではないでしょうか。

その中で、「軽減税率が導入されたけど、結局経理業務の何が変わって何が今までと変わってないんだ・・・?」と疑問を抱いている方も少なくないでしょう。

そのような方のために、今回軽減税率で「変わること・変わらないこと」まとめBOOKをご用意いたしました。資料には、以下のようなことがまとめられています。

・軽減税率制度の概要について

・軽減税率導入によって変化する経理業務

・引き続き管理しなければならない経理業務

軽減税率導入後の変化を簡単に理解して対応ができるように、ぜひこちらから資料をダウンロードして軽減税率で「変わること・変わらないこと」まとめBOOKをご活用ください。

1. 軽減税率の対象企業は?

2019年10月、消費税10%引き上げと同時に、軽減税率制度が導入されました。

軽減税率は、①外食・酒類を除いた飲食料品、②定期購読を締結した週2回以上発行の新聞に対し、税率を8%に据え置く制度です。

商品管理や経理上の処理、消費税の納税をする際は、軽減税率対象商品と、それ以外の商品(標準税率)に区分して対応しなければなりません。

軽減税率による影響を大きく受けるのは、スーパーやコンビニなど、飲食料品を取り扱うや、レストラン、ファーストフード点といった飲食業、新聞を商品として扱う事業者です。

しかし、軽減税率は商品の仕入・売上だけでなく、経費面にも大きな影響を与えます。業種を問わず、ほぼ全ての企業が軽減税率の対象になるといっていいでしょう。

1-1. 食品小売業に次いで軽減税率と関わりが深い食品製造業

ウインナーやハムなどの加工肉、チーズ、バターなどの乳製品、菓子類などの食品製造業で使用する材料や製造する商品は、ほぼ軽減税率の対象です。

しかし、商品を梱包するラップやビニール袋、ダンボール、保存用ドライアイスなどは、軽減税率の対象ではありません。

また、食品製造業で注意しなければならないのが、氷や塩、金箔などの税率区分です。飲食用として使用する場合は軽減税率に区分されますが、工業用として使用したり、工業製品として販売される場合は標準税率となります。

1-2. 軽減税率が飲食料品・新聞を取り扱わない企業に与える影響

軽減税率の対象となる商品を扱わない企業が受ける軽減税率の対象となる飲食料品や新聞を購入した場合、経理処理の面での対応が求められます。

例えば、取引先へのお礼の品やお土産として購入する飲食料品や、来客用の茶葉やお茶菓子、従業員用のウォーターサーバーの水代などは、軽減税率の対象となります。

また、休憩室や廊下の自動販売機、社内の購買コーナーなどで従業員用に販売している飲食品に関しても、軽減税率が適用されます。

関連記事:軽減税率の対象品目は?その線引きや気をつけるべきポイント

2. 軽減税率の対象企業が求められる対応

軽減税率制度導入のあたって、対象企業に求められるのは、複数税率に対応した帳簿付けや領収書、請求所発行などの経理業務です。

2-1. 複数税率に対応するための区分経理

商品の販売や仕入れ、経費が発生した際、課税・非課税ほか、商品ごとに軽減税率か標準税率かを判断しなければなりません。複数税率を税率ごとに区分して記帳することを、「区分経理」と呼びます。

帳簿には税率区分の項目を作成し、軽減税率対象商品とわかるような明記が必要です。

2-2. 区分経理に対応する請求書フォーマットの作成

軽減税率の区分経理は、帳簿だけでなく、領収書や請求書の作成にも対応する必要があります。]

帳簿同様、軽減税率対象8%と標準税率対象10%に商品を区分し、それぞれの税込み合計額を請求書に記載します。これを「区分記載請求書」と呼びます。

また、現在定められている「区分記載請求書等保存方式」は、2023年9月31日までの経過処置です。2023年10月1日以降は、「適格請求書等保存方式(インボイス方式)」への切り替えが必要です。

「適格請求書等保存方式(インボイス方式)」では、税率の区分記載、軽減税率対象商品であることの明記ほか、「適格請求書発行事業者の登録番号」「税率ごとの合計対価(税抜または税込)の額と適用税率」を記載することが義務付けられています。

関連記事:軽減税率で請求書はどう変わる?変更点や事前準備を解説

関連記事:軽減税率導入後の納品書ってどうやって書くの?わかりやすく解説

関連記事:【図解付き】2023年のインボイス制度とは?をわかりやすく解説!

3. 軽減税率はほぼすべての業種・企業が対象となる制度

税率8%対象である飲食料品や新聞を取り扱っていない事業者であっても、ほぼすべての業種・企業は軽減税率の対象となります。

軽減税率制度の導入にあたり、対象企業は区分経理や区分経理に対応する請求書作成・発行をしなければなりません。

また、請求書を受け取った場合も、軽減税率に対応した請求書として不備がないか、しっかり確認する必要があります。

関連記事:軽減税率の対策。補助金の内容や手続きについて詳しく紹介

2019年に制定された軽減税率制度によって、税率が混在した経費処理が必要になりました。軽減税率でこれまでよりも仕訳が複雑になることに加えて、引き続き手間に感じている業務も続けなくてはなりません。

「軽減税率をしっかりと理解した上で、今後どのような管理が必要なんだろう・・・」とお悩みの方は軽減税率で「変わること・変わらないこと」まとめBOOKををぜひご覧ください。

・軽減税率制度の概要について

・軽減税率導入で変わること、変わらないこと

・今後、手間をかけずに経理業務の効率化を進めるための方法など、軽減税率をはじめとした経理業務の効率化に関する内容を総まとめで解説しています。

「軽減税率の導入で経理業務の何が変化し、どのような管理が今後も必要になるのか知りたい」という経理担当者様は、ぜひこちらから資料をダウンロードしてご活用ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2025.03.10

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2024.10.07

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2024.10.07

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2025.03.10

法改正関連記事の関連記事

-

勤怠・給与計算

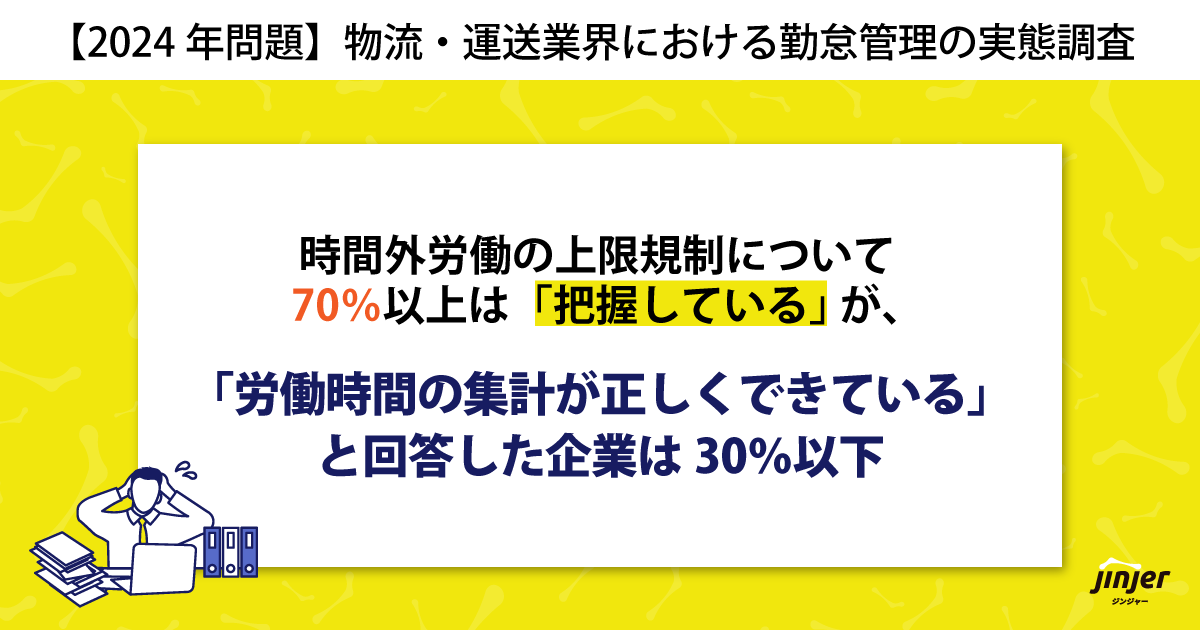

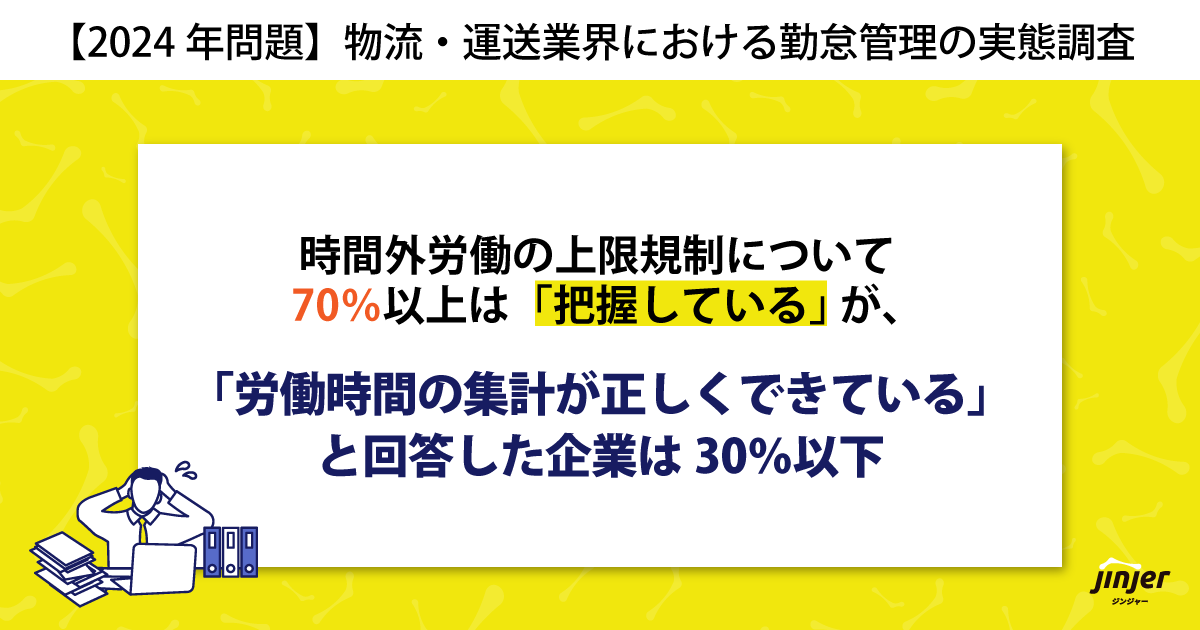

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2024.11.15

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2024.11.15

-

電子帳簿保存法に猶予が設けられた理由は?改正内容や対応策を解説

経費管理公開日:2022.04.10更新日:2024.10.10

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

軽減税率の関連記事

-

軽減税率の対策。補助金の内容や手続きについて詳しく紹介

経費管理公開日:2021.11.09更新日:2024.10.10

-

軽減税率の対象品目は?その線引きや気をつけるべきポイント

経費管理公開日:2021.10.26更新日:2024.10.10

-

軽減税率とは?期間や対象品目をわかりやすく図解

経費管理公開日:2020.12.23更新日:2024.10.10