軽減税率に対応できる領収書の書き方とは?手書きの記載例あり

更新日: 2024.10.10

公開日: 2020.12.1

jinjer Blog 編集部

2019年10月1日から軽減税率が導入されたことによって、領収書の書き方も変わりました。

領収書を作成して渡す場合は、今まで記載していた合計金額や宛名などに加えて、軽減税率の対象品目やそれぞれの税率ごとの合計金額なども明記しなければなりません。

そこでこの記事では、軽減税率の導入による領収書の書き方の変化や、領収書を正しく作成するためのポイントについて紹介します。軽減税率に対応した領収書の書き方を知りたい方は、ぜひチェックしてください。

2019年10月に軽減税率制度が実施されました。軽減税率の導入によって、経理業務に変化を強いられた企業も多いのではないでしょうか。

その中で、「軽減税率が導入されたけど、結局経理業務の何が変わって何が今までと変わってないんだ・・・?」と疑問を抱いている方も少なくないでしょう。

そのような方のために、今回軽減税率で「変わること・変わらないこと」まとめBOOKをご用意いたしました。資料には、以下のようなことがまとめられています。

・軽減税率制度の概要について

・軽減税率導入によって変化する経理業務

・引き続き管理しなければならない経理業務

軽減税率導入後の変化を簡単に理解して対応ができるように、ぜひこちらから資料をダウンロードして軽減税率で「変わること・変わらないこと」まとめBOOKをご活用ください。

1. 軽減税率は領収書の書き方に影響するの?

軽減税率は領収書の書き方に大きな影響を及ぼします。

軽減税率は領収書の書き方に大きな影響を及ぼします。

軽減税率制度が始まる前は、消費税率が統一されていたため、領収書に特別な配慮は必要ありませんでした。しかし、軽減税率制度の導入により、違う税率の項目を明示的に区分する必要が生じています。このため、領収書には新たなフォーマットが必要となり、適切な対応が求められます。2020年3月現在、区分記載請求書等保存方式が用いられていますが、2023年10月1日からは適格請求書等保存方式(インボイス方式)が導入されます。

1-1. (~2023年9月30日)区分記載請求書等保存方式

区分記載請求書等保存方式は、2023年9月30日まで適用される制度です。この方式では、請求書や領収書に軽減税率が適用される品目と、それ以外の品目を区別する義務があります。具体的な記載事項としては、①取引の適用税率ごとの区分ごとに分けた総額(税込)および、②適用税率を明記する必要があります。この方式に基づいて、企業は消費税の申告と納税を行います。

1-2. (2023年10月1日~)適格請求書等保存方式

2023年10月1日からは、適格請求書等保存方式(インボイス制度)が導入されます。この制度では、軽減税率対象品目に加え、各品目ごとに税率に対応した総額および消費税額を明確に記載することが求められます。さらに、適格請求書発行事業者としての登録番号を含む記載が必要です。この方式は仕入税額控除の要件となるため、適格請求書を発行することが非常に重要になります。

2. 軽減税率に対応した領収書の正しい書き方

軽減税率が導入される前の領収書には、購入された商品の金額とともに、領収者の名称や日付、品目や宛名などを記載するのが一般的でした。

軽減税率が導入された2019年10月以降は、状況に応じて追加で記載すべき項目があります。ここでは、軽減税率に対応した領収書の書き方を具体的に見ていきましょう。

2-1. 軽減税率の対象品目がわかるよう領収書に記載する

軽減税率の導入により、基本的には「区分記載請求書等保存方式」に従って領収書を作成することが求められるようになりました。この方式は、領収書だけではなく、請求書や納品書などにも適用されます。

2-2. 区分記載請求書等保存方式の例

区分記載請求書等保存方式で領収書を作成する場合は、軽減税率の対象となる品目と対象外の品目がわかるように記載しなければなりません。

たとえば、軽減税率の対象になる牛乳と、対象にならないワインが一緒に購入されたケースを考えてみましょう。この場合、領収書には、以下のように税率ごとに分けて記載するのが基本です。

| 項目 | 数量 | 単価 | 税抜金額 |

| 牛乳(※) | 5 | 200 | 1,000 |

| ワイン | 2 | 500 | 1,000 |

| 小計 | 2,000 | ||

| 合計金額 | 2,180 | ||

| 10%対象 | 1,100 | ||

| 8%対象 | 1,080 | ||

※は軽減税率対象品目

領収書には、合計金額だけではなく、軽減税率の対象となる商品と対象外の商品の税込合計金額もそれぞれ記載します。※印などを付け、軽減税率の対象商品を明記することも必要です。

この例の場合は、牛乳だけが軽減税率の対象商品ですので、項目欄の横に※印を付けています。※印の意味がわかるような説明書きも記載しておきましょう。領収書を受け取った側が理解できれば、※印以外の記号でも問題ありません。

その他、日付や領収者の名称、宛名なども従来どおりに記載します。軽減税率の対象となる商品を販売する場合は、上記の項目が記載された領収書のフォーマットを準備しておくと手間が省けます。

2-3. 区分記載請求書等保存方式は義務ではない

そもそも、区分記載請求書等保存方式で領収書を作成することは、事業者側の義務ではありません。税率ごとに分けずに領収書を作成しても、ペナルティなどを受けるわけではないのです。

ただ、領収書を受け取る側は、税率ごとに分けて記載してほしいと感じるケースも多いでしょう。

軽減税率制度は複雑で、どの品目が対象になるのかわかりにくい場合も多いからです。領収書の正しい書き方を理解し、できる限り対応できるようにしておきましょう。

3. 軽減税率の対象品目を扱わない場合は税率ごとに分けて書く必要はない

軽減税率の対象品目をまったく扱わない場合や、逆に、軽減税率の対象品目しか扱わない場合は、それぞれの税率に分けて記載する必要はありません。

※印などで軽減税率の対象品目を明示することも不要です。税込価格をそのまま合計金額の欄に書きましょう。

ただし、8%の税率となる場合は、「すべての商品が軽減税率対象」などと但し書に記載しておくと、受け取る側に対して親切です。

関連記事:軽減税率の対象品目は?その線引きや気をつけるべきポイント

4. 手書きの領収書の場合も税率ごとに分けて記載する

手書きの領収書を渡す場合でも、税率ごとに分けて合計金額を記載する必要があります。

前述のような領収書のフォーマットをExcelなどで作成しておけば、税率ごとの合計金額を記載するのは比較的簡単ですが、市販の領収書には複数の税率を記載する欄がない場合もあるでしょう。

その場合は、領収書を2枚発行することでも対応できます。軽減税率の対象となる品目のみの領収書と、対象外の品目のみの領収書を2枚発行するのです。

多少の手間はかかりますが、今使っている領収書が残っている場合は有効といえるでしょう。手書きの場合の記載例をみてみましょう。

4-1. 手書きの場合の記載例・テンプレート

軽減税率に対応した手書きの領収書を作成する際には、いくつかのポイントを押さえておくことが重要です。

まず、領収書には「取引日」、「取引内容」、「金額」、「税込みか税抜きかの表記」、「税率ごとの消費税額」を明確に記載する必要があります。例えば、食料品の購入などで軽減税率(8%)が適用される場合、「軽減税率対象商品」や「8%適用」といった具体的な表記を忘れないようにしましょう。

次に、端的に消費税を区分して記載することが求められます。領収書の最後に「軽減税率8%適用額:○○円、標準税率10%適用額:○○円」とまとめることで、後々の帳簿管理や税務処理がスムーズになります。

さらに、インボイス制度の対応として、発行者の「氏名」や「住所」、「事業者番号」などの情報も必須項目となります。これらのポイントをおさえた手書きの領収書テンプレートで、軽減税率やインボイス制度に対応した正確な取引記録を残しましょう。

5. 軽減税率対応は現在「インボイス制度」に移行!領収書への影響

この新制度により、領収書等への記載事項が変更されることにご注意ください。新たなインボイス制度では、請求書や領収書に「税率ごとの合計した消費税額」と「適用税率」さらに「適格請求書発行事業者の登録番号」の表記が必要です。従来の区分記載請求書等保存方式では、消費税額は「税率ごとの合計対価額」を記載していました。

しかし、インボイス制度に移行した後は、税率ごとに消費税の合計額を明記する必要があります。この変更により、軽減税率対応が求められる経理業務は一層複雑になりますが、明確な記載により税務調査がスムーズに進む利点もあります。適格請求書発行事業者の登録を行い、事務手続きを怠らずに進めることが重要です。

5-1. 適格請求書発行事業者の登録番号を記載する

適格請求書保存方式(インボイス方式)においては、仕入税額控除を受けるためには適格請求書発行事業者の登録番号を記載した請求書や領収書の保存が不可欠です。これにより、課税事業者が発行する請求書や領収書がなければ仕入税控除が行えない事態が発生します。

また、2023年9月30日までは経過措置が適用されており、この期間中は区分記載請求書等保存方式の請求書や領収書でも仕入税額控除を受けることが可能です。中小企業の経理担当者や個人事業主の方々にとって、正確に登録番号を記載することは法令遵守に重要であり、税務面でのリスクを避けるためにも心得ておくべきポイントです。

6. 現在は適格請求書保存方式に対応した領収書発行が必要!

2019年10月1日から2023年9月30日までは、基本的に区分記載請求書等保存方式にて領収書を作成しなければなりません。領収書を受け取る側にも配慮し、正しい領収書を作成しましょう。

また、2023年10月からは「インボイス方式」が導入される予定です。

インボイス方式においては、税率の区分記載の義務化、適格請求書発行事業者の名称や登録番号の記載など、区分記載請求書等保存方式よりも厳しい決まりが設けられています。

実施はまだ先ですが、基本的な領収書作成方法についてはしっかりと理解しておくことが大切です。

関連記事:軽減税率導入後の納品書ってどうやって書くの?わかりやすく解説

2019年に制定された軽減税率制度によって、税率が混在した経費処理が必要になりました。軽減税率でこれまでよりも仕訳が複雑になることに加えて、引き続き手間に感じている業務も続けなくてはなりません。

「軽減税率をしっかりと理解した上で、今後どのような管理が必要なんだろう・・・」とお悩みの方は軽減税率で「変わること・変わらないこと」まとめBOOKををぜひご覧ください。

・軽減税率制度の概要について

・軽減税率導入で変わること、変わらないこと

・今後、手間をかけずに経理業務の効率化を進めるための方法など、軽減税率をはじめとした経理業務の効率化に関する内容を総まとめで解説しています。

「軽減税率の導入で経理業務の何が変化し、どのような管理が今後も必要になるのか知りたい」という経理担当者様は、ぜひこちらから資料をダウンロードしてご活用ください。

経費管理のピックアップ

-

電子帳簿保存法に対応した領収書の管理・保存方法や注意点について解説

経費管理公開日:2020.11.09更新日:2024.10.10

-

インボイス制度の登録申請が必要な人や提出期限の手順を解説

経費管理公開日:2022.01.27更新日:2024.01.17

-

インボイス制度は導入延期されるの?明らかになった問題点

経費管理公開日:2021.11.20更新日:2024.01.17

-

小口現金とクレジットカードを併用する方法とメリット

経費管理公開日:2020.12.01更新日:2024.10.07

-

旅費精算や交通費精算を小口現金から振込にする理由

経費管理公開日:2020.10.07更新日:2024.10.07

-

経費精算とは?今さら聞けない経費精算のやり方と注意点を大公開!

経費管理公開日:2020.01.28更新日:2024.10.10

書き方の関連記事

-

報告書の書き方とは?基本構成やわかりやすい例文を解説

人事・労務管理公開日:2024.05.10更新日:2024.05.24

-

顛末書とは?読み方・書き方・社内外向けテンプレートの作成例を紹介

人事・労務管理公開日:2024.05.09更新日:2024.05.24

-

回議書とは?様式・書き方や稟議書との違いをわかりやすく解説

人事・労務管理公開日:2024.05.01更新日:2024.09.26

法改正関連記事の関連記事

-

勤怠・給与計算

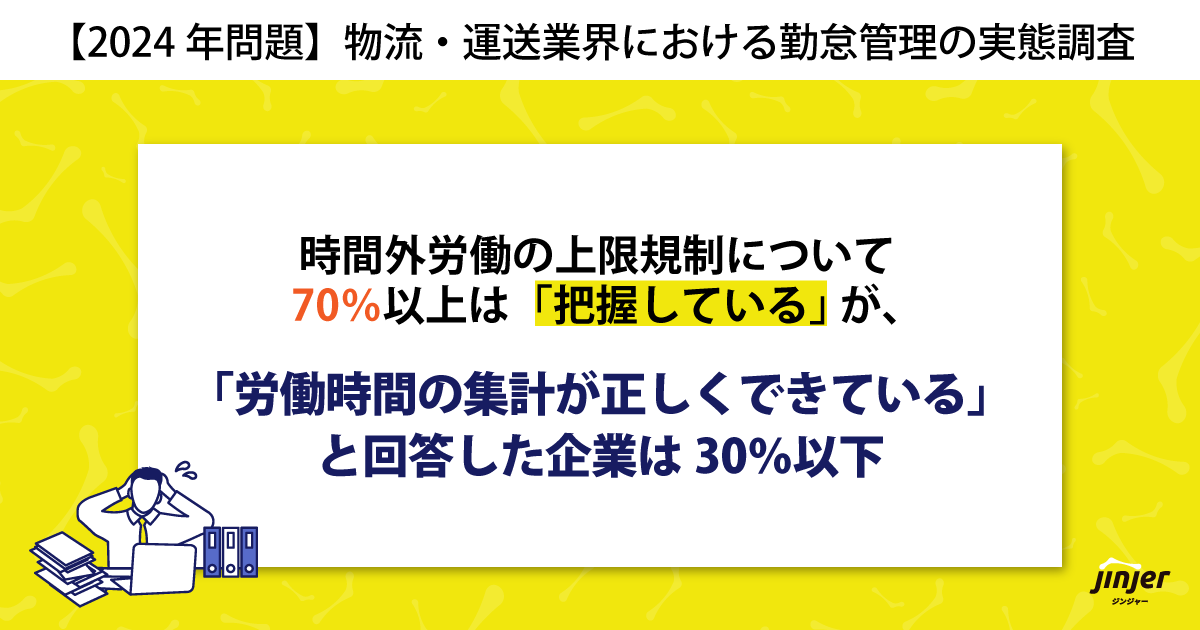

勤怠・給与計算【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

公開日:2023.11.20更新日:2024.11.15

【2024年問題】物流・運送業界における勤怠管理の実態調査 時間外労働の上限規制について70%以上は「把握している」が「労働時間の集計が正しくできている」と回答した企業は30%以下

勤怠・給与計算公開日:2023.11.20更新日:2024.11.15

-

電子帳簿保存法に猶予が設けられた理由は?改正内容や対応策を解説

経費管理公開日:2022.04.10更新日:2024.10.10

-

インボイス制度が美容室に与える影響や対策について解説

経費管理公開日:2022.02.05更新日:2024.01.17

軽減税率の関連記事

-

軽減税率の対策。補助金の内容や手続きについて詳しく紹介

経費管理公開日:2021.11.09更新日:2024.10.10

-

軽減税率の対象品目は?その線引きや気をつけるべきポイント

経費管理公開日:2021.10.26更新日:2024.10.10

-

軽減税率とは?期間や対象品目をわかりやすく図解

経費管理公開日:2020.12.23更新日:2024.10.10