【2025年版】年末調整の書類の書き方とは?提出や保管のポイントも解説

年末調整は手続きが複雑で、書類の提出先も税務署(法定調書)と市区町村(給与支払報告書)に分かれており、慣れている担当者でも負担が大きくなりがちです。

さらに、年末調整に関係する書類は、正確な税額計算のために欠かせない重要な書類です。記入内容が不十分だったり、必要書類がそろっていなかったりすると、再確認や差し戻しに時間がかかり、業務全体が遅れてしまう恐れがあります。

こうした事態を防ぐためには、書類の配布から回収、確認までを早めに計画し、余裕を持って準備を進めることが重要です。本記事では、年末調整に必要な書類や書き方、そして書類の入手方法までを、担当者目線で詳しく解説します。

目次

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整の必要書類とその書き方

年末調整をおこなうには、書類を従業員に配布し、必要事項を記載してもらったうえで提出してもらう必要があります。ここでは、年末調整の必要書類とその書き方を紹介します。

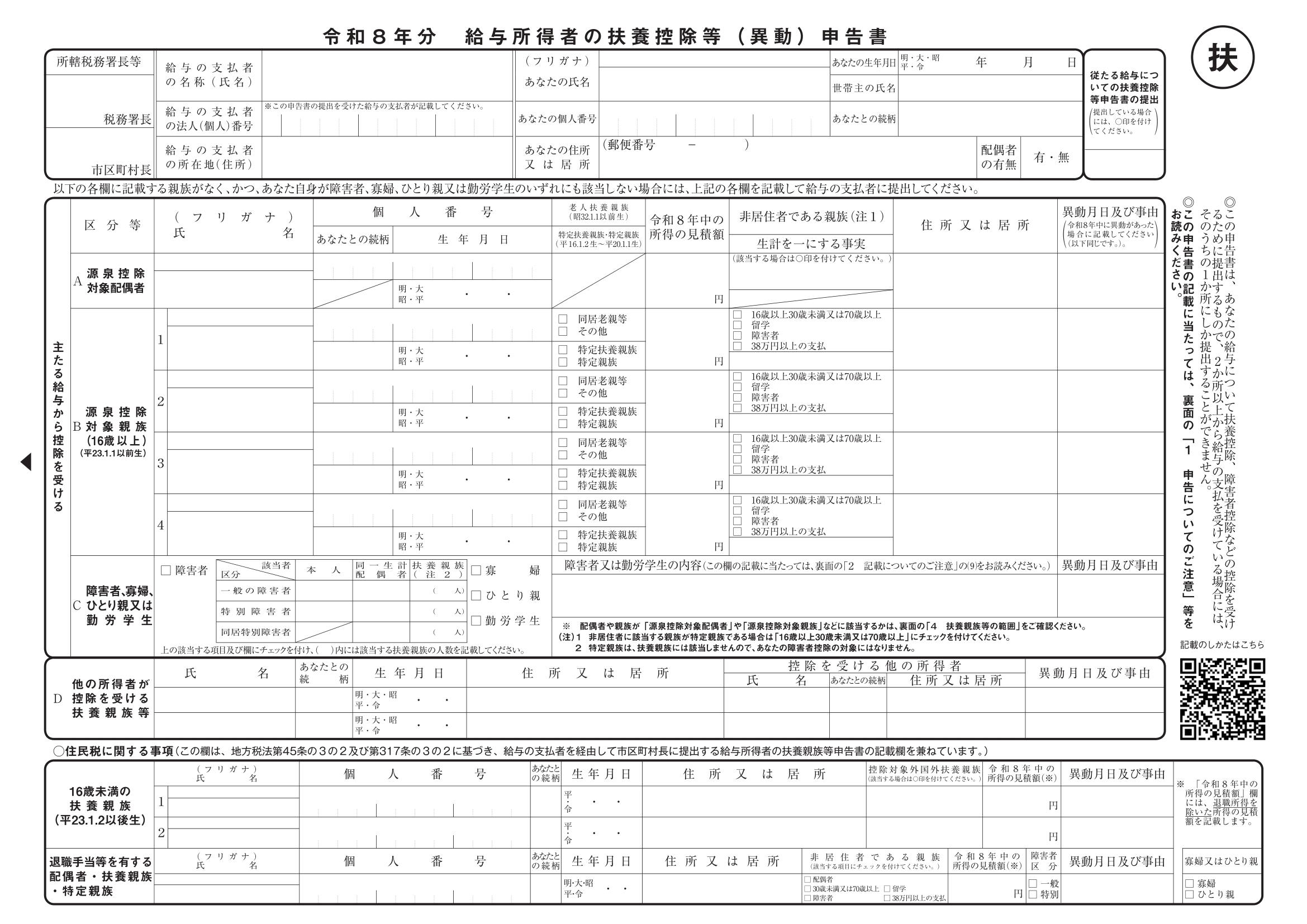

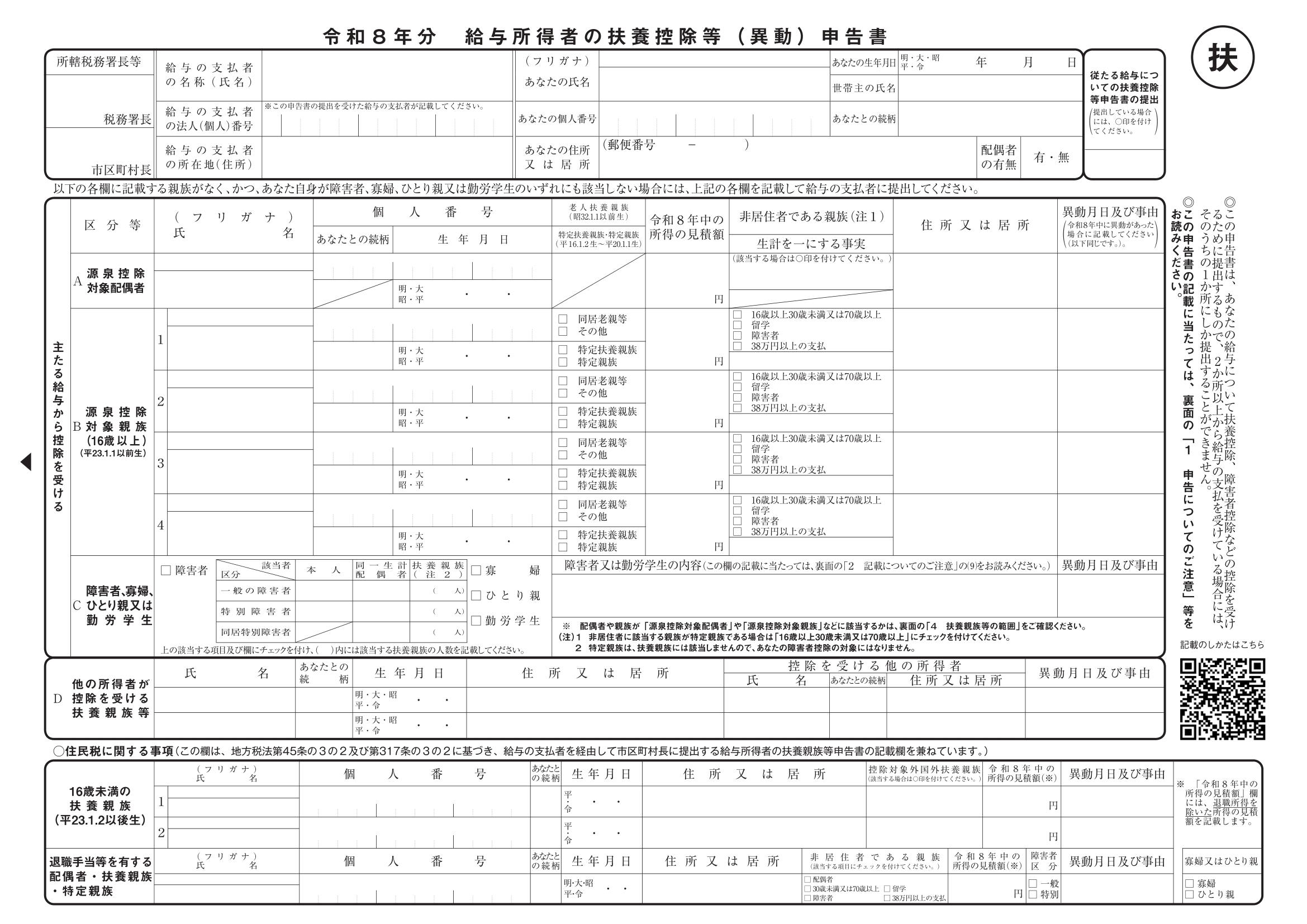

1-1. 扶養控除等(異動) 申告書

「扶養控除等(異動) 申告書」とは、扶養控除や障害者控除、ひとり親控除などの諸控除を受けるために必要な書類です。以下の流れで記載をおこないます。

- 納税者本人の氏名や住所などを記入する

- 源泉控除対象配偶者や控除対象扶養親族がいる場合はその情報を記入する

- 障害者、寡婦、ひとり親、勤労学生に該当する事実がある場合にはその情報を記入する

- 住民税に関する事項を記入する

なお、扶養控除申告書の提出期限は、原則としてその年の最初に給与の支払いを受ける日の前日です。ほかの年末調整の必要書類と提出時期が異なるので注意が必要です。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

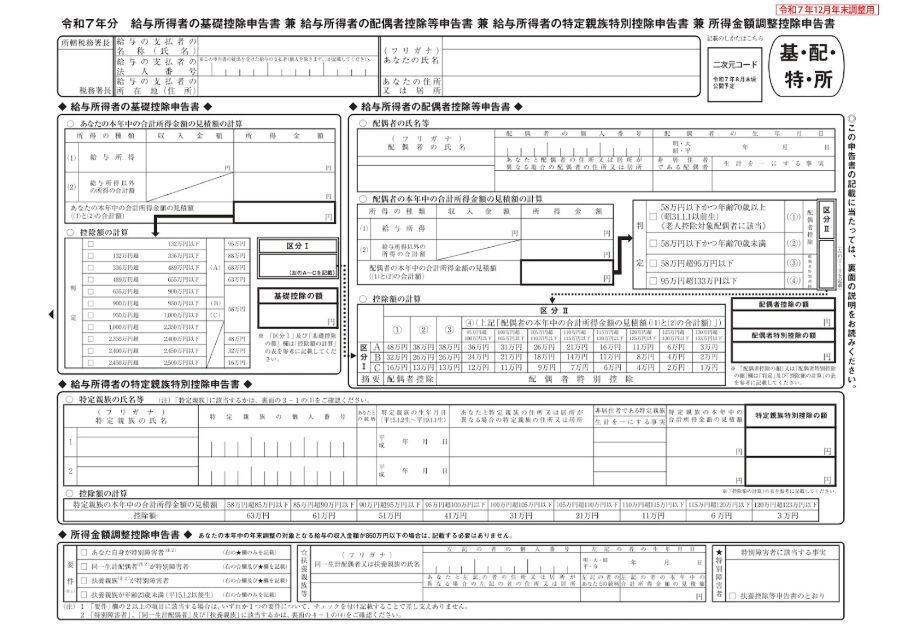

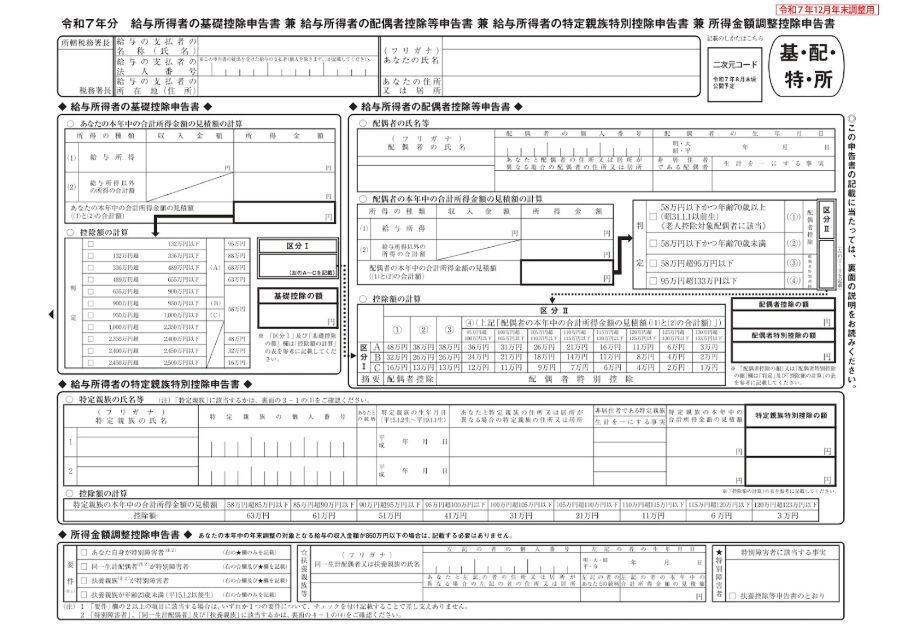

1-2. 基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書

「基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書」とは、基礎控除や配偶者控除、特定親族特別控除、所得金額調整控除といった控除を適用するために必要な書類です。

「基礎控除申告書」「配偶者控除等申告書」「特定親族特別控除申告書」「所得金額調整控除申告書」の4つの書類がまとめられて1つの書類を形成しています。ここからはそれぞれの書類の概要と書き方を紹介します。

基礎控除申告書

「基礎控除申告書」とは、基礎控除を適用するために必要な書類です。以下の流れで記載をおこないます。

- その年の本人の合計所得金額の見積額を計算して記入する

- 控除額を計算してチェックを付ける

- 区分ⅠにA~Cのうちあてはまるものを記入する

- 基礎控除額を記入する

合計所得金額が2,500万円を超える場合、基礎控除の適用はないので注意しましょう。

配偶者控除等申告書

「配偶者控除等申告書」とは、配偶者控除や配偶者特別控除を受けるために必要な書類です。以下の流れで記載をおこないます。

- 配偶者の氏名や個人番号(マイナンバー)などを記入する

- その年の配偶者の合計所得金額の見積額を計算して記入する

- 判定をおこないチェックを付ける

- 区分Ⅱに①~④のうちあてはまるものを記入する

- 区分Ⅰと区分Ⅱを突き合わせて控除額を求める

- 配偶者控除もしくは配偶者特別控除の額を記入する

なお、配偶者がいない場合、この書類は記入不要です。

関連記事:年末調整は結婚したら何が変わる?書類の書き方のポイント

特定親族特別控除申告書

「特定親族特別控除申告書」とは、特定親族特別控除(2025年分より開始)を適用する場合に必要な書類です。以下の流れで記載をおこないます。

- 特定親族の氏名や個人番号(マイナンバー)などを記入する

- その年の特定親族の合計所得金額の見積額を計算して記入する

- 控除額を計算して記入する

なお、特定扶養控除(※扶養控除等申告書への記載が必要)と特定親族特別控除のどちらの対象になるのかきちんと理解したうえで、記入をおこなってもらうようにしましょう。

所得金額調整控除申告書

「所得金額調整控除申告書」とは、年収850万円を超える人が一定の条件を満たす場合に適用できる所得金額調整控除を申告するための書類です。以下の流れで記載をおこないます。

- 該当する要件にチェックを付ける

- 扶養控除等と特別障害者の欄に必要事項を記入する

なお、給与収入が850万円以下の場合、所得金額調整控除を受けられないので記入は不要です。

参考:A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告|国税庁

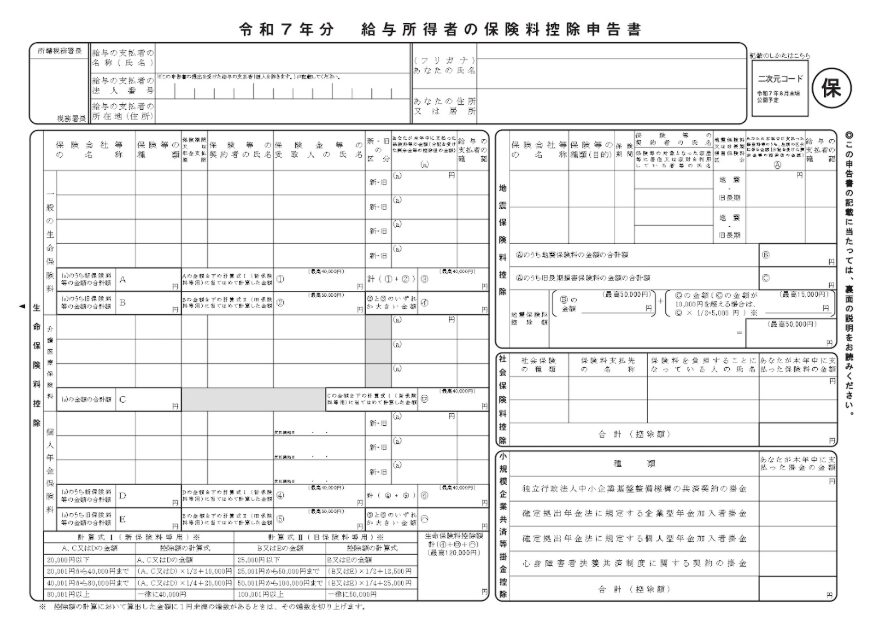

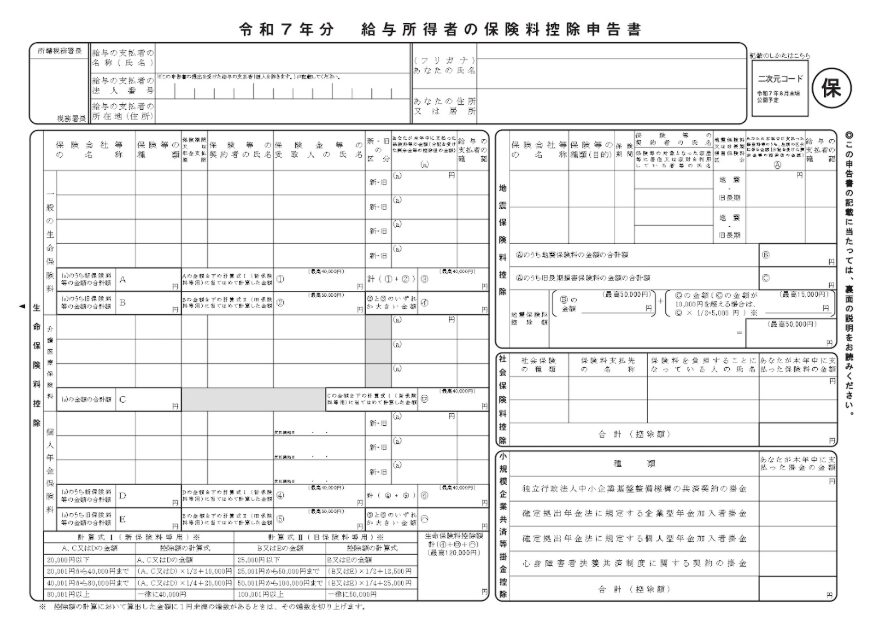

1-3. 保険料控除申告書と控除証明書

「保険料控除申告書」とは、生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除を適用する場合に必要な書類です。場合によっては、控除証明書の添付も必要となります。ここからはそれぞれの保険料控除の概要と書き方を紹介します。

生命保険料控除

生命保険料控除は、「一般生命保険料」「介護医療保険料」「個人年金保険料」の3区分ごとに計算します。まず、支払いを済ませた保険について、保険料控除証明書をもとに保険会社名、保険の種類、新旧契約の別、支払保険料額を記載します。各区分ごとに税法上の計算式で控除額を求め、最後にそれらを合算した額が、その年の生命保険料控除額となります。

地震保険料控除

地震保険料控除の欄には、保険会社の名称や保険の種類を記載し、地震保険料と旧長期損害保険料(経過措置対象)の支払額をそれぞれ明記します。控除額は、税法で定められた計算式や限度額に基づいて算出し、その合計を記入します。

社会保険料控除

社会保険料控除の欄には、給与から天引きされている社会保険料は記入不要です。記入が必要なのは、入社前に本人が納めた分や、扶養している配偶者や親族の社会保険料を本人が負担して支払った分などです。これらの支払額は全額が控除対象となります。

関連記事:年末調整の社会保険料控除とは?対象となる保険や計算方法を解説

小規模企業共済等掛金控除

小規模企業共済等掛金控除の欄には、小規模企業共済や個人型確定拠出年金(iDeCo)、心身障害者扶養共済制度などの掛金を記載します。確定拠出年金の掛金が給与から天引きされている場合など、会社が金額を把握し源泉徴収計算に反映している分は、申告書に記載する必要はありません。給与天引きでない掛金は、掛金証明書をもとに本人が記入します。

1-4. 住宅借入金等特別控除申告書と残高証明書(対象者)

住宅借入金等特別控除申告書は、マイホーム取得の際に住宅ローンを利用した人が「住宅借入金等特別控除」もしくは「特定増改築等住宅借入金等特別控除」を受けるために必要となる申告書です。この申告書を提出すれば、従業員は住宅ローンの年末残高合計額を基に計算した金額を、所得税額から控除することが可能です。

住宅借入金等特別控除申告書には、下記の添付書類も必要になります。

- 住宅金融支援機構が発行した融資額残高証明書

- 住宅ローンをおこなっている金融機関が発行した年末残高等証明書

なお、この控除は適用初年度は必ず従業員自身による確定申告が必要で、2年目以降から年末調整で適用可能となります。

2. 2025年(令和7年)年末調整の重要な改正ポイント

令和7年度税制改正により、2025年分の年末調整から大きく変わる点があります。ここでは、2025年(令和7年)年末調整の重要な改正ポイントについて詳しく紹介します。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

2-1. 基礎控除の引き上げ

基礎控除とは、生活に必要な最低限の所得には税金をかけないために設けられている所得控除で、合計所得金額2,500万円以下であればすべての人が対象となります。2025年分から基礎控除額は以下のように引き上がります。

|

合計所得金額 |

基礎控除額 |

|

132万円以下 |

95万円 |

|

132万円超え336万円以下 |

88万円(令和9年分以後58万円) |

|

132万円超え489万円以下 |

68万円(令和9年分以後58万円) |

|

489万円超え655万円以下 |

63万円(令和9年分以後58万円) |

|

655万円超え2350万円以下 |

58万円 |

※合計所得金額2,350万円を超える場合の基礎控除額に改正はありません。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

2-2. 給与所得控除の引き上げ

給与所得控除とは、会社員やパート・アルバイトなど給与をもらって働く人が、必要経費としてみなされる金額を収入から差し引ける控除のことです。2025年分から給与所得控除は以下のように引き上がります。

|

給与収入 |

給与所得控除額 |

|

162万5,000円以下 |

65万円 |

|

162万5,000円超え180万円以下 |

|

|

180万超え190万円以下 |

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

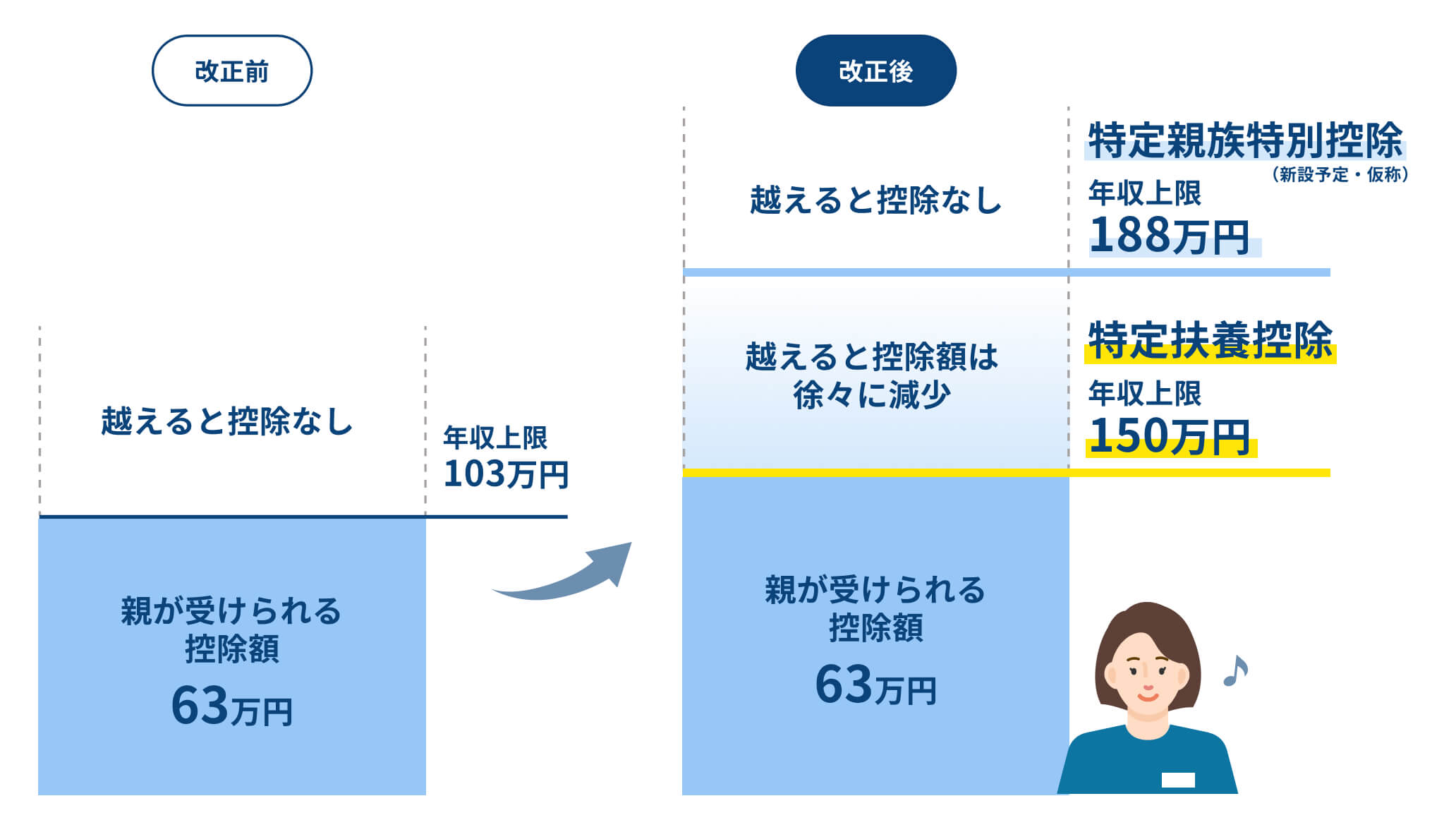

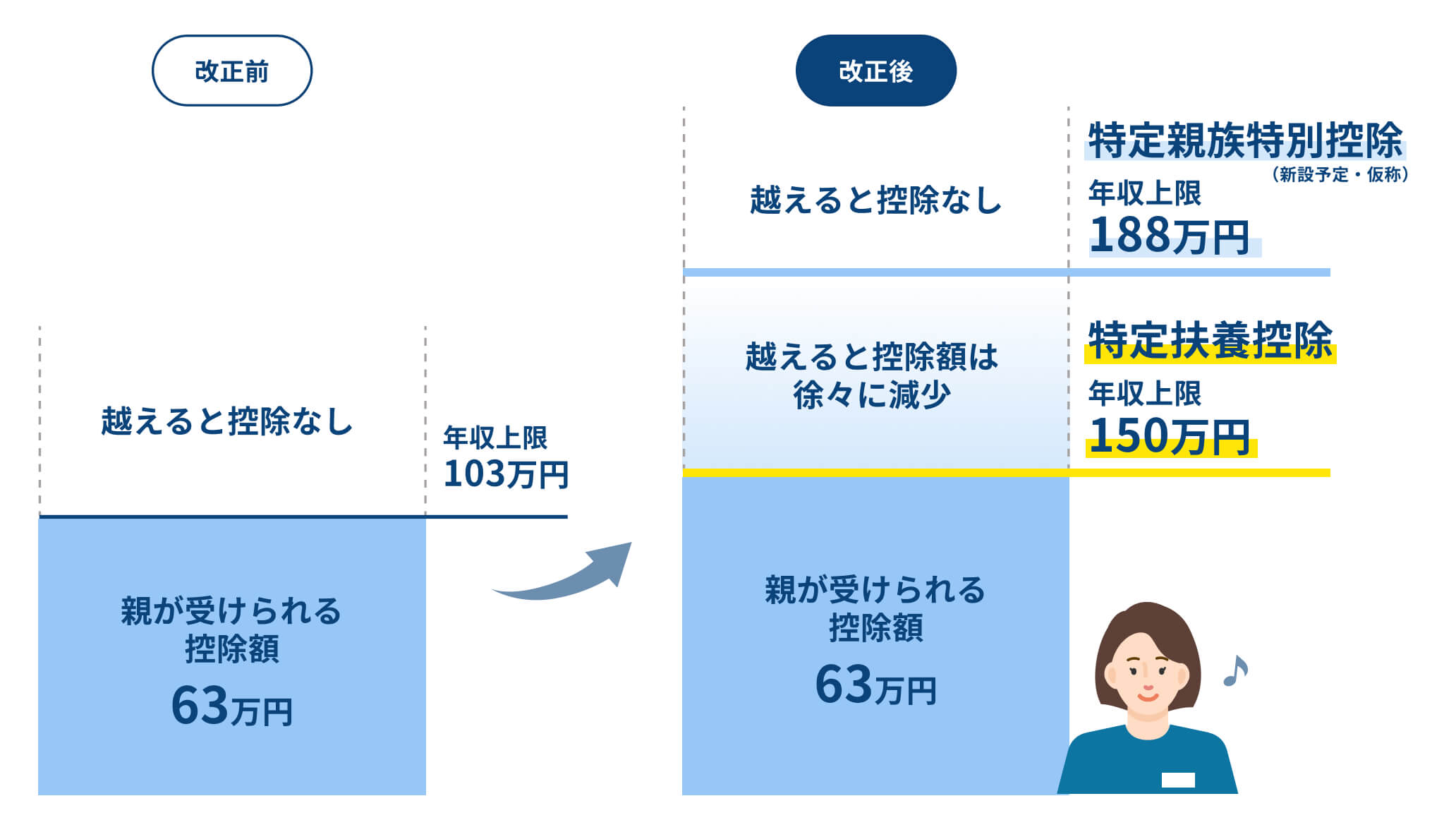

2-3. 新たに特定親族特別控除が創設

特定親族特別控除とは、特定親族(居住者と⽣計を⼀にする年齢19歳以上23歳未満の親族で合計所得⾦額が58万円超え123万円以下の⼈)を有する場合に適用できる控除です。

特定親族特別控除の創設により、特定扶養控除の所得要件が引き上がり、これまで扶養控除を適用できなかった人でも、特定親族特別控除を適用できる可能性があります。控除額は最大63万円(特定扶養控除と同様の額)で、合計所得⾦額が85万円を超えると段階的に控除額は減っていきます。

2-4. 扶養親族等の所得要件の見直し

基礎控除の見直しに伴い、扶養親族等の所得要件が以下のように引き上げられます。

- 扶養親族および同一生計配偶者の所得要件:58万円以下(改正前:48万円以下)

- ひとり親の⽣計を⼀にする⼦の所得要件:58万円以下(改正前:48万円以下)

- 勤労学生の所得要件:85万円以下(改正前:75万円以下)

例えば、勤労学生控除を適用する場合、従来は給与収入を年間130万円(給与所得控除の最低保障額:55万円 + 勤労学生の所得要件:75万円)以下に抑えなければなりませんでした。しかし、2025年分以降は給与収入を年間150万円(給与所得控除の最低保障額:65万円 + 勤労学生の所得要件:85万円)以下に抑え、そのほかの要件を満たせば、勤労学生控除を適用できます。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

3. 年末調整で会社が税務署に提出する書類

会社が税務署に提出する書類は、源泉徴収票と支払調書、法定調書合計表の3種類です。

ただし、源泉徴収票や支払調書には種類があるので、対象となっている従業員のものは確実に提出しなければなりません。

ここでは、書類の種類と概要を解説していくので、間違えないようにチェックしておきましょう。

3-1. 源泉徴収票

源泉徴収票は、会社の役員やその従業員などに、年間支払い金額を個々にまとめた帳票です。

税務署へ提出が必要な源泉徴収票は、「給与所得の源泉徴収票」と「退職所得の源泉徴収票」の2種類です。なお、従業員への交付も義務付けられているので注意しましょう。

給与所得の源泉徴収票

給与所得の源泉徴収票は、個々に給与や賞与などの年間金額や、社会保険料控除などの所得控除の金額情報を記載してある徴収票です。あらゆる給与等支給対象者に発行・交付が必要ですが、税務署への提出が必要となるかどうかは、当該従業員の年間給与等支払金額および条件によって異なります。詳しくは参考先の国税庁サイトをご覧ください。

参考:No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等|国税庁

退職所得の源泉徴収票

退職所得の源泉徴収票は、その年に退職金などの退職所得を支払った場合に作成する書類で、支払金額や退職所得控除額、課税退職所得金額、源泉徴収税額などが記載されています。退職金を支払ったすべての人に交付しますが、税務署へ提出する必要があるのは法人の役員に限られます。

参考:No.7421 「退職所得の源泉徴収票」の提出範囲と提出枚数等|国税庁

▼退職者がいる場合はこちらも併せてチェック

年末調整は退職者も対象になる?やるべき手続きや確定申告が必要になるケースを解説

3-2. 支払調書

支払調書は、税理士・弁護士など専門家への報酬や、不動産の売買・賃貸料など、一定の支払いについて記載する法定調書です。支払内容ごとに定める基準額を超える場合などに作成し、法定調書合計表とともに税務署へ提出します。

支払調書には複数の種類があり、対象や金額基準が異なるため、提出漏れや誤りがないよう種類と条件を正確に把握しておくことが重要です。

不動産の使用料等の支払調書

不動産の使用料等の支払調書は、地代や家賃など、不動産の賃借料を支払っているときに作成する必要のある支払調書のことをいいます。

借主や、借りている不動産の情報、支払金額などを記入する調書で、家賃は1年間の使用料の支払いが15万円を超えており、尚且つ個人に支払っている際に提出をします。

参考:No.7441 「不動産の使用料等の支払調書」の提出範囲等|国税庁

報酬、料金、契約金および賞金の支払調書

報酬、料金、契約金および賞金の支払調書は、弁護士や会計士など、源泉徴収の対象となり得る報酬や金額の支払いをした場合に作成する必要のある支払調書です。1年間の報酬金額や、源泉徴収税の金額を記入して提出します。一般的には、1年間に5万円を超える金額が提出範囲とされています。

参考:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等|国税庁

不動産等の売買又は貸付けのあっせん手数料の支払調書

不動産等の売買又は貸付けのあっせん手数料の支払調書は、不動産に関するあっせん手数料を支払った際に作成する支払調書です。法人あるいは一定の不動産業者である個人に対して、1年間の支払金額が15万円を超えるときに提出が必要になります。

参考:No.7443 「不動産等の売買又は貸付けのあっせん手数料の支払調書」の提出範囲等|国税庁

不動産等の譲受けの対価の支払調書

不動産等の譲受けの対価の支払調書は、不動産を購入した際に作成する支払調書です。購入した不動産の情報や、金額等を記入していきます。法人あるいは一定の不動産業者である個人に対して、1年間の支払金額が100万円を超えるときに提出をする調書です。

参考:No.7442 「不動産等の譲受けの対価の支払調書」の提出範囲等|国税庁

3-3. 法定調書合計表

法定調書合計表は、従業員などに発行した源泉徴収票や支払調書について、それぞれの支払金額や源泉徴収税、人員数の合計と総数を記載する書類です。源泉徴収票は「給与所得の源泉徴収票」「退職所得の源泉徴収票」が対象です。一方、支払調書は下記の4点が対象になります。

- 報酬、料⾦、契約及び賞⾦の⽀払調書

- 不動産の使⽤料等の⽀払調書

- 不動産等の譲受けの対価の⽀払調書

- 不動産等の売買⼜は貸付けのあっせん⼿数料の⽀払調書

全ての合計、総数を記載しなければならないので、漏れがないように注意しましょう。

4. 年末調整で会社が市区町村に提出する書類

会社が市区町村に提出するのは、給与支払報告書です。

給与支払報告書には、総括表や個人別明細書の2種類がありますが、どちらも必要となるのでしっかり準備しておきましょう。

4-1. 給与支払報告書(総括表)

給与支払報告書(総括表)は、市区町村ごとに作成をするもので、給与支払報告書の表紙のような報告書のことをいいます。給与を支払う会社名やその所在地などの情報、会社の全ての従業員のうちの何人が、その市区町村に居住しているのかという情報を記入していきます。

4-2. 給与支払報告書(個人別明細書)

給与支払報告書(個人別明細書)は、給与や賞与などの年間金額、社会保険料控除などの所得控除額やその情報等が記載されている報告書のことです。一般的に、記載内容は源泉徴収票と同様のものになります。

書類の種類が多いため、年末調整に抜け漏れがないか確認するのに時間がかかっている方もいらっしゃるのではないでしょうか。当サイトではそのような方に向けて、必要な手続きごとに必要な書類を一覧で確認できるガイドブックを無料でお配りしています。抜け漏れなく年末調整業務をおこないたい方は、こちらから「年末調整ガイドブック」をダウンロードして、業務にお役立てください。

5. 電子データ提出が可能な書類

年末調整に関連する以下の書類は、従業員から会社へ電子データで提出することが可能です。

- 給与所得者の扶養控除等申告書

- 従たる給与についての扶養控除等申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の基礎控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の住宅借入金等を有する場合の所得税額の特別控除申告書

- 所得金額調整控除申告書

- 退職所得の受給に関する申告書

- 公的年金等の受給者の扶養親族等申告書

無償アプリ「年調ソフト」を使用することで、紙で提出するよりも業務負担を軽減できます。また、税務署長からの事前承認も不要になったため、デジタル化の一環としてぜひ電子データによる提出を進めていきましょう。

5-1. 年末調整の書類の提出期限は?

従業員から会社へ提出をする年末調整関係の書類は、国税庁の定めるルールに基づき、基本的に最後の給与の支払いをおこなう日の前日が提出期限となっています。ただし、「扶養控除等申告書」は、その年の最初の給与の支払いをおこなう日の前日が提出期限です。

そのため、多くの企業では年末調整の書類回収時に、翌年分の「扶養控除等申告書」も併せて回収する運用をおこなっています。一方、会社が税務署や市区町村へ提出する法定調書や給与支払報告書の提出期限は翌年1月31日です。

年末調整を期限内に終えるためには、従業員からの書類回収を早めにおこなう必要があります。そこで、法定期限よりも前倒しした社内の提出締切日を設けることが有効です。

関連記事:【従業員向け】年末調整はいつまでにおこなう?期限と提出書類の種類を紹介

6. ダウンロードできる年末調整書類について

年末調整に必要な書類は、法定調書とともに、10月下旬より11月上旬にそれぞれの税務署より企業に向けて郵送されます。また、税務署から書類が届く前に準備したい場合は、国税庁の公式ホームページからダウンロードをすることも可能です。ダウンロードできる主な書類は、以下の通りです。

- 扶養控除等申告書

- 基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書

- 保険料控除申告書

- 法定調書合計表

- 源泉徴収票

このように、年末調整に必要な書類の書式は、国税庁の公式サイトから事前に入手できます。あらかじめ様式を揃えておけば、社内での記入依頼や回収準備を早めに進められ、年末調整業務をスムーズに進行できます。

関連記事:年末調整の必要書類一覧|記載する内容や書類の集め方を徹底解説

6-1. 年末調整の書類の保管期間は7年間

従業員から会社へ提出された年末調整の書類(扶養控除等申告書や保険料控除申告書など)は、その申告書の提出期限の属する年の翌年1月10日の翌日から7年間保存することが法令により定められていますとくに保管期間の起算日に注意が必要です。また、税務署長から提出を求められた際に、速やかに提出できるようきちんと整備しておくことが重要です。

参考:No.2503 給与所得者の扶養控除等申告書等の保存期間|国税庁

7. 年末調整の書類を提出しないとどうなる?

従業員や会社が必要とされている年末調整の書類を提出しない場合、さまざまなリスクがあります。ここでは、年末調整の書類を提出しないとどうなるのかについて紹介します。

7-1. 従業員は年末調整を受けられないため確定申告が必要

「扶養控除等申告書」を提出していない従業員は、所得税法第190条に基づき年末調整の対象外となります。この場合、給与は乙欄で源泉徴収され、年末調整による税額精算はおこなわれません。

年末調整を受けることで、その年分の所得税の計算と納税は会社を通じて完了しますが、年末調整を受けない場合、源泉徴収額と本来の税額が一致せず、納めすぎや不足が生じる可能性があります。その場合、翌年2月16日から3月15日の間に、従業員自身が確定申告をおこない、還付を受けるか不足分を納付する必要があります。

確定申告は、年末調整に比べて従業員自身での計算や手続きの負担が大きいです。そのため、年末調整の対象となる従業員には、会社が定めた期限までに必要書類を提出してもらえるよう、早めに周知し徹底することが重要です。

関連記事:年末調整の対象者とは?必要な書類や確定申告との関係も解説

7-2. 会社は法令に基づき罰則の処分を受ける恐れがある

会社が年末調整後の法定調書や給与支払報告書などを期限までに税務署や市区町村へ提出しない場合、所得税法や地方税法に基づき、税務指導や督促の対象となります。また、提出義務違反や虚偽記載が悪質と判断されれば、拘禁刑や罰金といった罰則が科される可能性もあります。年末調整は給与を支払う雇用主の義務です。正確に書類を作成し、期限までに提出をおこなうことが重要です。

8. 年末調整は早期の段階より入念な書類の準備を

年末調整では、さまざまな書類やデータが必要となり、従業員へ提出を依頼するもの・会社が提出すべきものの両方が数多くあります。漏れや記載ミスが発生しないよう、細心の注意が必要です。さらに、法改正によって適用範囲や控除率が変更される場合もあり、その影響で例年より業務負担が増えることもあります。

年末調整は必ず実施しなければならない重要な業務です。スムーズに進めるためにも、早期からの準備と計画的な対応が欠かせません。また、電子データによる提出を活用すれば、作業効率を高めて負担を軽減できます。従業員数が多い場合や業務量が多い場合は、デジタル化の導入も有効な手段のため、検討してもよいでしょう。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02