給与支払報告書と源泉徴収票の違いとは?提出先や電子化・一元化のポイントも紹介

更新日: 2025.10.30 公開日: 2022.8.24 jinjer Blog 編集部

企業が年末調整をおこなったあとは、給与支払報告書や源泉徴収票を作成して提出します。それぞれの書類には共通する項目が多く、混同することが多いです。

しかし、提出先や目的などが大きく違い、担当者は正しく把握しておく必要があります。どのような違いがあるのか、基本的な部分から解説していきます。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

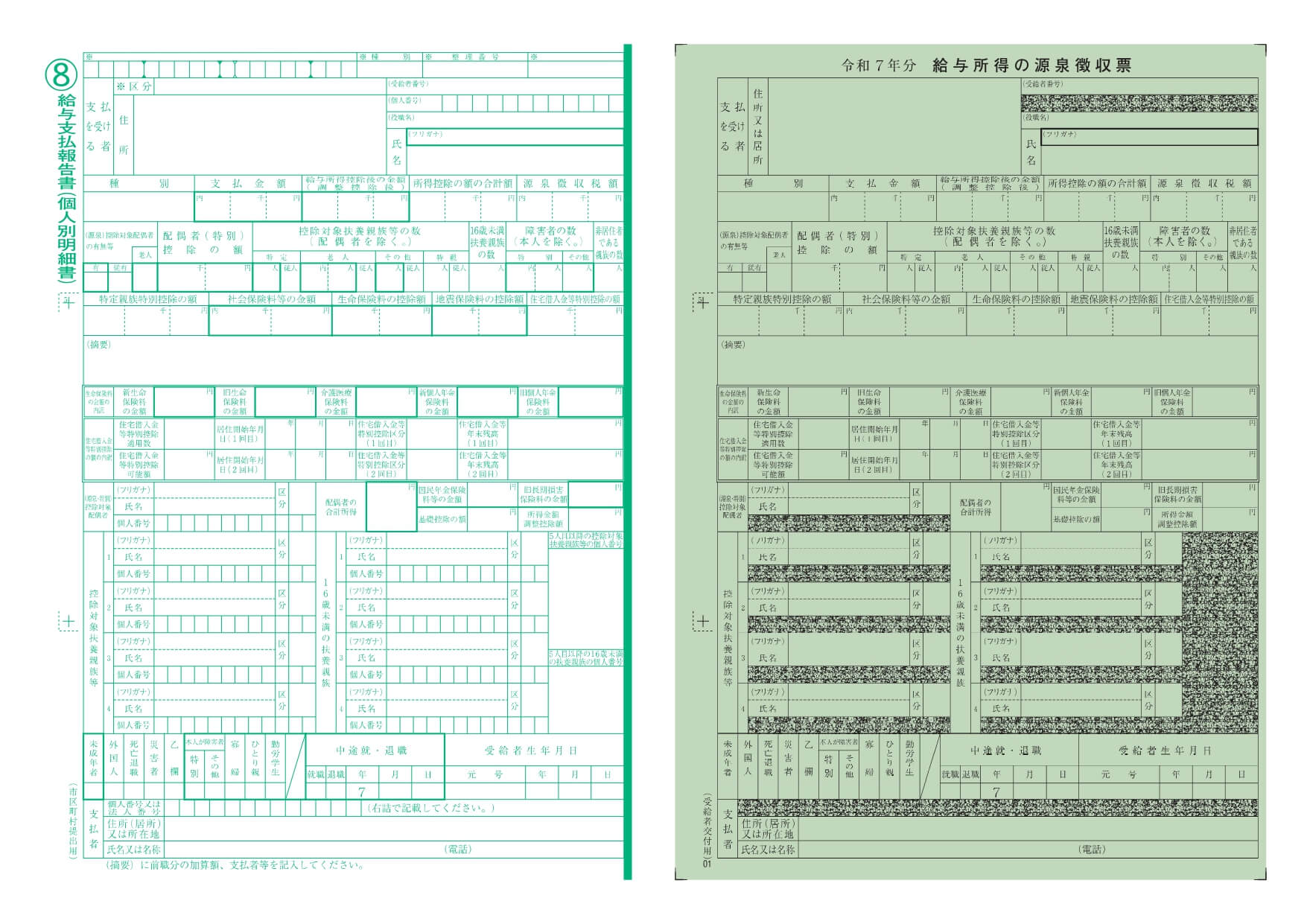

1. 給与支払報告書とは?

給与支払報告書とは、地方税法第317条の6に基づき、給与を支払う事業主(法人や個人事業主など)が各従業員の1月1日現在の居住地の市区町村へ提出する書類です。この報告書は、従業員ごとに作成する「個人別明細書」と、それらをまとめる「総括表」の2種類で構成されています。

市区町村は提出された給与支払報告書をもとに住民税を算定し、その結果を事業主へ通知します。また、事業主は通知された住民税額をもとに、従業員の給与から住民税を特別徴収し、各市区町村へ納付する仕組みです。

関連記事:給与支払報告書とは?書き方や提出方法・期限をわかりやすく解説

2. 源泉徴収票とは?

源泉徴収票とは、所得税法第226条に基づき、1年間に支払った金額や源泉徴収税額などが明記された書類です。源泉徴収票はその支払いの種類に応じて、次の3つに分類されます。

- 給与等を支払う場合:給与所得の源泉徴収票

- 退職手当等を支払う場合:退職所得の源泉徴収票

- 公的年金等を支払う場合:公的年金等の源泉徴収票

このうち、給与支払報告書とよく比較されるのが「給与所得の源泉徴収票」です。給与所得の源泉徴収票は基本的に年末調整後に作成され、翌年1月31日までに必ず従業員へ交付しなければなりません。あわせて、一定の要件に該当する従業員分については、所轄の税務署へ提出する義務があります。

なお、以下では「源泉徴収票」という場合、「給与所得の源泉徴収票」を指して解説します。

関連記事:源泉徴収票とは?正しい見方や発行タイミング・利用場面をわかりやすく解説

3. 給与支払報告書と源泉徴収票の5つの違い

給与支払報告書と源泉徴収票に記載される内容には重複する部分が多いため、同じような書類として処理されることがあります。それぞれの書類の違いを把握し、目的に応じて使い分けることが重要です。

給与支払報告書と源泉徴収票の違いを簡単にまとめると次の通りです。

|

|

給与支払報告書 |

源泉徴収票 |

|

提出先 |

従業員が居住する市区町村 |

従業員、税務署(対象者のみ) |

|

電子申告システム |

eLTAX(地方税ポータルシステム) |

e-Tax(国税電子申告・納税システム) |

|

対象者 |

給与を支給した従業員すべて(一部例外あり) |

給与を支給した従業員すべて |

|

作成時期 |

翌年1月31日 |

翌年1月31日(一部例外あり) |

|

記載内容 |

住民税の納付方法の記載が必要 |

住民税の納付方法の記載は不要 |

ここからは、給与支払報告書と源泉徴収票の5つの違いについてそれぞれ詳しく解説します。

3-1. 提出先

源泉徴収票の提出先は、給与を支給したすべての従業員です。ただし、給与等の支払金額が500万円超など提出義務の要件に該当する場合は、税務署にも提出します。これに対して給与支払報告書は、従業員への提出は必要ありません。提出が必要となるのは、1月1日時点で従業員が居住する市区町村に対してです。

企業が所在する市区町村にに限らず、隣接する周辺の市区町村から従業員が企業に通っているケースも多いものです。このような場合には、従業員が居住するそれぞれの市区町村に対して給与支払報告書を提出することになります。

なお、令和5年1月1日から個人別明細書は2部から1部へと提出枚数が変更になったため、間違えないように注意しましょう。

参考:給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁

3-2. 電子申告システム

給与支払報告書と源泉徴収票は、直接持ち込むかまたは郵送する以外にも、電子申告によって提出が可能です。電子申告する際は、給与支払報告書は地方公共団体が共同で運営するシステム「eLTAX」、源泉徴収票は国税庁が運営するシステム「e-Tax」をそれぞれ使用します。

3-3. 対象者

給与支払報告書と源泉徴収票は、給与を支給した従業員分を作成しなくてはなりません。

例外として、退職者に関しては、前年の給与支給総額が30万円以下の場合に限り、給与支払報告書の作成を省略できます。ただし、市区町村によっては、30万円以下でも提出を求めている所もあるので、市区町村のホームページなどで確認を取った方が安心でしょう。

なお、源泉徴収票は金額にかかわらず退職者本人への交付が必須である点に注意が必要です。

3-4. 作成時期

給与支払報告書と源泉徴収票は、いずれも年末調整後に作成するのが一般的です。ただし、これらの提出義務は年末調整の有無にかかわらず発生する点に注意が必要です。

源泉徴収票は、その年分について翌年1月31日までに従業員本人へ交付し、必要に応じて税務署へ提出する必要があります。従業員が年の途中で退職する場合には、その年1月1日から退職日までに支払が確定した給与を対象に源泉徴収票を作成し、退職後1ヵ月以内に従業員へ交付し、必要であれば税務署へ提出しなければなりません。

一方、給与支払報告書は、退職者を含めたその年分をまとめて翌年1月31日までに従業員の住所地の市区町村へ提出します。源泉徴収票と異なり、退職時に本人へ交付する必要はありません。

参考:No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等|国税庁

3-5. 記載内容

給与支払報告書と源泉徴収票には共通する記載項目が多くありますが、給与支払報告書には住民税の納付方法を記載する点が特徴です。

住民税の納付方法には、普通徴収と特別徴収があります。普通徴収は納税者本人が市区町村からの納税通知書に基づき年4回に分けて納付する方法で、特別徴収は勤務先が給与から天引きして市区町村に納入する方法です。

地方税法上、原則として特別徴収が義務付けられており、一定の要件を満たす場合に限り普通徴収が認められます。そのため、給与支払報告書にはいずれの方法となるかを正確に記載することが重要です。

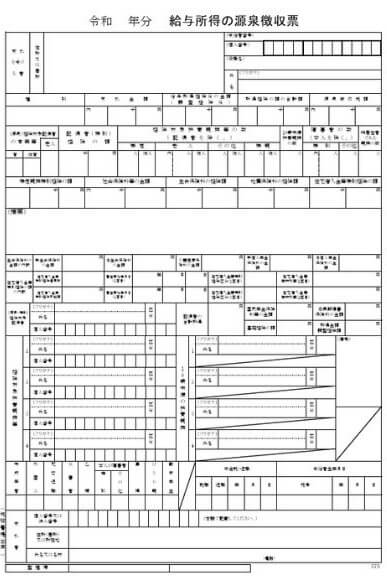

4. 給与支払報告書と源泉徴収票の書き方のポイント

ここでは、給与支払報告書と源泉徴収票をそれぞれ作成するうえで、押さえておきたい3つのポイントを紹介します。より詳しく書き方を知りたいという方は、こちらの記事も合わせてご覧ください。

関連記事:給与支払報告書の書き方のポイントや訂正方法、提出先を詳しく解説

関連記事:【令和7年分以降】源泉徴収票の項目別書き方と注意点をわかりやすく解説

4-1. 作成に必要な書類

給与支払報告書(個人別明細書)は源泉徴収票とほぼ同じ内容のため、まず源泉徴収票を作成し、その内容を給与支払報告書に転記することで効率よく作成できます。なお、源泉徴収票は給与支払報告書と様式が異なるため、そのまま代用することはできません。

源泉徴収票をいきなり作成するのは手間がかかるので、毎月の給与や源泉徴収額を記録した源泉徴収簿を従業員ごとに作成しておくことが推奨されます。また、年末調整の対象者については、年末調整をおこない、その結果を源泉徴収票に反映させます。年末調整には、次の書類が必要です。

- 扶養控除等(異動)申告書

- 基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書

- 保険料控除申告書

- 住宅借入金等特別控除申告書(住宅ローン控除を適用する人のみ)

- 前職の源泉徴収票(途中入社の人のみ)

これらの書類を正しく記入してもらい、期日までに提出してもらうようにしましょう。

関連記事:源泉徴収簿を作成する必要性やその手順・注意点を解説

4-2. 様式の確認

給与支払報告書は、通常市区町村から送られてきます。万が一届かなかった場合は、各市区町村や税務署でも入手できます。また、市区町村によっては、ホームページからダウンロードできる所もあります。

源泉徴収票の様式については、国税庁のホームページからダウンロードすることが可能です。

いずれも窓口まで書類を受け取りに行く必要は基本的にありません。電子申請を利用すれば、すべて自社内で済ませることも可能です。

参考:F1-1 給与所得の源泉徴収票(同合計表)|国税庁

参考:地方税分野の主な申告手続等における様式【税目別】|総務省

4-3. マイナンバー記載の有無

給与支払報告書の個人別明細書には、従業員のマイナンバーの記載が必要です。

源泉徴収票に関しては、従業員提出用へのマイナンバーの記載は必要ありません。ただし、税務署へ提出する源泉徴収票にはマイナンバーを記載する必要があります。

関連記事:源泉徴収票にマイナンバーは必要?記載するときの注意点も解説

5. 給与支払報告書と源泉徴収票の提出のポイント

給与支払報告書や源泉徴収票を作成したら、提出が必要です。電子申告システムを上手く活用すれば、作成から提出までを効率化できます。ここでは、給与支払報告書と源泉徴収票を電子化して提出する際のポイントについて詳しく紹介します。

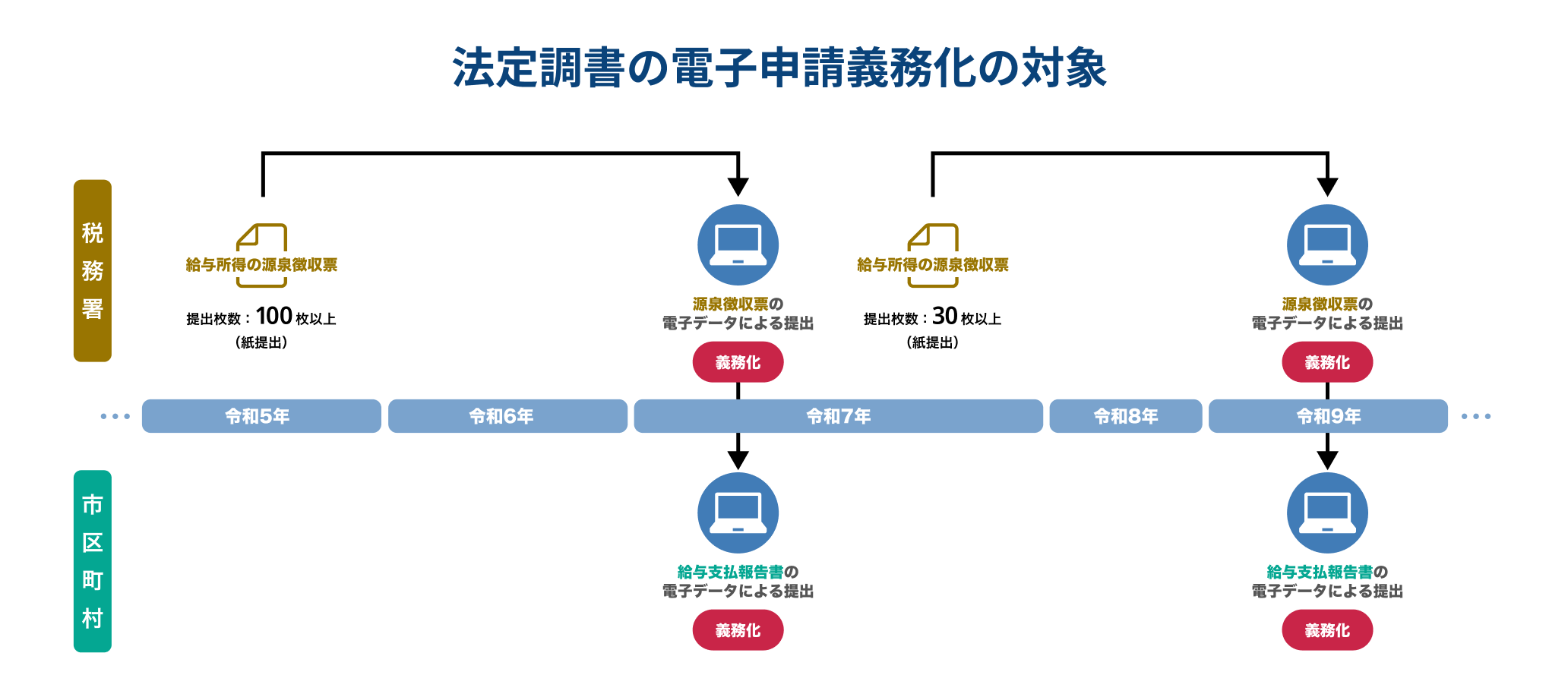

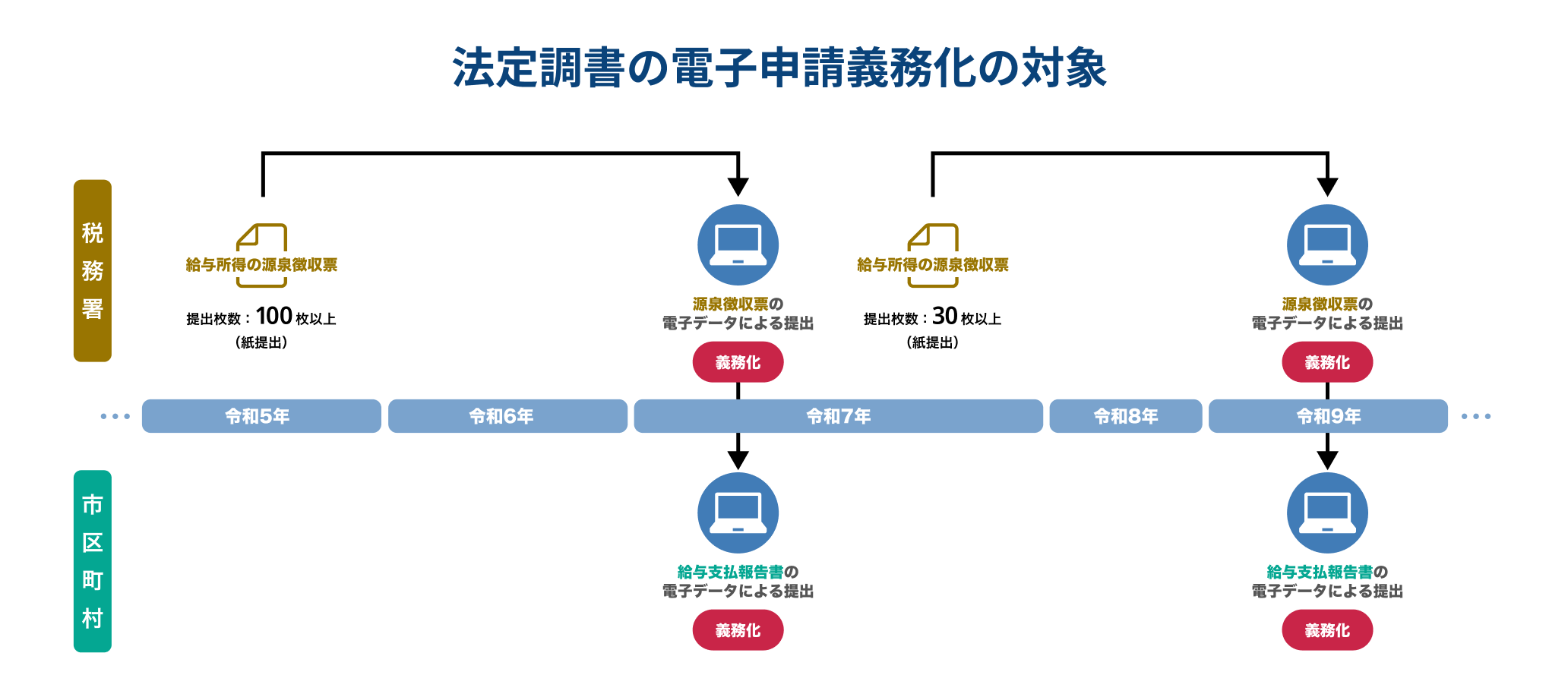

5-1. 給与支払報告書と源泉徴収票の電子化が義務付けられている事業者がいる

給与支払報告書や源泉徴収票は、電子申告システムを利用して作成することで、ペーパーレス化が進み、人的ミスの削減や業務効率の向上につなげられます。なお、一部の事業者では、電子化が義務付けられている点に注意が必要です。

現行制度では、前々年に提出すべき法定調書の合計枚数が100枚以上の企業は、電子申告(システム、光ディスク、クラウドなど)による提出が義務となります。例えば、令和5年に提出した源泉徴収票の枚数が100枚を超えていれば、令和7年に提出する源泉徴収票は電子申告でおこなわなければなりません。また、源泉徴収票で電子申告が義務付けられている場合、給与支払報告書についても同様に電子申告での提出が必要です。

さらに令和9年(2027年)からは、この基準が「前々年に提出すべき法定調書の合計枚数が30枚以上の企業」に拡大されます。現在は条件を満たしていなくても、将来的には電子申告の義務化範囲が広がると考えられるため、少しずつ準備を進め、いつでも電子申告ができる体制を整えておくことが望ましいでしょう。

5-2. 給与支払報告書と源泉徴収票は一元化して作成・提出できる

地方税ポータルシステム(eLTAX)を利用して給与支払報告書のデータを作成する場合、同時に源泉徴収票のデータも作成できます。また、同時に作成されたデータはeLTAXを用いて一括送信をすることで、給与支払報告書は各市区町村に提出し、源泉徴収票は所轄の税務署に提出が可能です。

このように、eLTAXを利用すれば、給与支払報告書と源泉徴収票の作成・提出を一元化できます。ただし、e-Taxの利用者識別番号の取得や電子証明書の登録といった事前準備が必要なので注意しましょう。

参考:給与支払報告書、公的年金等支払報告書及び源泉徴収票の電子的提出の一元化について|eLTAX

6. 給与支払報告書と源泉徴収票は電子申請を活用してスムーズに提出しよう

給与支払報告書と源泉徴収票はいずれも従業員に給与を支払う企業が作成しなければならない書類です。基本的に従業員全員分の作成が必要となり、それぞれの書類の体裁や提出先が異なるため、作成・提出には大きな手間がかかります。期限までに書類を揃えられるよう、早めに作成に着手することが大切です。

また、書類作成の手間を省くために電子システムの導入を検討するのもよいでしょう。e-TaxやeLtaxを有効活用すれば、業務の一部を自動化し、書類をスムーズに提出できます。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02