源泉徴収票の乙欄の意味とは?記載すべき内容や甲欄・丙欄との違いを解説

更新日: 2025.12.17 公開日: 2022.8.24 jinjer Blog 編集部

源泉徴収票は、従業員の1年間の給与収入や納付した税金、控除額などが記載されている書類です。源泉徴収票には乙欄があり、これに〇がある場合は扶養控除等申告書が提出されていないことになります。

この記事では、源泉徴収票の乙欄の意味を理解するため、源泉徴収の仕組みや源泉徴収税額表の甲欄・乙欄・丙欄の違いについて解説します。また、乙欄を使用する場合の年末調整や確定申告の必要性についても紹介します。

目次

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。また、令和7年11月20日に施行された通勤手当の非課税限度額の改正によって、新たに年末調整の対応が必要となるケースもあります。

- 「令和7年分の年末調整で提出する書類は?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

- 「通勤手当の非課税限度額の改正で年末調整が必要になる従業員は?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 源泉徴収票の乙欄とは?

給与所得の源泉徴収票(以下、源泉徴収票)とは、会社が1年間(1月1日〜12月31日)に支払った給与の総額や、そこから源泉徴収した所得税額などを記載した書類です。源泉徴収票に記載される乙欄とは、一般的に「扶養控除等申告書」の提出状況を示す欄です。乙欄に〇がある場合は、この申告書が提出されていないことを意味します。

その結果として年末調整の対象外となり、年末調整は実施されていないことが確認できます。この場合、従業員自身で確定申告が必要となるケースも少なくないでしょう。

源泉徴収票の乙欄を正しく理解するためには、まず源泉徴収の仕組みを押さえることが重要です。この乙欄に該当する給与については、「源泉徴収税額表の乙欄」を用いて所得税が計算されるため、通常より高い税率で源泉徴収がおこなわれます。

なお、源泉徴収税額表は給与から差し引く所得税額を計算する際に使用するもので、源泉徴収票と全くの別物である点に留意が必要です。また、扶養控除等申告書が提出されていない場合、会社では年末調整がおこなえないので、従業員自身が確定申告をして年間の所得税額を精算する必要があります。

1-1. 源泉徴収は3つの税区分に分かれている

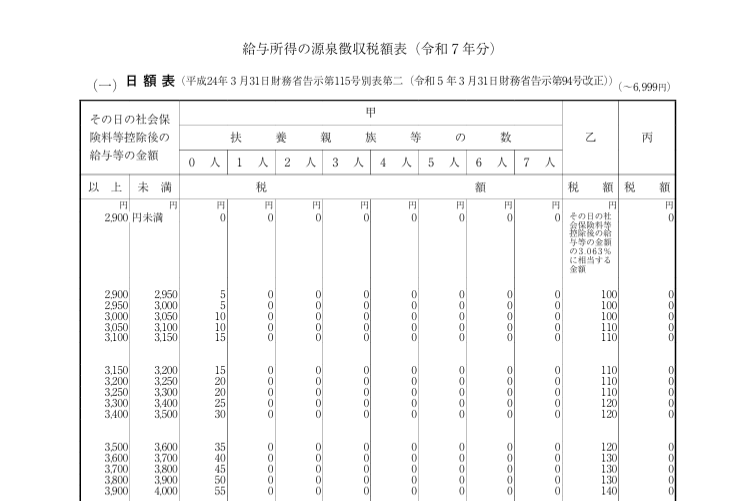

毎月の給与から源泉徴収をおこなう際、「給与所得の源泉徴収税額表(月額表)」を用います。この源泉徴収税額表には甲欄と乙欄があります。ほとんどの従業員が甲欄を使用して計算をおこないますが、特定の条件にあてはまる従業員については乙欄を用いて計算します。

また、賞与(ボーナス)についても源泉徴収が必要であり、「賞与に対する源泉徴収税額の算出率の表」を使用して計算をおこないます。この算出率の表についても甲欄と乙欄に区分されています。

さらに、パート・アルバイトや日雇い労働者などのように、週ごとや日ごとに給与が支払われる場合、「給与所得の源泉徴収税額表(日額表)」を使用します。この源泉徴収税額票はほかと異なり、甲欄・乙欄・丙欄の3区分があります。このように、まずは源泉徴収をおこなう際、甲欄・乙欄・丙欄の3区分があることを理解しておきましょう。

1-2. 乙欄は扶養控除等申告書がない場合に適用する

源泉徴収税額票の乙欄は、給与所得者の扶養控除等申告書の提出がない場合に適用されます。扶養控除等申告書は、年末調整の際に必須です。

しかし、2箇所以上の企業で兼業をしているなどの事情を持つ従業員は、複数の企業に対して同時に提出することはできません。

そのため、副業や兼業などで2箇所以上の企業から給与を受け取っており、従たる給与、つまり別の企業に対して給与所得者の扶養控除等申告書を提出している場合には、乙欄を適用することになります。

一般的には、より勤務時間が長い勤務先や給与総額が高くなる勤務先が主たる給与の支払者となります。年末調整をするのも、主たる給与の支払者です。

関連記事:年末調整を2箇所でしてしまったら?ダブルワークの注意点と正しい対処方法を解説

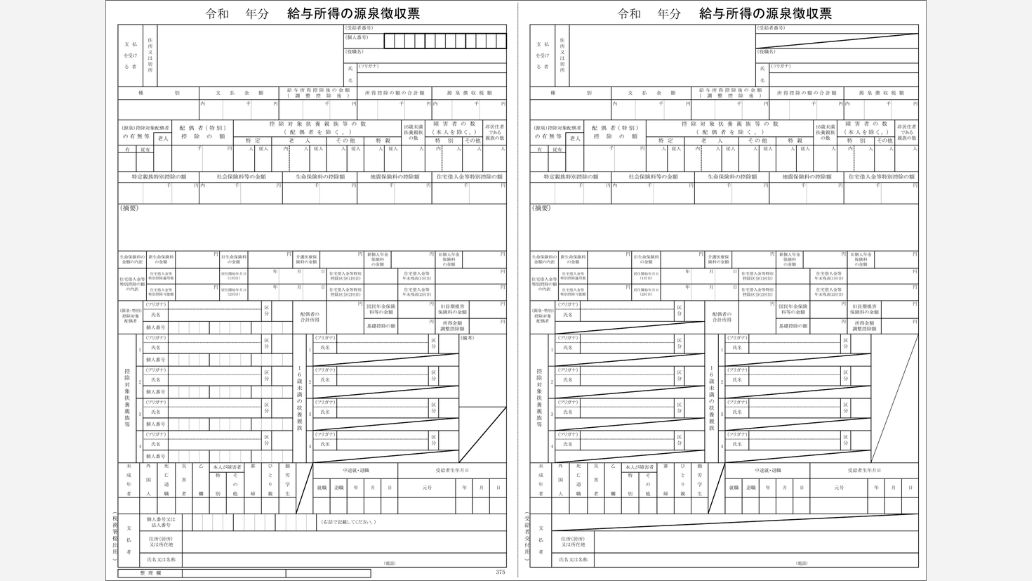

1-3. 令和7年分(2025年分)の源泉徴収票からフォーマットが変更に!

令和7年度税制改正により、所得税に関する制度が大きく変わりました。具体的には、基礎控除や給与所得控除の引き上げに加え、新たに「特定親族特別控除」が創設され、扶養親族等の所得要件も見直されました。これらの改正は、納税者の税負担や控除対象の範囲に直接影響を与えるため、給与計算や年末調整の実務にも重要な意味を持ちます。

これを受け、令和7年分(2025年分)の源泉徴収票の様式も変更され、新設された「特定親族特別控除の額」欄が加わりました。なお、源泉徴収票の乙欄への影響はほとんどありません。しかし、源泉徴収票を作成する際には、改正後の最新フォーマットを使用し、控除や記載漏れがないよう正確に対応することが求められます。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

参考:F1-1 給与所得の源泉徴収票(同合計表)|国税庁

関連記事:【令和7年分以降】源泉徴収票の項目別書き方と注意点をわかりやすく解説

2. 源泉徴収税額表の甲・乙・丙欄の違い

源泉徴収税額票の上部にある甲欄・乙欄・丙欄は区分を示すもので、従業員の雇用状態に応じて最適な区分を選び、源泉徴収をおこなうことが大切です。

多くの場合には甲欄が適用となりますが、乙欄・丙欄を使わなければならないケースもあります。そのため、それぞれの欄についての正しい知識を持っておく必要があります。

ここでは、それぞれの違いや適用の条件について詳しくみていきましょう。

2-1. 源泉徴収税額表の甲欄とは

源泉徴収税額票の甲欄とは、給与所得者の扶養控除等申告書とよばれる書類を提出した従業員に対して適用する税区分です。

扶養控除等申告書を受け取った企業が主たる給与の支払先になり、書類をもとに源泉徴収税額表の甲欄を使って処理をします。

日本国内で給与の支給を受ける人は、原則として扶養控除等の申告をしなければなりません。扶養控除の手続きというと、配偶者や扶養親族がいる場合にのみ適用されるというイメージが一般的ですが、配偶者・扶養親族がいない場合でも、申告自体は必要です。

この申告がされなかったときには、源泉徴収にあたって受けられるさまざまな控除の対象外となります。さらに、年末調整もできなくなってしまいます。

甲欄に該当する場合にはまず、その従業員の給与所得者の扶養控除等申告書を確認し、扶養家族の人数を確認します。その後、従業員の社会保険料などを除いて実際の給与額を確認しましょう。

続いて、その年の給与所得の源泉徴収税額表の甲欄から、扶養家族の人数に該当する列を見ていきます。さらに、社会保険料等控除後の給与等の金額欄から給与額をチェックし、それぞれの項目の交わる部分が、源泉徴収額です。

2-2. 源泉徴収税額表の乙欄とは

源泉徴収税額表の乙欄では、甲欄と異なり扶養親族等の人数が考慮されないため、源泉徴収税額が高めに計算されます。

そのため、本来であれば扶養控除等申告書を提出している従業員について、会社側が誤って申告書を受理していなかった場合などには、必要以上の税額で源泉徴収されてしまうおそれがあります。

過大に源泉徴収された場合は、後から従業員が確定申告をするなどによって精算できますが、手取り額が一時的に減少し、生活に影響を及ぼす可能性があるので注意が必要です。

2-3. 源泉徴収税額表の丙欄とは

給与所得の源泉徴収税額表には月額表と日額表がありますが、丙欄は日額表にのみ設けられています。その給与等が「労働した日ごとに支払われる給与等」なら、源泉徴収税額表の丙欄を使用します。

第百八十五条 次条に規定する賞与以外の給与等について第百八十三条第一項(源泉徴収義務)の規定により徴収すべき所得税の額は、次の各号に掲げる給与等の区分に応じ当該各号に定める税額とする。

(中略)

三 労働した日又は時間によつて算定され、かつ、労働した日ごとに支払を受ける給与等で政令で定めるもの その給与等の金額に応じ、別表第三の丙欄に掲げる税額

ただし、同じ相手に対して2ヵ月を超えて継続して支払うことになった場合、その超過期間分の給与は労働した日ごとに支払われる給与等にあてはまりません。この場合は、丙欄ではなく、甲欄または乙欄を用いて税額を計算します。

2-4. 令和8年(2026年)1月から源泉徴収税額表が変更に!

令和7年度税制改正により、基礎控除や給与所得控除の引き上げ、さらに特定親族特別控除の創設がおこなわれ、多くの納税者の所得税負担が軽減されます。この改正を受けて、令和8年(2026年)1月からは、給与や賞与から天引きされる所得税額を計算する「源泉徴収税額表」が改定され、実際の天引き額も引き下げられます。

なお、令和7年度税制改正に基づく所得税の改正は、原則として2025年12月1日が施行日です。そのため、2025年分の所得税の計算においては、新しい控除額や税額計算ルールが適用されます。しかし、源泉徴収税額表の改定は翌年の2026年1月1日からの適用となるので、給与計算や年末調整をおこなう際には、このタイミングの違いに注意が必要です。

3. 源泉徴収票の乙欄に記載する際の注意点

ここでは、源泉徴収票の乙欄に記載をするときや記載があるときの注意点について詳しく紹介します。

3-1. 扶養控除等申告書の提出がなければ年末調整ができない

従業員から扶養控除等申告書の提出がない場合、扶養親族の人数などを把握できないため、源泉徴収をおこなう際は乙欄を使用することになります。また、扶養控除などの控除情報を正しく反映できないので、年末調整を実施することもできません。

扶養控除等申告書の提出期限は、その年に最初の給与が支払われる日の前日(中途入社の場合は、入社後に初めて給与が支払われる日の前日)までです。従業員に書類の重要性を正しく周知し、期限までに提出してもらうようにしましょう。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

関連記事:年末調整の対象者とは?必要書類や確定申告との関係も解説

3-2. 乙欄を使用する場合も社会保険料控除後の給与額で源泉徴収をする

源泉徴収票の乙欄に該当する従業員についても、源泉徴収をおこなう際は、甲欄と同様で社会保険料控除後の給与額で源泉徴収をおこないます。給与額面で税額を計算しないよう注意が必要です。

なお、乙欄の場合、甲欄よりも源泉徴収税額が高く設定されています。そのため、従業員の手取り額に大きな影響を与えます。納め過ぎた源泉徴収税額は年末調整や確定申告により取り戻せますが、不当に手取り額が低くならないよう、正しい期限までに扶養控除等申告書を提出してもらうようにしましょう。

関連記事:給与計算における所得税の計算方法とは?源泉徴収の仕組みも解説

4. 正しく甲欄と乙欄を適用するためのポイント

給与計算や源泉徴収票の作成において、甲欄・乙欄の正しい適用は、税額の正確性を確保するうえで非常に重要です。誤った区分で源泉徴収をおこなうと、従業員に過不足が生じるだけでなく、年末調整や確定申告の手間が増える原因にもなります。

ここでは、正しい区分を適用するための実務上のポイントを詳しく解説します。

4-1. 扶養控除等申告書の提出期限を従業員および社内担当者に周知する

源泉徴収税額表の甲欄を適用するには、従業員が「扶養控除等申告書」を提出していることが前提条件となります。そのため、申告書の提出期限を事前に明確に定め、従業員や社内担当者に周知しておくことが重要です。例えば、中途入社者には入社時に提出を求め、既存の従業員には年末調整のタイミングで翌年分の申告書を提出してもらうとよいでしょう。

また、メールや社内掲示などで提出期限を周知し、提出漏れを防ぐ工夫も有効です。さらに、記入例を示しておくことで記載ミスを減らし、正確な源泉徴収や年末調整につなげられます。なお、結婚・離婚などにより扶養親族の状況に変更があった場合は、異動後最初の給与支払日の前日までに申告書を再提出してもらう必要がある点にも注意しましょう。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

4-2. 扶養控除等申告書の提出がない従業員にその理由を聞く

従業員が「扶養控除等申告書」を提出していない場合は、源泉徴収税額表の乙欄が適用されます。これは、新入社員やパート・アルバイトに提出案内が十分に届いていなかった場合や、従業員が提出を忘れている場合などに起こり得ます。特に、短時間勤務者や学生アルバイトの場合、「自分には関係ない」と誤解しているケースも少なくありません。

誤って乙欄を適用しないようにするためには、なぜ申告書が提出されていないのか理由を確認することが欠かせません。ただし、個人の働き方や収入状況などのデリケートな情報に触れる可能性もあるため、プライバシーへの配慮も忘れずに、例えば「ほかの勤務先ですでに提出されているか」など、必要最低限の範囲で確認する姿勢が求められるでしょう。

もし他社との兼務や副業により、すでに他の勤務先へ扶養控除等申告書を提出している場合は、自社での提出は不要であり、乙欄の適用で問題ありません。一方で、単に「提出の意味がわからない」「書き方が不安」といった理由で提出が遅れている場合には、この申告書の目的や提出するメリット(税負担が軽くなることなど)をわかりやすく伝え、早めの対応を促すことが大切です。

関連記事:【2025年分】年末調整の計算方法を5ステップで解説!計算例も紹介

5. 源泉徴収票の乙欄に関連するよくある質問

ここでは、源泉徴収票の乙欄に関連するよくある質問への回答を紹介します。

5-1. 源泉徴収票の乙欄に〇がある場合は確定申告が必要?

源泉徴収票の乙欄に〇が付けられている場合、源泉徴収が乙欄でおこなわれていて、年末調整が済んでいないことになります。確定申告をしない場合、毎月の源泉徴収により所得税を納め過ぎている可能性が高いです。

この場合、確定申告をすることで、納付し過ぎた所得税の還付が受けられます。また、確定申告の期限を過ぎたとしても、還付申告の期限に間に合えば、所得税の還付を受けることが可能です。

関連記事:年末調整とは?【令和7年最新】確定申告との違いや必要書類、計算の流れをわかりやすく解説

5-2. 前職の源泉徴収票の乙欄に記載がある場合はどう年末調整をする?

転職によりその年の途中に入社した人の場合、前職の源泉徴収票を提出してもらえば、前職分も含めて年末調整をおこなえます。

しかし、前職の源泉徴収票の乙欄に〇が付けられている(前職において扶養控除等申告書を提出していなかった)場合、前職分を年末調整に含めることはできません。そのため、自社分のみで年末調整を実施します。この場合、その年のすべての収入を含めて所得税を計算できていないので、該当する従業員には確定申告をするよう促しましょう。

5-3. 「従たる給与についての扶養控除等申告書」が提出された場合の源泉徴収の方法とは?

2箇所以上から給与を受け取る従業員で、一定の条件に該当する場合、従たる給与の支払者のもとで、源泉控除対象配偶者や控除対象扶養親族(※令和8年分以後は源泉控除対象親族)に関する控除が受けられます。その際に従業員が提出する書類が「従たる給与についての扶養控除等申告書」です。

この申告書が提出されている場合、月額表の乙欄で計算するときは、乙欄に記載された税額から、申告された扶養親族等の人数に応じて1人につき1,610円を控除します。また、日額表の乙欄を使用する場合は、乙欄に記載された税額から、扶養親族等の人数に応じて1人につき50円を控除します。

つまり、従たる給与から源泉徴収される所得税の負担を軽減できる仕組みです。ただし、この申告書を提出していても、原則として従たる給与については年末調整はおこなわれません。そのため、従業員はすべての勤務先から交付される源泉徴収票をもとに、自身で確定申告をおこなう必要があります。

参考:No.2520 2か所以上から給与をもらっている人の源泉徴収|国税庁

参考:A2-5 従たる給与についての扶養控除等の(異動)申告|国税庁

6. 甲欄や乙欄の区分を理解して源泉徴収票を正しく作成しよう

源泉徴収票の乙欄とは、扶養控除等申告書が提出されていない場合に〇を付ける欄です。つまり、源泉徴収票の乙欄に〇があれば、源泉徴収税額表の乙欄で源泉徴収がおこなわれていることがわかります。

従業員から扶養控除等申告書の提出がなければ、企業は年末調整をおこなうことができません。また、源泉徴収税額表の乙欄は甲欄よりも、税額が高く設定されています。

ダブルワークなどにより乙欄を用いて源泉徴収をする場合は、従業員に確定申告の必要性があることを周知してあげましょう。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。また、令和7年11月20日に施行された通勤手当の非課税限度額の改正によって、新たに年末調整の対応が必要となるケースもあります。

- 「令和7年分の年末調整で提出する書類は?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

- 「通勤手当の非課税限度額の改正で年末調整が必要になる従業員は?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02