【2025年分】年末調整の計算方法を5ステップで解説!計算例も紹介

年末調整の計算方法を理解していないと、1年間に納めるべき所得税及び復興特別所得税額を求めることはできません。年末調整の計算方法は5つのステップを踏む必要があり、しっかりと計算したいところです。そこで今回は、年末調整の計算方法について説明します。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整の計算はなぜ発生する?

年末調整をおこなう理由は、毎月の給与から差し引かれる源泉所得税は「概算」であり、年末にその年の正しい所得税額を精算する必要があるからです。年末調整の結果、追加徴収が発生することも、逆に還付を受けられることもあります。

①給与・賞与の増加②扶養の人数の減少③各種控除(配偶者特別控除・保険料控除・住宅ローン控除など)の減少などがある人は、この差額が大きくなりがちです。

原則として、扶養控除等申告書を提出している人は全員年末調整の対象ですが、年間の給与収入が2,000万円を超える人や、複数の勤務先から給与の支払いを受けていて扶養控除等申告書を出していない人、継続して同一の雇用主に雇用されない、いわゆる日雇い労働者などは対象外となります。

2. 年末調整の計算方法を5ステップで解説

年末調整は、以下の5ステップでおこないます。

▼先に基本のルールを知りたい方はこちら

年末調整の計算方法|知っておきたい基本ルール7つ

2-1. ステップ1:給与所得を求める

まず、その年1年間に支払うべきことが確定した給与の合計額から、給与所得控除後の給与等(給与所得)の金額を求めます。年末調整までに合計給与額が確定していない場合は、見積額にて計算しましょう。

給与所得控除の金額は、給与等の収入金額に応じて変わります。給与等の収入金額が660万円未満の場合には、「年末調整等のための給与所得控除後の給与等の金額の表(所得税法別表第5)」を使って給与所得の金額を求める必要があります。

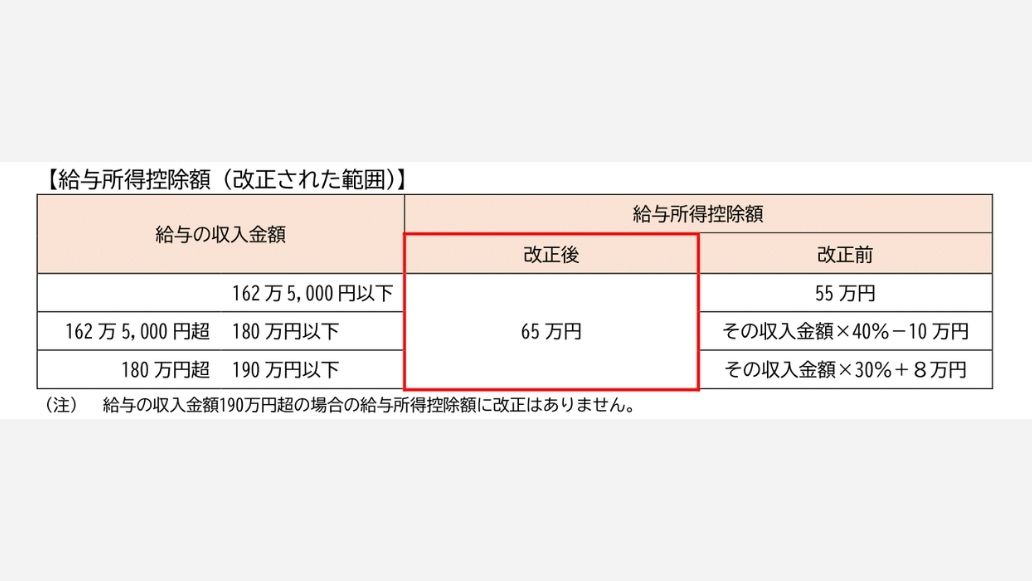

また、令和7年度税制改正により、令和7年分から給与所得控除の最低保障額は55万円から65万円へ引き上げられた点にも留意が必要です。給与収入が180万円以下の給与所得者については所得控除額が改正されていますが、給与収入が190万円を超える場合の給与所得控除額に変更はありません。

なお、子ども・特別障害者等を有する者等の所得金額調整控除の適用がある場合には、その所得金額調整控除の額を、給与所得の額から差し引きます。

2-1-1. 子ども・特別障害者等を有する者等の所得金額調整控除

子ども・特別障害者等を有する者等の所得金額調整控除は、その年の給与等の収入金額が850万円を超える給与所得者で、(1)のa,b,cのどれかに該当する給与所得者の総所得金額を計算する場合に、(2)の所得金額調整控除額を給与所得から控除するものです。

(1)適用対象者

a本人が特別障害者に該当する人

b年齢23歳未満の扶養親族がいる人

c特別障害者である同一生計配偶者又は扶養親族がいる人

(2)所得金額調整控除額

{給与等の収入金額(1,000万円超の場合は1,000万円) - 850万円}×10%=控除額(1円未満の端数があるときは、その端数を切り上げます。)

年末調整においてこの控除の適用を受けようとする給与所得者は、その年最後に給与等の支払を受ける日の前日までに、会社に所得金額調整控除申告書を提出する必要があります。

この控除は、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。そのため、例えば、夫婦ともに給与等の収入金額が850万円を超えていて、夫婦の間に年齢23歳未満の扶養親族である子が1人いるような場合には、その夫婦の両方が、この控除の適用を受けられます。

2-2. ステップ2:所得控除を求める

ステップ1により求めた金額から、扶養控除などの所得控除を差し引きます。

年末調整により受けられる所得控除は、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除、扶養控除、特定親族特別控除(令和7年度税制改正により創設)、配偶者控除、配偶者特別控除、基礎控除です。

また、令和7年度税制改正により、令和7年分から扶養親族等の所得要件が次のように見直されています。

- 扶養親族及び同⼀⽣計配偶者の所得要件:58万円以下(改正前:48万円以下)

- ひとり親の⽣計を⼀にする⼦の所得要件:58万円以下(改正前:48万円以下)

- 勤労学⽣の所得要件:85万円以下(改正前:75万円以下)

扶養控除や配偶者控除などの適用要件を確認する際は注意してください。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

2-2-1. 社会保険料控除

納税者が自分又は自分と同じ生計で暮らしている配偶者やその他の親族の負担すべき社会保険料(健康保険料や年金保険料など)を支払った場合には、その支払った金額について所得控除が受けられます。これを社会保険料控除といいます。

控除が認められる金額は、その年に実際に支払った金額又は給与や公的年金から差し引かれた金額の全額です。

関連記事:年末調整の社会保険料控除とは?対象となる保険の種類まとめ

2-2-2. 小規模企業共済等掛金控除

納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合には、その支払った金額について所得控除を受けることができます。これを小規模企業共済等掛金控除といいます。

小規模企業共済等掛金控除の金額は、その年に支払った掛金の全額です。例えば、個人型確定拠出年金iDeCo(イデコ)を支払った場合などに、小規模企業共済等掛金控除は適用できます。

2-2-3. 生命保険料控除

納税者が生命保険料、介護医療保険料、個人年金保険料を支払った場合には、一定の金額の所得控除が受けられます。これを生命保険料控除といいます。

なお、生命保険料控除には限度額が設けられているため、計算をする際は注意が必要です。

2-2-4. 地震保険料控除

納税者が特定の損害保険契約等に係る地震等損害部分の保険料又は掛金を支払った場合には、一定の金額の所得控除が受けられます。これを地震保険料控除といいます。

なお、火災保険料は地震保険料控除の対象外です。地震保険料控除の金額は以下の通りです。

|

区分 |

年間の支払保険料の合計 |

控除額 |

|

(1)地震保険料 |

50,000 円以下 50,000 円超 |

支払金額の全額 一律50,000円 |

|

(2)旧長期損害保険料 |

10,000円以下 10,000円超 20,000円以下 |

支払金額の全額 支払金額 × 1/2 + 5,000円 15,000円 |

|

(1)・(2)両方がある場合 |

ー |

(1)、(2)それぞれの方法で計算した金額の合計額(最高50,000円) |

2-2-5. 障害者控除

納税者自身、同一生計配偶者、扶養親族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除が受けられます。これを障害者控除といいます。障害者控除の額は、障害者:27万円、特別障害者:40万円、同居特別障害者:75万円です。

関連記事:年末調整の障害者控除とは?対象範囲やいくら戻るのか、書類の書き方を解説

2-2-6. 寡婦控除

納税者が寡婦であるときは、一定の金額の所得控除を受けることができます。これを寡婦控除といいます。寡婦控除の控除額は27万円です。寡婦(女性)が対象のため、寡夫(男性)はこの控除を適用できないので注意が必要です。

2-2-7. ひとり親控除

納税者がひとり親であるときは、一定の金額の所得控除が受けられます。これをひとり親控除といいます。ひとり親控除の控除額は35万円です。なお、寡婦控除とひとり親控除の併用はできません。

関連記事:年末調整の「ひとり親控除」とは?寡婦控除との違いや対象者を解説

2-2-8. 勤労学生控除

納税者自身が勤労学生であるときは、一定の金額の所得控除が受けられます。これを勤労学生控除といいます。勤労学生控除の控除額は27万円です。

2-2-9. 扶養控除

納税者に所得税法上の控除対象扶養親族となる人がいる場合には、一定の金額の所得控除が受けられます。これを扶養控除といいます。

扶養控除の金額は以下の通りです。

- 一般の控除対象扶養親族:38万円

- 特定扶養親族:63万円

- 老人扶養親族 同居老親等以外の者:48万円

同居老親等 :58万円

2-2-10. 特定親族特別控除

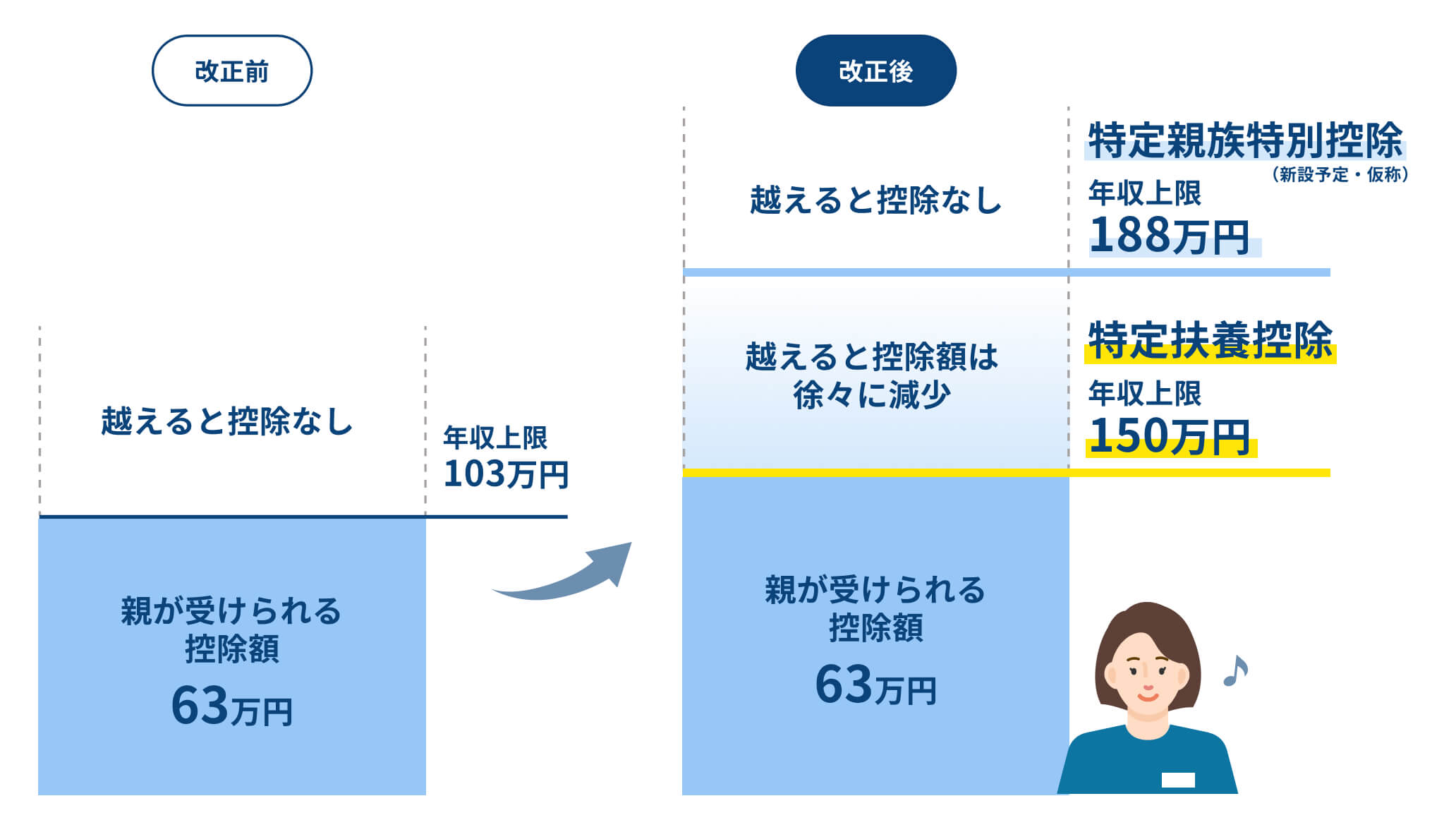

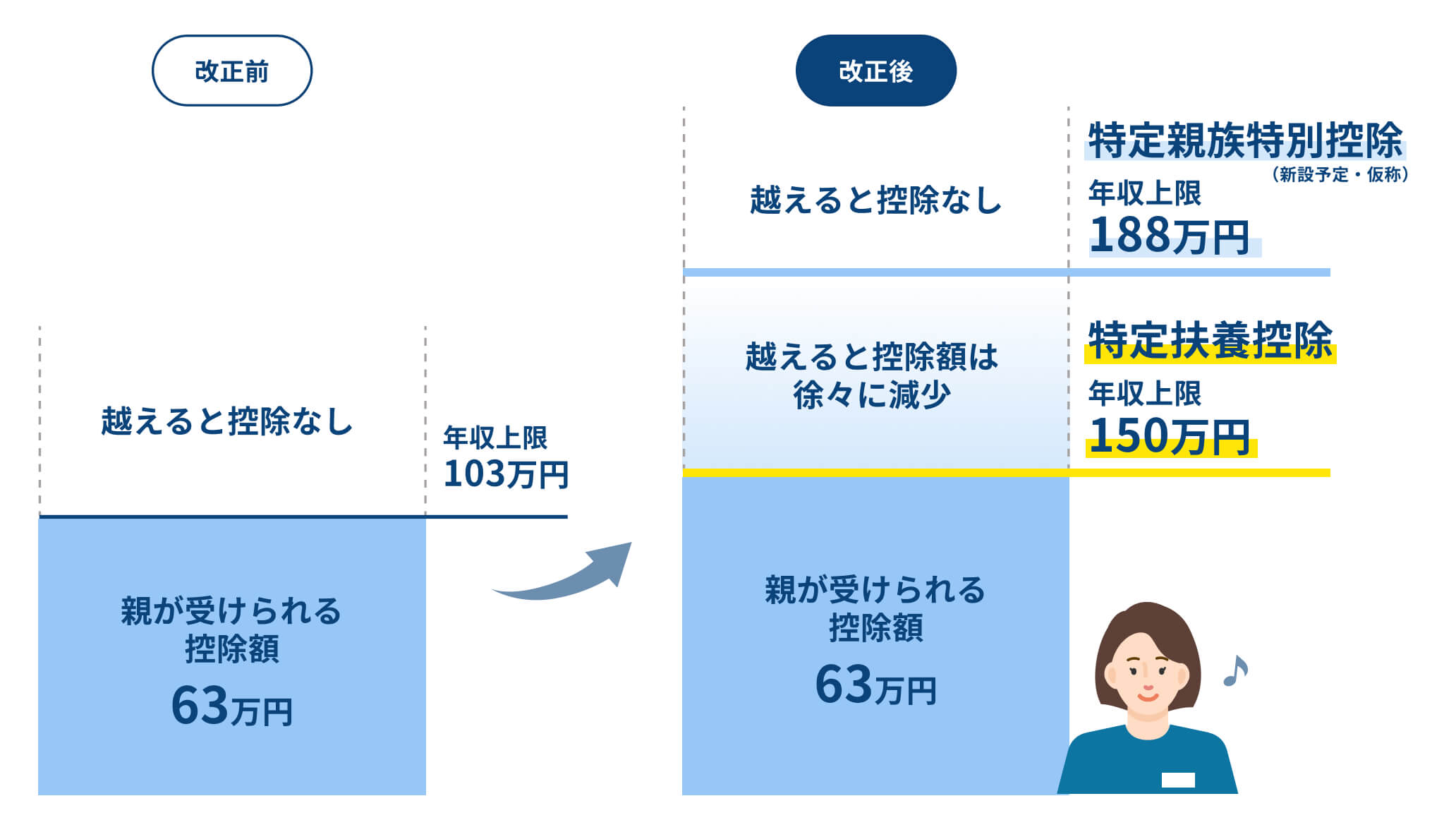

納税者に所得税法上の特定親族となる人がいる場合には、一定の金額の所得控除が受けられます。これを特定親族特別控除といいます。特定親族特別控除は令和7年度税制改正により創設されたため、令和7年分以降の年末調整で適用できます。

特定親族とは、納税者と生計を一にする年齢19歳以上23歳未満の親族(里子を含む)で、合計所得金額が58万円超え123万円以下(給与収入が123万円超え188万円以下)の人(配偶者など一定の人を除く)をいいます。

例えば、20歳の学生がアルバイトで給与収入123万円を超えると、その扶養者(父母など)は従来の扶養控除を適用できません。しかし、新設された特定親族特別控除により、その学生の給与収入が188万円以下であれば扶養控除は受けられなくても、特定親族特別控除を利用できる可能性があります。

なお、特定親族特別控除の控除額は、最大63万円です。特定親族の合計所得金額が85万円(給与収入が150万円)を超えると、段階的に控除額が減る仕組みになっているので注意しましょう。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

2-2-11. 配偶者控除

納税者に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられます。これを配偶者控除といいます。

配偶者控除の金額は次の通りです。

|

控除を受ける納税者本人の 合計所得金額 |

控除額 |

|

|

一般の控除対象配偶者 |

老人控除対象配偶者 |

|

|

900万円以下 |

38万円 |

48万円 |

|

900万円超950万円以下 |

26万円 |

32万円 |

|

950万円超1,000万円以下 |

13万円 |

16万円 |

老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人をいいます。なお、配偶者が障害者の場合には、配偶者控除の他に障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)が控除できます。

関連記事:年末調整は結婚したら何が変わる?結婚後の書き方や結婚予定がある場合の対応を解説

2-2-12. 配偶者特別控除

配偶者に48万円を超える所得があるため配偶者控除を受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除(最大38万円)が受けられる場合があります。これを配偶者特別控除といいます。なお、配偶者控除や配偶者特別控除は夫婦の間で互いに受けることはできません。

2-2-13. 基礎控除

基礎控除とは、合計所得金額が2,500万円以下のすべての人が適用できる所得控除です。令和7年度税制改正により、基礎控除額が引き上げられている点に注意が必要です。

基礎控除額(令和7年分以降)は次の通りです。なお、令和7年分・令和8年分については経過措置が設けられているので、令和9年分以降と一部控除額が異なる部分があります。

|

合計所得金額 |

基礎控除額 |

|

|

令和7年分・令和8年分 |

令和9年分以降 |

|

|

132万円以下 |

95万円 |

|

|

132万円超336万円以下 |

88万円 |

58万円 |

|

336万円超489万円以下 |

68万円 |

|

|

489万円超655万円以下 |

63万円 |

|

|

655万円超2,350万円以下 |

58万円 |

|

|

2,350万円超2,400万円以下 |

48万円 |

|

|

2,400万円超2,450万円以下 |

32万円 |

|

|

2,450万円超2,500万円以下 |

16万円 |

|

|

2,500万円超 |

0円 |

|

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

2-3. ステップ3:所得税額を求める

ステップ2で求めた金額の1,000円未満を切り捨てた後、次の計算式に、表どおりの所得税の税率を当てはめて税額を求めます。

課税される所得金額 × 所得税率 ー 控除額 = 所得税額

|

課税される所得金額 |

税率 |

控除額 |

|

1,000円 から 1,949,000円まで |

5% |

0円 |

|

1,950,000円から 3,299,000円まで |

10% |

97,500円 |

|

3,300,000円から 6,949,000円まで |

20% |

427,500円 |

|

6,950,000円から 8,999,000円まで |

23% |

636,000円 |

|

9,000,000円から 17,999,000円まで |

33% |

1,536,000円 |

|

18,000,000円から 39,999,000円まで |

40% |

2,796,000円 |

|

40,000,000円 以上 |

45% |

4,796,000円 |

2-4. ステップ4:住宅借入金等特別控除(住宅ローン控除)の額を差し引く

年末調整で住宅借入金等特別控除(住宅ローン控除)を適用する場合には、ステップ3で求めた金額から住宅ローン控除の控除額を差し引きます。

計算方法に関しては、居住の用に供した年によってそれぞれ異なります。また、限度額も設けられているため、計算する際には注意が必要です。

なお、1年目の住宅ローン控除は年末調整で適用できないため、従業員自身による確定申告で対応する必要があります。2年目以降は年末調整で適用できます。

参考:No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)|国税庁

2-5. ステップ5:納付額と源泉徴収額の差分を調整する

ステップ4で求めた金額に102.1%をかけた金額から100円未満を切り捨てた金額が、その人が1年間に納めるべき所得税及び復興特別所得税になります。

年間所得税額 × 102.1%(復興特別所得税率) = 年調年税額

最後に、源泉徴収済みの所得税額と照らし合わせて、多く支払っていた場合は従業員へ還付金の返還、少なく支払っていた場合は差額を徴収します。

年調年税額 - 源泉徴収額 = 還付金または追加徴収金

当サイトでは、年末調整に必要な書類や計算方法、書類の作成手順まで詳しく解説した「年末調整ガイドブック」を無料で配布しています。年末調整に関して疑問があるときも、いつでも確認できる便利な資料です。年末調整業務に不安を感じている方は、ぜひこちらからダウンロードしてご活用ください。

3. 年末調整の計算事例

では、1章で解説したステップに則って、年末調整の計算例(令和7年分)を紹介します。例えば、その年の途中に転職してきた独身者や、収入のない配偶者と16歳の子どもがいる既婚者など、さまざまなケースごとに章を分けて計算例を示しています。

なお、計算イメージを掴みやすいように、収入や控除などの条件金額は想定されるケースごとの概算額を用いています。実際のケースに置き換えながら手順を確認し、年末調整の計算方法をシミュレーションしましょう。

3-1. その年の途中に転職してきた独身者

その年の途中に転職してきた独身者で、次の条件に該当するケースを想定して計算をしてみましょう。

- 年間の給与額:400万円(前職分を含む、以下の条件も同様)

- 源泉徴収税額:10万円

- 社会保険料:30万円

まずはステップ1で紹介した給与所得を求めます。

400万円(年間給与収入) – 124万円(給与所得控除) = 276万円

次に、ステップ2で紹介した各種控除を差し引いた後の金額を求めます。

276万円 – 30万円(社会保険料控除)- 88万円(基礎控除)= 158万円

続いて、ステップ3で紹介した所得税額を求めます。

158万円 × 5% = 7万9,000円

ステップ4の住宅借入金等特別控除はないため、ステップ5に進み年調年税額を求めましょう。

7万9,000円 × 102.1% ≒ 8万600円

8万600円が年間の所得税額です。源泉徴収額が10万円のため、差額の1万9,400円を従業員へ還付することになります。

なお、年の途中で転職してきた人の場合、前職の源泉徴収票を提出してもらう必要があります。給与総額や源泉徴収税額などは、転職前の会社の分をあわせて計算する点に注意が必要です。

3-2. 収入なしの配偶者と16歳の子どもがいる既婚者

ここでは、既婚者で、収入なしの配偶者(一般の控除対象配偶者)と16歳の子ども(一般の控除対象扶養親族)を1人おり、次の条件に該当するケースを想定して計算をしてみましょう。

- 年間の給与額:700万円

- 源泉徴収税額:25万円

- 社会保険料:75万円

- 生命保険料控除額:7万1,500円(※支払額ではなく控除額である点に注意)

まずはステップ1で紹介した給与所得を求めます。

700万円(年間給与収入) – 180万円(給与所得控除) = 520万円

次に、ステップ2で紹介した各種控除を差し引いた後の金額を求めます。

520万円 – 38万円(配偶者控除)- 38万円(扶養控除)- 75万円(社会保険料控除)– 7万1,500円(生命保険料控除) – 63万円(基礎控除) = 298万8,500円

1,000円未満は切り捨てのため、298万8,500円となります。続いて、ステップ3で紹介した所得税額を求めます。

298万8,500円 × 10% – 9万7,500円 = 20万1,350円

ステップ4の住宅借入金等特別控除はないため、ステップ5に進み年調年税額を求めましょう。

20万1,350円× 102.1% ≒ 20万5,578.3円

100円未満は切り捨てのため、20万5,500円が年間の所得税額です。源泉徴収額が25万円のため、差額の4万4,500円を従業員へ還付することになります。

このように、配偶者や子などの扶養親族がいる場合や、生命保険料などを支払っている場合、年末調整で適用できる控除額が増え、還付金が大きくなる可能性もあります。

3-3. 5歳の子供がいるひとり親

ここでは、5歳の子供がいるひとり親で、次の条件に該当するケースを想定して計算をしてみましょう。

- 年間の給与額:280万円

- 源泉徴収税額:3万円

- 社会保険料:25万3,600円

まずはステップ1で紹介した給与所得を求めます。

280万円(年間給与収入) – 92万円(給与所得控除) = 188万円

次に、ステップ2で紹介した各種控除を差し引いた後の金額を求めます。

188万円 – 35万円(ひとり親控除)- 25万3,600円(社会保険料控除)- 88万円(基礎控除) = 39万6,400円

1,000円未満は切り捨てのため、39万6,000円となります。続いて、ステップ3で紹介した所得税額を求めます。

39万6,000円 × 5% = 1万9,800円

ステップ4の住宅借入金等特別控除はないため、ステップ5に進み年調年税額を求めましょう。

1万9,800円 × 102.1% ≒ 2万215.8円

100円未満は切り捨てのため、2万200円が年間の所得税額です。源泉徴収額が3万円のため、差額の9,800円を従業員へ還付することになります。

扶養控除は被扶養者が16歳以上でなければ適用できません。この例では子供は5歳のため、扶養控除を適用できません。しかし、ひとり親控除は子供の年齢は関係ないので適用できます。

3-4. 学校に通いながら働く20歳の学生

学校に通いながら働く20歳の学生を例に、年末調整の計算を確認してみましょう。条件は次の通りです。

- 年間の給与額:140万円

- 源泉徴収税額:3万円

- 社会保険料:15万円

まずはステップ1で紹介した給与所得を求めます。

140万円(年間給与収入) – 65万円(給与所得控除) = 75万円

次に、ステップ2で紹介した各種控除を差し引いた後の金額を求めます。勤労学生控除が適用できる点に注意してください。

75万円 – 15万円(社会保険料控除)- 27万円(勤労学生控除)- 95万円(基礎控除)= −62万円

課税所得がマイナスになるため、所得税は発生せず、源泉徴収済みの3万円は全額還付されます。

なお、勤労学生控除を適用しなくても課税所得は生じず、所得税は0円です。しかし、年末調整の結果は住民税の計算にも影響します。所得税と住民税では控除額が異なるものもあるので、所得税が発生しなくても住民税が課税される場合があります。そのため、年末調整で適用できる控除は必ず反映させることが重要です。

また、この学生の給与所得控除後の所得は75万円で、扶養控除の対象となる合計所得金額の要件(58万円以下)を超えるので、扶養者は扶養控除を適用できません。しかし、特定親族の所得要件は満たすため、扶養者は特定親族特別控除を適用できる可能性がある点も押さえておきましょう。

4. 年末調整の計算方法の注意点

1章で紹介した5つのステップを踏むことで、スムーズに年末調整の計算ができるでしょう。しかし、従業員の数が多いとミスも起こりがちです。ここでは、年末調整の計算をおこなう際に気をつけておきたい注意点について解説します。

4-1. 年末調整の対象者(パート・アルバイトを含む)を正しく把握する

年末調整は、その年の最後まで会社に在籍している従業員全員が対象です。雇用形態にかかわらず、正社員だけでなくパート・アルバイトも含まれます。たとえ年末調整の計算結果として所得税が発生しない場合でも、その年に源泉徴収がされていれば、正しく年末調整をおこない、必要に応じて還付をしなければなりません。

ただし、次のいずれかに該当する人は、原則として年末調整の対象外です。

- その年の給与総額が2,000万円を超える人

- 災害減免法の規定によりその年に徴収猶予や還付を受けた人

- 年の中途に退職をした人

なお、年の中途に退職した人でも、次のいずれかに該当する場合は年末調整の対象に含まれます。

- 海外支社への転勤などの理由で非居住者となった人

- 死亡退職をした人

- 著しい心身の障害のため退職した人(退職後に再就職をして給与を受け取る見込みのある人を除く)

- 12月に支給されるべき給与等を受け取り退職した人

- パート・アルバイトなどでその年の給与総額が123万円以下である人(退職後に再就職をして給与を受け取る見込みのある人を除く)

年末調整の対象外となる人は、基本的に自ら確定申告をおこなう必要があります。また、年末調整を受けた人でも、医療費控除や寄附金控除を受けたい場合や、副業などで給与以外の所得が20万円を超える場合などは、別途、確定申告が必要になります。そのことも事前に従業員へ案内しておくとよいでしょう。

参考:No.2665 年末調整の対象となる人|国税庁

参考:令和7年分 年末調整のしかた|国税庁

関連記事:年末調整の対象者とは?必要な書類や確定申告との関係も解説

4-2 .端数処理の仕方に気をつける

年末調整の計算を進めていく中で、端数処理が発生するケースもあります。課税所得金額を求める際の1,000円未満切り捨てや、年調年税額を求める際の100円未満切り捨てのような場合です。

それぞれ端数処理の仕方が異なるため、ここを誤ってしまうとその後の計算にも狂いが生じます。年末調整の計算をおこなう前に、端数処理の仕方についてしっかり把握しておきましょう。

4-3. 扶養控除の人数変更に注意する

年末調整では、多くの場合、源泉徴収された税金が過剰となるため還付がおこなわれます。しかし、期の途中で扶養親族等(配偶者や子など)の人数が減った場合、年末調整で計算される年税額が、これまで源泉徴収された税額の合計を上回ることがあります。その場合、追加で所得税を納める必要があります。

そのため、従業員には年末調整の書類を記入する際、扶養親族等の年齢や所得などを正確に申告するよう注意を促すことが重要です。また、期の途中で扶養状況に変更があった場合には、速やかな「扶養控除等申告書」の再提出が必要であることを説明しておきましょう。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

関連記事:年末調整でマイナスになる主な理由と対処方法を詳しく解説

4-4. 特定支出が給与所得控除額の2分の1を超える場合は「特定支出控除」を適用できる

給与所得者は、実際にかかった経費を一つひとつ把握するのが難しいため、国が定めた「給与所得控除」という一律の控除額を収入から差し引いて所得を計算します。しかし、実際の経費が多くかかっている人にとっては、この控除額と実態が合わず、不公平に感じられることもあります。

そこで設けられているのが「特定支出控除」という制度です。特定支出の合計額が給与所得控除額の2分の1を超える場合には、その超えた分をさらに差し引いて、給与所得を計算できます。対象となる「特定支出」は、事業主の証明を受けた以下のような費用です(事業主から補填され、非課税となる部分などを除く)。

- 通勤費

- 職務上の旅費

- 転居費

- 研修費

- 資格取得費

- 帰宅旅費

- 勤務必要経費(上限65万円)

特定支出控除を利用するには、従業員自身が確定申告をおこなう必要があります。また、事業主による証明も条件となるので、従業員から依頼があった場合には、内容を確認したうえで速やかに対応することが求められます。

5. 年末調整の計算方法に関連するよくある質問

ここでは、年末調整の計算方法に関連するよくある質問への回答を紹介します。

5-1. 年末調整の計算に間違いがあったら?

年末調整の計算に誤りがあった場合はやり直しが必要です。従業員に交付する「源泉徴収票」、税務署に提出する「法定調書」、市区町村に提出する「給与支払報告書」は、いずれも翌年1月31日までに提出する必要があります。この期限内であれば、社内で再計算・再調整を行うことで対応できます。

しかし、期限を過ぎてしまうと社内での修正はできません。その場合は、従業員自身に確定申告をおこなってもらう必要があります。確定申告の期間は原則として2月16日から3月15日までであり、確定申告に慣れていない従業員にとっては負担となる可能性があります。

そのため、年末調整で計算ミスを防ぐための環境づくりが欠かせません。具体的には、予期せぬトラブルにも対応できるよう余裕をもったスケジュールを設定することが重要です。また、エクセルなどで手作業による年末調整を行っている場合は、年末調整に対応した給与計算ソフトを導入することで、人的ミスを減らし、業務の効率化も図れます。

関連記事:年末調整の再調整は可能!方法やポイントをわかりやすく解説

5-2. 年末調整の計算方法に迷ったときには?

年末調整の計算方法に確信が持てないまま作業を進めると、納めるべき所得税額を誤って計算してしまい、従業員の手取り額に影響を与えるおそれがあります。

計算方法に迷った場合は、まず国税庁が提供する「年末調整のしかた」を確認しましょう。このとき、必ず最新版の情報かどうかをチェックすることが重要です。

それでも不明点がある場合は、国税庁の相談窓口や税理士などの専門家に相談することをおすすめします。

参考:令和7年分 年末調整のしかた|国税庁

参考:税についての相談窓口|国税庁

6. 年末調整の計算方法をマスターして正しい納税額を求めよう

ここまで、年末調整の計算方法の5ステップや注意点などについて説明してきました。

ただし、人によって適用となる控除も異なることや、従業員数が多くなると計算業務が煩雑となることから、ミスが起こりやすい処理であることも事実でしょう。

年末調整の計算を簡易化させるなら、年末調整に対応した給与計算システムを導入するのがおすすめです。必要項目を入力するだけで自動計算してくれるので、計算ミスを減らせます。

毎年、年末調整の計算で苦労している場合は、システムの導入を検討してみても良いでしょう。

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02