所得税は年収いくらから?年収160万円を超える場合や年末調整・確定申告の義務も解説!

更新日: 2025.12.19 公開日: 2022.3.17 jinjer Blog 編集部

給与所得者(会社員やパート・アルバイト)における所得税は、年収160万円を超えると発生する可能性があります。160万とは、基礎控除95万と給与所得控除65万円の合計額です。

年収160万円を超える収入を得た場合、給与所得控除と各種所得控除を差し引いた残額に応じた税率が適用され、所得税が課されます。

この記事では、所得税がいくらからかかるのかの基準と、配偶者や扶養親族などが年収123万円・150万円を超える場合の注意点を解説します。

関連記事:所得税とは?源泉所得税や定額減税など複雑な処理を詳しく解説

目次

毎月の給与計算、特に所得税や住民税の計算は複雑で、法改正も発生するため「本当にこれで合っているだろうか…」と不安に感じる瞬間は少なくないはずです。

徴収や納付の遅延は、延滞税の発生や従業員との信頼関係にも影響しかねません。

当サイトでは、こうした不安を解消し、自信を持って業務を遂行するためのポイントを解説した資料を配布しています。

▼この資料でわかること

-

間違いやすい所得税・住民税計算の具体的な注意点

-

源泉徴収税額表の正しい見方と、年税額の算出プロセス

-

給与計算システム導入による、法改正への自動対応と業務効率化の実現方法

毎年のように改訂が入る税額表の確認や、複雑な年間スケジュールの管理にも役立つ資料になっていますので、ぜひこちらから資料をダウンロードの上、お役立てください。

1. 所得税は年収いくらまでかからない?

所得税は、会社員や個人事業主などに対して1年間(1月1日から12月31日まで)の所得に対してかかる税金です。令和7年度(2025年度)税制改正の影響を受け、令和7年分(2025年分)以降の所得税がいくらからかかるのかについて、基準が変わります。

ここでは、会社員やパート・アルバイトなどの給与所得者と、自営業や個人事業主などの事業者に区分したうえで、いくらまでなら所得税がかからないのかを紹介します。

1-1. 年収160万円以下なら所得税がゼロ(会社員やパート・アルバイト)

会社員や公務員、パート・アルバイトなど、給与を受け取って働く人(給与所得者)の場合、年収160万円以下であれば所得税は課されません。

従来(2024年分まで)は、所得税の計算において「基礎控除48万円」と「給与所得控除55万円(最低保障額)」が適用されており、年収103万円以下であれば課税所得がゼロとなる仕組みでした。

しかし、2025年分からの税制改正により、控除額が大幅に引き上げられます。新たに「基礎控除95万円」と「給与所得控除65万円(最低保障額)」が適用されるため、年収160万円以下であれば所得税は発生しません。

この結果、従来の「103万円の壁」は「160万円の壁」へと引き上げられることになります。改正により、これまで所得税が課されていたパート・アルバイト・非正規雇用者などの低所得層の税負担が軽減される見込みです。

今回の税制改正は、個人の可処分所得を増やすとともに、会社の給与・人事労務実務にも影響を及ぼす大きな変更です。給与計算や年末調整の担当者は、最新の改正内容を正確に理解し、適切に対応することが求められます。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

関連記事:年収103万円以下のアルバイトは年末調整が不要?令和7年分から160万円以下へ基準が変更!

1-2. 毎月の給与が10万5,000円以上になると源泉所得税がかかる(2026年1月から)

令和7年度税制改正により、基礎控除や給与所得控除の金額が引き上げられることを受け、令和8年(2026年)1月からは新しい源泉徴収税額表が適用されます。これにより、給与から天引きされる所得税の計算基準が変更となります。

新しい「令和8年分の源泉徴収税額表(月額表・甲欄)」では、毎月の給与から社会保険料等(社会保険料および小規模企業共済等掛金)を差し引いた後の金額が10万5,000円以上の場合に、所得税が源泉徴収されます。

この金額が10万5,000円未満であれば、その月は所得税がかかりません。したがって、短時間勤務やパートタイム従業員などで月ごとの給与が一定でない場合、月によって所得税が引かれたり引かれなかったりするケースが生じます。ただし、「扶養控除等申告書」を提出していない従業員(乙欄適用)は、金額にかかわらず所得税が徴収される点に注意が必要です。

また、年間の給与収入が160万円を超えない場合でも、一時的に月額基準(10万5,000円)を上回る給与を受け取った月があると、その月だけ源泉徴収がおこなわれることがあります。こうしたケースでは、年末調整時に年間の所得金額や控除額を再計算することで、過不足分が精算(還付)される仕組みとなっています。

関連記事:源泉徴収票の乙欄の意味とは?記載すべき内容や甲欄・丙欄との違いを解説

1-3. 自営業や個人事業主は所得95万円以下なら所得税がかからない

自営業や個人事業主などの事業者の場合、給与所得控除が適用されません。その代わり、事業に必要な経費を収入から差し引いた金額が「事業所得」となります。

この事業所得が年間95万円以下であれば、新しい基礎控除95万円が適用され、課税所得金額がゼロとなるため所得税はかかりません。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

1-4. 所得税には非課税扱いの所得もある点に注意

「給与が160万円を超えているのに所得税がかかっていない」「今月の給与が10万5,000円を超えているのに源泉徴収されていない」といったケースもあります。これは、所得税には非課税扱いとなる所得があるためです。具体的には、次のような手当や支給は課税対象外となります。

- 出張にかかる交通費

- 通勤手当(公共交通機関を利用する場合は月15万円まで非課税)

- 業務上必要な現物支給(制服・作業着・ヘルメットなど)

これらの非課税手当は、給与収入の金額に含めません。例えば、年間の給与収入が180万円で、そのうち通勤手当が30万円(非課税)の場合、課税対象となる収入は150万円となります。このケースでは所得税が発生せず、仮に源泉徴収されていた場合は年末調整・確定申告によって全額が還付されます。

関連記事:年末調整で通勤手当や交通費は給与に含まれる?非課税限度額や処理方法を解説

2. 所得税の計算方法の仕組み

所得税の課税となる対象は、「年収」でなく「所得」が基準となる点に注意が必要です。ここでは、具体的にどのように所得税が計算されるのか、その仕組みについて詳しく紹介します。

参考:所得税のしくみ|国税庁

2-1. 年収から経費等を差し引き所得を計算する

まずはその年(1月1日~12月31日)の収入を計算しましょう。所得は基本的に年収から必要経費を差し引いて求めます。しかし、給与所得の場合、必要経費の代わりに給与所得控除を差し引いて所得を計算します。

なお、利子所得や一時所得など、所得の種類によって計算方法が異なることもあるので注意が必要です。その後、損益通算などをしたうえで、各種所得を合算し、合計所得金額を計算します。

参考:合計所得金額|国税庁

2-2. 各種所得控除を差し引き課税所得金額を算出する

所得税には、扶養親族等(控除対象配偶者および控除対象扶養親族)の人数や経済状況など、個人の事情を考慮して適用される所得控除という制度があります。所得控除には16種類あり、所得者の事情を考慮して税の負担を調整します。合計所得金額からこの各種所得控除を差し引き、課税所得金額を計算します。

2-3. 課税所得金額に応じた所得税率を掛ける

課税所得金額が計算できたら、それに応じた所得税率を掛け合わせることで所得税額が算出します。なお、所得税の計算には累進課税制度が用いられており、分離課税に対するものなどを除き、課税所得金額が大きくなるにつれて所得税率が高くなる仕組みになっています。

なお、課税所得金額ごとの所得税の速算表は次のとおりです。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,8000万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

関連記事:所得税計算の税率は?所得税計算の基礎や控除を解説!

2-4. 税額控除を差し引き納付すべき所得税を求める

課税所得金額に所得税率を掛け合わせて所得税額を計算したら、各個人の事情によって所得控除のように適用できる税額控除(住宅ローン控除など)を差し引くことで、基準所得税額が算出できます。

この基準所得税額に2.1%を掛け合わせることで、「復興特別所得税」の計算が可能です。所得税額と復興特別所得税額をあわせた金額が実際に納付すべき税額となります。

参考:No.1200 税額控除|国税庁

参考:個人の方に係る復興特別所得税のあらまし

2-5. 【具体例】給与収入200万円の人の所得税は?

給与収入が200万円、社会保険料が20万円の従業員をモデルに、所得税の計算をしてみましょう。

まず、給与所得は「収入金額(200万円) - 給与所得控除(68万円)」で求められます。したがって、給与所得は132万円です。今回は給与所得のみの想定のため、合計所得金額も132万円となります。

次に、所得控除を計算します。ここでは「基礎控除(95万円)」と「社会保険料控除(20万円)」の2つを適用します。その合計は115万円です。したがって、課税所得は「合計所得金額(132万円) - 所得控除(115万円)」で求められ、17万円となります。

この課税所得17万円に税率5%をかけると、所得税額は8,500円です。さらに、これに復興特別所得税を加えた金額が、実際の納付税額となります。

もしも扶養控除(38万円)を適用できる場合はどうなるでしょうか。扶養控除(38万円)を適用できる場合、所得控除の合計は146万円になります。その結果、「課税所得 = 132万円 - 153万円」でマイナスとなるため、所得税は発生しません。

つまり、給与収入が160万円を超えていても、所得控除の内容によっては所得税が発生しない場合もある点を押さえておきましょう。

関連記事:【2025年分】年末調整の計算方法を5ステップで解説!計算例も紹介

2-6. 所得税を抑えるにはどうすべき?

従業員から「所得税の負担を減らしたい」と相談されるケースもあるかもしれません。このような場合、所得税の計算方法を説明し、所得控除や税額控除で適用できるものがないのか検討してもらうのが推奨されます。

例えば、iDeCo(個人型確定拠出年金)を利用して「小規模企業共済等掛金控除」を適用する、ふるさと納税をおこない「寄附金控除」を適用する、といった方法が考えられます。なお、所得控除や税額控除のなかには年末調整で申告できず、確定申告をおこなわなければならないケースもあるので注意しましょう。

関連記事:所得控除とは?控除の種類や所得控除を受ける方法を解説

3. 令和7年度(2025年度)税制改正による年収123万円・150万円を超える場合の注意点

令和7年度(2025年度)税制改正では、基礎控除や給与所得控除の見直しのほかに、特定親族特別控除の創設や扶養親族等の所得要件の見直しといった改正もおこなわれています。

例えば、従来、給与収入103万円を超える場合は同一生計配偶者から外れ、配偶者控除が適用できませんでした。しかし、2025年分からそのような基準も変わります。ここでは、年収123万円・150万円などを超える場合に考えられる注意点について詳しく紹介します。

3-1. 配偶者控除から外れる

配偶者控除とは、所得税法上の控除対象配偶者がいる場合に受けられる所得控除です。控除対象配偶者に該当するためには、年間の合計所得金額が58万円以下(給与収入のみの場合は123万円以下)である必要があります。そのため、その年の給与収入が123万円を超えると、控除対象配偶者に該当せず、その配偶者は配偶者控除を受けられません。

例えば、夫がフルタイム会社員、妻がパートで働いている場合、妻の年収(給与)を123万円以下に抑えれば、夫が配偶者控除を適用できる可能性があります。しかし、妻の年収が123万円を超えると、夫は配偶者控除を受けられず、納税額が大きくなることも考えられます。

この場合、配偶者控除ではなく配偶者特別控除の適用可否を検討することが重要です。配偶者の年間の合計所得金額が95万円(給与収入のみの場合は150万円)を超えると所得が増えるにつれて段階的に控除額は減少しますが、合計所得金額が133万円以下(給与収入のみの場合は201万6千円以下)であれば配偶者特別控除を受けられる可能性があります。

参考:No.1191 配偶者控除|国税庁

参考:No.1195 配偶者特別控除|国税庁

3-2. 扶養控除から外れる

扶養控除とは、配偶者以外の所得税法上の控除対象扶養親族(16歳以上で生計を一にしている)がいる場合に受けられる所得控除です。控除対象扶養親族に該当するためには、控除対象配偶者の条件と同様、年間の合計所得金額が58万円以下(給与収入のみの場合は123万円以下)である必要があります。

例えば、従業員の扶養に入っている子供がアルバイトで年間123万円以上の給与収入を得た場合、税制上の扶養から外れるので扶養控除が受けられなくなり、所得税が高くなります。扶養親族等のいる従業員から、所得税の計算方法や年収の壁について相談を受ける可能性があるため、税金に関する知識は正しく覚えておきましょう。

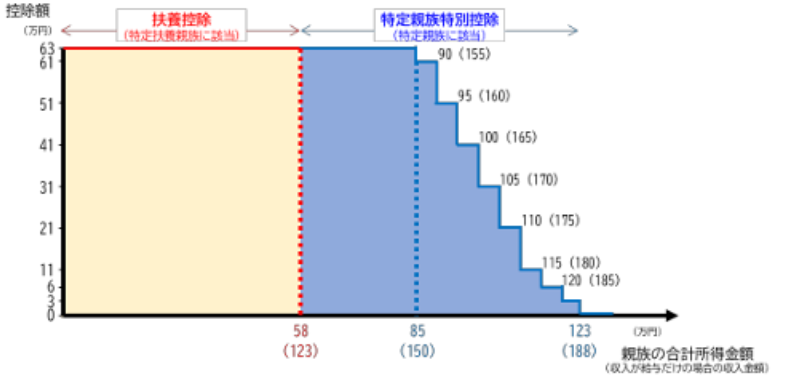

3-2-1. 特定親族特別控除の創設

控除対象扶養親族のうち特定扶養親族(年齢19歳以上23歳未満の人)を有する場合、63万円の扶養控除が適用されます。しかし、従来はその親族の合計所得金額が48万円(改正後:58万円)を超えると、扶養控除を適用できなくなり、納付すべき所得税が大きく変わってしまうこともありました。

しかし、令和7年度税制改正により、特定親族特別控除が創設されたことにより、その親族の合計所得金額が58万円を超えたとしても、次のように段階的に控除額が引き下げられますが、合計所得金額が123万円(給与収入のみの場合は188万円)までは、税法上の特定親族に該当し、特定親族特別控除の所得控除を受けられます。

| 合計所得金額(給与収入) | 特定親族特別控除額 |

| 58万円超え85万円以下(123万円超え150万円以下) | 63万円 |

| 85万円超え90万円以下(150万円超え155万円以下) | 61万円 |

| 90万円超え95万円以下(155万円超え160万円以下) | 51万円 |

| 95万円超え100万円以下(160万円超え165万円以下) | 41万円 |

| 100万円超え105万円以下(165万円超え170万円以下) | 31万円 |

| 105万円超え110万円以下(170万円超え175万円以下) | 21万円 |

| 110万円超え115万円以下(175万円超え180万円以下) | 11万円 |

| 115万円超え120万円以下(180万円超え185万円以下) | 6万円 |

| 120万円超え123万円以下(185万円超え188万円以下) | 3万円 |

参考:令和7年度税制改正(基礎控除の見直し等関係)Q&A|国税庁

3-3. 勤労学生控除を適用できない

勤労学生控除とは、納税者が勤労学生に該当する場合に受けられる所得控除です。令和7年度税制改正により、勤労学生の要件の見直しがされ、合計所得⾦額の要件は85万円(改正前:75万円)以下へと緩和されました。なお、給与収入のみの場合は150万円までが対象です。

そのため、その年の給与収入が150万円を超えず、特定の学校の生徒に該当するなどの条件を満たせば、勤労学生控除を適用できます。逆に、そのほかの要件を満たしていても、給与収入が150万円を超えてしまうと、勤労学生控除を適用できなくなるので注意しましょう。

当サイトでは、税金(所得・住民税)の計算方法や気を付けるべきポイントについて解説した資料を無料で配布しておりますので、税金に関する知識で不安な点があるご担当者様は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご確認ください。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

4. 所得税の納税に関する会社の義務とは?

会社は従業員の所得税を代わりに納税するなどの義務があります。ここでは、所得税の納税に関する会社の義務について詳しく紹介します。

4-1. 毎月源泉所得税を納付する義務がある

会社(源泉徴収義務者)は、従業員に給与を支払う際、その都度、所得税を天引きし、従業員に代わって税務署に納付する義務があります。この仕組みを「源泉徴収制度」といいます。源泉徴収すべき所得税(源泉所得税)は「源泉徴収税額表」に基づき、毎月の支給額や扶養親族等の状況をもとに計算されます。

本来の所得税額は、その年1月1日から12月31日までの年間所得に基づいて確定するので、月々の源泉徴収額はあくまで概算(見込み)となります。そのため、たとえ年収160万円以下のパート・アルバイトなどの場合でも、扶養控除等申告書の提出状況やその月の支給額によっては、源泉徴収しなければならない可能性があります。

参考:No.2502 源泉徴収義務者とは|国税庁

参考:No.2511 税額表の種類と使い方

参考:令和7年度税制改正(基礎控除の見直し等関係)Q&A|国税庁

関連記事:給与計算における所得税の計算方法とは?源泉徴収の仕組みも解説

4-2. 年末調整をする義務がある

会社には、毎月の給与からの所得税の源泉徴収に加え、年末調整を実施する義務があります。毎月控除される源泉所得税は、あくまでその時点での見込み額に基づいて計算されています。そのため、1年分の給与総額や所得控除などが確定する年末の時点で、正確な所得税額(年税額)との誤差を精算する必要があります。これが「年末調整」です。

年末調整の結果、実際に納めるべき所得税(年税額)が、これまでの源泉徴収額の合計より少ない場合は、その差額を従業員に還付する必要があります。逆に、年税額が源泉徴収額より多かった場合は、追加で徴収しなければならないので気を付けて対応しましょう。

関連記事:年末調整とは?【令和7年最新】確定申告との違いや必要書類、計算の流れをわかりやすく解説

4-3. 所得税の徴収漏れによるリスクとは?

年末調整を適切におこなわず、源泉徴収や納付を怠った場合、所得税法上の義務違反とみなされ、悪質な場合には1年以下の拘禁刑または50万円以下の罰金が課されるおそれがあります。また、故意に所得税を免れる目的で虚偽の申告や隠ぺいをおこなった場合は、脱税行為とみなされ、10年以下の拘禁刑または200万円以下の罰金の適用を受けるリスクもあります。

このほか、源泉徴収漏れにより納税額に不足があったり、納付期限を過ぎたりした場合は、不納付加算税や延滞税がそれぞれ加算される可能性がある点にも注意が必要です。罰則が適用されないためにも、人事や経理の担当者は160万円の所得税のボーダーラインを意識しておく必要があるでしょう。

5. 所得税の確定申告が必要なのはいくらから?

「年末調整を受けられなかった」「副業・ダブルワークをしている」などの理由で、従業員自身が確定申告をしなければならないケースもあります。ここでは、所得税の確定申告が必要なのはいくらからなのか、詳しく紹介します。

5-1. 年末調整を受ける場合は確定申告が原則不要

従業員は年末調整を受けることで、所得税の納税手続きは完了するため、原則として確定申告は不要です。なお、年末調整の対象者は、基本的に年末まで勤務している従業員です。しかし、次のような従業員は、年末調整の対象外となるので、自分で確定申告をしなければなりません。

- その年の給与収入が2,000万円を超える人

- 災害減免法の規定により源泉徴収の徴収猶予や還付を受けた人

また、退職者も、年の中途でおこなう年末調整の条件に該当しない場合、自分で確定申告をする必要があります。

例えば、パートで働く人がその年の途中で退職し、年間収入が160万円を超えない場合、源泉所得税が差し引かれていたのであれば、確定申告をすることで還付が受けられる可能性もあります。退職者に対して確定申告の必要性も周知してあげると丁寧な対応だといえるでしょう。

関連記事:年末調整の対象者とは?必要書類や確定申告との関係も解説

5-2. 副業所得が20万円を超える場合は確定申告が必要

年末調整を受けていても、一定の条件に該当する場合は確定申告が必要となります。例えば、副業やダブルワークをしていて、本業以外の所得(例:事業所得・雑所得・不動産所得など)が20万円を超える場合、確定申告をしなければなりません。

なお、ここでいう「20万円」は、収入から必要経費を差し引いた「所得」の金額で判断します。副業収入があっても、経費を差し引いた結果、所得が20万円以下であれば確定申告は不要です。ただし、住民税申告は必要な点に注意しましょう。

確定申告をおこなう際は、本業先で年末調整を受けた後に交付される源泉徴収票を基に、本業と副業それぞれの所得を合算して申告し、追加納税または還付を受けることになります。また、従業員が源泉徴収票を紛失すると、再発行に時間と手間がかかるため、適切な管理を徹底するよう案内しておくことが重要です。

5-3. 公的年金等が400万円を超える場合は確定申告が必要

年金を受け取りながら働いている従業員もいるかもしれません。公的年金等の収入が400万円以下、かつ、年金収入以外の所得が年間20万円以下の場合、「年金所得者の確定申告不要制度」により、原則として、確定申告は不要となります。なお、公的年金等とは、国民年金法や厚生年金保険法に基づく年金や、過去に勤務した会社から支払われる年金などが該当します。

つまり、給与所得(給与収入から給与所得控除を差し引いた金額)が20万円以下で、公的年金等の収入が400万円以下であれば、確定申告は必要ありません。一方、給与所得が20万円を超える場合や、公的年金等の収入が400万円を超える場合には、確定申告不要制度を適用できないため、確定申告が必要になる可能性があります。年金をもらいながら働いている従業員には、確定申告の必要性を正しく周知しておきましょう。

5-4. 医療費控除や寄附金控除を適用するなら確定申告が必要

所得控除や税額控除のなかには、年末調整で適用できないものもあります。例えば、次のような控除が挙げられます。

- 医療費控除

- 寄附金控除

- 雑損控除

- 住宅ローン控除(1年目)

その年の医療費が大きかった場合、確定申告をすれば、所得控除額が大きくなり、納税額を抑えられる可能性があります。なお、住宅ローン控除は、2年目以降、年末調整で適用することが可能です。

このように、年末調整で対応できない控除を適用したい従業員がいる場合、確定申告をしてもらうように案内しましょう。

関連記事:年末調整とは?目的や確定申告との違い、基本的な流れを人事担当者向けに解説

6. 所得税の申告・納税に関連するよくある質問

ここでは、所得税の申告・納税に関連するよくある質問への回答を紹介します。

6-1. 賞与や退職金は年収160万円に含まれる?

賞与(ボーナス)は、所得税法上、通常の給与と同じ「給与所得」に分類されます。毎月受け取る給与の合計が年間160万円以下であっても、賞与を受け取ったことにより年収160万円を超えれば、所得税がかかる可能性があります。

一方、退職金は「退職所得」として、給与とは別に取り扱われます。退職所得は、基本的に受け取った退職金から退職所得控除を差し引いた残額の2分の1が課税対象になります。そのため、退職金の額が退職所得控除の範囲内であれば、退職金に対する所得税は課されません。この場合、その年に退職金を受け取っても、給与収入が160万円以下であれば、所得税は発生しないことになります。

参考:No.1400 給与所得|国税庁

参考:No.1420 退職金を受け取ったとき(退職所得)

6-2. 2箇所から給与がある場合はどのように所得税を計算・納税する?

2箇所以上の勤務先で働く従業員には、「主たる給与」を決めたうえで、その勤務先に「扶養控除等申告書」を提出してもらいます。つまり、「主たる給与」の勤務先では、源泉徴収税額表の「甲欄」を使って、毎月の給与から天引きする所得税を計算します。

一方、「従たる給与」の勤務先(「主たる給与」以外の勤務先)では、税額表の「乙欄」を使用して、源泉所得税を計算することになります。なお、一定の要件を満たし、「従たる給与」の勤務先で、源泉徴収に関して源泉控除対象配偶者や控除対象扶養親族(2026年分以後は源泉控除対象親族)に関する控除を受けたい場合には、「従たる給与についての扶養控除等申告書」を提出してもらわなければなりません。

年末調整は、「主たる給与」の勤務先のみ受けられます。「従たる給与」の勤務先から受け取る給与収入から計算される所得が20万円を超える場合には、確定申告が必要です。この場合、それぞれの勤務先から交付される源泉徴収票を用いて、従業員自身で確定申告をしなければならないので正しく周知しましょう。

参考:No.2520 2か所以上から給与をもらっている人の源泉徴収|国税庁

7. 年収の基準を押さえて正しく所得税を計算しよう

会社員やパート、アルバイトなどの給与所得者は、基礎控除と給与所得控除の最低保障額の適用により、年収160万円以下であれば所得税はかかりません。

また、従業員の扶養親族等の年収(給与)が123万円を超えると、配偶者控除や扶養控除が適用とならなくなる点にも注意が必要です。

ただし、年収123万円を超えても特定親族特別控除が適用できる可能性があることを見逃してはなりません。所得税の年収基準を正しく理解したうえで、適切に所得税の計算・納税に関する業務をおこないましょう。

毎月の給与計算、特に所得税や住民税の計算は複雑で、法改正も発生するため「本当にこれで合っているだろうか…」と不安に感じる瞬間は少なくないはずです。

徴収や納付の遅延は、延滞税の発生や従業員との信頼関係にも影響しかねません。

当サイトでは、こうした不安を解消し、自信を持って業務を遂行するためのポイントを解説した資料を配布しています。

▼この資料でわかること

-

間違いやすい所得税・住民税計算の具体的な注意点

-

源泉徴収税額表の正しい見方と、年税額の算出プロセス

-

給与計算システム導入による、法改正への自動対応と業務効率化の実現方法

毎年のように改訂が入る税額表の確認や、複雑な年間スケジュールの管理にも役立つ資料になっていますので、ぜひこちらから資料をダウンロードの上、お役立てください。

勤怠・給与計算のピックアップ

-

有給休暇の計算方法とは?出勤率や付与日数、取得時の賃金をミスなく算出するポイントを解説

勤怠・給与計算公開日:2020.04.17更新日:2026.01.29

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2026.01.27

-

社会保険料の計算方法とは?計算例を交えて給与計算の注意点や条件を解説

勤怠・給与計算公開日:2020.12.10更新日:2025.12.16

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2025.03.10

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2025.11.21

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2025.02.07

所得税の関連記事

-

所得税の累進課税制度とは?年収別の計算事例や税負担軽減のポイントを紹介

勤怠・給与計算公開日:2022.04.18更新日:2025.12.19

-

所得税における通勤手当の課税・非課税ルールとは?交通費のとの違いも解説

勤怠・給与計算公開日:2022.03.27更新日:2025.05.20

-

所得税率の種類一覧|給与や賞与の所得税の計算方法も解説

勤怠・給与計算公開日:2022.03.24更新日:2025.12.19