社会保険の扶養の条件や手続きを解説!扶養内におさめる金額や130万円の壁とは

更新日: 2026.1.28 公開日: 2022.2.9 jinjer Blog 編集部

社会保険とは、病気やケガをした際の医療費負担、さらに老後の生活を支える年金制度など、国民生活の基盤を支える公的な制度です。

家族を社会保険の扶養に入れるには、収入や同居状況など複数の要件を満たす必要があります。社会保険は、勤務している会社の規模によって加入できる要件が異なるため、扶養の判断が複雑になりやすいです。いわゆる「130万円の壁」「106万円の壁」とよばれています。

本記事では、社会保険の扶養認定における具体的な基準、税法上の扶養との主な相違点、会社として必要となる手続きのポイントをわかりやすく解説します。

目次

労務担当者の実務では、社会保険の加入条件を正しく理解していることが求められます。

一方で、度重なる法改正により、適用条件が変更されたり、パートやアルバイトの加入条件が複雑で、正しく理解できているか不安な方もいらっしゃるのではないでしょうか。

そんな労務担当者の方に向けて、当サイトでは最新の法改正に対応した「社会保険の加入条件ガイドブック」を無料配布しています。

- 「法改正もあり、従業員から社会保険の質問や相談がきても、自信をもって回答できないことがある」

- 「社会保険の加入条件を一時的に満たさない場合の対応がわからない」

資料では、社会保険の制度概要や加入手続きの解説はもちろん、加入条件をわかりやすく図解しています。さらに、よくある質問集をQ&A形式で紹介しているため、従業員への説明資料としても活用できる資料になっております。

適切に社会保険の加入を案内したい方は、ぜひこちらから無料でダウンロードしてお役立てください。

1. 社会保険における扶養とは

社会保険の扶養とは、自分自身で加入をしなくても、家族の加入している社会保険に被扶養者として認定を受けることにより、一定の保障を受けられる制度です。被扶養者として認定がされると、保険料を負担することなく、健康保険からの給付を受けたり、配偶者であれば配偶者自身が国民年金保険料を納付したものとして扱われたりといったメリットがあります。

関連記事:社会保険とは?企業や従業員の加入条件や手続き方法、適用拡大など注意点を解説

1-1. 税法上の扶養との違い

「扶養」という概念は、社会保険だけではなく、所得税や住民税などの税法上にも存在します。税法上の扶養とは、従業員(納税者)が、特定の家族の生活費を負担し、生計を維持している場合に、従業員の税金が軽減される制度です。

社会保険の扶養とは年収基準が異なり、判定の考え方も異なります。また、税法上の扶養には「配偶者控除」や「扶養控除」など続柄や所得によって種類があり、それぞれで適用要件や控除額が細かく分かれています。

関連記事:配偶者控除等申告書の書き方を徹底解説!令和7年度年末調整と法改正内容

2. 社会保険で扶養に入るための条件とは

社会保険の扶養に入るためには、従業員との続柄、扶養家族の年収、同居しているかなどさまざまな条件があります。税法上の扶養とは異なり、従業員本人の年収は関係ありません。

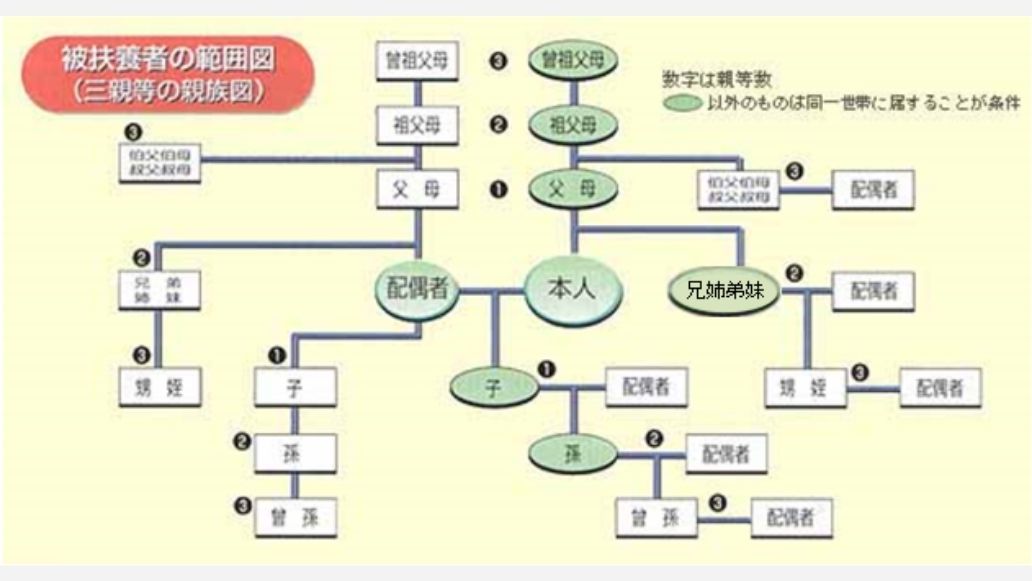

具体的にどのような条件を満たしていれば、扶養に入れるのでしょうか。ここでは、加入者の多い全国健康保険協会(協会けんぽ)の被扶養者の範囲を元に解説します。

2-1. 社会保険の被扶養者になる範囲

社会保険の被扶養者になれるのは、従業員(被保険者)と同一の世帯もしくは生計を維持されている一定の親族や姻族です。「同一の世帯」とは、同居をしており、生計をともにしている状態をいいます。

税法上の扶養は、戸籍上入籍している配偶者に限られますが、健康保険の扶養は、内縁の夫や妻(事実上婚姻関係と同様の状況にある人)も含まれます。

また、扶養に入れる要件の一つに「同居しているかどうか」の要件があり、同居を必要とする続柄とそうでない続柄に分類されます。詳細は次のとおりです。

2-1-1. 被保険者と同居している必要がない人

次の続柄の人は、同一世帯(同居)である必要がありません。

- 配偶者(事実婚含む)

- 子

- 孫

- 兄弟姉妹

- 父母

- 祖父母

- 曽祖父母

ただし、被保険者から生計を維持されている必要があります。この年収条件については、2-2章で解説します。

2-1-2. 被保険者と同一世帯(同居)に属している必要がある人

次に挙げる人は、被保険者と別居している場合は、被扶養者になれません。

- 被保険者の三親等以内の親族(①であげた人を除く)

- 被保険者と事実上婚姻状態にある人の父母および子

- 事実上婚姻状態にある配偶者が亡くなった後における父母および子

2-2. 扶養対象になる家族の年収条件

被扶養者として認定を受けるには、被保険者に生計を維持されている必要があるため、年収に条件があります。詳細は、次のとおりです。

2-2-1. 被保険者と同一世帯に属している場合

年間収入が130万円未満で、かつ被保険者の収入の2分の1未満であることが条件です。ただし、障害者や一定の年齢に該当する方は次の年収条件があります。

■障害者の場合

年間収入が180万未満で、かつ被保険者の収入の2分の1未満であること

■60歳以上の場合

年間収入が180万未満で、かつ被保険者の収入の2分の1未満であること

■19歳以上23歳未満の場合(配偶者は除く)

年間収入が150万未満で、かつ被保険者の収入の2分の1未満であること

「被保険者の収入の2分の1未満である」という要件を満たしていなくても、被保険者の収入を上回らない程度であり、被保険者により生計を維持されていると判断されれば、被扶養者として認定されるケースがあります。詳細は、加入している健康保険組合などに確認しましょう。

2-2-2. 被保険者と同一世帯に属していない場合

年間収入が130万円未満で、かつ被保険者からの仕送り額より収入が少ないことが条件です。ただし、障害者や一定の年齢に該当する方は次の年収条件があります。

■障害者の場合

年間収入が180万未満で、かつ被保険者からの仕送り額より収入が少ないこと

■60歳以上の場合

年間収入が180万未満で、かつ被保険者からの仕送り額より収入が少ないこと

■19歳以上23歳未満の場合(配偶者は除く)

年間収入が150万未満で、かつ被保険者からの仕送り額より収入が少ないこと

被扶養者の認定を受けようとする対象者の収入は、「課税(非課税)証明書」、「給与明細書」などで確認しましょう。また同一世帯に属していない場合は、被保険者からの仕送り額がわかる「入出金明細書」や「通帳写し」などを提出してもらい、要件にあてはまっているか確認する必要があります。

参考:従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き|日本年金機構

2-3. 条件に含まれる収入

社会保険の被扶養者の判定をする上で、年間収入に含まれるものには、次のようなものがあります。主に反復継続して受け取る収入が社会保険上の収入とみなされます。

- 給与収入

- 個人事業主などの事業所得

- 老齢年金

- 失業給付

- 不動産収入

これらの収入は、手取りの額ではなく、税金を引く前の額面で判定されます。税法上の判定基準となる金額(所得)とは異なり、給与所得控除や公的年金等控除などの適用がないため、税法上の判定よりも扶養に入りづらいといえるでしょう。

2-4. 被扶養者の国内居住要件

2020年4月1日より、原則として日本国内に居住をしていることが認定の要件となりました。日本国内に居住しているかどうかは、日本国内における住民票の有無で判断します。一時的に海外で生活をしていても住民票が国内にあれば、国内に居住しているものとして扱われます。

また、次のようなケースは、住民票が国内になくても、生活の基礎が国内にあると判断され、例外的に国内居住要件を満たしていると判断されます。

- 海外に留学している学生

- 海外赴任に同行する家族

- 観光やボランティアなどで一時的に海外に滞在する者

これらに該当する場合は、査証(ビザ)の写しや学生証、被保険者の海外赴任辞令などを添付の上、被扶養者異動届を提出しましょう。

参考:【事業主の皆様へ】被扶養者における国内居住要件の追加について|日本年金機構

3. 社会保険の扶養における年収金額の壁

社会保険への加入や被扶養者としての認定の基準として、一般的に「年収の壁」とよばれるものがあります。代表的なのが 「106万円の壁」と「130万円の壁」、2025年の税制改正にて新たに生まれた「150万円の壁」です。ここでは、代表的な年収の壁について解説します。

3-1. 106万円の壁

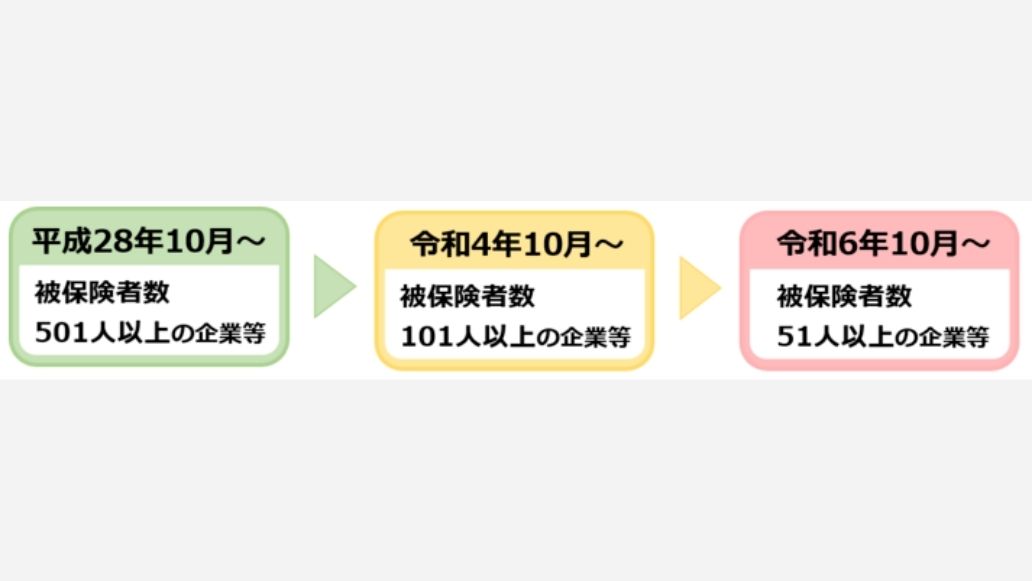

106万円の壁とは、「特定適用事業所」に雇用される短時間労働者の社会保険の加入に関する年収の要件の基準を指します。特定適用事業所とは、パートなどの短時間労働者の社会保険の加入範囲拡大のために創設された基準で、厚生年金の被保険者数が51人以上の事業所が「特定適用事業所」に該当します。

特定適用事業所に雇用され、次の要件にあてはまる場合は、短時間労働者として社会保険の加入対象となります。

①週の労働時間が20時間以上であること

②賃金月額が88,000円以上であること(賞与や割増賃金などの時間外手当、通勤手当は含めない)

③2ヵ月を超えて雇用の見込みがあること

④学生でないこと

②の賃金月額88,000円を年収換算すると約106万円となることから、自身で社会保険に加入することになる年収の目安として106万円の壁とよばれています。

3-2. 130万円の壁

130万円の壁とは、社会保険の被扶養者として認定されるための、年収要件の上限です。年間収入が130万円以上の場合は、家族の扶養に入ることができません。そのため、勤務先で社会保険に加入するか、勤務先での加入ができない場合は、国民健康保険、国民年金に加入し、保険料を納める必要があります。扶養を外れて自分自身で社会保険に加入するかどうかの分かれ目となる金額が、130万円の壁とよばれています。

年間収入とは、認定を受けようとする対象者の、過去の収入・現在の収入・これからの収入の見込みを踏まえて、今後1年間に得られると見込まれる収入額を指します。

扶養の要件は年間収入が130万円未満なので、月額に換算すると108,333円以下におさめる必要があります。

関連記事:130万円の壁とは?企業がすべき配慮や超えた場合の手続きを解説

3-3. 150万円の壁:19歳以上23歳未満の扶養条件を引き上げ

150万円の壁とは、2025年の税制改正で新たにつくられた「特定親族特別控除」という控除に関する年収要件です。

特定親族特別控除とは、特定親族(19歳以上23歳未満)を扶養している場合に受けられる控除のことです。これまではその他の扶養家族と同様、給与収入のみの場合、103万以内に収まっていないと控除対象になりませんでした。そのため、19歳以上23歳未満にあたる大学生のアルバイトに、働き控えなどが発生していたのです。

そこで今回の改正により、150万円以内であれば控除を受けられるように基準が改定されました。なお、150万円を超えると段階的に控除額が減少します。

また、この税制改正との整合性をとるため、社会保険における被扶養者認定基準の年収要件も緩和されました。19歳以上23歳未満の学生は、年間収入130万円未満から、150万円未満まで扶養に入れるように改正されています。

参考:19歳以上23歳未満の方の被扶養者認定における年間収入要件が変わります|日本年金機構

関連記事:150万円の壁とは?特定扶養控除の要件引き上げで学生バイトの年収の壁はどう変わる?

4. 2024年10月から社会保険の適用範囲が拡大

2024年10月から、パート・アルバイトなどの短時間労働者に対する社会保険(厚生年金保険・健康保険)の適用範囲がさらに拡大されました。具体的には、特定適用事業所の人数要件が見直され、2022年10月以降から厚生年金の被保険者数が101人以上の事業所に限られていた対象が、51人以上の事業所に拡大されました。

これまで、次の画像のように段階的に、改正がおこなわれています。現時点で具体的なスケジュールは示されていませんが、今後も要件を緩和し、対象を広げていく方針が示されています。

関連記事:社会保険適用拡大とは?拡大対象となる企業や対応方法を解説

5. 社会保険の被扶養者を追加するときの手続き手順と必要書類

社会保険の被扶養者を追加する手続きは主に、新たに入社した従業員に被扶養者がいる場合と、加入後に被扶養者の要件に該当する家族が増えた際の2パターンに分かれます。新たに被扶養者の認定を受ける場合は、事業主を通じて「被扶養者(異動)届」を日本年金機構に提出します。ここでは、具体的な手順について解説します。

5-1. 手続きの期限

提出期限は、事実発生の日から「5日以内」とされています。手続きが遅れると、資格情報システムへの反映や健康保険資格確認書の発行が遅れ、医療機関で一時的に医療費を全額自己負担するなどのデメリットが発生します。従業員に必要な書類を事前に案内し、スムーズに届出ができるよう準備しましょう。

5-2. 手続きに必要な書類

被扶養者の届出に必要な書類は、次のとおりです。添付書類に関しては、一定の要件を満たした場合、提出を省略できるものもありますが、要件を満たしているかを確認するため必ず提出をしてもらいましょう。

■申請書フォーマット

- 健康保険被扶養者(異動)届(国民年金第3号被保険者関係届)

紙で提出する場合は、日本年金機構のHPから様式をダウンロードできます。

参考:家族を被扶養者にするとき、被扶養者となっている家族に異動があったとき、被扶養者の届出事項に変更があったとき|日本年金機構

■添付書類

①続柄確認のための書類

続柄が表示された住民票写しや戸籍謄本です。被保険者および被扶養者双方の個人番号(マイナンバー)が記載されており、事業主が続柄を確認した旨の明記などをすることにより省略ができます。

②収入要件、被扶養者認定の事実発生日を確認するための書類

被扶養者の認定判断をおこなうための書類です。主に次の書類があります。

【離職したことにより認定を受ける場合】

- 退職証明書または雇用保険被保険者離職票の写し

【雇用保険失業給付受給中または雇用保険失業給付の受給終了の場合】

- 雇用保険受給資格者証または雇用保険受給資格通知の写し

【収入を確認するための書類】

- 課税(非課税)証明書

- 現在の年金受取額がわかる年金額の改定通知書などの写し(年金受給受給中の場合)

- 直近の確定申告書の写し(自営による収入、不動産収入等がある場合)

※自営業者についての収入額は、当該事業遂行のための必要経費を控除した額となります

- 障害年金、遺族年金、傷病手当金、出産手当金、失業給付等の非課税対象となる収入がある場合は、「受取金額のわかる通知書等のコピー」

なお、税法上の控除対象配偶者および扶養親族となっている場合は、収入がわかる書類の提出は省略できます。

③仕送り額を確認するための書類

別居の親族について認定を受ける場合は、仕送り額がわかる書類の添付が必要です。

- 通帳写し、振込明細書など

なお、認定を受ける対象者が16歳未満または16歳以上の学生の場合は添付不要です。

上記はあくまで一般的なもので、要件によってはその他の書類が必要な場合があります。また健康保険組合に加入している場合は、健康保険組合の基準により別途書類が必要になる可能性があるため、加入している健康保険組合に確認をしましょう。

参考:従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き|日本年金機構

5-3. 届出書の提出先と提出方法

届出書の提出先は、全国健康保険協会加入の場合は、日本年金機構です。健康保険組合に加入している場合「健康保険被扶養者(異動)届」は健康保険組合に、認定対象者が配偶者の場合、「国民年金第3号被保険者関係届」を日本年金機構にそれぞれ提出します。

提出方法は、次のような方法があります。郵送や持参するためのコストがかからず、時間や場所を問わず申請ができる電子申請がおすすめですが、自社の状況に合わせて選択しましょう。

①電子申請

政府が提供している電子申請システム「e-GOV電子申請」や市販のソフトを利用して、提出します。e-GOV電子申請は、原則無料で利用登録が可能です。

②郵送で提出

日本年金機構事務センターや健康保険組合に、紙の届出書を郵送で提出します。

③窓口へ直接提出

日本年金機構や健康保険組合の窓口に届出書を直接持参します。

6. 社会保険の被扶養者から外れる条件

被扶養者の収入の上昇や生活の変化によって、社会保険の被扶養者から外れる場合があります。社会保険の被扶養者から外れる条件には、次のようなケースがあります。

- 年間収入が130万以上になると見込まれるとき

- 離婚した場合やほかの被扶養者となったとき

- 死亡したとき

- 同居の場合、被扶養者の収入が被保険者の収入の半分以上になったとき、または別居の場合、被扶養者の収入が被保険者の仕送り額を超えたとき

- 日本国内に住所を有しなくなったとき

これらの事由が発生した場合は、被扶養者から外れ、自分自身で社会保険に加入しなければなりません。発生した場合、手続きを怠らないようにしましょう。

7. 社会保険の被扶養者から外れた場合の手続き手順と必要書類

前章でお伝えしたように、被扶養者から外れる際にも条件を満たす必要があります。ここでは被扶養者から外れる場合に必要な書類や手続きを具体的に解説します。

7-1. 手続きの期限

提出期限は、被扶養者の認定を受ける場合と同様で、事実発生の日から「5日以内」とされています。被扶養者から外れる場合、国民健康保険や国民年金への加入に資格喪失日が確認できる書類が必要になるケースがあります。対象の従業員に必要かどうかを確認し、発行を求められた場合は「社会保険資格喪失証明書」を作成して渡しましょう。

7-2. 手続きに必要な書類

被扶養者から外れる条件に該当した場合は、被扶養者(異動)届を提出します。

■申請書フォーマット

健康保険被扶養者(異動)届(国民年金第3号被保険者関係届)

原則として添付書類は不要です。ただし、除外の理由に応じて、従業員から除外日確認のための書類を提出してもらい、被扶養者(異動)届に正確な除外日を記載します。扶養除外日と新たに加入する社会保険の資格取得日にズレがあると、空白期間ができてしまうため従業員にも丁寧な説明と確認が重要です。除外日確認のための書類は次のとおりです。

- 就職の場合:新しい勤務先での資格情報がわかる書類(資格情報のお知らせ、資格確認書)

- 離婚の場合:受理証明書、戸籍謄本など

- 収入超過の場合:雇用契約書、給与明細書など

7-3. 届出書の提出先と提出方法

届出書の提出先と提出方法は、認定を受ける場合と同様です。届出書の提出先は、全国健康保険協会加入の場合は、日本年金機構です。健康保険組合に加入している場合「健康保険被扶養者(異動)届」は健康保険組合に、認定対象者が配偶者の場合、「国民年金第3号被保険者関係届」を日本年金機構にそれぞれ提出します。

提出方法は、電子申請、郵送、窓口への持参のいずれかの方法を選択して届出をしましょう。

8. 社会保険の扶養に家族を入れるメリット

社会保険の扶養に家族を入れても、被保険者本人の保険料が増えることはありません。扶養される家族は保険料の負担なく、医療費の給付など、社会保険によるさまざまな保障を受けることができます。ここでは、家族を社会保険の扶養に入れるメリットを解説します。

8-1. 被扶養者の手取りが社会保険料の免除で増加する

被扶養者自身が扶養の年収上限の範囲内でパートをしている場合は、給与から社会保険料が天引きされません。そのため、被扶養者自身で社会保険に加入しているときに比べ、被扶養者の手取り額を増やせることがメリットです。世帯全体で考えても、保険料の負担が少なくなるため、家計への負担が軽減されます。

8-2. 扶養者は被扶養者分の社会保険料の支払いは不要

社会保険の扶養に家族を入れても、扶養者は被扶養者分の社会保険料を支払う必要がありません。また、被扶養者が何人いても被保険者本人の保険料は変わりません。そのため、被扶養者の分も含めて、1人分の社会保険料で社会保険に加入できるのです。

自営業者や農業従事者など企業に属していない人が加入する国民健康保険には、扶養という概念がなく、世帯全員の所得に応じて保険料を納めなければなりません。企業に属する人が加入する被用者保険ならではの、大きなメリットといえるでしょう。

8-3. 扶養手当を得られる場合がある

会社によっては、就業規則や賃金規程に基づき、対象の従業員に扶養手当を支給している場合があります。その支給要件として、家族を社会保険上の被扶養者としていることを条件としているケースも少なくありません。このような制度がある会社では、配偶者や子を社会保険の扶養に入れることで、扶養手当が支給され、毎月の給与が増えるというメリットがあります。

関連記事:扶養手当とは?家族手当との違いや金額・条件を詳しく解説

9. 社会保険の扶養に家族を入れるデメリット

家族を社会保険に入れることで、世帯全体の保険料負担減少など多くのメリットがあります。一方で、社会保険の扶養に入れることで生じるデメリットもあります。ここでは、社会保険の扶養に家族を入れる際に、事前に知っておきたい主なデメリットについて解説します。

9-1. 被扶養者の将来もらえる年金が減少する可能性がある

配偶者は、扶養に入ることで「国民年金第3号被保険者」という被保険者区分となります。第3号被保険者とは、第2号被保険者(会社員)の配偶者で20歳以上60歳未満のものを指し、配偶者以外の家族は該当しません。第3号被保険者として認定がされると、保険料を自身で納付する必要はなく、保険料納付済期間として将来の年金額に反映されます。

ただしあくまで老齢基礎年金(国民年金)部分のみであるため、自身の勤務先で厚生年金に加入した際に比べ、将来もらえる年金が低くなる可能性があります。

関連記事:厚生年金保険料とは?保険料率や計算方法などわかりやすく解説

9-2. 被扶養者の収入を管理・制限する必要がある

被扶養者がパートなどで働いている場合、社会保険の年収要件である130万未満になるように、自身の勤務日数や勤務時間を管理する必要が出てきます。勤務先にも繁忙期やシフトの事情があるため、勤務先の担当者にも相談しながら、お互いに支障がないように調整をする必要があるでしょう。

被扶養者の時給や、賞与の有無などによっても年間収入が変わってくるため、収入の管理が煩雑になることがデメリットとしてあげられます。

9-3. 被扶養者となる家族に傷病手当金がない

被扶養者の場合、健康保険の給付のうち、「傷病手当金」や「出産手当金」は支給対象となりません。どちらもケガや病気、出産に伴い会社からの給与支給がなく、一定の要件を満たした場合に支給される給付です。

これらの給付は、就労している被保険者の生活補償を目的としているため、被扶養者は対象外となります。病気などで働けなくなった場合は、無収入になり保障が受けられないことがデメリットの一つです。

10. 社会保険の扶養への加入条件を正しく理解し適切に運用しよう

社会保険の扶養制度は、従業員やその家族の生活を支える重要な仕組みです。その一方で、「106万円の壁」「130万円の壁」など複数の年収基準が存在し、実務上の判断や手続きが煩雑になりやすい分野です。

とくに、社会保険と税法では扶養の考え方や判定基準が異なるため、誤った認識のまま対応すると、従業員の不利益や手続き漏れにつながるおそれがあります。

制度改正や適用拡大の動向を正確に把握したうえで、収入要件を適切に管理し、従業員にわかりやすく説明しましょう。そのためにも、社会保険の扶養への加入条件を正しく理解し、適切に運用することが大切です。

労務担当者の実務では、社会保険の加入条件を正しく理解していることが求められます。

一方で、度重なる法改正により、適用条件が変更されたり、パートやアルバイトの加入条件が複雑で、正しく理解できているか不安な方もいらっしゃるのではないでしょうか。

そんな労務担当者の方に向けて、当サイトでは最新の法改正に対応した「社会保険の加入条件ガイドブック」を無料配布しています。

- 「法改正もあり、従業員から社会保険の質問や相談がきても、自信をもって回答できないことがある」

- 「社会保険の加入条件を一時的に満たさない場合の対応がわからない」

資料では、社会保険の制度概要や加入手続きの解説はもちろん、加入条件をわかりやすく図解しています。さらに、よくある質問集をQ&A形式で紹介しているため、従業員への説明資料としても活用できる資料になっております。

適切に社会保険の加入を案内したい方は、ぜひこちらから無料でダウンロードしてお役立てください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

社会保険の関連記事

-

雇用保険被保険者資格喪失届はどこでもらう?提出先や添付書類などを解説

人事・労務管理公開日:2025.08.08更新日:2025.08.27

-

養育期間の従前標準報酬月額のみなし措置とは?申請期間や必要書類を解説

人事・労務管理公開日:2023.10.13更新日:2025.10.09

-

70歳以上の従業員の社会保険を解説!必要な手続きや注意点とは

人事・労務管理公開日:2022.04.16更新日:2026.01.28