年末調整とは?目的や確定申告との違い、基本的な流れを人事担当者向けに解説

更新日: 2025.12.8 公開日: 2021.2.8 jinjer Blog 編集部

年末調整は、人事担当者にとって作業負担の大きいイベントです。制度が複雑なうえに改正も頻繁にあるため、手順通りに進めていても不安を感じる方もいるでしょう。

この記事では、年末調整の目的や確定申告との違い、基本的な流れを人事担当者向けに解説します。年末調整の全体像を押さえ、今年の事務処理をスムーズに進めるヒントとしてご活用ください。

目次

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整とは?

年末調整の手続きの流れを知る前に、基本事項を押さえておくと理解が深まります。ここでは年末調整の基本的な仕組みや確定申告との違い、対象者を確認しましょう。

1-1.年末調整の目的

年末調整とは従業員が本来支払うべき所得税を計算し、その年の給与から徴収した所得税との差額を精算する手続きです。

従業員が毎月受け取る給与からは、所得税と復興特別所得税が源泉徴収されることで差し引かれています。

しかし、毎月の給与から源泉徴収をした所得税・復興特別所得税の合計額と、従業員が1年間に納めるべき税額は、次の理由からほとんどの場合一致しません。

- 源泉徴収される税額は、毎月の給与から天引きしている額が概算であることとして計算されている

- 扶養親族の数などに異動があった場合でも、遡って修正しない

- 生命保険料や地震保険料などの控除が考慮されていない

そのため源泉徴収された所得税・復興特別所得税と、実際に支払われた給与に基づいて算出された所得税・復興特別所得税額を、その年の最後に一致させる必要があります。この手続きが年末調整です。

参考:年末調整のしかた|国税庁

年末調整の業務には必要な手順が多く、正しくおこなおうとしても、不明点が発生しやすい業務でもあります。そのような年末調整に関する不明点を解決できるよう、当サイトでは、年末調整に必要な業務を一冊にまとめた資料を無料でお配りしています。年末調整業務に不安のある方は、こちらから「年末調整ガイドブック」をダウンロードしてミスのない年末調整業務にお役立てください。

1-2.確定申告との違い

年末調整と確定申告は、一見似ているものの異なる手続きです。年末調整は給与所得者の税額計算を企業がおこなうのに対し、確定申告は主にフリーランスや個人事業主、自営業など、企業に属さずに生計を立てている人が自身で税額を計算します。

年末調整と確定申告の違いは表のとおりです。

|

年末調整 |

確定申告 |

|

|

実施者 |

企業 |

納税者本人 |

|

対象者 |

給与所得者 |

個人事業主 年金受給者 副業がある従業員 医療費控除などを利用したい従業員など |

|

時期 |

11月〜翌年1月 |

翌年2月16日〜3月15日 |

|

受けられる控除 |

|

年末調整で受けられる控除に加え、下記の控除

|

確定申告では、毎年1年間の所得の状況を申告し、申告までに納めた所得税との差額を納税するか、還付を受けます。

給与所得者でも、年末調整が対象外の人は確定申告が必要です。また、医療費控除や寄付金控除(ふるさと納税等)も年末調整では適用されないため、確定申告をおこなう必要があります。

1-3. 年末調整の対象となる人・ならない人

年末調整の対象となるのは、次のいずれかに当てはまる人です。

年末調整の対象となる人

- 1年を通じて勤務している人

- 年の中途で就職し年末まで勤務している人

- 年の中途で退職した人のうち、次の人

- 死亡退職した人

- 著しい心身の障害のため退職した人で、その年のうちに再就職ができないと見込まれる人

- 12月に支給される給与の支払を受けた後に退職した人

- 年間給与の総額が123万円以下で、退職後その年のうちに再就職する予定のない人

- 年の中途で非居住者(国内に住所も1年以上の居所も有しない)となった人

上記に当てはまる場合は正社員に限らず、契約社員やパート・アルバイトの人も年末調整の対象となります。

一方で、次の人は年末調整の対象となりません。

年末調整の対象とならない人

- 給与の年間収入金額が2,000万円を超える人

- 災害により被害を受け、源泉所得税・復興特別所得税の徴収猶予や還付を受けた人

- 扶養控除等(異動)申告書を提出していない人

- 他の企業に扶養控除等(異動) 申告書を提出している人

- 年の中途で退職した人で、年末調整の対象者に該当しない人

- 非居住者

- 継続して同一の雇用主に雇用されない人

関連記事:年末調整の対象者とは?必要な書類や確定申告との関係も解説

関連記事:年末調整の対象者になるケースとならないケースの違い

2. 2025年(令和7年度)の年末調整の改正点

2025年の年末調整には大幅な改正があります。いずれも大切な内容のため、漏れなく確認しましょう。

2-1. 基礎控除の見直し

基礎控除とは、合計所得2,500万円以下の人はだれでも受けられる控除です。従来は一律48万円が控除されていましたが、2025年は合計所得に応じて控除額が変わります。

基礎控除額

合計所得金額

(収入が給与だけの場合の収入金額)

改正後

改正前

令和7・8年分

令和9年分以後

132万円以下

(200万3,999円以下)

95万円

58万円

48万円

132万円超336万円以下

(200万3,999円超475万1,999円以下)

88万円

336万円超489万円以下

(475万1,999円超665万5,556円以下)

68万円

489万円超655万円以下

(665万5,556円超850万円以下)

63万円

655万円超2,350万円以下

(850万円超2,545万円以下)

58万円

2-2. 給与所得控除の見直し

給与所得控除の最低保証額が55万円から65万円に引き上げられました。給与以外に所得がない場合、年間収入が190万円以下の人は、一律65万円の給与所得控除を受けられます。

なお、給与の年間収入190万円を超える人の控除額に変更はありません。

2-3. 特定親族特別控除の新設

特定親族特別控除とは、特定親族(19歳以上23歳未満で合計所得が58〜123万円の、配偶者以外の生計を同一にする親族)の収入が188万円以下の場合に、一定額の控除を受けられる仕組みです。

改正前は、特定扶養親族の収入が103万円以下であれば63万円が控除されたものの、103万円を超えると控除が一切受けられませんでした。特定親族特別控除の新設により、特定親族の収入に応じて次のとおり控除が受けられます。

特定親族の合計所得金額

(収入が給与だけの場合の収入金額)

特定親族特別控除額

58万円超85万円以下(123万円超150万円以下)

63万円

85万円超90万円以下(150万円超155万円以下)

61万円

90万円超95万円以下(155万円超160万円以下)

51万円

95万円超100万円以下(160万円超165万円以下)

41万円

100万円超105万円以下(165万円超170万円以下)

31万円

105万円超110万円以下(170万円超175万円以下)

21万円

110万円超115万円以下(175万円超180万円以下)

11万円

115万円超120万円以下(180万円超185万円以下)

6万円

120万円超123万円以下(185万円超188万円以下)

3万円

2-4. 扶養親族等の所得要件の改正

基礎控除や給与所得控除の改正に伴い、扶養親族となる所得の上限も引き上げられます。

従来は合計所得48万円以下(給与収入のみの場合103万円以下)が扶養の対象でしたが、合計所得58万円以下(給与収入のみの場合123万円以下)に引き上げられました。

改正点の詳細は関連記事をご覧ください。

関連記事:2024年(令和6年)の年末調整の変更点!定額減税の対応もわかりやすく解説

関連記事:産休中も年末調整は必要?正しい処理方法と控除との関係を解説

3. 年末調整の流れ

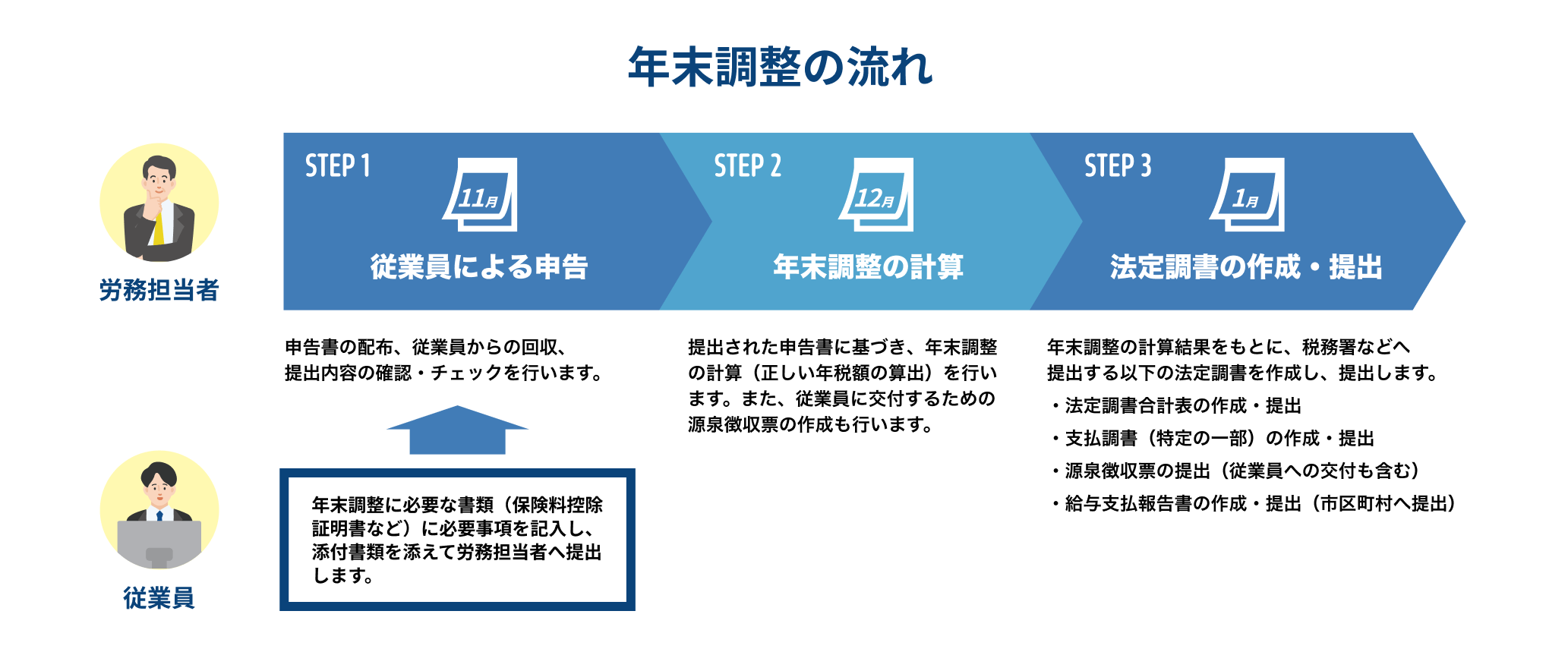

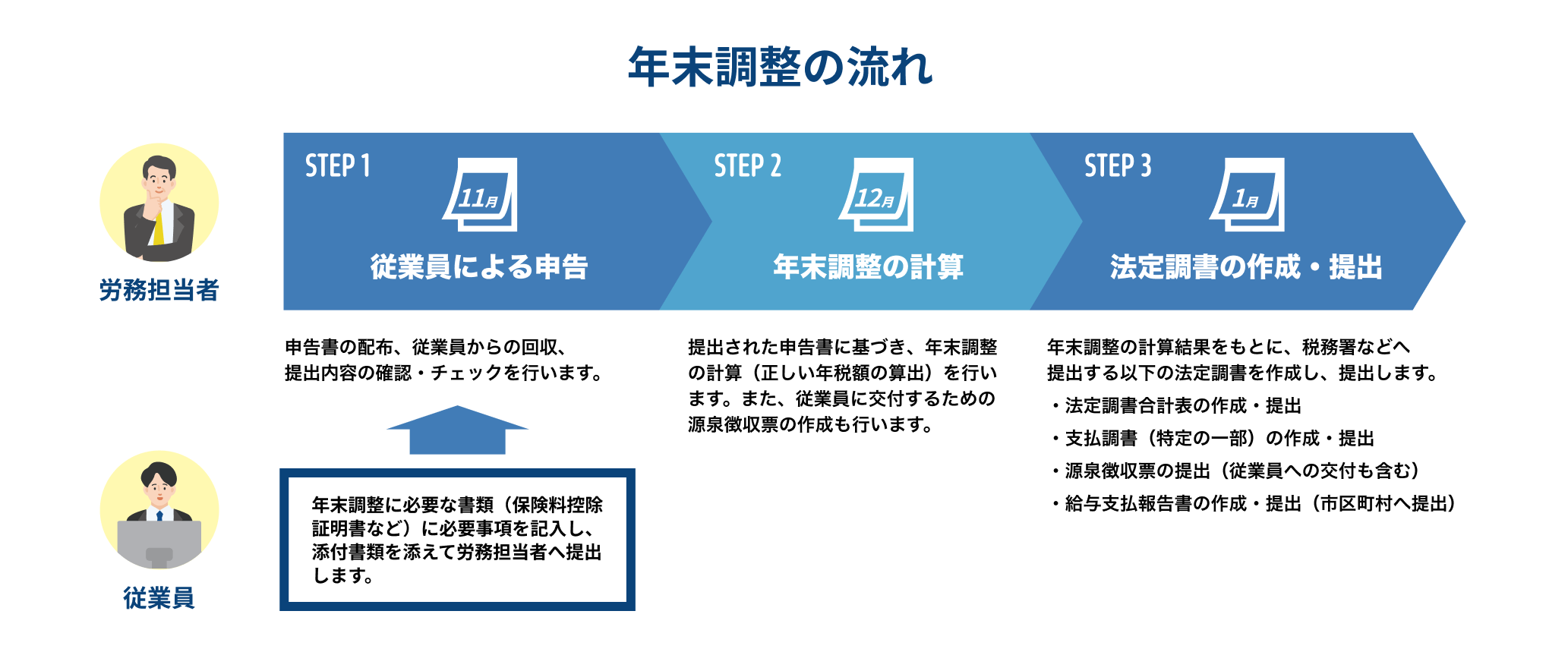

年末調整は毎年10月下旬〜翌1月にかけておこないます。月ごとに必要な作業を確認しましょう。

- 10月下旬~11月

従業員へ申告書を配布し、記載方法や期限、添付書類などを案内します。案内が遅れると、人事担当者としておこなう申告書の内容確認などの作業に時間が取れなくなるため、早めに取り掛かりましょう。 - 12月

回収した申告書の内容を確認し、税額を計算します。

税額の計算にあたっては申告書の内容に誤りがないか、添付書類に不足はないかを確認しつつ、従業員一人ひとりの額を正確に算出することが求められます。時間をかけて慎重に作業を進めましょう。

計算後は各従業員に配布する分と税務署に提出する分の源泉徴収票を作成します。

関連記事:年末調整のやり方とは?総務初心者でもわかりやすい手順をマニュアル形式で解説

関連記事:年末調整の計算方法は?対象者や流れ、注意点など網羅的にご紹介

関連記事:年末調整でマイナスになる主な理由と対処方法を詳しく解説

- 1月

算出した税額に基づき、法定調書を作成します。法定調書は法律によって作成・提出が義務付けられている書類で、年末調整では国や市区町村に次の法定調書を提出しなければいけません。

|

提出が必要な法定調書

|

年末調整の詳しい流れは下記の記事も合わせてご確認ください。

関連記事:年末調整はいつ提出?時期や期限、申告書の種類をくわしく解説

関連記事:年末調整の計算方法5ステップや注意点を分かりやすく解説

4. 年末調整の提出書類と対象となる控除

年末調整で提出する書類と対象となる控除は、表のとおりです。

|

提出書類 |

対象となる控除 |

|

扶養控除等申告書 |

扶養控除 障害者控除 寡婦控除 ひとり親控除 勤労学生控除 |

|

基礎控除申告書 |

基礎控除 |

|

配偶者控除等申告書 |

配偶者控除 配偶者特別控除 |

|

特定親族特別控除申告書 |

特定親族特別控除 |

|

所得金額調整控除申告書 |

所得金額調整控除 |

|

保険料控除申告書 |

生命保険料控除 地震保険料控除 社会保険料控除 小規模企業共済等掛金控除 |

|

住宅借入金等特別控除申告書 |

住宅借入金等特別控除 |

基礎控除申告書、配偶者控除等申告書、特定親族特別控除申告書、所得金額調整控除申告書は1枚にまとまっています。それぞれの申告書の概要を確認しましょう。

各書類の詳しい書き方は関連記事をご覧ください。

関連記事:年末調整の書き方を徹底解説!書類別の記入例でわかりやすく解説

関連記事:年末調整に必要な書類は?種類や入手方法を解説

関連記事:年末調整の必要書類一覧|記載する内容や書類の入手方法を徹底解説

4-1. 扶養控除等申告書

扶養控除等申告書は、扶養の対象となる親族の有無を確認するための書類です。次の控除の対象となるかを確認します。

|

控除の種類 |

対象となるケース |

|

扶養控除 |

扶養の範囲に含まれる親族がいる場合 |

|

障害者控除 |

従業員本人や扶養している家族が障害を有する場合 |

|

寡婦控除 |

従業員本人が寡婦に該当する場合 |

|

ひとり親控除 |

従業員本人に配偶者がおらず、扶養の対象となる子を有している場合 |

|

勤労学生控除 |

従業員本人が勤労学生に該当する場合 |

扶養控除等申告書は扶養の有無に関係なく、年末調整の対象となる従業員は全員提出が必要です。給与の源泉徴収にも使うため、年末調整の時期のほか、入社時点でも提出してもらう必要があります。氏名、生年月日、住所、マイナンバー、配偶者の有無を漏れなく記載してもらいましょう。

詳しい書き方は、以下の記事も参考にしてください。

関連記事:扶養控除等(異動)申告書の書き方や注意事項について解説

関連記事:年末調整の申告書の書き方を見本を用いながらわかりやすく解説

4-2. 基礎控除申告書

基礎控除は、年間所得2,500万円以下の人が受けられる控除です。基礎控除申告書には、給与所得の収入金額と所得金額の見積額を記載します。給与所得の金額は次の表のとおり算出します。

|

給与収入の金額 (a) |

給与所得の金額 |

|

1円以上650,000円以下 |

0円 |

|

650,000円以上 1,625,000円以下 |

(a)-650,000円 |

|

1,625,000円超 1,800,000円以下 |

(a)×60%+100,000円 |

|

1,800,000円超 1,900,000円以下 |

(a)×70%-80,000円 |

|

1,900,000円超 3,599,999円以下 |

(a)÷4(千円未満切捨て)…(b),(b)×2.8-80,000円 |

|

3,600,000円以上 6,599,999円以下 |

(a)÷4(千円未満切捨て)…(b),(b)×3.2-440,000円 |

|

6,600,000円以上 8,499,999円以下 |

(a)×90%-1,100,000円 |

|

8,500,000円以上 |

(a)-1,950,000円 |

給与所得以外の所得の合計額は、給与所得以外の所得がない従業員の場合、0円です。

「控除の額の計算」欄は、合計所得金額に応じた見積額が記載されているかチェックしましょう。

4-3. 配偶者控除等申告書

配偶者控除等申告書は、配偶者控除や配偶者特別控除の対象となる場合に必要な申告書です。配偶者控除、配偶者特別控除が受けられるかは従業員本人や配偶者の合計所得で決まります。

|

配偶者の合計所得 |

||||

|

58万円以下 |

58万円超133万円以下 |

133万円超 |

||

|

従業員本人の合計所得 |

1,000万円以下 |

配偶者控除 |

配偶者特別控除 |

対象外 |

|

1,000万円超 |

対象外 |

対象外 |

対象外 |

|

控除額は、従業員本人の所得額や配偶者の年齢、所得額によって1〜48万円の範囲で細かく分かれています。記載されている所得金額と控除額が一致しているか確認しましょう。

▼結婚した場合の手続きがわからない方はこちら

関連記事:年末調整は結婚したら何が変わる?書類の書き方のポイント

4-4. 特定親族特別控除申告書

特定親族特別控除は2025年度から新設された控除です。特定親族とは、生計同一の19歳以上23歳未満で合計所得が58〜123万円以下の配偶者以外の親族を指します。

改正前は、特定扶養親族の所得が48万円以下(給与収入のみの場合、年収103万円以下)であれば63万円の控除を受けられたものの、48万円を超えると控除が一切受けられませんでした。

しかし、特定親族特別控除の創設により、特定親族の所得が85万円(給与収入のみの場合、年収150万円)までであれば扶養者は63万円の控除を受けられるようになりました。特定親族の所得要件の上限である123万円以下まで、特定親族の所得額に応じた一定の控除を段階的に受けられます。

特定親族特別控除申告書は、特定親族の合計所得金額と控除額が一致しているか確認してください。

4-5. 所得金額調整控除申告書

所得金額調整控除は給与収入が850万円を超える従業員が、適用対象者に該当する場合に受けられる控除です。

|

適用対象者(いずれかに該当)

|

給与収入が850万円を超える部分の10%、最大で15万円の控除を受けられます。

確認時は記入されている内容のほか、従業員の給与収入が850万円を超えているかもチェックが必要です。なお申告書には控除額の記入欄がないため、税額計算のときに算出します。

4-6. 保険料控除申告書

保険料控除申告書は、各種保険に関する控除を受けるための書類です。次の控除が対象となります。

|

控除の種類 |

対象となる保険 |

|

生命保険料控除 |

一般の生命保険 介護医療保険 個人年金保険 |

|

地震保険料控除 |

従業員本人や家族が所有する家屋・家財に対する地震保険 |

|

社会保険料控除 |

家族の国民健康保険や国民年金の保険料(従業員が支払ったものに限る) |

|

小規模企業共済等掛金控除 |

小規模企業共済 個人型確定拠出年金(iDeCo) 企業型確定拠出年金 |

保険料控除を受けるには「給与所得者の保険料控除申告書」のほか、保険会社から送られてくる証明書も提出してもらう必要があります。証明書は10月頃に送られてくることが多いため、従業員に忘れず添付してもらうよう案内しましょう。

4-7. 住宅借入金等特別控除申告書

住宅借入金等特別控除申告書は、住宅ローンの控除を受けるために必要な書類です。住宅ローン控除を受ける場合、住宅を取得した初年度は確定申告する必要がありますが、2年目からは年末調整で手続きをおこなうことができます。

申告書は対象となる従業員の元へ税務署から送られてくるため、そのほかの書類と合わせて提出してもらうようにしましょう。申告書の各金額欄は、金融機関が発行する残高等証明書に基づき記入します。

5. 年末調整のよくある質問

ここまで年末調整の基本的な内容を説明しました。最後に、年末調整に関するよくある質問をいくつか取り上げます。

5-1. パート・アルバイトが年末調整の対象となる条件は?

パート・アルバイトの方も、原則として年末調整の対象です。年末まで勤務している場合など、対象となる条件にあてはまれば、雇用形態にかかわらず年末調整をする必要があります。

パート・アルバイトの人が自社以外でも勤務している場合、給与所得者の扶養控除等(異動)申告書を提出している企業で年末調整をおこないます。提出を受けていない場合は年末調整は不要です。

外国人社員や派遣社員なども年末調整の対象になるかどうか、詳細を確認したい方は次の記事もあわせてご覧ください。

関連記事:外国人社員の年末調整手続きは必要?注意すべき3つのこと

関連記事:派遣社員は年末調整の対象になる?確認すべきポイント

5-2. 年末調整とは別に確定申告が必要になる従業員とは?

年末調整をおこなった従業員でも、確定申告も必要な場合があります。

|

確定申告が必要となるケース

|

給与収入が2,000万円を超えるなど、年末調整の対象とならない人も確定申告が必要です。該当する従業員には、自身で確定申告をおこなうよう案内しましょう。

5-3. 年末調整を間違えたらどうする?

年末調整は、従業員に源泉徴収票を交付する翌年1月末日までであればやり直しができます。期限を過ぎたあとは年末調整での修正はできないため、従業員本人に確定申告をしてもらいましょう。詳細は関連記事をご覧ください。

関連記事:年末調整のやり直しを税務署から通知されたときの対処法

関連記事:年末調整の書類で間違いに気づいたときの正しい訂正方法

関連記事:年末調整の再調整は可能!方法やポイントをわかりやすく解説

5-4.年末調整をしないとどうなる?

年末調整を正しくおこなわないと、申告すれば本来使えるはずの控除が適用できず、所得税の過払いが生じたままになります。従業員にとって不利になり、影響も大きいため、事務手続きは抜け漏れなく実施しましょう。

一方で、年末調整の業務には必要な手順が多く、不明点が発生しやすい業務でもあります。

年末調整に関する不明点を解決できるよう、当サイトでは年末調整に必要な業務を一冊にまとめた資料を無料でお配りしています。年末調整業務に不安のある方は、こちらから「年末調整ガイドブック」をダウンロードしてミスのない年末調整業務にお役立てください。

関連記事:年末調整を忘れた場合に発生する問題と対処法をわかりやすく解説

関連記事:年末調整をしないとどうなる?5つのリスクと間に合わなかった時の対処法を解説

関連記事:年末調整しないことによる罰則内容を詳しく紹介

6. 年末調整の基本を押さえ、スムーズに処理をおこなおう

この記事では年末調整の概要や2025年の変更点、提出する書類、対象となる控除について説明しました。

年末調整の書類は、一つひとつの情報を正しく記載することが大切です。人事担当者の方は内容を十分に理解したうえで、申告書の適切な書き方を全従業員に案内しましょう。

参考:年末調整がよくわかるページ|国税庁

参考:各種申告書・記載例(扶養控除等申告書など)|国税庁

「特定親族特別控除」が新設されるなど、例年以上に複雑になる令和7年の年末調整。

従業員からの問い合わせが増える年末に、最新の制度をどう案内すればいいか、不安に感じていませんか?

◆よくある質問

Q. 大学生などのアルバイト収入が増えても、親の控除額は減らない?

Q. 年末調整の対象者は?

Q. 退職者や二か所で働く従業員の年末調整は必要?

このようなよくある疑問から、記載ミスや、申告内容・扶養の変更、税務署からやり直し通知を受けた際などの対応方法まで年末調整のあらゆる疑問をまとめた「年末調整と源泉徴収Q&A」を無料配布しています。

これ一冊を手元に置いておけば、従業員からの急な質問にも迷わず回答でき、確認作業の時間を大幅に削減できるでしょう。

年末調整の問い合わせ対応や確認作業の時間を削減するために、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

書き方の関連記事

-

報告書の書き方とは?基本構成やわかりやすい例文を解説

人事・労務管理公開日:2024.05.10更新日:2024.05.24

-

顛末書とは?読み方・書き方・社内外向けテンプレートの作成例を紹介

人事・労務管理公開日:2024.05.09更新日:2024.05.24

-

回議書とは?様式・書き方や稟議書との違いをわかりやすく解説

人事・労務管理公開日:2024.05.01更新日:2024.09.26