年末調整と給与計算の関係は?源泉所得税の精算方法と効率化のコツを解説

年末調整は手続きの際に必要な書類が従業員によって異なり、記入ミスの対応なども確認しながら実施するため、労務担当者の負担が大きくなります。また、年に1回しかおこなわれないので、初めて手続きに着手する場合、手順を覚えることに慣れない人も多いのではないでしょうか。

今回は、給与計算と年末調整の関係を踏まえたうえで、年末調整の手続きの流れや注意点についてわかりやすく解説します。

【給与計算業務のまとめはコチラ▶給与計算の基礎を解説!初心者でもわかる給与の仕組みや計算方法】

目次

毎月の給与計算、特に所得税や住民税の計算は複雑で、法改正も発生するため「本当にこれで合っているだろうか…」と不安に感じる瞬間は少なくないはずです。

徴収や納付の遅延は、延滞税の発生や従業員との信頼関係にも影響しかねません。

当サイトでは、こうした不安を解消し、自信を持って業務を遂行するためのポイントを解説した資料を配布しています。

▼この資料でわかること

-

間違いやすい所得税・住民税計算の具体的な注意点

-

源泉徴収税額表の正しい見方と、年税額の算出プロセス

-

給与計算システム導入による、法改正への自動対応と業務効率化の実現方法

毎年のように改訂が入る税額表の確認や、複雑な年間スケジュールの管理にも役立つ資料になっていますので、ぜひこちらから資料をダウンロードの上、お役立てください。

1. 年末調整とは?

年末調整とは、その年に納めるべき所得税額を確定し、毎月の給与や賞与などから概算で源泉徴収した所得税の過不足税額を調整する手続きのことです。ここでは、そもそも年末調整とはどのような手続きなのか、年末調整の対象者やスケジュールについて詳しく紹介します。

1-1. 年末調整の対象者

年末調整の対象者は、原則として扶養控除等申告書を勤務先に提出していて年末まで勤務している人(12月31日時点で会社に在職している人)です。転職などで中途入社した従業員についても、その年の末日まで勤務していれば、年末調整の対象者に含まれます。ただし、次のいずれかに該当する場合、年末まで勤務している人であっても、年末調整の対象者から除外されるので注意が必要です。

- その年に支払われるべき給与総額が2,000万円を超える人

- 災害減免法に基づき源泉徴収について徴収猶予や還付を受けた人

なお、年末まで勤務していない従業員であっても、次のどれかにあてはまる場合、年末調整の対象者となります

(※令和7年度税制改正により2025年分年末調整から一部基準が変更されています)。

参考:令和7年分 年末調整のしかた Ⅱ 年末調整とは|国税庁

海外支店に人事異動があった場合などで非居住者となった人

死亡により退職した人

著しい心身の障害のために退職した人(退職後に再就職をして給与を受け取る可能性がある人を除く)

- 12月に支払われるべき給与を受け取ってから退職した人

- パートタイマーなどその年に支払われる給与総額が123万円以下である人(退職後その年に他の勤務先から給与を受け取る可能性がある人を除く)

年末調整の対象者に含まれるかどうかチェックし、正しく毎月の給与計算をしたうえで、年末調整を実施しましょう。

関連記事:年末調整の対象者とは?必要書類や確定申告との関係も解説

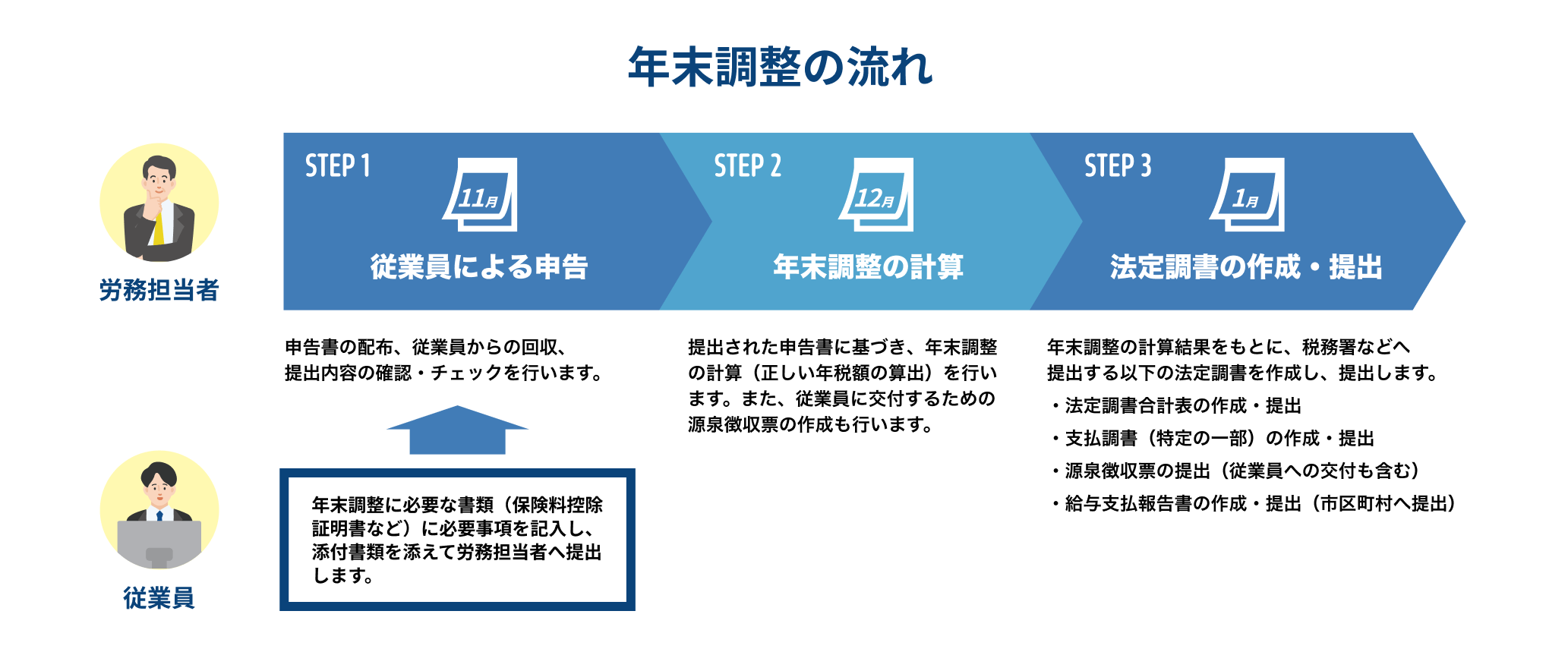

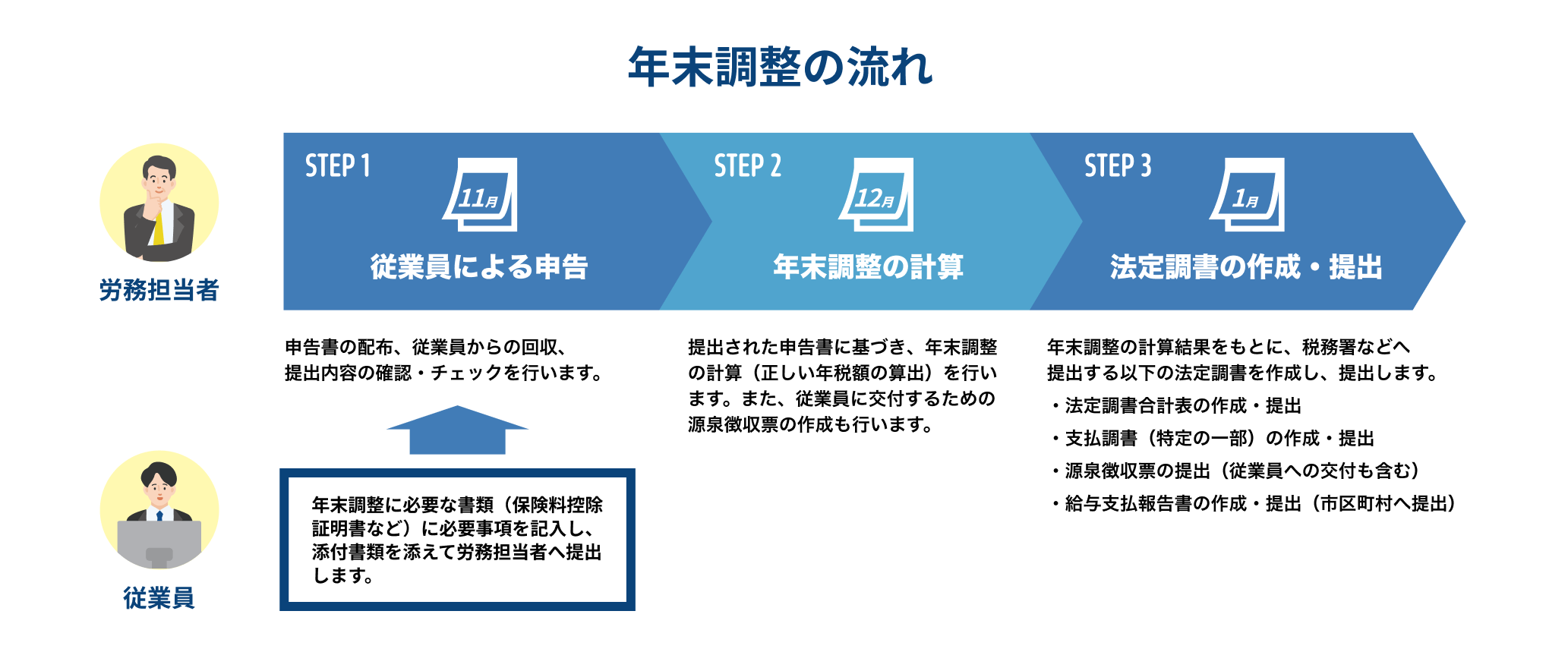

1-2. 年末調整のスケジュール

年末調整では一般的に10月~11月末にかけて、社内の情報伝達や必要書類の準備・配布・回収をおこないます。従業員から年末調整に必要な申告書類などを回収したら、正しく記入されているかチェックしたうえで、12月中旬・下旬までに年税額を計算します。また、通常は12月の給与計算で、年末調整によって生じた過不足税額を精算します。

その後、源泉徴収票や法定調書・給与支払報告書を作成し、翌年の期日(原則1月31日)までに税務署や市区町村へ提出が必要です。また、従業員に対しても、源泉徴収票の交付が義務付けられているので注意しましょう。

関連記事:年末調整はいつが期限?具体的なスケジュールや提出書類を解説

1-3. 年末調整にミスがあるとどうなる?

年末調整にミスがあると、実際に従業員の納めるべき所得税が正しく計算されず、過不足が生じる可能性があります。税額が不足している場合、会社には延滞税や不納付加算税が課されることがあります。また、年末調整の結果は給与支払報告書を通じて住民税の算定にも影響します。

なお、年末調整の誤りが判明した場合、法定調書の提出期限(翌年1月31日)に間に合うようであれば再調整が可能です。期限を過ぎた場合や再調整が困難な場合は、従業員が確定申告で正しい所得税を申告する必要があります。

年末調整は、従業員の税負担を正しく算定するとともに、会社としての法令遵守や信頼維持にも直結します。そのため、社内での確認体制や書類管理の整備、計算ミス防止のチェック体制を事前に整えておくことが重要です。

1-4. 令和7年度税制改正により2025年分以降の所得税の計算が変わる!

令和7年度税制改正により、次の変更が2025年分の年末調整の計算から適用されます。

- 基礎控除の引き上げ

- 給与所得控除の最低保障額の引き上げ

- 特定親族特別控除の創設

- 扶養親族等の所得要件の改正

給与所得控除の計算や、配偶者控除・扶養控除などの所得控除の適用を誤ると、所得税額が正しく算出されません。特に税制改正後は控除額や所得要件が変更されているため、従来の計算方法では正確な税額が出ない可能性があります。

さらに、今回の改正により「特定親族特別控除申告書」が新たに導入されるなど、年末調整で使用する書類の種類や記入方法にも変更が生じています。そのため、従業員への書類配布や記入指導の内容も見直す必要があります。

正確な年末調整をおこない、税務上のトラブルや従業員の負担を避けるためには、最新の税制改正内容を把握し、社内制度やマニュアルを早急に更新することが不可欠です。また、改正点を従業員に周知し、円滑に年末調整が進められる体制を整えることが重要です。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

関連記事:年末調整とは?【令和7年最新】確定申告との違いや必要書類、計算の流れをわかりやすく解説

2. 給与計算で天引きする源泉所得税とは

年末調整では、その年(1月1日~12月31日)の年税額と、毎月の給与などから徴収した源泉所得税額との差額を計算し、還付・追加徴収があれば精算手続きが必要です。そのため、給与計算で天引きする源泉所得税が年末調整には大きな影響を与えることになります。ここでは、給与計算で控除する源泉所得税について詳しく紹介します。

2-1. 源泉所得税とは?

源泉所得税とは、従業員に支給される給与などから一定額を徴収し、国に納める所得税(および復興特別所得税)のことです。源泉所得税を徴収しなければならない事業者のことを「源泉徴収義務者」といいます。

所得税は納税者が自ら申告・納付する「申告納税制度」が採用されているため、確定申告により納税することが原則です。しかし、給与などの特定の所得に対しては、源泉徴収制度が採用されており、納税者に代わって事業者が納税をします。なお、源泉徴収制度の目的として、納税漏れの防止が挙げられます。

源泉所得税の納付期限は、原則として、源泉徴収の対象となる給与などを支払った月の翌月10日です。例えば、9月25日に給与を支払う場合、その給与から源泉所得税を徴収し、翌月である10月10日までに納付をしなければなりません。ただし、従業員10人未満規模の小さい会社などでは、届出をすることによって事務の簡素化の側面から7月と1月にまとめて納付することができます。

参考:No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例|国税庁

2-2. 過不足分は年末調整で精算する

毎月の給与から控除すべき源泉所得税の計算方法は決まっています。しかし、あくまでも源泉所得税は、源泉徴収税額表を基に計算されるため、必ず源泉所得税額の合計がその年に納めるべき所得税額(年税額)と同じになるとは限りません。

また、年末調整の手続きの際に、生命保険料控除や地震保険料控除といったさまざまな所得控除を反映させます。そのため、年末調整をおこなったら、納め過ぎた所得税の還付がおこなわれるケースも多いです。ただし、その年の途中で扶養親族が減った場合や、毎月の給与に大きな増加があった場合などには、年末調整した結果、還付でなく、追加徴収しなければならない可能性もあるので気を付けましょう。

関連記事:年末調整でマイナス表記が起きるのはなぜ?その理由と対処方法を詳しく解説

2-3. 毎月の給与計算で起こりやすい所得税処理のミス

毎月の給与計算で起こりやすい所得税処理のミスのひとつに、源泉徴収税額表の誤使用があります。源泉徴収税額表は、従業員の課税対象給与額や扶養区分に応じて所得税を計算するため、少しの誤りでも税額に影響を与えます。具体的には、次のような誤りが起きやすいです。

- 非課税の給与(一定の通勤手当や宿日直手当など)を課税対象として計算してしまう

- 所得税の課税対象となる給与から社会保険料(健康保険料・厚生年金保険料・雇用保険料など)を控除せずに計算してしまう

- 扶養控除等申告書の提出状況を確認せず甲・乙区分を誤って計算してしまう

なお、令和7年度の税制改正により源泉徴収税額表も見直されます。新しい税額表は2026年1月から適用されるため、現行の税額表との違いを確認し、誤って早期に適用しないよう注意が必要です。

関連記事:給与計算ミスへの対処法は?責任・リスクや防止策も解説!

3. 年末調整の計算方法とは?

毎月の給与計算で源泉所得税を徴収・納付したら、年末調整でその年(1月1日~12月31日)に納めるべき所得税を確定させ、過不足税額を精算します。ここでは、年末調整の具体的な計算方法やその流れについて詳しく紹介します。

3-1. 年間の給与総額を計算する

まずは、従業員ごとにその1年間に支払った給与の総額を計算していきます。この際、源泉所得税や社会保険料(健康保険料・厚生年金保険料など)を天引きする前の額を用いる点に注意が必要です。

また、資格手当や地域手当といった手当も、原則課税対象になるので、所得税計算をする際の給与総額に含める必要があります。ただし、通勤手当(一定額まで)や出産手当金・傷病手当金などは非課税となり、給与総額には含めないので気を付けましょう。

関連記事:年末調整で通勤手当や交通費は給与に含まれる?非課税限度額や処理方法を解説

3-2. 控除額を差し引く

所得税の課税対象となる給与総額の計算ができたら、給与所得の計算に移ります。給与所得は、給与総額から給与所得控除を差し引くことで算出することが可能です。

なお、この給与所得から一定の給与所得者は所得金額調整控除を差し引けます。年末調整により適用できるのは「子ども・特別障害者等を有する者等の所得金額調整控除」です。「給与所得と年金所得の双方を有する者に対する所得金額調整控除」を適用するには、従業員自身による確定申告が必要です。

その後、課税所得金額(所得税を計算する際に基礎となる金額)を求めるため、給与所得から各種所得控除を差し引く必要があります。

①給与所得控除額

給与所得控除とは、勤務先から給料や賃金などを受けている従業員に適用される控除を指します。給与所得控除は、事業所得や不動産所得を計算する際の必要経費にあたるものと考えるとわかりやすいかもしれません。給与所得は、次の計算式で給与総額と給与所得控除を用いて算出できます。

給与所得 = 給与総額 – 給与所得控除額

なお、給与所得控除額は、給与総額が190万円までは一律65万円控除、190万円超から850万円までは段階的に控除額の計算方法が決まっています。さらに、850万円超は一律195万円控除となっているため、給与所得控除を計算する際は注意しましょう。

<給与所得控除額(令和7年分)>

給与等の収入金額

(給与所得の源泉徴収票の支払金額)

給与所得控除額

1,900,000円まで

650,000円

1,900,001円から3,600,000円まで

収入金額 × 30%+80,000円

3,600,001円から6,600,000円まで

収入金額 × 20% + 440,000円

6,600,001円から8,500,000円まで

収入金額 × 10% + 110,000円

8,500,001円以上

1,950,000円(上限)

引用:給与所得者と税|国税庁

令和7年度税制改正により、給与所得控除の最低保障額が従来の55万円から65万円へと引き上げられています。給与所得を算出する際は、この改正内容を反映した正しい控除額で計算するよう注意が必要です。

②所得控除額

所得控除とは、社会政策上や納税者の個人的事情の配慮や生活の保障など、税負担面での調整をおこなうために設けられています。給与所得者の場合課税所得金額は次の計算式で算出できます。

課税所得金額(1,000円未満切捨て) = 給与所得金額 – 各種所得控除の合計額

年末調整で適用できる所得控除は、次の通りです。

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 特定親族特別控除(令和7年度税制改正により2025年分の年末調整から適用可能)

- 障害者控除

- ひとり親控除

- 寡婦控除

- 勤労学生控除

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除

特定親族特別控除とは、生計を一にする19歳以上23歳未満の親族(里子を含み配偶者などを除く)で、合計所得金額が58万円を超え123万円以下である人を有する場合に適用される所得控除です。控除額は最大63万円で、特定親族の合計所得金額が85万円を超えると段階的に減少する点に留意が必要です。

なお、寄附金控除や医療費控除、雑損控除も所得控除に該当しますが、年末調整で対応することができません。例えば、その年の医療費が高額であった場合や、その年に特定の寄附(ワンストップ特例を除く)をおこなった場合には、従業員自身で確定申告してもらうよう周知しましょう。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

3-3. 所得税率をかける

給与総額から給与所得控除額と各種所得控除額を差し引くことで、課税所得金額が求められます。課税所得金額に対して、所得税率を掛けることで所得税額が計算できます。所得税は累進課税制度が採用されており、所得税率は次のように課税所得金額に応じて変わります。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 ~ 1,949,000円まで | 5% | 0円 |

| 1,950,000円 ~ 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 ~ 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 ~ 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 ~ 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 ~ 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

給与総額や所得控除額などの計算に間違いがあると、課税所得金額も誤って計算され、納めるべき所得税額の計算も変わってくるので気を付けて計算をしましょう。

3-4. 税額控除額(住宅ローン控除)を差し引く

年末調整で住宅ローン控除(住宅借入金等特別控除)を適用する場合、先ほど求めた所得税額から住宅ローン控除の控除額を差し引きます。ただし、1年目の住宅ローン控除は年末調整で適用できないので、従業員自身による確定申告が必要です。

また、令和6年度(2024年度)については、定額減税制度がありましたが、これも所得税額から差し引ける控除のひとつです。令和7年度(2025年度)については、定額減税制度は設けられていないので留意しておきましょう。なお、税制については定期的に見直しがおこなわれるため、最新の情報をきちんと収集して計算に反映させることが大切です。

3-5. 復興特別所得税を考慮した税額を計算する

復興特別所得税とは、東日本大震災からの復興施策を進めるために設けられた特別な所得税です。2013年から2037年までの25年間、所得税を納める義務のある人は、本来の所得税額に加えて、その2.1%を復興特別所得税として併せて負担することになります。

所得税および復興特別所得税の合計額(100円未満切捨て) = 住宅ローン控除を差し引いた所得税額 × 102.1%

この計算式で算出された所得税および復興特別所得税の合計額が、その人が1年間に実際に納めるべき年調年税額となります。

3-6. 源泉徴収額と照らし合わせる

その年に納めなければならない年調年税額が確定したら、これまでに徴収・納付した源泉所得税の合計額と比較し、過不足税額がないかチェックします。過不足税額があれば、通常は12月分の給与計算をする際に反映させます。給与明細には「年末調整還付額」「年調不足税額」などと記載して、従業員が混乱を招かないような形で給与を支給しましょう。

なお、年末調整をおこなった月分の源泉徴収税額だけでは還付しきれない場合や、年末調整をする月分の給与から徴収しても不足額が残る場合などは、一般的な方法で対応できない可能性もあります。イレギュラーなケースが発生する場合、税理士や税務署などに相談してから対応するようにしましょう。

3-7. 必要書類を作成する

年末調整の計算が終わったら、給与所得の源泉徴収票を作成し、従業員へ交付をします。この源泉徴収票は従業員が確定申告する際や、住宅ローンの審査を受ける際などに利用されるので重要性を理解し、正しく記載をおこないましょう。

また、源泉徴収票は必要に応じて税務署への提出も必要です。さらに、源泉徴収票と内容がほぼ同じ給与支払報告書も作成し、各市区町村へ提出する必要があります。

国税庁ではExcelの年末調整計算シートを公開しています。しかし、年末調整の計算にあたり、より高い機能性を求めるのであれば、フリーソフトではなく専用のシステムを検討してみましょう。当サイトでは、給与計算システム「ジンジャー給与」を例に、ほかのシステムと連携することでどのように業務効率が上がるか解説した資料を無料で配布しております。システムの導入により業務改善が期待できると感じたご担当者様は、こちらから資料をダウンロードしてご確認ください。

4. 年末調整に必要となる書類

毎月の給与計算をする際、従業員から提出を受けた「扶養控除等(異動)申告書」や「源泉徴収税額表」を基に、源泉所得税の天引きをおこないます。また、年末調整では、各種所得控除や税額控除の情報を正しく反映させるため、従業員にさまざまな書類を提出してもらう必要があります。ここでは、給与計算や年末調整に必要となる書類について詳しく紹介します。

関連記事:【2025年版】年末調整の書類の書き方とは?提出や保管のポイントも解説

4-1. 扶養控除等(異動)申告書

「扶養控除等(異動)申告書」とは、扶養親族の情報を正しく把握するために必要となる書類です。扶養控除等申告書を基に、毎月の源泉所得税額を計算することもあり、その年の最初に給与が支払われる日の前日までに提出することが義務付けられています。

また、扶養親族の人数が変わったなど、申告書の内容に変更があった場合、次の給与の支払いを受ける日の前日までに変更内容を記載した申告書の提出が必要です。扶養控除等申告書は、年末調整において、扶養控除や障害者控除などの所得控除を反映させるためにも使用するため、正しく記載・提出してもらいましょう。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

4-2. 基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書

「基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」とは、年末調整において、基礎控除や配偶者控除(配偶者特別控除)、特定親族特別控除、所得金額調整控除といった控除を適用するために必要となる書類です。

この書類は、その年の最後に給与が支払われる日の前日までに提出してもらう必要があります。提出が遅くなると、年末調整手続きに影響が出るため、できる限り早めに提出してもらいましょう。

参考:A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告|国税庁

4-3. 保険料控除申告書

「保険料控除申告書」とは、年末調整において、生命保険料控除や地震保険料控除といった保険料控除を適用するために必要となる書類です。適用する控除によって、証明書類の添付も必要になります。

提出期限は、「基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」と同様です。なお、保険料控除を受けない従業員については、保険料控除申告書を作成・提出してもらう必要はありません。

4-4. 住宅借入金等特別控除申告書

「住宅借入金等特別控除申告書」とは、年末調整において、住宅ローン控除(2年目以降)を適用するために必要となる書類です。また、年末調整で住宅ローン控除を適用するためには、申告書にあわせて、「住宅取得資金に係る借入金の年末残高等証明書」も提出してもらう必要があります。

なお、住宅ローン控除は、年末の住宅ローン残高に応じて、一定額の税額控除を受けられる仕組みです。居住年や認定住宅区分によって、控除年数や控除額は変わってくるため、住宅ローン控除の適用要件や計算方法を正しく理解しておきましょう。

参考:No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)|国税庁

4-5. 前職の源泉徴収票

その年の途中で転職した従業員で、転職先において年末調整を受ける場合、前の勤め先で支払われた給与なども踏まえたうえで計算をおこなう必要があるので、前職の源泉徴収票を提出してもらわなければなりません。そのため、中途採用をおこなっている場合など、年の途中で新しく雇用する場合、前職の源泉徴収票も提出してもらうようにしましょう。

関連記事:年末調整で前職の源泉徴収票の提出が必要な理由とは?未提出時の対処法も解説

5. 給与計算や年末調整における所得税の計算に関する注意点

給与計算や年末調整において所得税に関する計算をする際は、気を付けるべき点がいくつかあります。ここでは、給与計算や年末調整における所得税の計算に関する注意点について詳しく紹介します。

5-1. 提出不備によるトラブルに気を付ける

正しく毎月の給与計算で源泉所得税を算出したり、年末調整で各種控除を適用したりするためには、従業員に書類を適切に作成・提出してもらう必要があります。もしも期限までに申告書類を提出してもらえない場合、年末調整をおこなえない可能性があります。また、提出書類に不備があると、間違って年税額が計算されるおそれもあります。このような事態を招かないためにも、給与計算や年末調整に必要な書類の書き方を正しく案内し、必要に応じてサポートしてあげることが大切です。

5-2. 書類はすぐに破棄しない

従業員から提出を受けた書類や、年末調整の計算に使った書類は、個人情報が含まれるため正しく管理する必要があります。また、税務調査などを受けた際の証拠書類にもなります。

例えば、扶養控除等申告書などの年末調整に関係する書類は、その申告書の提出期限の属する年の翌年1月10日の翌日から7年間の保存が義務付けられています。そのため、書類を使い終わったらすぐに破棄しないよう注意が必要です。

参考:No.2503 給与所得者の扶養控除等申告書等の保存期間|国税庁

5-3. 年末調整で対応できない場合は確定申告してもらう

年収2,000万円を超える場合や、医療費控除・寄付金控除を適用したい場合などは、年末調整で対応できないため、従業員自身で確定申告してもらう必要があります。また、年末調整の期限までに書類不備などにより、手続きが間に合わなかった従業員についても同様です。

その他、年末調整をおこなえたとしても、「複数の勤務先から給与を受け取っている」「副業所得が20万円を超えている」といった場合は、所得を合算したうえで納めるべき所得税額を算出しなければならないので、確定申告が必要になります。その際、源泉徴収票が必要になるので、法律で定められた期限(翌年1月31日)までに正しく交付しましょう。

なお、確定申告の期間は、原則としてその年の翌年2月16日から3月15日までです。確定申告の期限を過ぎて手続きすると、従業員に延滞税や無申告加算税などの罰金が課せられるなどトラブルを生むおそれもあります。そのため、事前に手続きの期限ややり方についても該当する従業員に伝えておきましょう。

6. 毎月の給与計算から年末調整までを効率化するポイント

毎月の給与計算は、単なる給与の支払い作業にとどまらず、源泉所得税の計算や社会保険料の控除、各種手当の調整など、複雑な処理が伴います。加えて、年末調整では1年間の給与や控除情報をもとに所得税の過不足を精算する必要があり、作業量や確認作業も非常に多くなります。

ここでは、従業員一人ひとりの給与計算から年末調整までの一連の業務を、より効率的に進めるためのポイントを紹介します。

6-1. 源泉徴収簿で情報を一元管理してミスを防ぐ

年末調整とは、1年間に従業員から源泉徴収した所得税額と、実際に納めるべき所得税額を照らし合わせ、過不足があれば還付や追加徴収をおこなう手続きです。しかし、給与や控除に関する情報が散在していると、作業に時間がかかるうえ、計算ミスのリスクも高まります。

そこで、源泉徴収簿を作成して情報を一元管理することをおすすめします。源泉徴収簿には、従業員ごとの給与・賞与の額、社会保険料、源泉徴収税額、各種控除の状況などをまとめて記録できます。作成自体は義務ではありませんが、一度整備しておけば、過去の給与履歴や控除状況をすぐに参照でき、計算の正確性が高まるだけでなく、従業員からの問い合わせや監査対応にも役立つでしょう。

また、国税庁では源泉徴収簿のフォーマットを提供しており、これを活用することで必要項目が整理され、手入力によるミスも減らせます。これにより年末調整の作業をさらに効率的かつ正確に進められるでしょう。

参考:A2-2 給与所得・退職所得に対する源泉徴収簿の作成|国税庁

関連記事:源泉徴収簿を作成する必要性やその手順・注意点を解説

6-2. 給与計算ソフトで業務を自動化する

給与計算ソフトを導入することで、従来の手作業による入力ミスや計算ミスを大幅に減らし、給与計算業務を効率化できます。特に年末調整に対応した機能を備えたソフトを使えば、毎月の給与計算から年末調整まで、一連の業務をスムーズに処理可能です。

これにより、計算ミスによる税額の過不足や、従業員への還付・徴収の遅れといったリスクを軽減できます。さらに、クラウド型の給与計算ソフトには、税制改正や法令変更に自動で対応する機能を持つものもあり、利便性が高まっています。料金や機能、操作性、セキュリティなどを比較検討し、自社のニーズに最適なツールを選ぶことが重要です。

6-3. 年末調整を電子化して手続きをスムーズにする

年末調整の手続きは電子化が可能です。申告書類を電子データでやり取りすることで、従業員はシステム上で直接入力・提出でき、書類の配布や回収にかかる手間を大幅に削減できます。さらに、入力内容の自動チェック機能や不備通知機能をシステムに備えれば、記入漏れや誤入力をリアルタイムで防ぐことも可能です。

ただし、電子化を進める際は、従業員からの同意取得や、個人情報を含む申告書類の安全な管理など、適切なセキュリティ対策が必須です。これらの環境を整えることで、年末調整業務の効率化と正確性の向上が期待できます。

関連記事:年末調整の電子化とは?やり方、企業におけるメリット・デメリットを解説

7. 年末調整の流れを理解してスムーズな給与計算を

年末調整は、その年に納付すべき所得税額(年税額)を計算し、給与などから概算で控除されていた源泉徴収税額の合計と比較して、過不足分について調整する手続きです。複雑な計算や様々な書類を必要とするため、かなり時間を要する業務になっています。手続きの流れや注意点をしっかり理解し、スムーズに作業を進められるように準備していきましょう。

【所得税の計算について知りたい方はコチラ▶所得税とは?所得税の計算方法や納付方法、納付期限を解説】

毎月の給与計算、特に所得税や住民税の計算は複雑で、法改正も発生するため「本当にこれで合っているだろうか…」と不安に感じる瞬間は少なくないはずです。

徴収や納付の遅延は、延滞税の発生や従業員との信頼関係にも影響しかねません。

当サイトでは、こうした不安を解消し、自信を持って業務を遂行するためのポイントを解説した資料を配布しています。

▼この資料でわかること

-

間違いやすい所得税・住民税計算の具体的な注意点

-

源泉徴収税額表の正しい見方と、年税額の算出プロセス

-

給与計算システム導入による、法改正への自動対応と業務効率化の実現方法

毎年のように改訂が入る税額表の確認や、複雑な年間スケジュールの管理にも役立つ資料になっていますので、ぜひこちらから資料をダウンロードの上、お役立てください。

勤怠・給与計算のピックアップ

-

有給休暇の計算方法とは?出勤率や付与日数、取得時の賃金をミスなく算出するポイントを解説

勤怠・給与計算公開日:2020.04.17更新日:2026.01.29

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2026.01.27

-

社会保険料の計算方法とは?計算例を交えて給与計算の注意点や条件を解説

勤怠・給与計算公開日:2020.12.10更新日:2025.12.16

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2025.03.10

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2025.11.21

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2025.02.07

給与計算の関連記事

-

雇用保険の休職手当とは?受給条件や申請方法をわかりやすく解説

人事・労務管理公開日:2025.06.18更新日:2025.08.28

-

パート従業員にも休職手当を支給できる?支給条件や注意点を解説

人事・労務管理公開日:2025.06.17更新日:2025.08.28

-

休職手当はいくら支払う?金額や支給条件を解説

勤怠・給与計算公開日:2025.06.16更新日:2025.08.28