社会保険料の納付方法は?仕組みや納付期限、納付書について解説

企業にとって、社会保険料の納付は、従業員の生活と将来を支えるための重要な法的義務です。納付が滞ると、企業の信用を失うだけでなく、延滞金の発生や財産の差し押さえといったリスクを負うことになります。

本記事では、企業の経営者や人事担当者が知っておくべき、社会保険料の納付方法、仕組みと期限、滞納リスク、そして実務上の注意点と効率化の方法をご紹介します。

目次

従業員の入退社、多様な雇用形態、そして相次ぐ法改正。社会保険手続きは年々複雑になり、担当者の負担は増すばかりです。

「これで合っているだろうか?」と不安になる瞬間もあるのではないでしょうか。

とくに、加入条件の適用拡大は2027年以降も段階的に実施されます。

◆この資料でわかること

- 最新の法改正に対応した、社会保険手続きのポイント

- 従業員の入退社時に必要な手続きと書類の一覧

- 複雑な加入条件をわかりやすく整理した解説

- 年金制度改正法成立によって、社会保険の適用条件はどう変わる?

この一冊で、担当者が押さえておくべき最新情報を網羅的に確認できます。煩雑な業務の効率化にぜひこちらから資料をダウンロードしてご活用ください。

1. 社会保険料を納付する3つの方法

社会保険料(健康保険料、厚生年金保険料など)の納付には、次の3つの方法があります。

- 金融機関窓口での直接納付

- 口座振替による納付

- 電子納付「Pay-easy(ペイジー)」による納付

企業の実情や重視するポイント(確実性、利便性、自動化)に応じて、最適な方法を選択しましょう。ここでは、3つの方法とメリット、デメリットを解説します。

1-1. 金融機関窓口での直接納付

日本年金機構(年金事務所)から送付されてくる納入告知書(納付書)を金融機関窓口に持参し、現金で支払う方法です。

- メリット:事前の特別な手続きは不要で、納付の確実性が高く、その場で領収証を受け取れる点です。

- デメリット:毎月金融機関へ出向く手間と時間がかかることや、窓口の営業時間内に手続きを完了させる必要がある点です。

1-2. 口座振替による納付

口座振替は、あらかじめ指定した企業の銀行口座から、納付期限日に自動で社会保険料が引き落とされる方法です。

- メリット:一度手続きをすれば毎月の納付が自動化されることで、納付忘れのリスクを抑えられる点です。

- デメリット:準備期間が必要となる点です。口座振替を開始するまでに年金事務所に「健康保険・厚生年金保険 保険料口座振替納付(変更)申出書」を提出し、1〜2ヵ月程度の準備期間が必要となります。また、残高不足の場合は引き落としができず滞納となるリスクがあるため、厳格な残高管理が求められます。

口座振替で納付する場合の手続きは、次の手順でおこないます。

- 「厚生年金保険料等・国民年金保険料の口座振替可能金融機関一覧表」に、利用したい金融機関があるかを確認します。一部の金融機関・支店などでは取り扱いがない場合があるため、各金融機関へ照会が必要です。

- 「保険料口座振替納付(変更)申出書」に必要事項を記入します。

- 口座振替を利用する金融機関の確認を受けます。インターネット専業銀行で口座振替を希望する場合は、この金融機関確認の手続きを省略し直接提出も可能です。

- 事業所の所在地を管轄する事務センターもしくは年金事務所へ郵送、または年金事務所の窓口に提出します。

参考:厚生年金保険料等のケース3:健康保険料・厚生年金保険料を口座振替によって納付したいとき|日本年金機構

1-3. 電子納付「Pay-easy(ペイジー)」による納付

電子納付「Pay-easy(ペイジー)」は、インターネットバンキングやATMを利用して、納付書に記載されている情報を入力し、電子的に支払う方法です。

- メリット:金融機関の窓口に行かずに、オフィスや自宅から24時間いつでも納付できます。ただし、金融機関によって時間制限があるので注意しましょう。また、利用手数料が原則無料な点もメリットです。

- デメリット:納付書の情報入力にミスがあると正しく納付されず入金が適切な口座に反映されないリスクがあります。

電子納付を利用する際は、納入告知書(納付書)に記載された「収納機関番号(00500)」、「納付番号(16桁)」、「確認番号(6桁)」の情報を次のいずれかの方法で入力・照会し、払込手続きをおこないます。

- インターネットバンキング:インターネットを利用

- モバイルバンキング:携帯電話を利用

- ATM:Pay-easy(ペイジー)マークの表示のある金融機関のATMを利用

- テレフォンバンキング:電話の音声案内などを利用

なお、事前に電子証明書の取得やネットバンキングの契約が必要な場合もあるので、事前に確認しましょう。また、電子納付では領収書が発行されません。領収書が必要な場合は金融機関の窓口納付を利用しましょう。

1-4. クレジットカード払いはできない

社会保険料(健康保険料、厚生年金保険料)の納付は、原則としてクレジットカード払いはできません。国民年金保険料はクレジットカード払いによる納付が可能ですが、企業が納付する社会保険料は対象外となっています。

2. 社会保険料納付の仕組み

社会保険料の納付は、単に支払うだけでなく、その納付先や金額がどのように決定されるかという仕組みの理解が重要です。ここでは、社会保険料納付の基本ルールと、納付額決定までの流れを解説します。

2-1. 社会保険料の納付先

企業が納付する社会保険料(健康保険料・厚生年金保険料)の納付先は、原則として日本年金機構(年金事務所)です。年金事務所は健康保険と厚生年金保険を一括して取り扱っています。

ただし、大企業などが設立している健康保険組合に加入している場合、健康保険料のみ健康保険組合に納付し、厚生年金保険料は年金事務所に納付するというように、納付先が分かれることがあります。

2-2. 社会保険料の納入告知書(納付書)

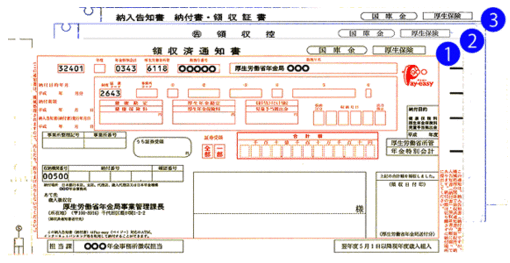

納付する金額や納付期限などの情報が記載されたものが「納入告知書(納付書)」です。通常、対象月の翌月の20日ごろに年金事務所から事業所へ郵送されます。

納入告知書(納付書)は、1枚目「領収済通知書」、2枚目「領収控」、3枚目「納入告知書(納付書)・領収証書」の3枚つづりとなっており、金融機関窓口で納付する際にはすべて持参が必要です。

納付書には、主に次の情報が記載されています。

- 納付対象月日:保険料の対象月

- 納付期限:支払わなければならない期日(原則として対象月の翌月末日)

- 保険料額(合計):企業が納付すべき総額

- 収納機関番号、納付番号、確認番号:電子納付(Pay-easy)を利用する際に必須となる情報です。

納付書の確認を怠ると、納付額や納付期限を誤る原因となるため、記載内容を必ずチェックしましょう。

2-3. 社会保険料の計算方法

社会保険料(健康保険料、厚生年金保険料)は、「標準報酬月額」と「標準賞与額」という基準額に基づいて計算されます。

社会保険料は、原則として「企業(事業主)」と「従業員」で折半されます。ここでは、従業員負担分の計算例を紹介します。

標準報酬月額による計算(月々の給与)

従業員の報酬(各種手当を含む)を、健康保険(50等級)や厚生年金保険(32等級)で定められた保険料額表の「等級」にあてはめて算出される標準報酬月額に、保険料率をかけて算出されます。

健康保険料率は都道府県によって異なるため、東京都(協会けんぽ東京支部)の健康保険料率9.91%(介護保険料を含まない) を例に解説します。

- 計算例

-

標準報酬月額 260,000円

健康保険料率(東京都・労使折半後):4.955%

厚生年金保険料率(労使折半後) 9.15%

健康保険料(従業員負担分) 260,000円×4.955%=12,883円

厚生年金保険料(従業員負担分) 260,000円×9.15%=23,790円

従業員が負担する月額保険料合計

12,883円+23,790円=36,673円

40歳~64歳の介護保険第2号被保険者の場合は、これに介護保険料が加算されます。健康保険料率は都道府県ごとに異なるため、実務では該当する保険料額表を必ず確認してください。

参考:令和7年度保険料額表(令和7年3月分から)|全国健康保険協会

参考:厚生年金保険料額表|日本年金機構

関連記事:標準報酬月額とは?調べ方や社会保険料の算出方法について解説

標準賞与額による計算(賞与)

賞与額から1,000円未満の端数を切り捨てた額(標準賞与額)に保険料率をかけて算出されます。

- 計算例

-

賞与支給額 456,700円

健康保険料率(東京都・労使折半後) 4.955%

厚生年金保険料率(労使折半後) 9.15%

標準賞与額 456,000円(1,000円未満切り捨て)

健康保険料(従業員負担分) 456,000円×4.955%=22,594.8円

厚生年金保険料(従業員負担分) 456,000円×9.15%=41,724円

従業員が負担する賞与時の保険料合計

22,594.8円+41,724円=64,318.8円

ここでは計算結果の例を示しています。実務での1円未満の切り捨て・四捨五入などの端数処理は、自社の給与計算ルールに従って計算してください。

40歳~64歳の介護保険第2号被保険者の場合は、これに介護保険料が加算されます。健康保険料率は都道府県ごとに異なるため、実務では必ず確認するようにしましょう。

参考:令和7年度保険料額表(令和7年3月分から)|全国健康保険協会

参考:厚生年金保険料額表|日本年金機構

関連記事:標準賞与額の意味や保険料を計算する方法を詳しく紹介

また、社会保険料は、原則として「企業(事業主)」と「従業員」で折半されます。企業は、従業員負担分を給与から控除し、それに企業負担分を加えて全額をまとめて納付することになります。

関連記事:社会保険料の計算方法とは?給与計算や社会保険料率についても解説

3. 社会保険料の納付期限

社会保険料は、期限を過ぎると延滞金が発生するなど、企業の信用に直接関わるため、納付期限の遵守が極めて重要です。ここでは、納付期限の基本ルールと、万が一期限が過ぎてしまった場合の対応方法を解説します。

3-1. 納付期限は対象月の翌月末

社会保険料の納付期限は、原則として対象月の翌月末日です。例えば、4月分の社会保険料はその翌月である5月末日までに納付する必要があります。

企業の納付業務における一般的なスケジュールは次の通りです。

- 納付対象月の給与支給時またはその前に、従業員の標準報酬月額に基づいて保険料を計算し(「2-3. 社会保険料の計算方法」で解説)、従業員負担分を給与から控除します。

- 対象月の翌月20日ごろに、年金事務所から納付額が記載された「納入告知書(納付書)」が企業へ郵送されます。

- 納入告知書(納付書)に記載された対象月の翌月末日までに、企業は従業員控除分と企業負担分を合わせた全額を納付します。

なお、月末日が土曜日、日曜日、または祝日にあたる場合は、その翌営業日が納付期限となります。

3-2. 納付期限が過ぎた場合の対応方法

万が一、納付期限を過ぎた場合でも、速やかに納付をおこないましょう。金融機関の窓口や電子納付(Pay-easy)を利用すれば迅速な納付が可能です。

さらに、納付が遅れることが判明した時点で、事業所の所在地を管轄する年金事務所へ納付が遅れる旨を報告しましょう。事前に連絡を入れることで、年金事務所からの督促や調査を避けられる場合があります。

納付期限を過ぎた場合、後日「督促状」が送付されます。この督促状に記載された指定期限までに納付すれば、原則として延滞金はかかりません。

しかし、指定期限を過ぎて納付した場合は、納付期限の翌日から納付日までの日数に応じて延滞金が発生します。納付後、後日送付される延滞金の告知書を確認し、こちらも速やかに納付する必要があります。詳細は次の「4. 社会保険料の滞納によるリスク」で解説します。

4. 社会保険料の滞納リスク

社会保険料の納付の遅延は、企業のキャッシュフローの問題だけでなく、法的な罰則や社会的な信用失墜など、企業経営に致命的な影響を及ぼすおそれがあります。

ここでは、滞納した場合の具体的なリスクを解説します。

4-1. 社会保険料の督促状の送付と延滞金が適用される

納付期限を過ぎても保険料の納付がない場合、年金事務所から督促状が送付されます。督促状は、納付期限から1週間程度で送付されることが一般的です。

督促状に記載された指定期限までに納付すれば、原則として延滞金はかかりません。しかし、指定期限を過ぎると、延滞金は納付期限の翌日からさかのぼって計算されます。

延滞金の利率は指定期限の翌日から3ヵ月を経過する日までは、比較的低い利率(特例基準割合+1%)が適用されます。令和7年(2025年)時点ではこの期間の利率は年2.4%です。

これを超えると、特例基準割合+7.3%(上限14.6%)という高い利率が適用され、令和7年時点では年8.7%が適用されます。

4-2. 最悪の場合は財産が差し押さえられる

督促状による納付を無視し、滞納状態が続いた場合、企業は最も厳しい処分である「財産の差し押さえ」を受けることになります。

年金事務所は、滞納者に対し、裁判所の手続きを経ることなく滞納処分として企業の財産を差し押さえる権限を持っています。社会保険料の徴収や滞納処分は、健康保険法および厚生年金保険法により、国税徴収法の規定が準用されているためです。民間の債権回収とは異なり、訴訟や判決を経ることなく、年金事務所の判断で差し押さえが実行される仕組みとなっています。

納付がない状態が続くと、年金事務所の職員による財務調査がおこなわれます。調査により差し押さえの対象となる財産が確認された場合、差し押さえの執行に先立って予告通知(催告書)が届く流れです。

この予告通知も無視した場合、預金、売掛金、有価証券、不動産、動産など、企業のほぼすべての財産が差し押さえの対象となります。預金口座や売掛金が差し押さえられると、企業の資金繰りが即座に破綻し、事業継続が極めて困難になるので絶対に無視しないようにしましょう。

4-3. 社会的信頼が失墜するおそれがある

社会保険料の滞納は、単なる金銭的な罰則に留まりません。企業の社会的信頼を失墜させ、事業継続に致命的な影響を及ぼします。

まず、滞納が明らかになると、銀行などの金融機関からの融資審査に通りにくくなるなど、財務上の信用が失われます。

さらに、取引先に社会保険料滞納の事実が知られることで、取引停止や契約解除につながる可能性もあるでしょう。

また、「社会保険料を払えない会社」というイメージは従業員の不安を煽り、離職率を高めます。採用市場においても「経営不安がある企業」と判断され、人材の獲得が困難になるでしょう。人材が離職し、採用もできなくなると、企業組織の崩壊につながりかねません。

関連記事:社会保険料を滞納する8つのリスクや支払えないときの対策を解説

5. 社会保険料の納付における注意点

社会保険料の納付実務では、毎月の定型業務以外にも、入社・退職や休業などの際に発生する特有のルールがあります。これらの注意点を理解し、正確な控除と納付をおこないましょう。

5-1. 社会保険料は日割り計算されない

社会保険料は、資格を取得した月から徴収の対象となり、月単位で計算されます。月の途中で入社し資格を取得した場合でも、その月の保険料は満額発生します。同様に、月の途中で退職し資格を喪失した場合も、その月の保険料は原則として満額発生です。

また、同月内に資格取得と資格喪失が発生する「同月得喪」の場合は、その月の保険料は1ヵ月分の納付が必要です。

この「日割り計算がない」というルールは、特に月末付近の入社・退職があった場合、給与計算時に控除の有無や月数を誤るミスが発生しやすいため注意しましょう。

5-2. 控除されるのは翌月の給与から

社会保険料は資格取得日が属する月の分から発生しますが、多くの企業では、従業員への控除は翌月支給の給与からおこないます。

例えば、4月15日入社の場合、4月分の保険料が発生します。ここで発生した保険料は翌月である5月支給の給与から控除するのが一般的です。入社したばかりの従業員は、この最初の控除を忘れないように注意しましょう。

5-3. 産休・育休中は条件によって社会保険料が免除される

従業員が産前産後休業や育児休業を取得した場合、所定の手続きをおこなうことで、企業負担分と従業員負担分の両方の社会保険料が免除されます。

免除期間は、産前産後休業中は休業開始月から終了日の翌日の属する月の前月(産前産後休業終了日が月の末日の場合は産前産後休業終了月)まで、育児休業中は休業等を開始した日の属する月から育児休業等が終了する日の翌日が属する月の前月までです。

免除を受けるためには、企業が年金事務所に対し「産前産後休業取得者申出書」や「育児休業等取得者申出書」を提出する必要があります。

これらの手続きを忘れると、免除が適用されず企業が保険料を負担しなければならないため、休業開始時に速やかに対応しましょう。

参考:従業員(健康保険・厚生年金保険の被保険者)が産前産後休業を取得したときの手続き|日本年金機構

参考:従業員(健康保険・厚生年金保険の被保険者)が育児休業等を取得・延長したときの手続き|日本年金機構

関連記事:産休中の社会保険料免除の期間を事例別で解説!出産日がずれた場合の対応方法

5-4. 賞与支給の翌月は賞与分も納付する

毎月の給与から控除・納付される保険料のほかに、賞与からも社会保険料が徴収されます。

賞与分の社会保険料は、賞与が支給された月の翌月の納付期限までに、通常の月々の保険料と合算して納付します。

賞与保険料は、賞与額から1,000円未満の端数を切り捨てて算出する標準賞与額に保険料率をかけて計算されます。賞与が支給される月は納付額が通常月よりも大幅に増えるため、資金繰りや納付書の確認時にミスがないよう十分に注意しましょう。

関連記事:標準賞与額の意味や保険料を計算する方法を詳しく紹介

6. 社会保険料納付を期限を遵守し効率化する方法

社会保険料の納付業務は、納付額の計算、控除、納付書の作成、そして支払いという複数の手順にまたがり、人為的なミスが発生しやすい煩雑な作業です。納付期限の遵守と業務効率化を両立させるために、次の方法を徹底しましょう。

6-1. スケジュール管理の徹底

納付期限を確実に守るために、まず期限管理の徹底が基本です。

納付期限(対象月の翌月末日)を社内のカレンダーやクラウドツールに登録し、経理・人事担当者が必ず確認できるようリマインダーを設定するとよいでしょう。

特に賞与支給月の翌月は納付額が増えるため、通常の月とは別に資金準備の計画を組むことが重要です。

関連記事:給与計算業務の流れとは?月間・年間スケジュール、実務フローや注意点を解説

6-2. 納付額の計算ミスを防ぐためのチェック体制の構築

標準報酬月額の決定や月額変更時の計算ミスは、過少申告や過大納付の原因となり、年金事務所への訂正手続きや差額調整の手間が発生します。

業務の担当範囲が不明確であったり、部門間の連携が不十分であったりすると、納付漏れが発生する可能性が高まります。リスクを防ぐため、人事部門と経理部門が連携し、業務の重複や情報の漏れを防ぐことに努めましょう。

また、納付額の最終チェックは必ず複数の担当者や責任者によるダブルチェック体制を構築し、計算に必要なデータを漏れなく共有する体制の構築が不可欠です。

6-3. 電子申請システム・クラウドツールの活用

納付業務の効率化と正確性を大幅に向上させるのが、デジタル技術の活用です。e-Gov(イーガブ)を利用した電子申請により、行政手続きのために窓口に出向く手間がなくなります。

関連記事:e-Gov(イーガブ)とは?知っておくべき電子申請義務化と使い方を解説

また、クラウド型の人事労務ソフトは、標準報酬月額の自動計算から、法定調書の作成、電子申請、そしてダイレクト納付のデータ連携までを一貫した流れでサポートするため、ミスを最小限に抑え、業務時間を大幅に短縮できます。

7. 社会保険料は毎月期限を守って正しく納付しよう

社会保険料の納付業務は、単なる経費処理ではなく、企業の法令遵守と従業員の福利厚生に直結する重要な業務です。

企業には、毎月、納付期限の厳守が求められています。本記事で解説した複雑なルールを正確に理解し、クラウドソフトや電子申請などのデジタルツールを活用し、ミスを最小限に抑えながら効率的で確実な納付体制の構築が重要です。

正確な納付管理をおこなうことが、従業員からの信頼を高め、その結果企業の安定的な成長を支える土台となります。毎月期限を守って正しく納付しましょう。

関連記事:社会保険料の計算方法とは?給与計算や社会保険料率についても解説

関連記事:社会保険料の定時決定とは?算定基礎届や提出時期、随時改定との違いを解説

関連記事:社会保険の随時改定とは?標準報酬月額を改定する条件やタイミング、手続き方法を解説

関連記事:社会保険の加入手続きや必要書類、加入対象の従業員の範囲もあわせて解説

従業員の入退社、多様な雇用形態、そして相次ぐ法改正。社会保険手続きは年々複雑になり、担当者の負担は増すばかりです。

「これで合っているだろうか?」と不安になる瞬間もあるのではないでしょうか。

とくに、加入条件の適用拡大は2027年以降も段階的に実施されます。

◆この資料でわかること

- 最新の法改正に対応した、社会保険手続きのポイント

- 従業員の入退社時に必要な手続きと書類の一覧

- 複雑な加入条件をわかりやすく整理した解説

- 年金制度改正法成立によって、社会保険の適用条件はどう変わる?

この一冊で、担当者が押さえておくべき最新情報を網羅的に確認できます。煩雑な業務の効率化にぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

社会保険の関連記事

-

雇用保険被保険者資格喪失届はどこでもらう?提出先や添付書類などを解説

人事・労務管理公開日:2025.08.08更新日:2025.08.27

-

養育期間の従前標準報酬月額のみなし措置とは?申請期間や必要書類を解説

人事・労務管理公開日:2023.10.13更新日:2025.10.09

-

70歳以上の従業員の社会保険を解説!必要な手続きや注意点とは

人事・労務管理公開日:2022.04.16更新日:2026.01.28