給与明細に記載する所得税とは?徴収義務や計算方法をわかりやすく解説

更新日: 2025.10.15 公開日: 2021.10.17 jinjer Blog 編集部

給与明細の発行は、所得税法第231条で定められた義務です。給与明細には主に「給与総額」「控除額」「差引支給額」が記載されます。この控除額のひとつとして、所得税が給与から差し引かれます。

給与から所得税を差し引く際には、源泉徴収の仕組みに従い、正確に計算する必要があります。本記事では、給与明細に記載される所得税の天引きの重要性や具体的な計算方法についてわかりやすく解説します。

▼給与明細について詳しく知りたい方はこちら

給与明細とは?保管期間や注意点、記載項目までくわしく解説

毎月の給与計算において、所得税の計算に不安を感じることはありませんか?

「所得税ってどんな税金?」「なぜ給与から引かれるの?」といった従業員からの質問に、自信を持って答えたいとお考えではないでしょうか?

そのような方に向けて、当サイトでは各種税金の定義から毎月の徴収額の決定方法、計算時にミスが発生しやすいポイントまでわかりやすく解説したマニュアルを無料で配布しています。

税金計算の不安を解消し、ミスなく効率的に進めたい方は、ぜひこちらからダウンロードしてご覧ください。

目次

1. 給与明細に記載する所得税とは?

給与明細に記載されている控除のひとつが所得税です。所得税は、個人に所得があった際に国に納める税金で、雇用形態を問わず課税対象となります(ただし非課税となる所得もある)。似た税金として住民税がありますが、こちらは前年の所得を基準に翌年課税される点や納税先が異なります。

ここからは、なぜ毎月の給与から所得税が控除されるのか、そして給与明細の発行義務について解説します。給与からの天引きには国の制度的な理由があり、給与明細の交付にも法律上のルールが定められています。

1-1. 会社には従業員の給与から所得税を徴収して納付する義務がある(所得税法第183条)

所得税法第183条に基づき、会社は従業員に給与を支払う場合、その支払金額に応じた所得税を徴収して国に納付する義務があります。これを「源泉徴収」といいます。つまり、従業員が納めるべき所得税を会社が代わりに徴収して納めているのです。

関連記事:所得税とは?所得税の計算方法や納付方法、納付期限を解説

1-2. 会社には従業員に給与明細を発行する義務がある(所得税法第231条)

所得税法第231条に基づき、会社が従業員に給与を支払う際には、その従業員に対して給与明細(支払明細書)を発行する義務があります。交付のタイミングは「給与を支払うとき」とされています。また、所得税法施行規則第100条により、給与明細には少なくとも「給与の支払金額」と「控除される所得税額(源泉徴収税額)」を必ず記載しなければなりません。

このように、会社には源泉徴収をおこなう義務とともに、その計算結果を明示した給与明細を発行する義務が法律で定められています。したがって、給与から天引きすべき所得税を正確に計算し、その金額を記載した給与明細を支給時に交付しなければならないのです。

参考:所得税法第231条|e-Gov法令検索

参考:所得税法施行規則第100条|e-Gov法令検索

関連記事:給与明細の電子化(ペーパーレス化)!導入手順やメリット、注意点を徹底解説

2. 給与明細に記載する所得税の計算方法

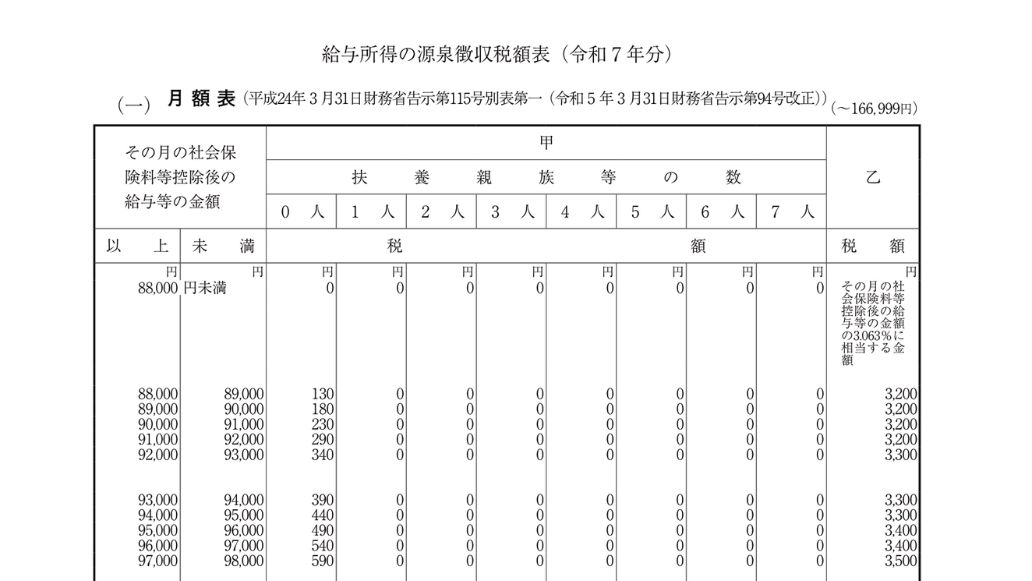

給与明細に記載される所得税は、あらかじめ国が定めるルールに基づいて計算されます。ここでは、令和7年分の源泉徴収税額表(月額表)を基に従業員の給与から源泉徴収される所得税の算出方法について詳しく解説します。

なお、令和7年度の税制改正により「基礎控除・給与所得控除の引き上げ」や「特定親族特別控除の新設」がおこなわれ、令和8年1月からは源泉徴収税額表が改正されます。これにより毎月の所得税計算の金額は変わりますが、計算の基本的な流れ自体は大きく変わりません。この機会に正しい手順を押さえておきましょう。

参考:給与所得の源泉徴収税額表(令和7年分)|国税庁

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

参考:令和8年分 源泉徴収税額表|国税庁

2-1. 所得税の計算対象となる給与を計算する

まず、所得税の計算対象となる給与額を求めます。これは基本給に加えて、残業手当や休日手当なども含まれます。また、会社の商品を無償や割安で受け取った場合のように、現金以外であっても従業員に経済的な利益があれば「現物給与」として課税対象に含めなければなりません。

一方、一定額までの通勤手当(1ヵ月あたり15万円以内の電車・バスの定期券など)や、職務上欠かせない支給品(作業着や制服など)は非課税とされています。これらは所得税の計算基礎となる給与額に含めない点に注意が必要です。

参考:No.1400 給与所得|国税庁

参考:No.2011 課税される所得と非課税所得|国税庁

2-2. 社会保険料等を差し引く

次に、所得税の計算対象となる給与から社会保険料等を差し引きます。ここでいう社会保険料等とは、社会保険料控除の対象となる「社会保険料」と、小規模企業共済等掛金控除の対象となる「小規模企業共済等掛金」のことです。具体的には、次の例が社会保険料等に含まれます。

|

対象 |

具体例 |

|

社会保険料 |

健康保険料 介護保険料 厚生年金保険料 雇用保険料 |

|

小規模企業共済等掛金 |

企業型確定拠出年金(企業型DC) |

参考:No.1130 社会保険料控除|国税庁

参考:No.1135 小規模企業共済等掛金控除|国税庁

2-3. 扶養控除等申告書の提出有無および内容を確認する

個人の所得税は、扶養親族等の人数によって変動します。そのため、毎月の所得税の計算では、扶養親族等の情報を反映させる必要があります。

まず、扶養控除等申告書が提出されているかを確認します。提出がある場合、扶養親族等の人数を数えます。ここでいう扶養親族等とは、「源泉控除対象配偶者(※同一生計配偶者と定義が異なるので注意)」と「控除対象扶養親族(※扶養親族と定義が異なるので注意)」を指します。

端的に言えば、配偶者控除の対象となる配偶者や扶養控除の対象となる親族がいる場合、それぞれ1人として加算します。ただし、以下の条件に該当する場合も、扶養親族等として1人に含める必要があります。

- 障害者(本人だけでなく同一生計配偶者または扶養親族が障害者に該当する場合も含む)

- ひとり親

- 寡婦

- 勤労学生

参考:専門用語集|国税庁

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

2-4. 源泉徴収税額表を基に天引きすべき所得税を計算する

所得税の計算対象となる給与総額から社会保険料等を差し引き、扶養親族等の人数を数えたら、実際に以下の源泉徴収税額表を基に給与から控除すべき所得税を計算します。

扶養控除等申告書が提出されている場合は「甲欄」、未提出の場合は「乙欄」を用います。同じ給与額でも、乙欄のほうが源泉徴収額は多く計算される仕組みです。

源泉徴収で多く差し引かれた所得税は、年末調整や確定申告で精算されますが、毎月の手取り額が過度に減ると従業員の生活に影響が及ぶ可能性があります。そのため、扶養控除等申告書を提出すべき従業員には、必ず期限(原則としてその年の最初に給与を支払う日の前日)を守って提出してもらうよう徹底しましょう。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

当サイトでは、所得税の正しい計算方法やミスしやすいポイント、どのようにミスを減らして効率化していくかを解説した資料を無料で配布しております。「税金の計算がミスをしていないか不安」や「効率化してコア業務に集中したい」という方は、こちらから『所得・住民税計算マニュアル』をダウンロードしてご確認ください。

3. 給与明細に記載する所得税に関する注意点

ここでは、給与明細に記載する所得税に関する注意点について詳しく紹介します。

3-1. パートやアルバイトにも所得税の天引き・給与明細の発行が必要

パートやアルバイトであっても、給与を受け取る場合は税法上、正社員と同じ給与所得者として扱われます。そのため、毎月の給与から正しい金額の所得税を源泉徴収し、国に納めなければなりません。また、給与明細の発行も義務付けられているので注意が必要です。

なお、社会保険に加入していないパート・アルバイトの場合は、給与から社会保険料を差し引く必要がないため、「2-2. 社会保険料等を差し引く」の工程が省略されるケースもあります。ただし、扶養控除等申告書の提出状況によって源泉徴収額は変わるため注意が必要です。

関連記事:所得税計算の税率は?所得税計算の基礎や控除を解説!

3-2. 所得税の源泉徴収が不要なケースもある

従業員の給与額や扶養親族等の人数によっては、源泉徴収税額が0円となるケースがあります。この場合は源泉徴収をおこなう必要はなく、給与明細に所得税を記載しなくても問題ありません。また、このときの源泉徴収税額表(甲欄)には「0円」と記載されています。

なお所得税法第184条により、常時使用する家事使用人が2人以下で、その人たちにのみ給与を支払っている場合には、給与の金額にかかわらず源泉徴収の義務は免除されています。ただし、この場合でも給与明細の交付義務が残る点には注意が必要です。

参考:給与所得の源泉徴収税額表(令和7年分)|国税庁

参考:所得税法第184条|e-Gov法令検索

3-3. 年末調整で生じた還付額や追加徴収額も給与明細に記載する

毎月の給与から差し引かれる所得税は、源泉徴収税額表をもとに計算された概算です。そのため、1年間の源泉徴収額の合計と、実際に納めるべき所得税額が必ずしも一致するとは限りません。この差額を調整するのが年末調整です。

年末調整の結果、所得税を多く納めすぎていた場合は還付され、足りなかった場合は追加で徴収されます。通常は12月の給与とあわせて精算されますが、従業員が理解しやすいよう、還付額や追加徴収額は給与明細に明確に記載することが大切です。

関連記事:所得税のための年末調整とは?基礎知識や対象になる人・ならない人を解説

3-4. 復興特別所得税の徴収に気を付ける

復興特別所得税は、東日本大震災の復興財源として、2013年1月1日から2037年12月31日までの間、所得税に上乗せして課される税金です。税率は所得税額の2.1%です。

給与の源泉徴収では、通常の所得税に加えて復興特別所得税も含めて計算されています(源泉徴収税額表に反映済み)。一方、年末調整では復興特別所得税を考慮するため、所得税額に102.1%を掛ける計算が必要です。

参考:令和7年分 源泉徴収税額表|国税庁

参考:No.2662 年末調整のしかた|国税庁

関連記事:年末調整の計算方法5ステップや注意点を分かりやすく解説

4. 給与明細に記載する所得税に関連するよくある質問

4-1. 給与明細に記載する所得税が毎月変わる理由とは?

給与明細に記載される所得税の金額が毎月変動する主な要因は、以下のとおりです。

- 給与(残業代や各種手当など)の支給額に増減があった

- 社会保険料等の支払額に増減があった

- 賞与の支払いがあった

- 扶養親族等(配偶者や子など)の人数や状況に変動があった

- 法改正が適用された

このように、所得税はさまざまな要素により、毎月変わる可能性があります。とくに令和8年1月からは新しい源泉徴収税額表が適用されるため、早めの対応や源泉徴収事務の見直しをおこなうことが重要です。

なお、上記のような変動要因がないにもかかわらず所得税の金額が変わった場合は、給与計算上のミスが発生している可能性があります。手作業で計算している場合、人的ミス防止や業務効率化の観点から、給与計算ソフトの導入も検討するとよいでしょう。

関連記事:所得税が毎月変わる理由とは?源泉徴収や年末調整の仕組みも解説

関連記事:年末調整のペーパーレス化とは?その背景や課題を詳しく解説

4-2. 給与明細に記載する所得税が0円になるのはなぜ?

給与明細に記載する所得税が0円になるのは、主に課税所得がないためです。

- 年間の合計所得⾦額が95万円(改正前は48万円)以下、または、月収が8万8,000円(令和8年からは10万5,000円)未満で課税対象額が生じない場合

- 社会保険料等や扶養親族等の人数が多く課税対象額が生じない場合

さらに、年末調整によりその月の源泉徴収税額と還付額が一致した場合、相殺されて結果的に「0円」と表示されることもあります。ただし、実務上は、源泉徴収税額と還付額をそれぞれ給与明細に記載する形が一般的です。

関連記事:年末調整での還付金(返金)の仕組みやいつもらえるかを解説

4-3. 給与明細に記載する所得税以外の控除項目(社会保険料や住民税など)は?

給与明細には所得税のほか、さまざまな控除項目が記載されます。主なものは以下の通りです。

- 社会保険料(健康保険・厚生年金・雇用保険・介護保険)

- 住民税

- 社宅・寮費

- 組合費

- 財形貯蓄

- 共済掛金 など

控除項目や金額は、従業員の状況や会社制度によって異なります。誤った控除は手取り額や法令遵守に影響するため注意が必要です。所得税を含め、正確な給与計算をおこなったうえで給与明細を交付し、正しい給与を支払いましょう。

関連記事:【図解】給与計算ガイド!人事・総務・経理が知っておくべき基本知識を解説!

5. 給与明細に記載する所得税の計算の仕組みを正しく理解しよう

従業員に給与を支払う際には、所得税の源泉徴収と給与明細の発行が必要です。給与額から控除すべき所得税を正確に計算したうえで、給与支給時に給与明細を従業員に交付することが求められます。

給与明細は労働者の同意があれば、そのほか条件を満たすことで電子的に交付することも可能です。また、給与計算ソフトなどと連携することで、業務の効率化や人的ミスの防止にも役立ちます。

毎月の給与計算において、所得税の計算に不安を感じることはありませんか?

「所得税ってどんな税金?」「なぜ給与から引かれるの?」といった従業員からの質問に、自信を持って答えたいとお考えではないでしょうか?

そのような方に向けて、当サイトでは各種税金の定義から毎月の徴収額の決定方法、計算時にミスが発生しやすいポイントまでわかりやすく解説したマニュアルを無料で配布しています。

税金計算の不安を解消し、ミスなく効率的に進めたい方は、ぜひこちらからダウンロードしてご覧ください。

勤怠・給与計算のピックアップ

-

有給休暇の計算方法とは?出勤率や付与日数、取得時の賃金をミスなく算出するポイントを解説

勤怠・給与計算公開日:2020.04.17更新日:2026.01.29

-

36協定における残業時間の上限を基本からわかりやすく解説!

勤怠・給与計算公開日:2020.06.01更新日:2026.01.27

-

社会保険料の計算方法とは?計算例を交えて給与計算の注意点や条件を解説

勤怠・給与計算公開日:2020.12.10更新日:2025.12.16

-

在宅勤務における通勤手当の扱いや支給額の目安・計算方法

勤怠・給与計算公開日:2021.11.12更新日:2025.03.10

-

固定残業代の上限は45時間?超過するリスクを徹底解説

勤怠・給与計算公開日:2021.09.07更新日:2025.11.21

-

テレワークでしっかりした残業管理に欠かせない3つのポイント

勤怠・給与計算公開日:2020.07.20更新日:2025.02.07

給与明細の関連記事

-

給与明細の電子化(ペーパーレス化)!導入手順やメリット、注意点を徹底解説

勤怠・給与計算公開日:2021.11.16更新日:2025.08.28

-

給与明細の作成方法を解説!ツールやエクセルで効率的に作成するには?

勤怠・給与計算公開日:2021.11.16更新日:2025.02.18

-

給与明細の電子化に同意書は法律上必要?拒否される原因や対応も解説

勤怠・給与計算公開日:2021.10.18更新日:2025.06.13