年末調整のやり方とは?必要書類や手順、従業員への周知方法をわかりやすく解説!

更新日: 2025.12.17 公開日: 2021.10.5 jinjer Blog 編集部

年末調整は人事担当者にとって毎年の大切な業務です。従業員を雇用する企業は年の終わりに必ず実施しなければなりません。

この記事では企業の経営者や人事・総務の担当者向けに年末調整のやり方をわかりやすく解説します。年末調整の効率的な手順を押さえ、ミスなくスムーズに年末調整を乗り切りましょう。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。また、令和7年11月20日に施行された通勤手当の非課税限度額の改正によって、新たに年末調整の対応が必要となるケースもあります。

- 「令和7年分の年末調整で提出する書類は?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

- 「通勤手当の非課税限度額の改正で年末調整が必要になる従業員は?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整とは

年末調整とは、毎月の給料や賞与から天引きされた所得税(源泉所得税)と、その年に納める所得税の差額を精算する手続きです。年間の所得が確定する12月頃におこなうため年末調整とよばれます。従業員を雇用する企業は実施する義務があります。

年末調整の基本事項を詳しく知りたい方は関連記事をご覧ください。

関連記事:年末調整とは?目的や確定申告との違い、基本的な流れを人事担当者向けに解説

1-1. 年末調整の対象になる人(パート・アルバイトを含む)

年末調整の対象となるのは、その年の最後の給与の支払日まで勤務している人が原則です。ただし、次のような人は年末調整の対象外となります。

- 扶養控除等申告書を提出していない人

- その年の給与収入が2,000万円を超える人

- 災害減免法によりその年の給与に対する源泉所得税について徴収猶予や還付を受けた人

- 非居住者(国内に生活の本拠を有している人、または、生活の本拠ではないが、実際に居住している場所を現在まで引き続き1年以上有している人)

- 継続して同一の雇用主に雇用されない人(日額表の丙欄適用者)

- 年の途中で退職をした人(※一部例外あり)

年の途中に退職をした人でも、次に該当する場合、年末調整の対象者に含まれます。

- 海外支店への転勤などにより非居住者となった人

- 死亡退職した人

- 著しい心身の障害のため退職した人(※退職後に再就職して給与を受け取る可能性がある人を除く)

- 12月に支払われる給与を受け取り退職した人

- パートタイマーなどが退職した場合でその年の給与の総額が123万円以下である人(※退職後に他の勤務先から給与を受け取る可能性がある人を除く)

年末調整の対象者を正しく把握することで、手続き漏れや誤りを防止できます。また、年末調整の対象外の人や、副業収入があるなど年末調整では処理しきれないケースでは、確定申告をおこなうよう案内しましょう。

参考:No.2665 年末調整の対象となる人|国税庁

参考:No.2875 居住者と非居住者の区分|国税庁

関連記事:年末調整の対象者とは?必要書類や確定申告との関係も解説

1-2. 正しく年末調整をしない場合のリスク

年末調整は、所得税法に基づき、給与を支払う企業に義務付けられた法的手続きです。適切に実施しなかった場合は、法令違反となり、拘禁刑や罰金などの刑事罰を受けるおそれがあります。また、計算や処理に誤りがあると、税額に差異が生じ、再調整が必要となる場合があります。期限後に過少納付が発覚した際には、不納付加算税や延滞税が課される可能性もあるでしょう。

さらに、年末調整の結果は従業員の所得税および住民税の金額に直接反映されます。過大に税額を徴収してしまえば、従業員の可処分所得が減少し、生活に支障をきたすことも考えられます。一方で過少控除となった場合は、後日確定申告で追徴が発生し、従業員の不信感を招くおそれもあるでしょう。

このように、年末調整を正確かつ適切に実施することは、法令遵守(コンプライアンス)の観点はもちろん、従業員との信頼関係を維持するためにも欠かせません。次の章で全体のスケジュールをおさえてから、一つひとつの手順を理解し、ミスなく年末調整をおこなえるようにしましょう。

関連記事:年末調整をしないとどうなる?会社側のリスクや間に合わなかった時の対処法を解説

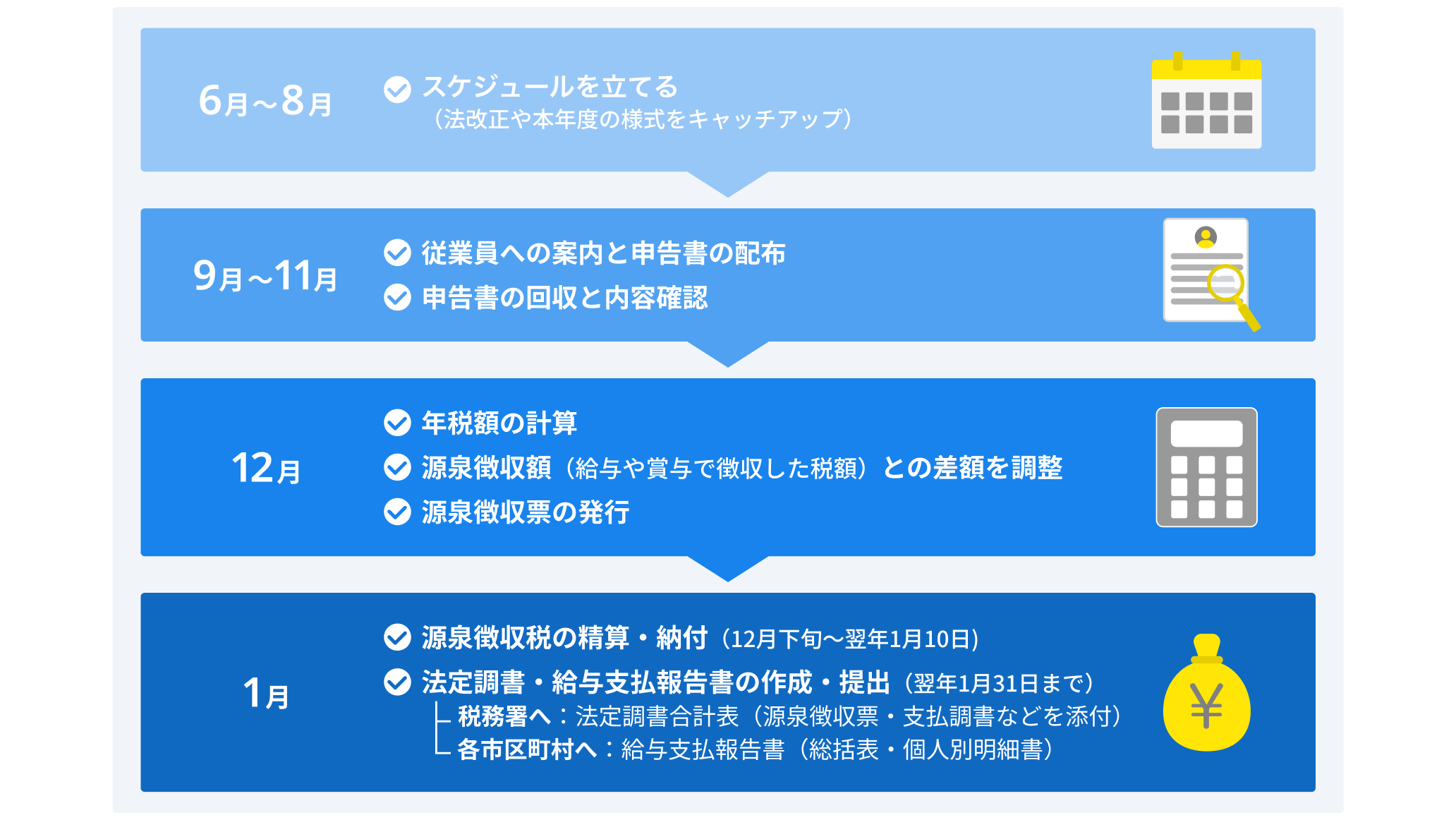

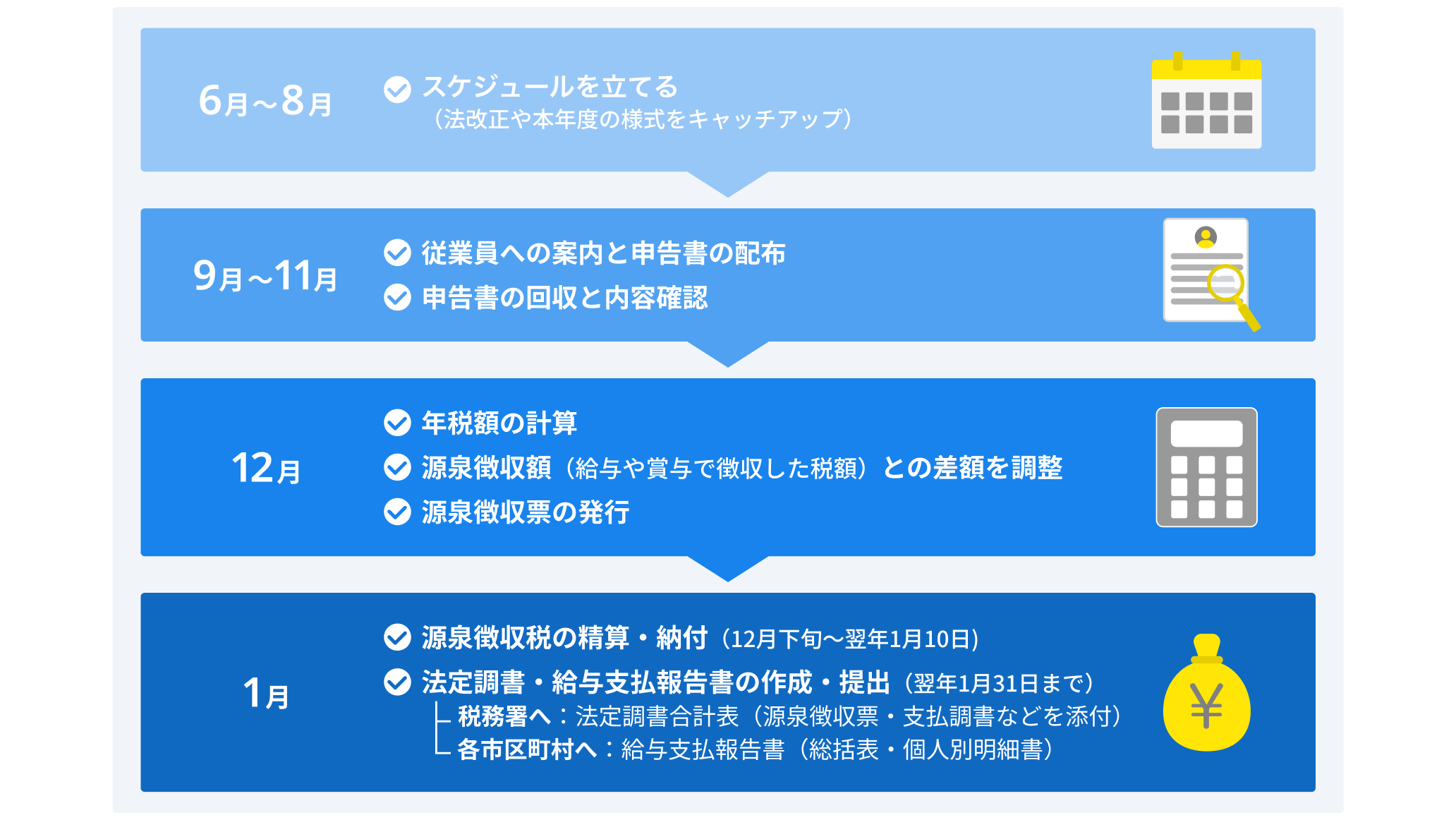

2. 年末調整のスケジュール|全体の流れをおさえよう

年末調整は、例年11月ごろに準備を開始し、翌年1月までにすべての作業を終えるのが一般的な流れです。まずは全体像を把握するために、月ごとのやることリストを確認しておきましょう。

|

月 |

主な作業内容 |

|

10月下旬~11月 |

|

|

12月 |

|

|

1月 |

|

10月下旬から11月頃にかけて、従業員へ申告書を配布し、記載方法や提出期限、必要な添付書類などを案内します。この案内が遅れると後の工程に支障が出るため、早めの対応が大切です。回収後は申告内容を丁寧に確認し、不備があれば従業員に差し戻して修正を依頼します。

12月に入ると、申告書の内容をもとに税額の計算を進めます。従業員一人ひとりの税額を正確に算出する必要があるため、慎重な作業が求められます。計算が終わったら、各従業員に交付する源泉徴収票を作成します。

そして翌年1月には、年末調整で確定した12月分の源泉所得税を納付します。また、1月末までに法定調書と給与支払報告書を作成・提出することで一連の作業は完了です。

関連記事:年末調整の提出先は?意外と知らない書類の行方について解説

2-1. 年末調整はいつまでに終わらせるべき?

年末調整の実施期限は、原則として翌年1月31日までです。これは、法定調書や給与支払報告書の提出期限と一致しており、企業としては1月末までに年末調整を完了させ、これらの書類を提出できる状態にしておく必要があります。

ただし、年末調整をおこなううえで特に注意したいのが、源泉所得税の納付期限です。給与や賞与などから源泉徴収した所得税は、原則として支払月の翌月10日まで(※納期の特例を利用する場合は例外あり)に納付しなければなりません。例えば、12月分の給与や賞与などにかかる源泉所得税は、翌年1月10日が納付期限となります。

また、年末調整では、1年間を通して従業員が納めるべき所得税額を正確に計算し、毎月の源泉徴収額との差額を精算します。そのため、年末調整を終えなければ、12月分の源泉所得税(翌年1月10日納付分)を正しい金額で納めることができません。

したがって、形式上の期限(1月31日)よりも実務上は早めに年末調整を完了させることが重要です。多くの企業では、年末年始の繁忙期を考慮し、12月下旬から1月初旬にかけて年末調整を済ませるスケジュールを組むのが一般的です。

参考:No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例|国税庁

関連記事:年末調整はいつまで?提出書類と社内期限・社員へ周知するコツを解説

2-2. 2025年分以降の年末調整のポイント

令和7年度(2025年度)の税制改正では、所得税に関して、次のような重要な見直しがおこなわれています。

- 基礎控除の見直し

- 給与所得控除の見直し

- 特定親族特別控除の創設

- 扶養親族等の所得要件の改正

これらの改正は2025年分以降の所得税計算から適用されます。さらに、これらの見直し内容を反映する形で、2026年1月以降に使用される源泉徴収税額表の数値や運用方法も変更されます。

したがって、従来の計算方法や控除判定基準をそのまま使用していると、誤った税額計算につながるおそれがあるのです。企業担当者は、早期に最新の改正内容を把握し、給与計算システムの設定変更や社内フローの見直しを進めることが重要です。これにより、年末調整を正確かつスムーズに実施できるようになります。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

関連記事:2025年(令和7年)の年末調整の変更点!手続きのポイントもわかりやすく解説

3. 年末調整の実務マニュアル|必要書類と手順を確認しよう

年末調整は次の流れで進めます。

- スケジュール(誰が、いつ、何をすべきか)を作成する

- 従業員への案内と申告書の配布(11月上旬)

- 申告書の回収と内容確認(11月下旬)

- 年税額の計算(12月上旬)

- 源泉徴収額(給与や賞与で徴収した税額)との差額を調整(12月上旬〜中旬)

- 源泉徴収票の発行(12月下旬)

- 源泉徴収税の精算・納付(12月下旬〜翌年1月10日)

- 法定調書の作成と提出(翌年1月31日まで)

ここからは各ステップに分けて、年末調整業務が初心者の方にもわかりやすく、概要や注意点を解説します。手順ごとにポイントを押さえましょう。

3-1. スケジュール(誰が、いつ、何をすべきか)を作成する

年末調整をスムーズに進めるためには、明確なスケジュールの策定が欠かせません。年末調整で特に時間を要するのは、従業員からの申告書の回収・内容確認、そして税額の計算です。これらの工程が遅れると、給与計算や源泉徴収票の発行にも影響が及びます。

具体的には、申告書の内容確認は12月の給与・賞与計算が始まる前に完了し、税額の計算は給与・賞与計算が終わるまでに実施するのが理想的です。そのため、提出期限や確認期間、計算処理の担当者などを明確に定めたうえで、余裕をもったスケジュールを設定しましょう。

また、必要な作業時間は、従業員数や担当者数、利用しているシステムの処理速度などによって大きく異なります。過去の実績や業務量をもとに、「誰が・いつ・何をおこなうか」を一覧化した進行表を作成しておくと、進捗管理やタスク漏れの防止に効果的です。特に複数の部署が関わる場合は、各部門との連携スケジュールも事前に調整しておくと円滑に進められます。

関連記事:年末調整はいつが期限?具体的なスケジュールや提出書類を解説

3-2. 従業員への案内と申告書の配布(10月下旬~11月上旬)

計画したスケジュールに沿って、従業員への年末調整の案内と申告書の配布をおこないます。案内する際には、改正内容や申告書の書き方の説明も忘れずにおこないましょう。

年末調整に必要な申告書は4つあります。それぞれ概要を確認しましょう。

<全員の提出が必要な書類>

|

給与所得者の扶養控除等(異動)申告書 |

給与所得者が配偶者や扶養対象となる親族の有無を申告するための書類です。 年末調整時に記入する扶養控除等(異動)申告書は翌年分のため、今年の税額計算には、昨年末に提出された申告書の内容が使われます。 もし、令和7年度の税制改正により扶養親族等が増える場合は、「異動月日及び事由」欄に「令和7年12月1日改正」などと記載したうえで従業員に追記してもらいましょう。 |

|

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書 |

基礎控除や配偶者(特別)控除、特定親族特別控除、所得金額調整控除を受けるために必要な申告書です。1枚で4つの申告書を兼ねています。 特定親族特別控除は2025年に新設されました。19歳以上23歳未満で、合計所得が58万超123万円以下である生計同一の配偶者以外の親族である特定親族がいる場合に記入します。 |

関連記事:年末調整は結婚したら何が変わる?結婚後の書き方や結婚予定がある場合の対応を解説

<申告する控除がある場合に提出が必要な書類>

|

給与所得者の保険料控除申告書 |

社会保険料や民間の生命保険・地震保険等の保険料を支払ったことを申告するための書類です。 保険料控除申告書を提出すると保険料控除額が適用されます。年末調整時には申告書と合わせて保険料の支払いを証明する書類(支払証明書)が必要です。添付されていない場合は従業員に提出を求めましょう。 支払証明書は毎年10月頃に保険会社から保険加入者の自宅に郵送されます。 |

|

給与所得者の(特定増改築等)住宅借入金等特別控除申告書 |

いわゆる住宅ローン控除の書類です。 住宅ローン控除を受ける場合、最初の年は確定申告が必要ですが、2年目以降は年末調整でも控除が可能です。 控除を適用するには、申告書に加えて次の書類を添付してもらう必要があります。

これらの書類は従業員本人の自宅に税務署や金融機関から送付されるため、企業側で様式を準備する必要はありません。 |

各申告書は従業員本人が記入する必要があります。早めに申告書を配布し、提出期限を厳守するよう案内しましょう。近年では書類ではなく電子申請で処理をするケースも増えています。

それぞれの書類の書き方は関連記事をご覧ください。

関連記事:【2025年最新】年末調整の書き方を申告書別にわかりやすく解説【記入例あり】

3-3. 申告書の回収と内容確認(11月下旬)

申告書を配布したら、一定期間を設けて申告書を回収します。回収後、控除額を計算する前に申告書の内容を確認しましょう。

<確認事項>

- 過不足なく記入されているか

- 内容に誤りはないか

- 所得額や控除額の計算は正しいか

申告書に不足や誤りがあれば従業員に確認し、必要に応じて修正してもらいます。

その年の中途採用者など、ほかの職場で給与収入がある従業員は源泉徴収票も必要です。入社時に提出を受けていない場合には合わせて提出を求めましょう。

関連記事:年末調整における年収と所得の違いは?計算方法や含まれるものを解説

関連記事:年末調整で前職の源泉徴収票の提出が必要な理由とは?未提出時の対処法も解説

3-4. 年税額の計算(12月上旬)

必要な書類が手元に揃ったら、次の手順で年末調整の計算をおこないます。

- 申告書をもとに所得控除の合計額を算出する

- 1年間の給与の総額と天引きした源泉徴収税額を集計する

- 「年末調整等のための給与所得控除後の給与等の金額の表」を使って給与所得を計算する(子ども・特別障害者等を有する者等の所得金額調整控除を適用する場合はその控除額も差し引く)

- 3の給与所得から1の所得控除額の合計額を引き、課税給与所得金額を算出する

- 4の課税所得金額をもとに速算表を用いて所得税額を計算する

|

給与所得金額 (A) |

税率 (B) |

控除額 (C) |

所得税額=(A)×(B)−(C) |

|

1,950,000円以下 |

5% |

— |

(A)×5% |

|

1,950,000円超3,300,000円以下 |

10% |

97,500円 |

(A)×10%−97,500円 |

|

3,300,000円超6,950,000円以下 |

20% |

427,500円 |

(A)×20%−427,500円 |

|

6,950,000円超9,000,000円以下 |

23% |

636,000円 |

(A)×23%−636,000円 |

|

9,000,000円超18,000,000円以下 |

33% |

1,536,000円 |

(A)×33%−1,536,000円 |

|

18,000,000円超18,050,000円以下 |

40% |

2,796,000円 |

(A)×40%−2,796,000円 |

- (該当する場合)5の所得税額から(特定増改築等)住宅借入金等特別控除額を差し引く

- 6の金額に復興特別所得税分(6の額×2.1%)を上乗せし、最終的な年税額を確定させる

関連記事:【2025年分】年末調整の計算方法を5ステップで解説!計算例も紹介

3-5. 源泉徴収額(給与や賞与で徴収した税額)との差額を調整(12月上旬〜中旬)

年税額を算出できたら、各従業員の源泉徴収額と年税額の差額を計算します。差額の計算は単純に「1年間の源泉徴収額」から「年税額」を差し引くだけです。

例えば、1年間の源泉徴収額が12万円の従業員がいると仮定します。年税額が10万円であれば、2万円の過剰徴収が発生しているため、該当の従業員へ差額を還付します。

一方、1年間の源泉徴収額が12万円で年税額が14万円の従業員の場合、本来納めるべき金額が2万円足りません。この場合は追加徴収が必要です。

所得税の過不足分は年末調整をおこなった月、つまり12月の給与や賞与のうち、遅い方から還付・追加徴収します。

関連記事:年末調整での還付金(返金)処理はいつまでに?仕組みや方法を解説

3-6. 源泉徴収票の発行(12月下旬)

12月の給与・賞与の計算が完了し、所得税の過不足分を精算したら、従業員ごとに源泉徴収票を発行します。

源泉徴収票とは、1年間の給与の総額や源泉徴収税額、所得控除の額などが記載された書類です。源泉徴収票を見れば、年末調整で適用された控除や実際に控除された額がわかります。

源泉徴収票は12月の給与・賞与支給時に支給明細と合わせて従業員に交付しましょう。

関連記事:源泉徴収票とは?正しい見方や発行タイミング・利用場面をわかりやすく解説

3-7. 源泉徴収税の精算・納付(12月下旬〜翌年1月10日)

従業員への年税額の還付・追加徴収後は、税務署に税額を納付します。

12月分の源泉徴収税を納付する際は、「納付書(所得税徴収高計算書)」の該当欄に年末調整で計算した、源泉徴収税額と年税額の差額を記入します。

なお、納付税額が0円になる場合も、納付書の提出は必要なので注意しましょう。

▼所得税徴収高計算書(納付書)について詳しく知りたい方はこちら

関連記事:年末調整の納付書とは?書き方や提出方法を詳しく紹介

3-8. 法定調書の作成と提出(翌年1月31日まで)

年末調整後に源泉所得税の精算を終えたら、法定調書の作成・提出に移ります。ここからは、税務署や市区調整へ作成・提出が必要となる書類について紹介します。

参考:令和7年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁

3-8-1. 法定調書(源泉徴収票や支払調書)

年末調整が完了した後は、その結果を反映して「給与所得の源泉徴収票」を作成します。この書類は従業員へ交付するだけでなく、一定の条件を満たす場合には「法定調書」として税務署への提出も必要です。

なお、法定調書とは、税法に基づき提出が義務付けられている支払内容の報告書を指します。代表的なものには、退職所得の源泉徴収票や報酬・料金等の支払調書などがあります。提出が求められる範囲や条件はそれぞれ異なるため、最新の情報を国税庁のホームページなどで確認しておくと安心です。

関連記事:法定調書の書き方は?種類や提出方法などわかりやすく解説

3-8-2. 法定調書合計表

法定調書合計表とは、1年間に作成した各種法定調書の内容を集計し、まとめて提出する際に添付する書類です。企業が、報酬や給与などの支払いに関して作成した法定調書の「件数」や「支払金額の合計額」を記載します。

法定調書合計表は、単体で提出するものではなく、作成した各法定調書とあわせて提出が必要です。特に「給与所得の源泉徴収票等の法定調書合計表」には、次の6種類の法定調書をまとめて添付します。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

関連記事:法定調書合計表とは?書き方や提出方法、注意点を徹底解説

3-8-3. 給与支払報告書

給与所得の源泉徴収票とほぼ同じ内容が記載されている「給与支払報告書」は、各従業員がその年の翌年1月1日時点で居住している市区町村へ提出する必要があります。例えば、令和7年分の給与支払報告書は、令和8年1月1日時点で従業員が住んでいる住所地の市区町村に提出します。

各市区町村では、提出された給与支払報告書の内容をもとに、翌年度(例:令和8年度)の住民税額を計算し、個人ごとに課税通知書を作成します。そのため、給与支払報告書は住民税の算定の基礎資料として非常に重要な役割を担っています。

また、給与支払報告書は、前年中に1回でも給与の支払いを受けたすべての従業員について提出するのが原則です。たとえ年の途中で退職した人であっても、給与を支払っている場合には原則提出が必要となります。ただし例外として、前年中に退職した従業員で、その年に支払った給与の総額が30万円以下の場合には、給与支払報告書の提出を省略できます。

関連記事:給与支払報告書と源泉徴収票の違いとは?提出先や電子化・一元化のポイントも紹介

3-9. 年末調整に関係する書類を保管する

年末調整で使用した各種書類は、後の税務調査や従業員からの問い合わせに備えて、適切に保管しておく必要があります。「扶養控除等(異動)申告書」や「保険料控除申告書」などの申告書類は、その提出期限の属する年の翌年1月10日の翌日から7年間保存しなければなりません。

一方で、源泉徴収票については、原本を従業員や税務署へ交付・提出するため、法令上の保存義務は定められていません。しかし、従業員からの再発行依頼や、誤りの訂正対応などが生じる可能性もあるので、他の年末調整関係書類と同様に源泉徴収票の控え(写し)も7年間保存しておくことが望ましいでしょう。

参考:No.2503 給与所得者の扶養控除等申告書等の保存期間|国税庁

関連記事:源泉徴収票に保管期間はある?管理方法について詳しく紹介

4. 年末調整をスムーズに進めるための方法

年末調整は、従業員の書類回収・内容確認・計算・法定調書の作成・提出など、数多くの工程を伴います。そのため、事前準備と効率的な仕組みづくりがスムーズな進行の鍵となります。ここでは、実務を効率化するための具体的な方法を紹介します。

4-1. 社内ポータルやメールで複数回リマインドを実施する

年末調整を円滑に進めるためには、従業員から提出される「扶養控除等申告書」や「保険料控除申告書」などの各種書類を、期限内に確実に回収することが欠かせません。提出漏れや遅延が発生すると、年末調整の処理全体が滞り、最終的な税額計算や源泉徴収票の交付にも支障をきたすおそれがあります。

そのため、社内ポータルサイトやメールを活用し、複数回にわたってリマインドをおこなうことが有効です。例えば、提出期限の1〜2週間前と直前に案内を送るなど、あらかじめ計画的にスケジュールを組んで周知するとよいでしょう。さらに、提出方法や記入例を具体的に示しておくことで、記入ミスや書類不備の防止にもつながります。

4-2. クラウド型給与計算ソフトを導入する

年末調整の制度は毎年のように改正がおこなわれるため、そのたびに最新の内容を把握し、従業員へ周知することが求められます。紙でのやり取りでは、提出漏れや記入ミスが発生しやすく、人事担当者による確認や差し戻し対応の負担も大きくなりがちです。

その点、年末調整に対応したクラウド型給与計算ソフトを導入すれば、申告書の提出や修正をオンライン上で完結でき、書類管理の手間を大幅に削減できます。さらに多くのシステムは制度改正に自動で対応しており、最新情報の収集や対応漏れのリスクを軽減することも可能です。効率化と正確性を両立させる手段として、導入を検討してみるのもよいでしょう。

関連記事:年末調整をDX化するには?デジタル化するメリットや手順を詳しく解説

4-3. 年末調整関連書類(法定調書や給与支払報告書)を電子化して提出する

年末調整の最終段階では、企業は法定調書や給与支払報告書を税務署や市区町村に提出する必要があります。これらの書類を電子データで作成・提出すれば、印刷や郵送の手間を大幅に削減でき、業務の効率化が図れるでしょう。

さらに、従業員への源泉徴収票の交付についても電子配布が認められており、ペーパーレス化が進んでいます。加えて、e-TaxやeLTAXを活用すれば、税務署や自治体への提出をオンラインで完結できます。

なお、法定調書の種類ごとに、前々年(基準年)に提出すべきであった同一書類の枚数が100枚以上の場合は、e-Tax等による電子提出が義務付けられています。さらに、令和9年1月以降に提出する法定調書からは、この義務化の基準が「100枚以上」から「30枚以上」に引き下げられるので、対象となる企業は今後一層増える点に注意が必要です。

参考:e-Tax等による法定調書の提出が義務化されています!|国税庁

関連記事:年末調整のペーパーレス化とは?その背景や課題を詳しく解説

関連記事:年末調整の電子化とは?やり方、企業におけるメリット・デメリットを解説

5. 年末調整のやり方をマスターして効率よく処理しよう

年末調整をスムーズに進めるためには、手順の理解だけでなく、各種控除額の算出方法を把握しておくことも重要です。

この記事で年末調整の全体像を掴み、より詳しい制度内容や計算方法については、国税庁のホームページなどで最新情報を確認しましょう。

さらに、給与計算ソフトの活用や税理士への外部委託を検討することで、業務の効率化も期待できます。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。また、令和7年11月20日に施行された通勤手当の非課税限度額の改正によって、新たに年末調整の対応が必要となるケースもあります。

- 「令和7年分の年末調整で提出する書類は?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

- 「通勤手当の非課税限度額の改正で年末調整が必要になる従業員は?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

人事・労務管理のピックアップ

-

【採用担当者必読】入社手続きのフロー完全マニュアルを公開

人事・労務管理公開日:2020.12.09更新日:2026.01.30

-

人事総務担当がおこなう退職手続きの流れや注意すべきトラブルとは

人事・労務管理公開日:2022.03.12更新日:2025.09.25

-

雇用契約を更新しない場合の正当な理由とは?伝え方・通知方法も紹介!

人事・労務管理公開日:2020.11.18更新日:2025.10.09

-

社会保険適用拡大とは?2024年10月の法改正や今後の動向、50人以下の企業の対応を解説

人事・労務管理公開日:2022.04.14更新日:2025.10.09

-

健康保険厚生年金保険被保険者資格取得届とは?手続きの流れや注意点

人事・労務管理公開日:2022.01.17更新日:2025.11.21

-

同一労働同一賃金で中小企業が受ける影響や対応しない場合のリスクを解説

人事・労務管理公開日:2022.01.22更新日:2025.08.26

年末調整の関連記事

-

配偶者特別控除の所得金額はいくらまで?年末調整や年収の壁との関係を解説

人事・労務管理公開日:2025.11.17更新日:2025.11.20

-

2025年新設!特定親族特別控除の概要や控除額・申請方法をわかりやすく解説

人事・労務管理公開日:2025.11.14更新日:2025.11.20

-

産休・育休中社員の配偶者特別控除を忘れずに!年末調整の注意点も解説

人事・労務管理公開日:2025.11.12更新日:2025.12.02